-

芯片产业链剖析——谁是芯片封测行业国家队选手?

飞鲸投研 / 2020-08-26 15:31 发布

您知道小至手机电脑,大至北斗卫星,所有的芯片都是从沙子制成的吗?我们的生活早已被芯片包围,离开了芯片,我们将寸步难行。小小芯片如此神奇,只是听说还不够,贝壳投研带您全面了解芯片产业链!

贝壳投研(ID:Beiketouyan)通过一系列的文章,为大家拆解芯片产业链,挖掘其中的投资逻辑。在前面的文章中,我们已经对芯片产业链全景、上游芯片设计以及中游芯片制造进行了拆解分析,今天为大家带来的是:芯片产业链剖析——下游芯片封测篇!

一、封测简介及技术发展历程

1.封测介绍

半导体封测是在晶圆设计、制造完成之后,对测试合格的晶圆进行封装检测得到独立芯片的过程。半导体封测是集成电路产业链中不可缺少的一部分,起到保护芯片免受损毁,与外部电路进行电气连接,实现芯片功能的作用。

2.封测技术发展历程

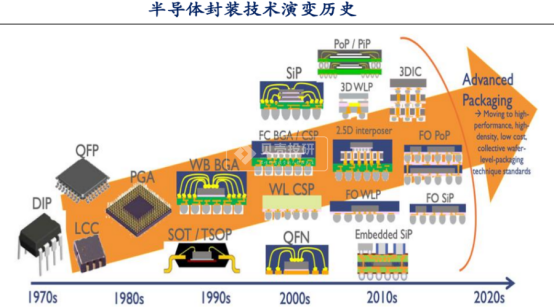

半导体封测从20世纪80年代至今,封装技术不断进步,经历了插装式封测、表面贴片封装、面积阵列式封测和先进封装。芯片封装技术分为传统封装和先进封装。传统封装和先进封装的主要区别在于有无外延引脚。

传统封装分为三个时期:

第一时期:20世纪80年代以前的插孔式封装,主要类型有SIP、DIP、LGA、PGA等;

第二时期:20世纪80年代中期的表面贴片封装,主要类型有PLCC、SOP、PQFP等,相较于上一时期,表面贴片封装技术的引线更细、更短,封装密度较大;

第三时期:20世纪90年代的面积阵列时代,主要封装技术有BGA、PQFN、MCM以及封装标准芯片级封装(CSP),相较与前两个时期,完成从直型引脚、L型引脚、J型引脚到无引脚的转变,封装空间更小,芯片小型化趋势愈发明显。

目前正处于第三时期,主流封装技术还是BGA等,部分先进厂商为了满足新的芯片需求,研发出先进封装技术,例如芯片倒装、WLP、TSV、SiP等先进封装技术。

先进封装包括倒装芯片(FlipChip)、硅通孔(TSV)、扇入(Fan-In)/扇出(FanOut)型晶圆级封装、2.5D/3D、系统级封装(SIP)等形式,相比于传统封装技术,芯片密度更高、功耗更低。

半导体行业的发展遵循着摩尔定律,先进制程每两年更新一代,随着摩尔定律极限的逼近,工艺突破难度加大,各大厂商为追求低成本,高性能,将突破点聚焦在封测技术上,先进封测技术取代趋势显著。

二、半导体封测市场概况

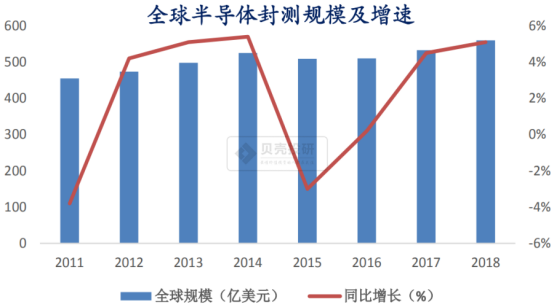

全球半导体封测市场缓慢上升。2018年,全球半导体封测规模达到560亿美元,占全球半导体市场4688亿美元的11.95%,同比增长5.10%。2011-2018年,全球半导体封测规模从455亿美元增长至560亿美元,年复合增长率为3%,全球半导体封测市场小幅稳定上升。

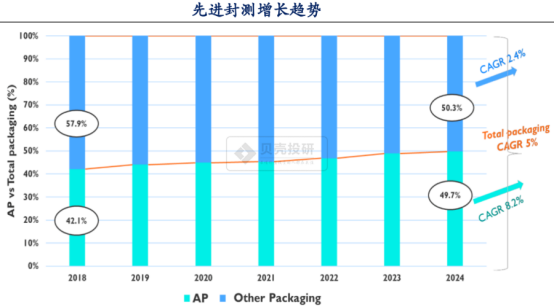

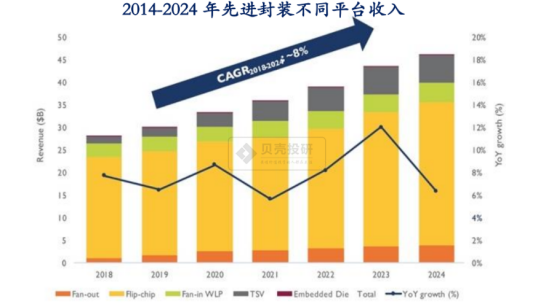

全球先进封装营收增速大于传统封装。根据Yole最新预测,从2018-2024年,全球半导体封装市场的营收将以5%的复合年增长率增长,其中,传统封装市场的营收CAGR为2.4%,而先进封装市场将以8.2%的复合年增长率增长。

先进封装市场规模快速扩大。2018-2024年,先进封装市场规模复合增长率预计为8.2%,到2024年将增长至436亿美元。其中,3D硅通孔技术和扇出型封装是所有先进封装中增速最大的,CAGR分别为29%和15%;而占据先进封装市场主要市场份额的倒装芯片(Flipchip)封装,将以约7%的CAGR增长。与此同时,扇入型晶圆级封装(Fan-inWLP)主要受到消费电子市场驱动,也将以7%的复合年增长率增长。

三、封测行业竞争情况

2019年全球封测前十市占率超过80%,市场主要被中国台湾、中国大陆、美国占据。中国台湾日月光公司(不含矽品精密)营收达380亿元,居全球半导体封测行业第一名,市场占有率达20%。美国安靠、中国长电科技分居二、三位,分别占14.6%、11.3%。前十大封测厂商中,有三家中国大陆公司,分别为长电科技、通富微电和华天科技。

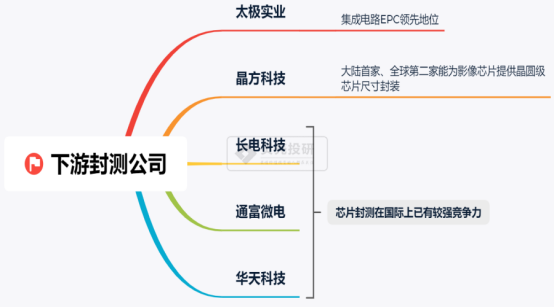

我国A股中有多家上市公司处于半导体封测领域,包括长电科技、华天科技、通

富微电、晶方科技、环旭电子等典型公司,其中晶方科技、环旭电子在部分封装领域优势明显。国内封测前三厂商不断扩大规模,相继进行并购,长电科技并购星科金朋、华天科技并购Unisem、通富微电并购AMD封测厂。

(一)长电科技——全球第三

长电科技在国家大基金大扶持下,上演“蛇吞象”,一举成为全球第三大封测厂商。2015年收购星科金朋后,营收规模再翻番。2019年长电科技总营收235.26亿元,遥遥领先于国内其他封测企业。

长电科技封测能力位列全球OSAT(外包封测厂商)第一梯队,提供高中低封测技术全面覆盖。公司在拥有当前全球最先进封测技术,包括FC(倒装)、eWLB(嵌入式晶圆级球栅阵列)、TSV(硅通孔封装技术)、SiP(系统级封装)、PiP(堆叠组装)、PoP(堆叠封装)、Fanout(扇出)、Bumping(凸块技术)等,在先进技术覆盖度上与全球第一的日月光集团旗鼓相当,部分超越全球第二名的安靠。

(二)通富微电——国内第二,全球第六

通富微电通过并购通富超威苏州和通富超威槟城,与AMD形成了“合资+合作”的强强联合模式。通富微电是第一个为AMD7纳米全系列产品提供封测服务的工厂。通富超威苏州、通富超威槟城作为AMD最主要的封测供应商,其业务规模也将呈现高速增长。通富微电在技术上填补了我国CPU、GPU封测领域的空白,也为国内客户的研发与量产提供了支持。

通富微电的客户涵盖国际知名半导体企业,下游产品应用领域广泛。不同于其它封测企业的客户相对分散,公司第一大客户AMD占公司收入比例接近50%,因此公司获利情况受AMD影响较大。其它客户方面,通富微电是联发科在大陆重要的封测合作伙伴,也是英飞凌的车载高端品的国内唯一的封测供应商,公司与华为海思积极开展合作,有望受益于华为海思订单向国内转移。

(三)华天科技——国内第三,全球第七

华天科技主要从事半导体集成电路、MEMS传感器、半导体元器件的封装测试业务。产品主要应用于计算机、网络通讯、物联网、工业自动化控制、汽车电子等电子整机和智能化领域。2020年第一季度封测行业按营收规模划分,华天科技处于国内第三位,全球第七位。

华天科技在昆山、西安、天水三地全面布局主基地,各地定位不同,兼顾了生产成本和人才优势。西安基地目前是公司的中坚力量,在高端SiP封装领域积累多年,2019年贡献了21.6亿元的营收,占全公司总营收的26%,净利润高达1.4亿元,占全公司净利润的48%。而昆山基地主攻高端技术,2019年完成新建厂房建设,满足CIS产品扩产及FC产线建设需要,是公司未来发展的重点。

华天科技要约收购Unisem公司后形成以中国大陆为中心,以美国凤凰城、马来西亚怡保、印度尼西亚巴淡为境外封测基地的分布格局,进一步完善公司全球化的产业布局,扩张海外市场,提升公司全球市场竞争力。

(四)晶方科技——CIS芯片封装龙头

晶方科技成立于苏州,是一家致力于开发与创新技术,为客户提供可靠的,小型化,高性能和高性价比的半导体封装量产服务商。晶方科技的CMOS影像传感器晶圆级封装技术,使高性能,小型化的手机相机模块成为可能。现今已有近50%的影像传感器芯片可使用此技术,大量应用于智能手机,平板电脑,可穿戴电子等各类电子产品。

专注于晶圆级封装,毛利率远高于同行。晶方科技专注于传感器领域的晶圆级封装,同时具备8英寸、12英寸晶圆级芯片尺寸封装规模量产能力,是国内该领域的龙头企业。晶方科技封装产品中,以晶圆级封装为主。2019年公司晶圆级封装实现收入4.67亿元,非晶圆级封装收入0.59亿元,晶圆级封装占比88.75%。晶圆级封装具有较高的技术壁垒,同时也具有较高的毛利率水平。2019年晶方科技毛利率达39.03%,远高于国内三大封测厂的毛利率水平。

四、总结

长电科技发展迅猛,未来或挑战日月光与安靠龙头地位,通富微电、华天科技近几年发展形势良好,国内龙头厂商已进入国际第一梯队。贝壳投研(ID:Beiketouyan)建议关注封测行业景气回升,受益5G终端发展、业绩表现优异的半导体封测公司。(ty003)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号