-

芯片产业链——国内芯片材料龙头都是谁?芯片干货系列(三·中)

飞鲸投研 / 2020-08-16 20:10 发布

您知道小至手机电脑,大至北斗卫星,所有的芯片都是从沙子制成的吗?我们的生活早已被芯片包围,离开了芯片,我们将寸步难行。小小芯片如此神奇,只是听说还不够,贝壳投研带您全面了解芯片产业链!

贝壳投研(ID:Beiketouyan)通过一系列的文章,为大家拆解芯片产业链,挖掘其中的投资逻辑。在前面的文章中,我们已经对芯片产业链全景、上游芯片设计以及中游设备公司进行了拆解分析,今天为大家带来的是:芯片产业链剖析——中游芯片材料篇!剩余系列文章敬请期待嗷~

一、半导体材料市场概况

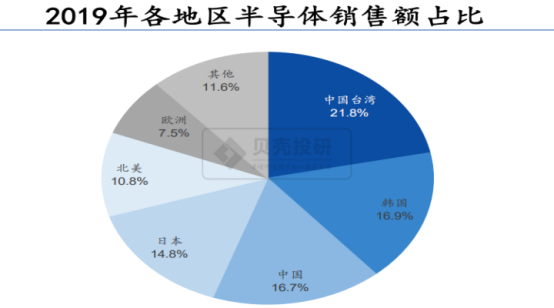

中国大陆是2019年半导体材料销售额增长的唯一地区。2019年全球半导体材料市场销售额为521.4亿美元,较上一年527.3亿美元下降1.1%。相应地,全球大部分地区半导体材料销售额呈现持平或下跌,只有中国大陆地区销售额继续保持上升趋势,同比增长1.9%。

全球半导体晶圆制造材料市场规模逐年增加。半导体材料可以分为晶圆制造材料和封装材料,随着先进制程的不断发展,半导体制造材料的消耗量逐渐增加。据SEMI统计,晶圆制造材料市场销售额从2013年的227亿美元增长到2019年的328亿美元,年复合增长率为6.33%。

中国大陆半导体材料销售额增长最快,且是全球第三大市场。2010-2019年,中国台湾地区和韩国销售额受周期影响波动较大,北美和欧洲市场增长缓慢,日本处于负增长状态,而只有中国大陆地区呈现快速增长的状态。

中国大陆地区在2016-2018年连续3年增速超过10%。中国台湾地区连续10年蝉联全球最大半导体材料消费地区,2019年销售总金额达113.4亿美元,占全球半导体材料市场规模的21.8%;韩国销售金额为88.3亿美元,排名第二,占比16.9%;中国大陆地区紧随其后,以销售额86.9亿美元位列第三,占比16.7%。

制程的进步将推动材料需求提升。根据摩尔定律演进,每隔18-24个月芯片性能将提升一倍,工艺节点也在不断的演进。随着制程的提升,对半导体材料的需求也在不断提升,例如需要湿电子化学品的纯度更高、硅片的价格更贵等。当工艺向前推进一个节点时,流片成本将提升50%,这其中有很大的部分是由半导体材料的价值提升所导致的。因此,在未来半导体工艺节点继续向前迈进的过程中,半导体材料的价值将继续增加。

二、半导体材料分类

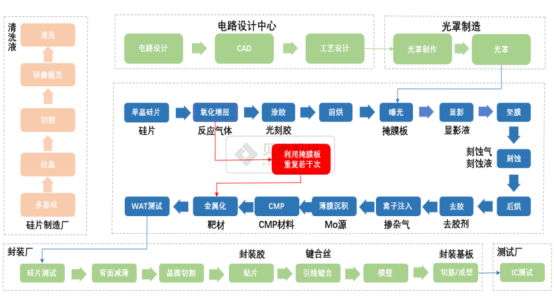

半导体制造所需要的材料主要分布在以下四步:

1.掺杂/热处理:溅射靶材,湿法化学品、化学气体,CMP抛光垫和抛光液;

2.蚀刻/清洁:掩模/光罩,溅射靶材,CMP抛光垫和抛光液;

3.沉积:化学气体,CMP抛光垫和抛光液;

4.光刻:掩模/光罩、光刻胶、光刻胶显影液、熔剂、剥离剂。

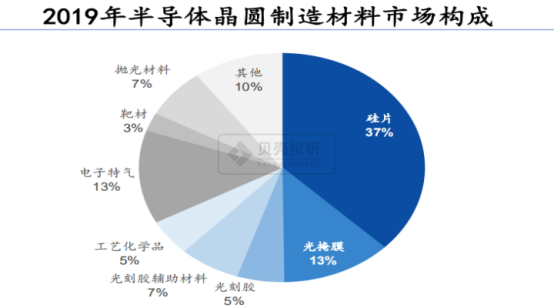

硅片在全球半导体制造材料中占比最高,为半导体制造的核心材料。从晶圆制造材料的细分市场来看,2019年硅片、电子气体、光掩膜市场规模占比排名前三,销售额分别为123.7亿美元、43.7亿美元、41.5亿美元,分别占全球半导体制造材料行业37.28%、13.17%、12.51%。

三、材料细分领域公司

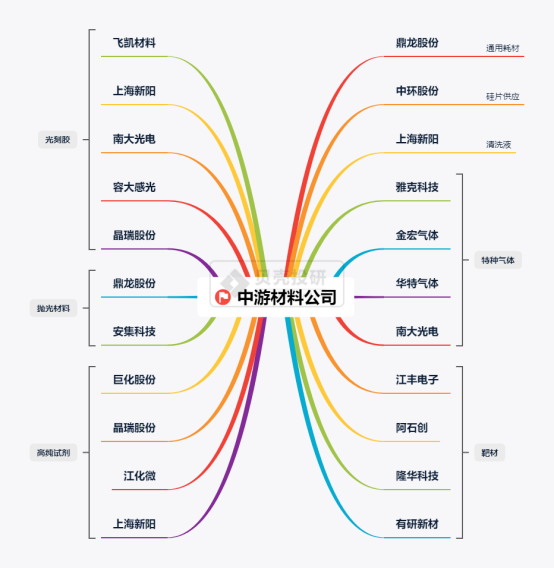

从全球角度看,硅片的市场规模已超过100亿美元,光罩、特气的规模则约为40亿美元。这些细分行业中,海外龙头均占据着主要地位,国产公司的市场份额则相对较少。

国内企业虽然处于相对落后位置,但国内半导体产业链生态圈已经开始壮大发展。在当前国产替代需求下,国内产业链重塑,为国内半导体打造更加安全、可靠、先进的发展环境,相关的各个子行业涌现出多个具有竞争力的企业。

(一)安集科技——领先的抛光液和光刻胶处理剂厂商

安集科技的主营产品是抛光液和光刻胶处理剂,主要应用于集成电路制造和先

进封装领域。安集科技成功打破了国外厂商对集成电路领域化学机械抛光液的垄断,实现了进口替代,使中国在该领域拥有了自主供应能力。

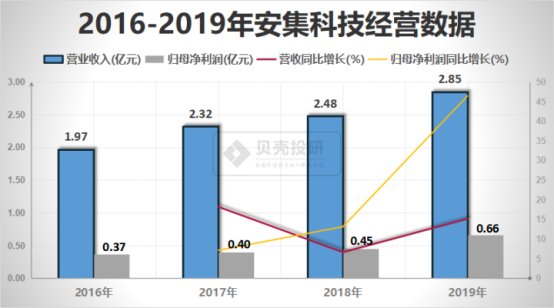

2019年,安集科技实现营业收入2.85亿元,同比增长15.16%,归属于上市公司股东的净利润0.66亿元,同比增长46.45%,主要因为2019年收到政府补助2733.93万元,同比增长882%。

(二)雅克科技——阻燃剂行业龙头成功转型半导体材料公司

雅克科技成立于1997年,2013年建设液化天然气保温绝热板材一体化项目,开始转型复合材料方向;2016年,先后收购华飞电子、韩国UPChemical和成都科美特,进军微硅粉、前驱体和电子特气领域;2017-2018年,与韩国Foures签订合作协议,设立了雅克福瑞公司。经过一系列的并购重组,雅克科技由阻燃剂行业龙头公司逐渐发展为以电子材料为核心,以LNG保温绝热板材为补充,以阻燃剂业务为辅助的战略新兴材料平台型公司。

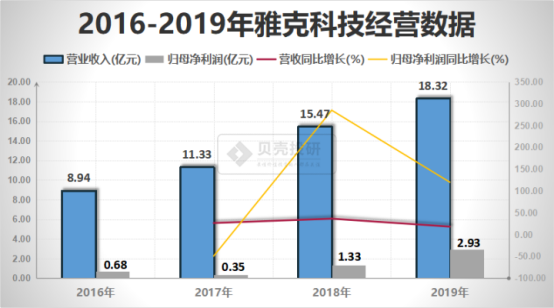

2018年开始,半导体材料业务带动雅克科技业绩快速提升。2019年,安集科技实现营业总收入18.32亿,同比增长18.4%,其中,LNG保温复合材料上升最快,同比增长高达131.3%,半导体化学材料和特种气体紧随其后,分别上涨83.5%和53.5%,而阻燃剂业务同比下滑28.3%;2019年,实现归母净利润2.93亿,同比增加120%。

(三)华特气体——国内特气龙头企业

华特气体主营业务为特种气体,也有普通工业气体和相关气体设备与工程业务。公司生产销售的特种气体主要包括高纯六氟乙烷、高纯四氟化碳、光刻气等约230余种,普通气体10余种,气体设备与工程则主要包括低温绝热气瓶等产品及配套的供气系统设计、安装服务。

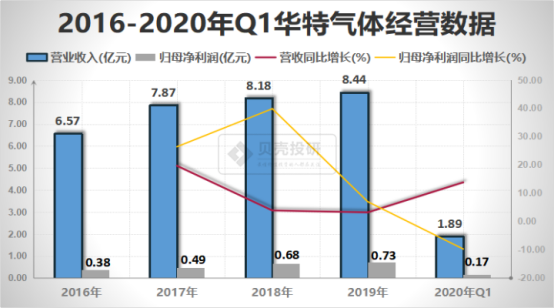

华特气体营收、净利双增长。2019年,华特气体实现营业收入8.44亿元,同比增长3.23%。其中,特种气体实现营业收入4.5亿元,同比增长12.96%。2020年第一季度,公司营业利润以及归母净利润均出现不同程度下滑。其主要原因是疫情导致的阶段性影响。

(四)江丰电子——国内溅射靶材行业龙头

江丰电子是从事高纯溅射靶材的研发、生产和销售的国内龙头公司。主要产品为各种高纯溅射靶材,包括铝靶、钛靶、钽靶、钨钛靶等,产品广泛应用于半导体、平板显示、太阳能等领域。目前,公司的超高纯金属溅射靶材产品在全球先端7nm FinFET (FF+)技术超大规模集成电路制造领域批量应用,成为电子材料领域成功参与国际市场竞争的中国力量。

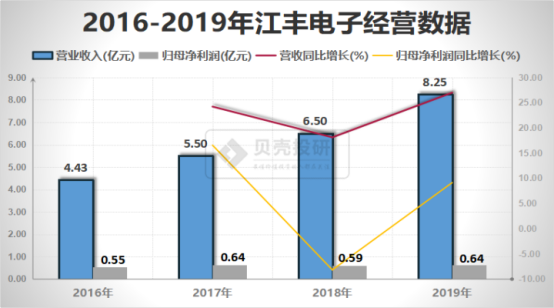

营业总收入稳步上升,归母净利润增速放缓。2019年,江丰电子实现营业总收入8.25亿元,同比增长26.98%,公司主要产品钽靶、铝靶和钛靶的销售收入分别上升44.6%、10.2%和10%;2019年,实现归母净利润0.64亿,同比增长9.14%,2017年后,研发投入大幅增加,2018年和2019年研发投入分别增长43.3%和28.3%,因此,2017年后江丰电子的归母净利润稍有下滑。

(五)晶瑞股份:国内最早规模量产光刻胶的企业之一

晶瑞股份是一家微电子材料的平台型高新技术企业,被中国电子材料行业协会评为“中国电子化学品十强企业”。主要产品包括超净高纯试剂、光刻胶、功能性材料、锂电池材料和基础化工材料等,产品广泛应用于半导体、锂电池、LED、平板显示和光伏太阳能电池等领域,具体应用到下游电子产品生产过程的清洗、光刻、显影、刻蚀、去膜等工艺环节。

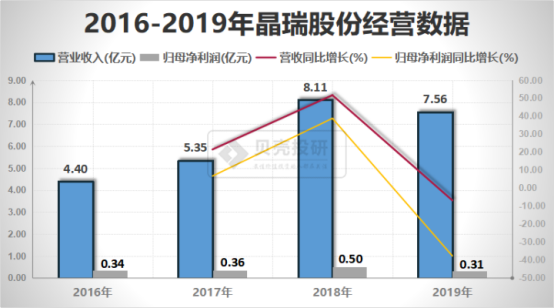

因减少光伏行业的低端超净高纯试剂出货,2019年营业总收入和归母净利润下滑。近年来晶瑞股份营业收入和归母净利润一直处于上升趋势,而2019年出现明显下滑,2019年营业收入7.6亿元,同比下降6.8%,仅功能性材料营业收入上升3.8%,其他产品收入均下滑,超净高纯试剂下滑最严重,比上年同期减少20.61%,主要原因为公司为优化产品结构,减少了光伏行业的低端超净高纯试剂出货;2019年实现归母净利润3811.19万元,同比下降32.9%。

四、总结

国产替代已经成为中国半导体行业的主要诉求,下游厂商有更强的意愿为半导体材料厂商提供市场,以实现“获取市场→改善产品→进一步获取市场”的良性循环。贝壳投研(ID:Beiketouyan)认为在当前背景下,国产半导体材料企业将充分享受市场规模扩大与市场份额提升的双重红利。(ty003)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号