-

【天风军工】深度-中直股份:中航工业直升机平台拐点已至,充分受益于航空装备高景气周期

机构研报精选 / 2020-08-14 13:20 发布

核心观点 中航工业集团唯一直升机上市平台,深耕多年产品谱系全面

公司作为中航工业集团唯一直升机上市平台,核心产品涵盖直8、直9、直11等型号直升机及零部件,在国内处于技术领先地位,产品性价比和技术优势较明显,综合竞争能力突出。经过近年来产品结构调整和发展,已逐步推动主要产品型号的更新换代,进一步完善了直升机谱系,基本形成“一机多型、系列发展”的良好格局。

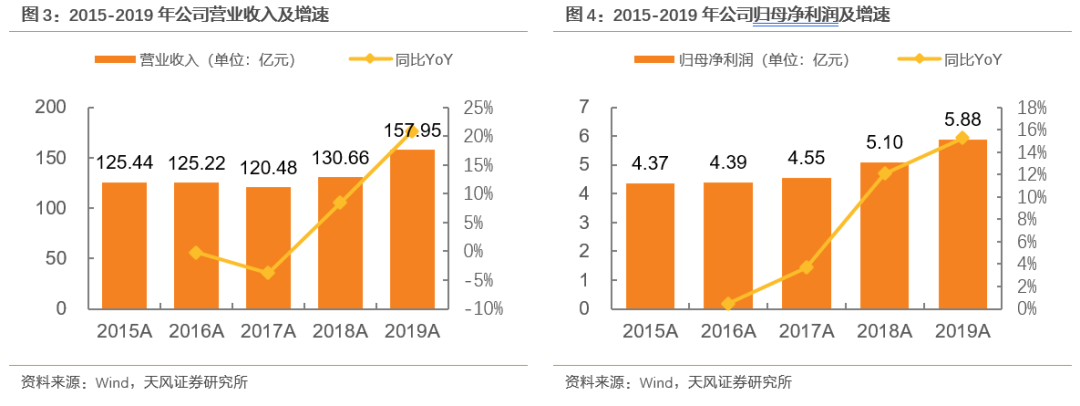

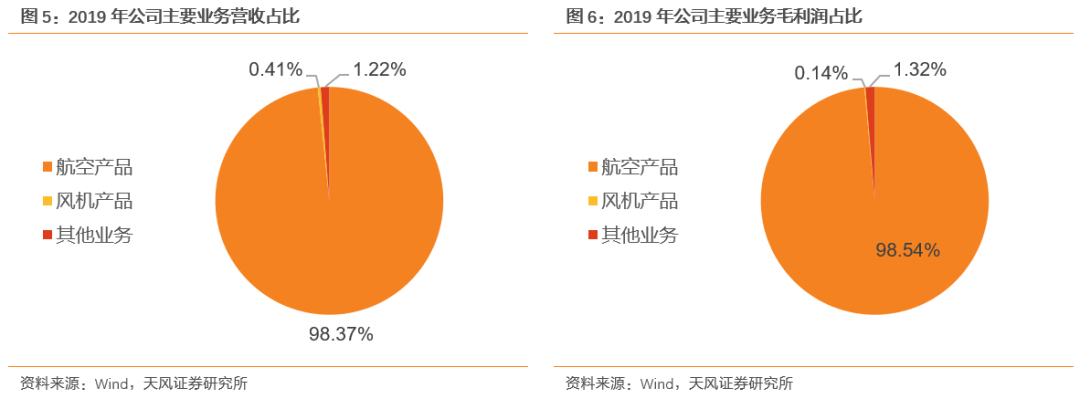

近五年公司经营业绩总体呈上升态势,航空产品为主要收入来源。公司2019年实现营业收入157.95亿元(+20.89%);实现归母净利润5.88亿元(+15.26%),近五年公司营收/归母净利润年复合增长率达到5.93%/7.71%。其中,航空产品业务依然为公司的主要收入与利润来源,2019年该业务占营收/毛利润比重达到98.37%/98.54%。

国防开支装备费用增长,直升机等航空装备有望进入高景气放量周期

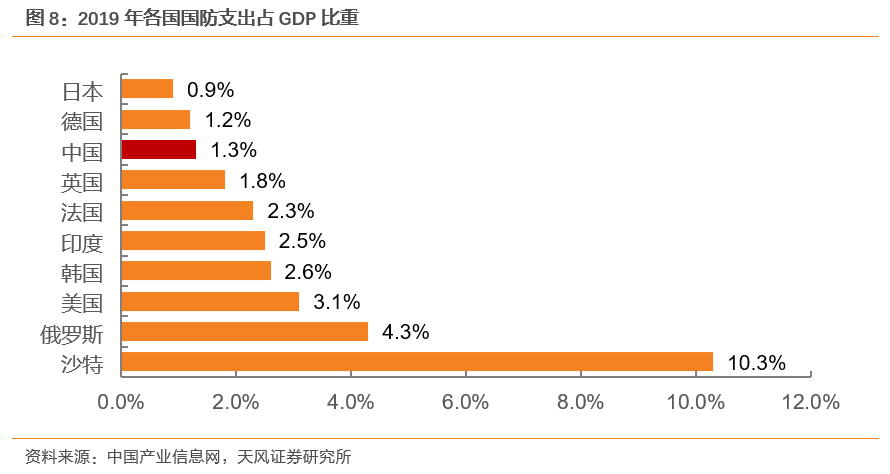

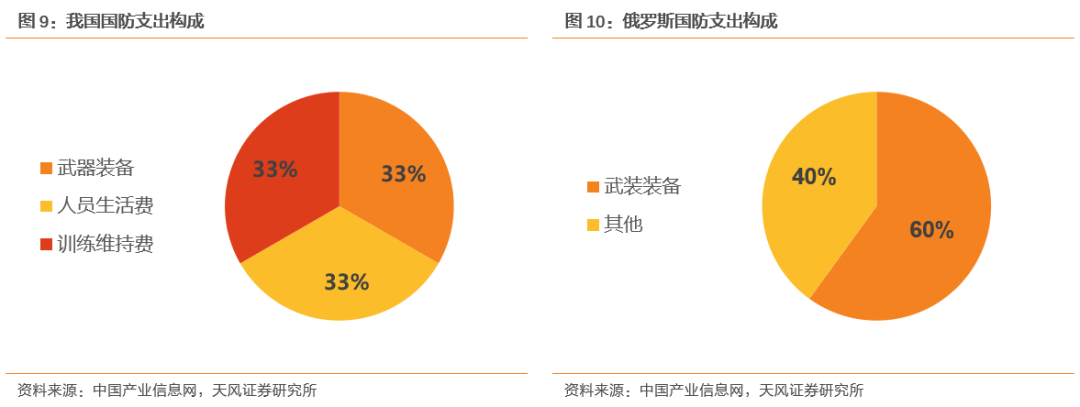

2019年,国防军费增速7.5%,规模达到约1.19万亿,连续三年突破万亿。相比发达国家2%-4%的军费GDP占比,我国军费占GDP的比重仍然较低,存在上升空间。此外,我国武器装备占国防支出比重达33%,这一数据对比俄罗斯武装部队的武器装备支出占国防支出的60%来看,我国武器装备支出占比仍处于较低水平。

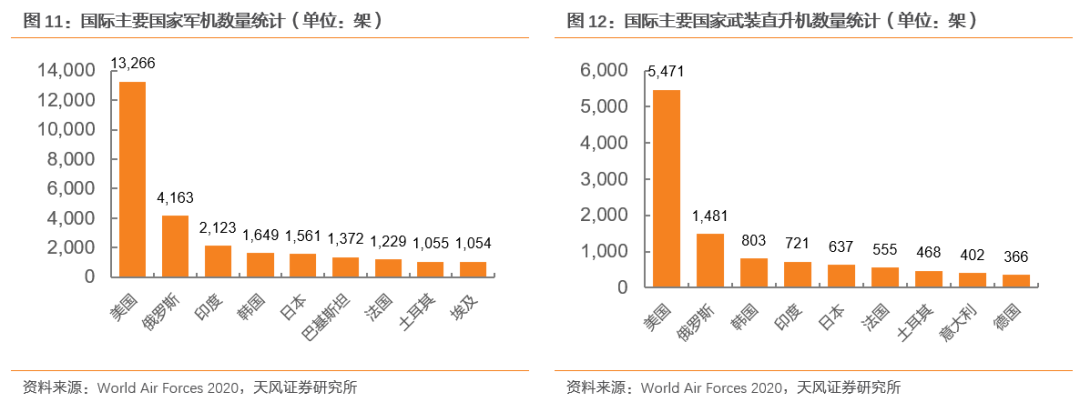

从军机数量看,美国目前拥有武装直升机5,471架,占比27%,为后8个国家武装直升机数量之和(不计中国)。相比较而言,我国军队武装直升机在绝对数量及性能上与美国存在较大差距,具备较大上升空间。

从政策层面看,就加强国防和军队现代化建设举行第二十二次集体学习。指出,当前世界百年未有之大变局加速演进,我国安全形势不确定性不稳定性增大。要增强使命感和紧迫感,努力实现我军现代化建设跨越式发展。综上我们认为,当前世界局势对国防提出了更加紧迫的要求,未来武器装备费用增长速度有望高于国防支出总体增速,以直升机为代表的军品有望实现加量布局。

直20首次亮相国庆阅兵,高性能直升机需求提升或带动公司加速排产

航空工业集团自主研制的直20直升机采用高性能旋翼气动布局总体设计,应用了电传飞控等新技术,具有全域、全时出动能力,其综合技术或已经超过“黑鹰”直升机的早期型号,与国际上世纪90年代研制的10吨级直升机并驾齐驱。我们认为,公司有望充分受益于直20等先进机型的需求提升,或进入快速放量期。

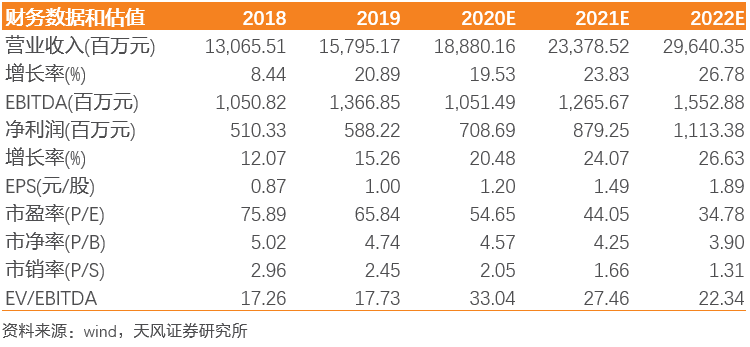

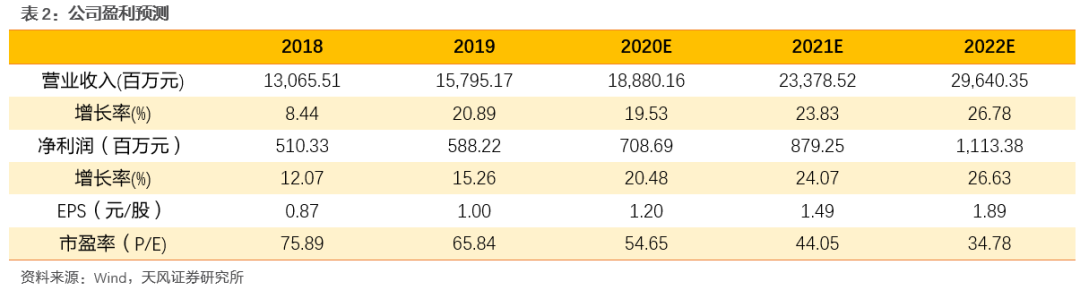

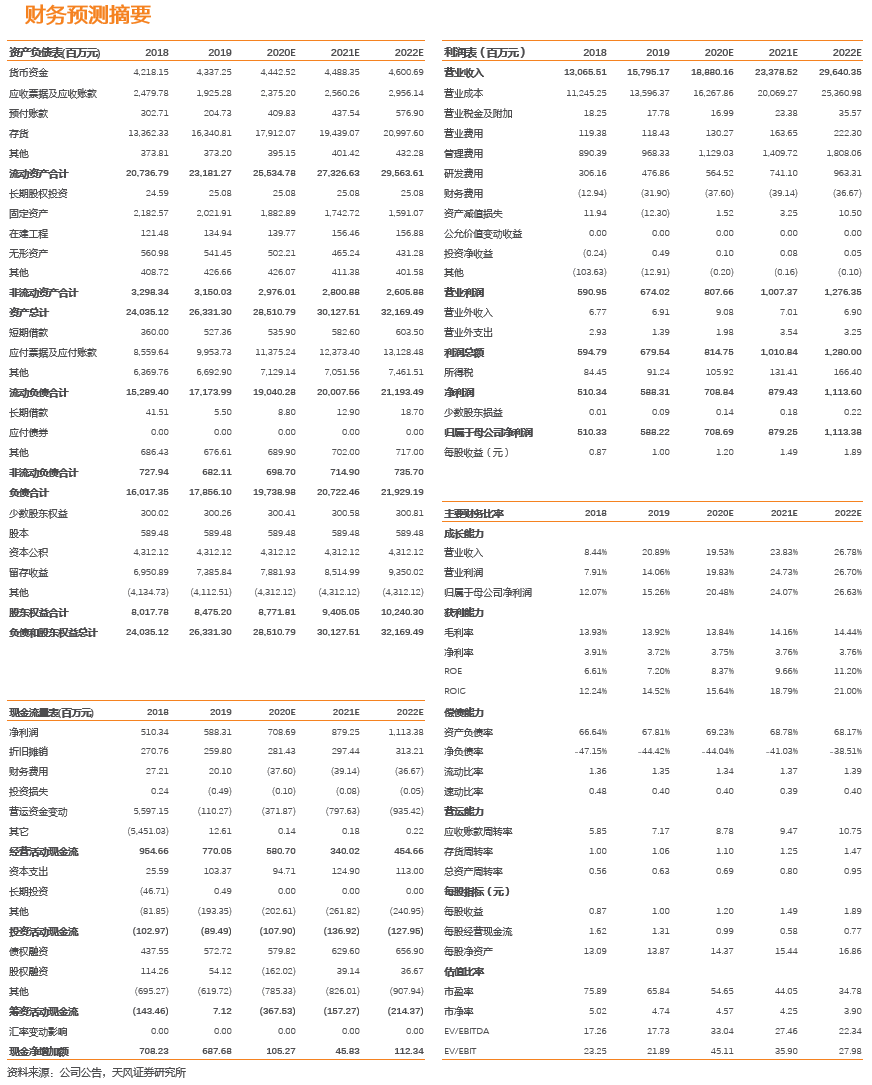

盈利预测与投资建议:综上所述,我们认为公司直升机业务将充分受益于我军航空装备升级换代,以直20为代表的新一代主战直升机有望在未来 3-5 年实现快速放量;从军品定价改革角度看,考虑到公司作为军方的单一采购来源企业,我们认为公司有望通过激励约束定价打开利润空间。因此,维持 2020-2021年营业收入188.80/233.79亿元,上调2022年营业收入由291.78亿元至296.4亿元,对应的归母净利润分别为7.09/8.79/11.13 亿元,EPS 预计为1.20/1.49/1.89元,P/E 为 54.65/44.05/34.78x。按照77.45x的可比公司2020预测P/E进行计算,公司每股目标价为92.94元,维持“买入”评级。

风险提示:宏观经济波动风险;政策性风险;原材料短缺及价格波动风险等。

内容目录

报告正文 1. 中航工业集团唯一直升机上市平台,深耕多年产品谱系全面

1.1. 我国直升机制造主力军,产品型号持续更新换代

公司全称中航直升机股份有限公司,成立于1999年7月,并于2000年12月在上交所上市。公司为国内从事直升机研制、营销、服务、运营的大型国有航空制造企业,核心产品包括直8、直9、直11等型号直升机及零部件,在国内处于技术领先地位,综合竞争能力突出。经过近年来产品结构调整和发展,已逐步推动主要产品型号的更新换代,进一步完善了直升机谱系,基本形成“一机多型、系列发展”的良好格局。

公司作为管理的国有大型企业,高集中度的股权结构有利于提高其管理决策效率。据公司公告披露,公司实际控制人为中国航空工业集团有限公司,控股股东为中国航空科技工业股份有限公司,截至2020Q1直接或间接通过哈尔滨航空工业(集团)有限公司共持有公司34.77%的股权。我们认为,中航工业集团作为我国航空工业发展核心力量,其高集中度的持股占比将有利于参与公司事务,从而提高其管理运营效率,进一步推动公司快速发展。

1.2. 2019营收净利润同比+20.89%/+15.26%,航空产品实现快速放量

公司近五年经营业绩总体呈上升态势,航空产品为主要收入来源。据Wind数据披露,公司2019年实现营业收入157.95亿元,同比+20.89%;实现归母净利润5.88亿元,同比+15.26%,2015-2019年公司营业收入/归母净利润年复合增长率分别达到5.93%/7.71%。其中,航空产品业务依然为公司的主要收入与利润来源,2019年该业务占营收/毛利润比重达到98.37%/98.54%。

受疫情影响2020Q1短期波动,存货创历史新高,业绩有望延迟兑现。据公司公告披露,2020年一季度公司实现营业收入19.52亿元(-18.24%);实现归母净利润0.52亿元(-34.12%),我们认为主要系疫情影响公司交付所致。此外,2020年Q1公司存货达172.87亿元,同比+25.34%,创公司上市以来历史新高。我们认为,随着疫情发展的缓解,公司存货或快速消化,业绩有望延迟兑现。

1.3. 深耕多年,直升机上市平台产品谱系全面

公司是国内直升机制造业的主力军,现有核心产品包括直 8、直 9、直 11、AC311、AC312、AC313 等型号直升机及零部件、上述产品的改进改型和客户化服务,以及 Y12 和 Y12F 系列飞机,在国内处于技术领先地位。经过近年来产品结构调整和发展,已逐步推动主要产品型号的更新换代,进一步完善了直升机谱系,基本形成“一机多型、系列发展”的良好格局。

2. 国防开支装备费用稳定增长,高性能直升机需求或大幅提升

我国经济总量持续增长,国防投入稳步增加。2015-2018年,我国军费占GDP比重分别为1.29%、1.28%、1.28%、1.23%,基本保持稳定。2019年,国防军费增速7.5%,规模达到约1.19万亿,连续三年突破万亿。但相比发达国家2%~4%的军费GDP占比,我国军费占GDP的比重仍然较低,存在上升空间。

武器装备的更新换代是提高我国军队现代化的重要因素,未来占比有望提升到40%。我国国防支出主要用于武器装备、人员生活费和训练维持费三部分组成,三部分支出比例基本各占三分之一。对比俄罗斯武装部队的武器装备支出占国防支出的60%,我国武器装备支出占比仍处于较低水平。因此,我们认为未来武器装备费用增长速度有望高于国防支出总体增速。

我国军机舰队数量与美国存在较大差距,军机舰队建设需求增长,带动航空产业链市场空间扩大。根据World Air Forces 2020统计数据,我国目前活跃的各种机型在数量上均与美国有较大差距,美国现役各类军机数量为 13,266 架,在全球现役军机中占比为 25%。其中武装直升机5,471架,占比27%,为后8个国家武装直升机数量总和(不计中国)。相比较而言,我国军队武装直升机在绝对数量及性能上与美国存在较大差距,具备较大上升空间。

综上所述,我们认为未来武器装备费用增长速度有望高于国防支出总体增速,2020年国防信息化或将进入景气爬坡阶段,以直升机为代表的军品有望实现加量布局。从政策层面看,人民网报道7月31日,7月30日下午就加强国防和军队现代化建设举行第二十二次集体学习。指出,当前,世界百年未有之大变局加速演进,我国安全形势不确定性不稳定性增大。要增强使命感和紧迫感,努力实现我军现代化建设跨越式发展。会议指出,2020年将实现国防和军队建设2020年目标任务,并乘势而上,开启基本实现国防和军队现代化、进而把我军全面建成世界一流军队的新征程。

公司实际控制人航空工业集团自主研制的直20中型双发多用途直升机首次亮相于2019年国庆阅兵,该机型采用低阻气动外形、高性能旋翼气动布局总体设计,配装两台国产的先进涡轴发动机,应用了电传飞控、旋翼防/冰等新技术。据央视网与人民网报道,直20直升机能在昼、夜复杂气象条件下,遂行机降和运输等多样化任务,具有全域、全时出动能力,其综合技术或已经超过“黑鹰”直升机的早期型号,且与国际上世纪90年代新研制的10吨级直升机并驾齐驱。我们认为,公司有望充分受益于直20等先进机型的需求提升,排产或进入快速放量期。

3. 盈利预测与投资建议

综上所述,我们认为公司直升机业务将充分受益于我军航空装备升级换代,以直20为代表的新一代主战直升机有望在未来 3-5 年实现快速放量;此外,考虑到公司作为军方的单一采购来源企业,我们认为公司有望通过激励约束定价打开利润空间(根据我们此前测算,节约5%目标成本,可以获得72.4%净利润的提升)。因此,预计公司 2020-2022年营业收入为188.80/233.79/296.40亿元,对应的归母净利润分别为7.09/8.79/11.13 亿元,EPS 预计为1.20/1.49/1.89元,P/E 为 54.65/44.05/34.78x。

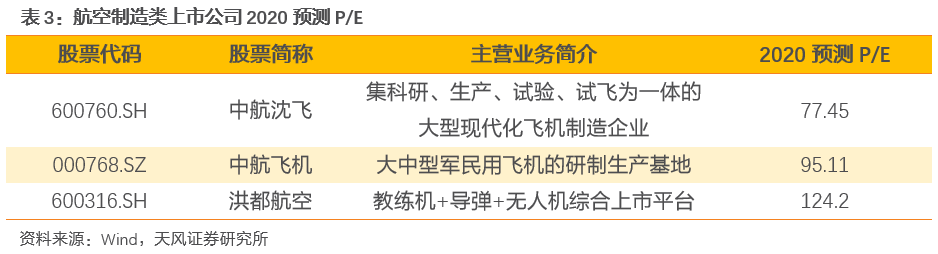

我们采用 P/E 法可比估值进行目标价预测。作为中航工业集团旗下唯一直升机上市平台,通过横向对比,我们认为其对标公司为中航沈飞。据Wind数据披露,中航沈飞2020年 P/E 预测值为77.45x,对应公司每股目标价为92.94元,首次覆盖给予“买入”评级。

4. 风险提示

4.1. 宏观经济波动风险

航空制造业与经济景气度密切相关,发展方式的改变要求制造业进行转型升级,经济环境和发展方式的变化均可能直接或间接对公司产品的国内外需求造成不利影响。

4.2. 政策性风险

直升机产业的发展受国家政策、行业发展政策的影响,相关政策的调整变动对公司主要产品的生产和销售均会产生影响。

4.3. 原材料短缺及价格波动风险

直升机及零部件产品对原材料的性能具有较高要求,其用材多选用强度高、重量低、耐腐蚀性强、可塑性好的材料。如果该部分原材料出现短缺的情况,将会影响产品的按时、按量、保质交付,影响公司的经营业绩。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号