-

不可忽视的市场力量:打新资金——兼2020年半年度打新市场展望【兴证策略】

王德伦策略与投资

/ 2020-08-13 21:48 发布

/ 2020-08-13 21:48 发布投资要点

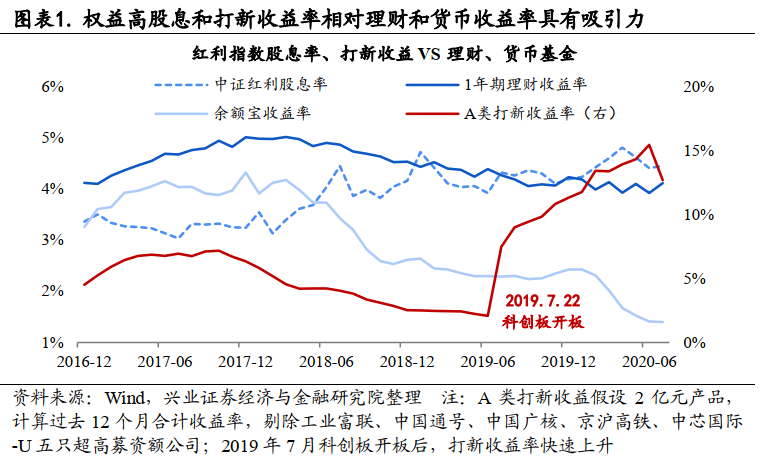

上周以来,创业板注册制已有18家企业陆续开展网上申购。我们认为,注册制改革后的创业板网下打新收益率,相对目前理财、信托、货币基金收益率具备一定吸引力,可能成为新进“类固收+配置型”资金入场的契机。

创业板注册制带来网下投资者的打新机会。截止7月31日,1年期理财收益率为4.1%,余额宝收益率为1.4%;中证红利指数股息率达4.5%,2亿A类12个月打新收益率预计达12.7%。创业板新发行机制向网下倾斜,预期年化收益从不足2%提升至6%以上,底仓股息+打新收益的相对吸引力大幅提升。加之新三板精选层打新不尽如人意,部分类固收资金可能陆续回归创业板。

打新资金是一股顺周期的重要市场力量。

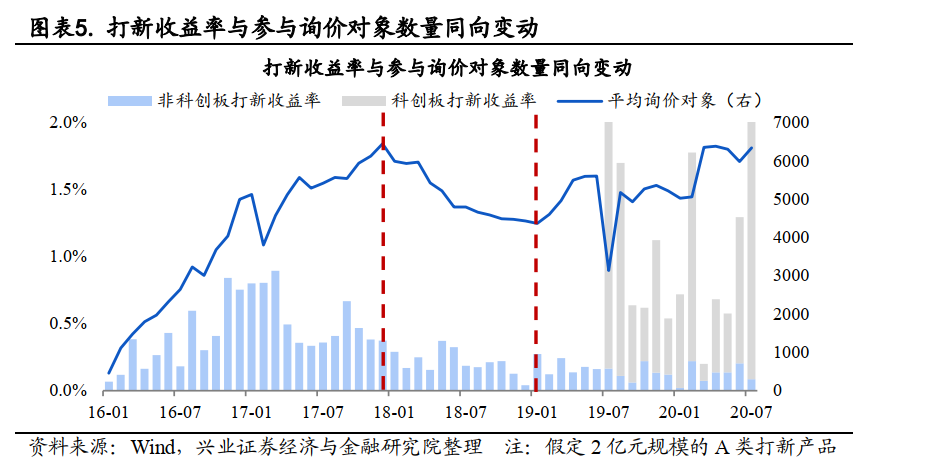

1)打新资金滞后于打新收益率抬升入场,伴随打新收益率下滑离场。16-17年网下询价对象从1000家增至6000家;18年市场疲弱,降至4400家;19年科创板开板,再次升至6300家。

2)打新策略潜力底仓,在打新资金入场时可能获得持续配置,表现好于市场。例如16-17年,新发基金中打新参与度超过60%的,占比达29%,17年30大打新底仓收益率77%,跑赢股票型基金(17%)。在打新资金离场时,表现将弱于市场。例如2018年30大打新底仓收益率-31.1%,跑输股票型基金(-24.7%)。

此轮深市高股息蓝筹底仓有望吸引新进资金。高股息、与创业板波动相关性低、稳定性强、市值偏大的蓝筹白马有望吸引边际增量资金入场。

近期打新收益回顾与前景展望

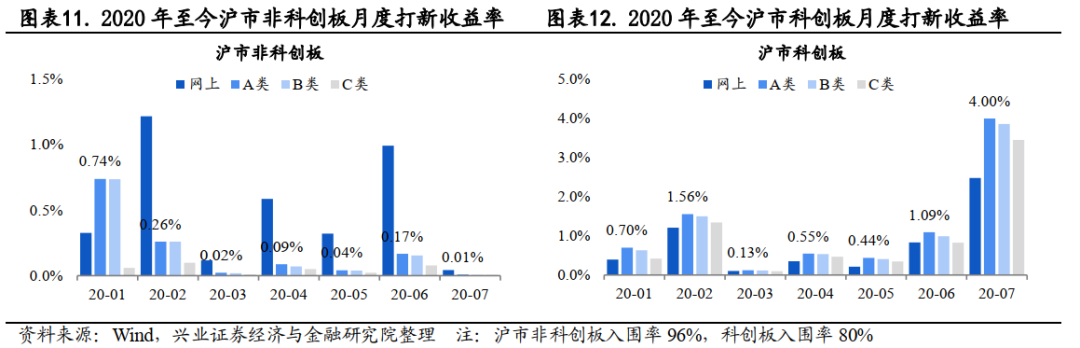

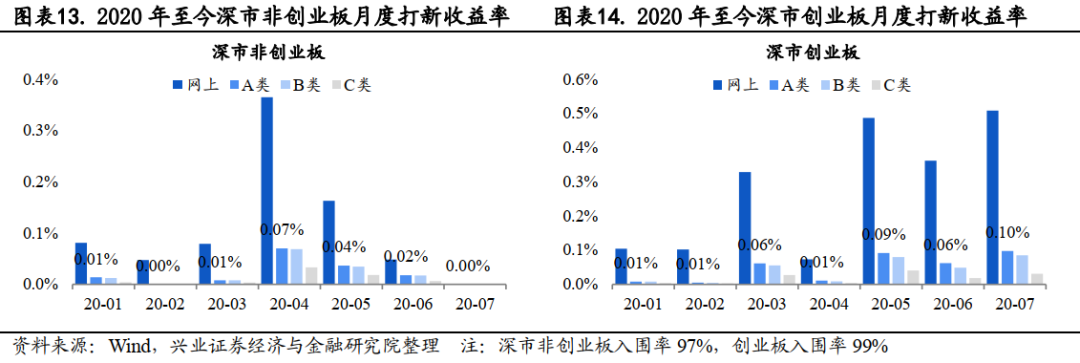

2020年1至7月,以20万账户规模网上、2亿账户规模网下计,主板(含中小创)网上打新累计收益率6.4%,科创板为5.6%;主板(含中小创)A类投资者网下打新收益率2.3%,科创板为8.2%。各板块新股发行要素如下:

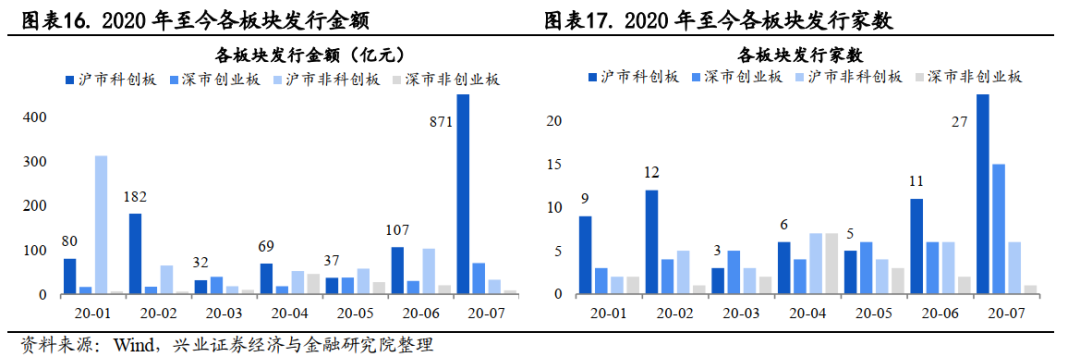

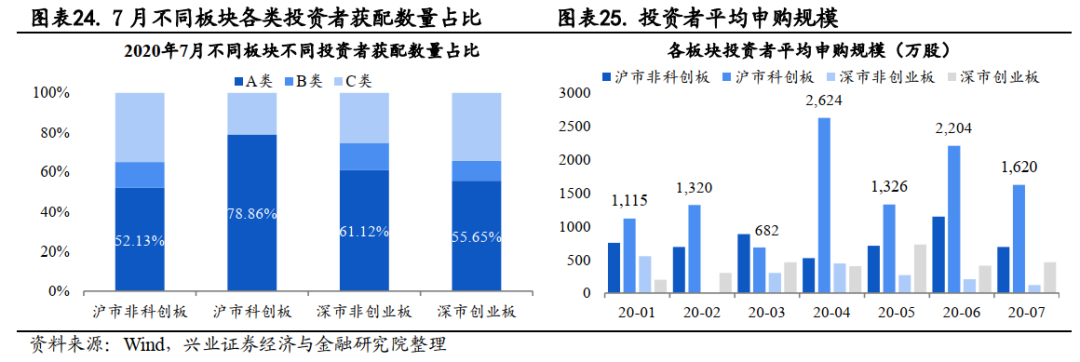

1)发行规模。科创板、创业板、沪市非科创板和深市非创业板分别有73家、33家、18家和43家企业上市,剔除京沪高铁、中芯国际后,平均募资规模为11.8亿元、5.3亿元、10.5亿元和7.0亿元。

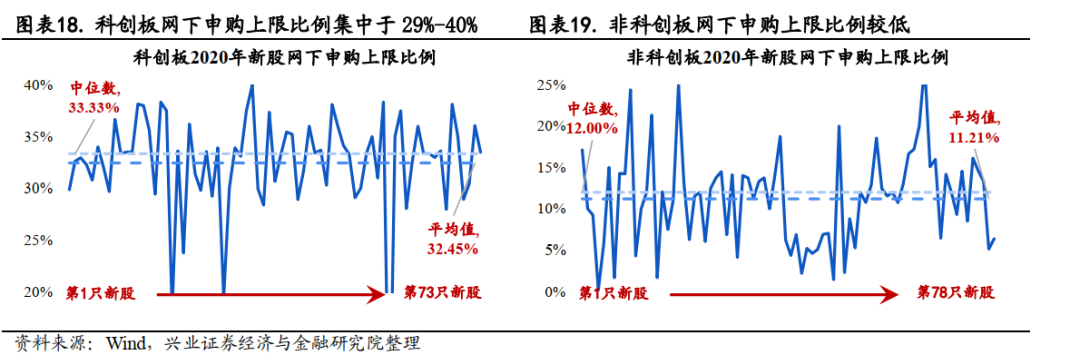

2)申购上限比例。科创板申购上限比例为29%-40%,其他板块相对更低。预计创业板注册制改革后,申购上限比例与科创板相似,为30%左右。

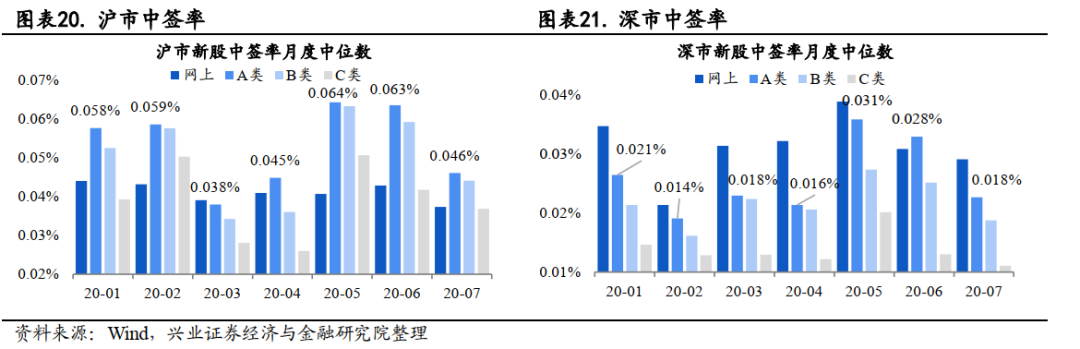

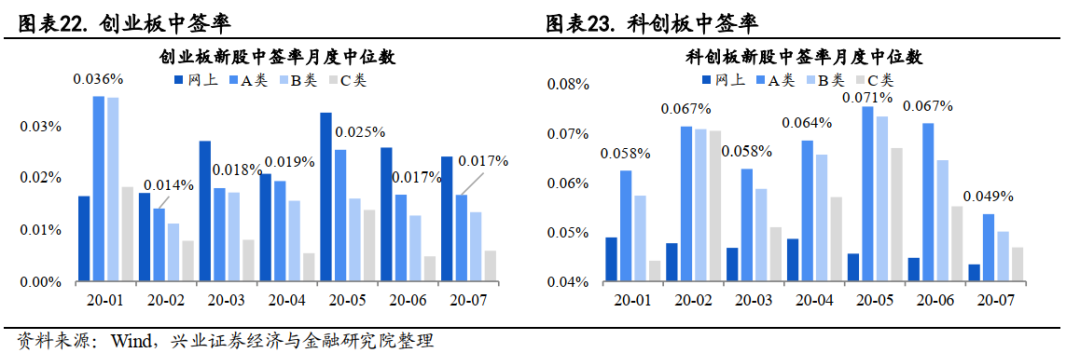

3)中签率。科创板网上打新中签率月度中位数维持在0.045%以上,高于创业板0.02个百分点左右;A类投资者中签率一度超过0.07%,为创业板3倍左右。预计注册制落地后,创业板网上网下中签率均有大幅提升。

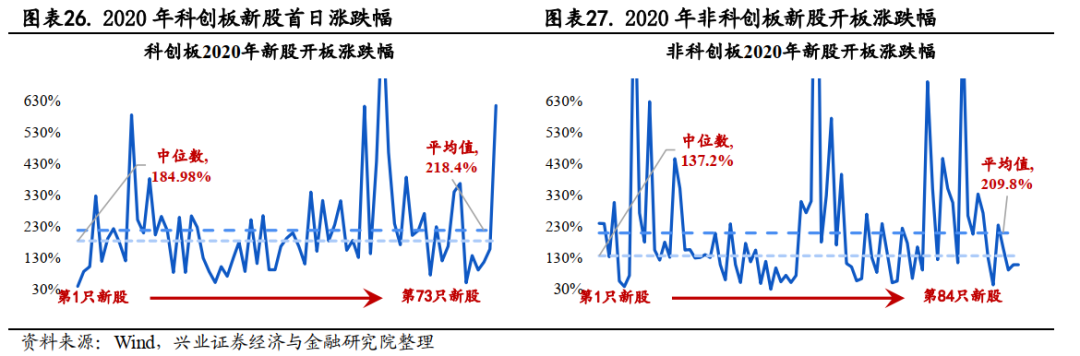

4)涨跌幅。新股涨跌幅呈左偏分布,非科创板偏度更大,科创板新股首日涨跌幅在130%-210%区间运行,非科创板新股开板涨跌幅在60%-180%区间波动。

2020年后续(8-12月)打新收益预测:

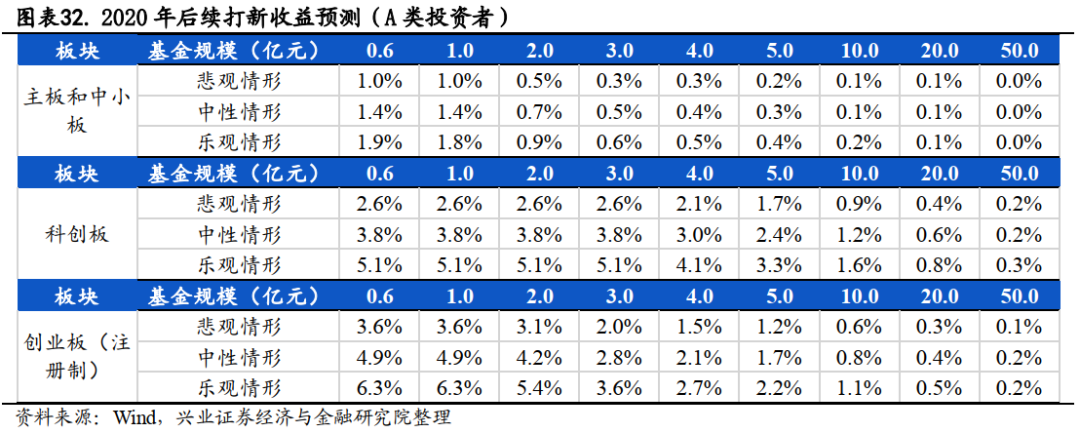

主板和中小板1亿市值即可打满,A类2亿市值中性情形下收益率为0.7%。

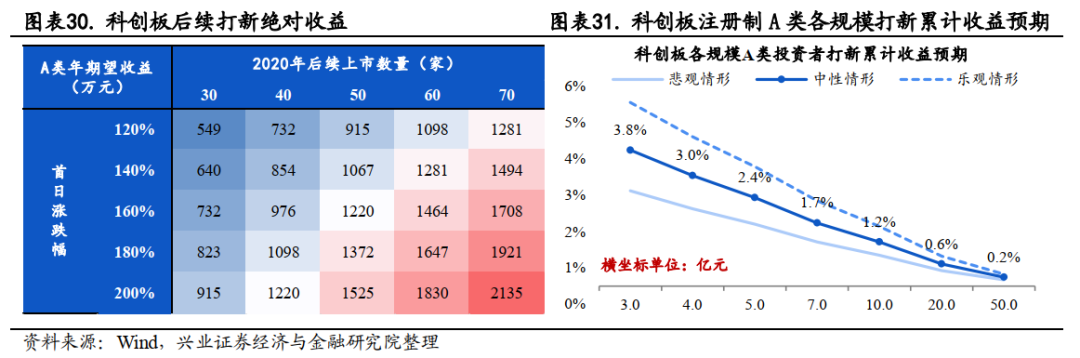

科创板3亿市值基本打满,A类2亿市值中性情形下收益率为3.8%。

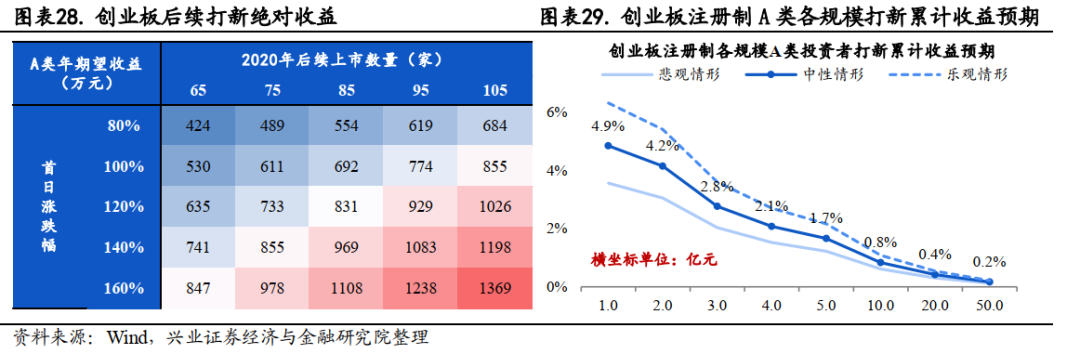

创业板注册制后2亿市值基本打满,A类2亿市值中性情形下收益率为4.2%。

风险提示:新股上市涨跌幅大幅波动,中签率变化。

报告正文 上周以来创业板注册制已有开展网上询价,从以往发行节奏来看,创业板两周内可能迎来首批注册制上市公司,同期新老股票涨跌幅从10%提升至20%,且新股上市前5日将放开涨跌幅限制。

创业板注册制的落地,一方面可能成为短期市场风险偏好催化剂,另一方面,深市网下打新收益率有可能出现提升。我们认为,改进后的创业板网下打新收益率,相对目前理财、信托、货币基金收益率具备一定吸引力,可能成为新进“类固收+配置型”资金入场的契机。关注后续低估值、高股息蓝筹打新底仓吸纳增量资金“搭台”,为成长板块创造“唱戏”的机会。

1. 不可忽视的市场力量——打新资金

1.1. 创业板注册制可能带来网下投资者打新机会

1.1.1. 低利率推动投资者加入相对低风险、高收益的打新投资

2018年以来,全球市场经历了持续宽松的过程,QE时代下,各国机构都面临了权益核心资产高估值和债权类资产低利率的资产荒压力。而与之对应,国内投资者却仍然享有一项IPO制度带来的近乎无风险高收益红利——打新策略。

A股高股息公司和科创板开板后的打新收益相对类固收产品具有吸引力。截止7月31日,国内1年期理财预期收益率为4.1%,7日余额宝收益率为1.4%,同期中证红利指数股息率达4.5%。可作为打新底仓的类债属性权益资产,对于社会各类资金具备一定吸引力;基于此类高股息底仓,打新策略能够附加额外收益,在科创板开板后,滚动12个月打新收益率预计已经达到12.7%(2亿规模产品)。

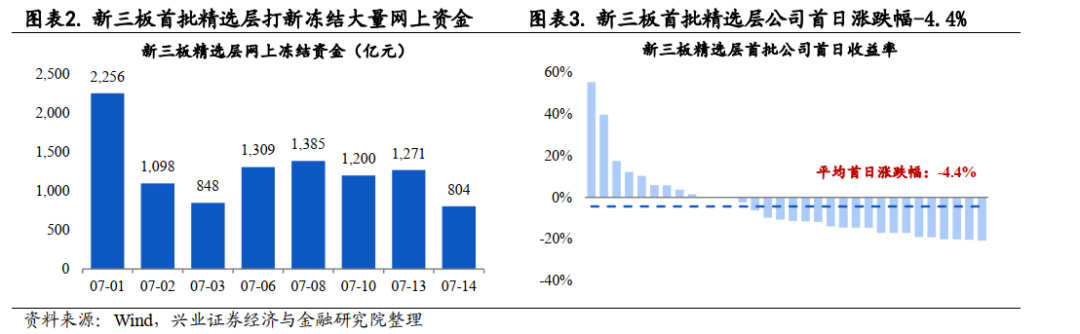

新三板精选层打新收益不尽如人意,大量资金可能回流深市布局创业板注册制打新。2019年7月科创板开板打新的高收益历历在目,类固收属性资金如小规模机构产品和大型个人投资者,在新三板精选层落地时大量涌入,参与网下和网上打新。据全国中小企业股份转让系统通报,新三板精选层投资者从3月的40万户左右增至7月的130万户,同时新三板精选层个人投资者的开户标准为100万元。

与A股的信用申购不同,新三板精选层采取现金申购,7月中上旬,各批次新股冻结的网上打新资金(大型个人投资者)均接近2000亿元左右,远超企业募资额。新三板精选层首批公司上市后,首日表现不尽如人意,平均涨跌幅为-4.4%,我们认为,这批类固收属性的小机构产品资金和大型个人投资者资金,随着近期市场震荡,可能逐步回归深市构建底仓,参与创业板打新,短期成为一股不可忽视的增量资金。

1.1.2. 创业板注册制即将落地,可能大幅提升网下打新收益

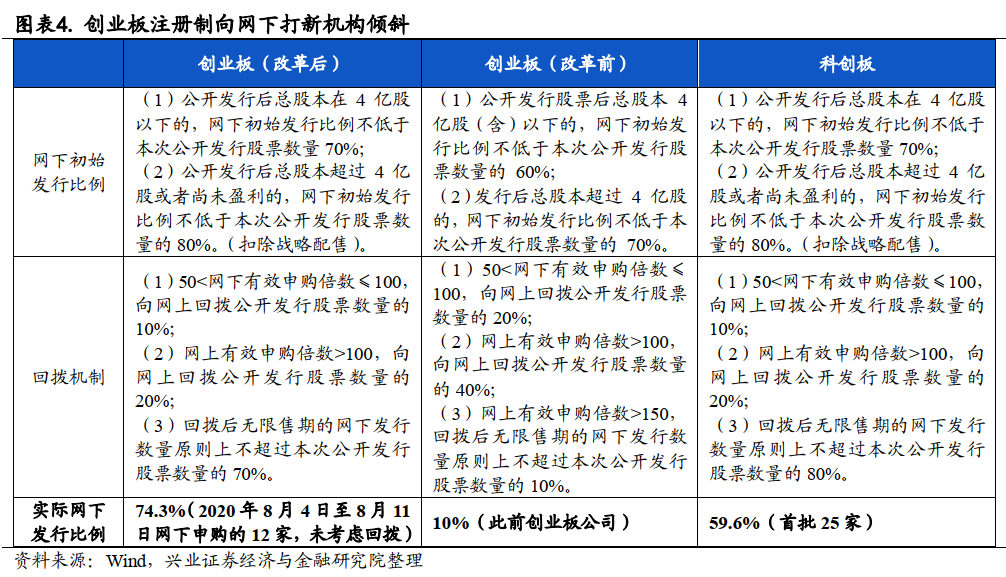

创业板注册制向网下投资者倾斜,可能大幅提升网下投资者打新收益。根据我们在《科创板打新全解析——科创板系列研究(五)》中的测算,网下打新收益=募资总额 *申购上限比例*有效申购比例(入围率)*有效申购获配比例(中签率)*上市涨跌幅。注册制下创业板回拨机制限制放松,新股网下发行比例从10%左右提高至50%以上,网下投资者打新收益因此大幅提升。

由于注册制下创业板新股网上发行比例大幅下降,大型个人投资者可能因为网上打新收益下降转而申购小规模“固收+打新”产品博取收益。

1.2. 打新资金是一股顺周期的重要市场力量

接下来创业板注册制可能吸引类固收属性的打新资金入场,对市场产生一定影响。回顾2016年至今IPO新规下的打新,我们发现打新资金是一股顺周期的重要市场力量:

1)打新资金滞后于打新收益率抬升入场,伴随打新收益率下滑离场。

2)作为打新策略潜力底仓的公司,在打新资金入场时可能获得持续配置,表现好于市场;在打新资金离场时,表现将弱于市场。

1.2.1. 2016年以来打新收益呈现N型

2016年打新收益率逐步回归常态,至今可以分为三个阶段:

阶段一:2016年至2017年打新收益率维持高位。2016年调整后的网上网下发行政策实行初期,网下参与机构数量较少、中签率高,加之蓝筹底仓受益于“漂亮50”行情,打新类产品增长较快,期间月均打新收益率为0.45%(年化5.4%),网下询价对象平均家数从1000家左右升至6000家附近。

阶段二:2018年打新收益率持续下滑。中美摩擦加剧、新股上市涨幅回落,打新机构数量多、中签率下降,监管层对新股发行速度有所控制,部分打新类产品逐步离场,期间月均打新收益率为0.21%(年化2.5%),网下询价对象平均家数从6000家左右降至4400家附近。

阶段三:2019年至今,科创板开板,打新收益激增。科创板新股发行向网下投资者大幅度倾斜,上市首日不设涨跌幅当天即可获利了结,尽管上市首日涨跌幅有所波动,但总体吸引力较强,期间月均打新收益率为1.02%(年化12.2%),网下询价对象平均家数从4400家左右回升至6300家附近。

1.2.2. 打新可能推动新增资金和存量资金配置变化

打新收益率带动的打新资金变化,是市场中不可忽视的一股顺周期力量,从增量和存量两个维度来看:

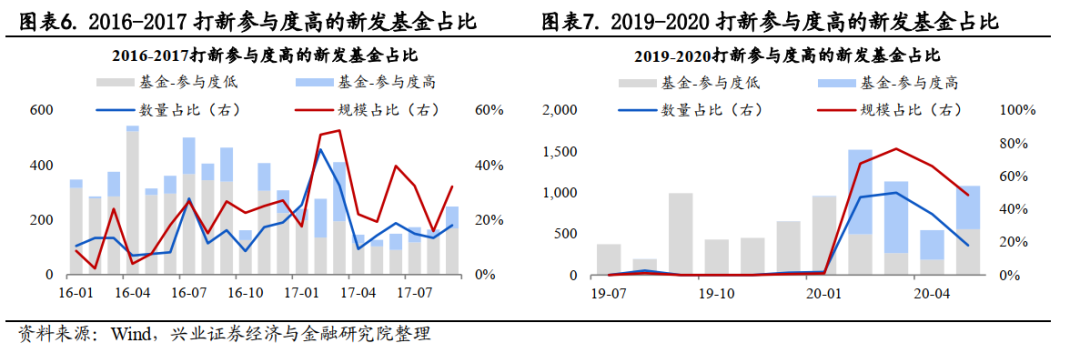

增量维度上,2016年至2017年和2019年至今两段打新策略表现较好的时段里,新发基金中存在较高比例的产品,发行后全力参与网下打新。1)2016年至2017年,我们筛选出每月新发基金中打新参与度超过60%的基金,其数量占比平均约为21.5%、规模占比平均约为29%。2)2019年至今,科创板开板打新收益激增,并于2019年12月后逐步稳定,今年1月起,新发基金中打新参与度超过60%的基金,数量占比平均约为40%,规模占比平均约为60%。

存量维度上,我们认为部分规模较小的产品,可能会主动将底仓转向高股息蓝筹,在市场震荡的环境下,通过打新博取稳健绝对收益。对于个人投资者而言,部分投资者可能倾向在配置白马核心资产底仓,广泛参与网上打新;部分投资者则因为无法参与网下打新或者科创板投资,可能选择“固收+打新”产品。

1.2.3. 底仓型公司市场表现可能受打新收益变化影响

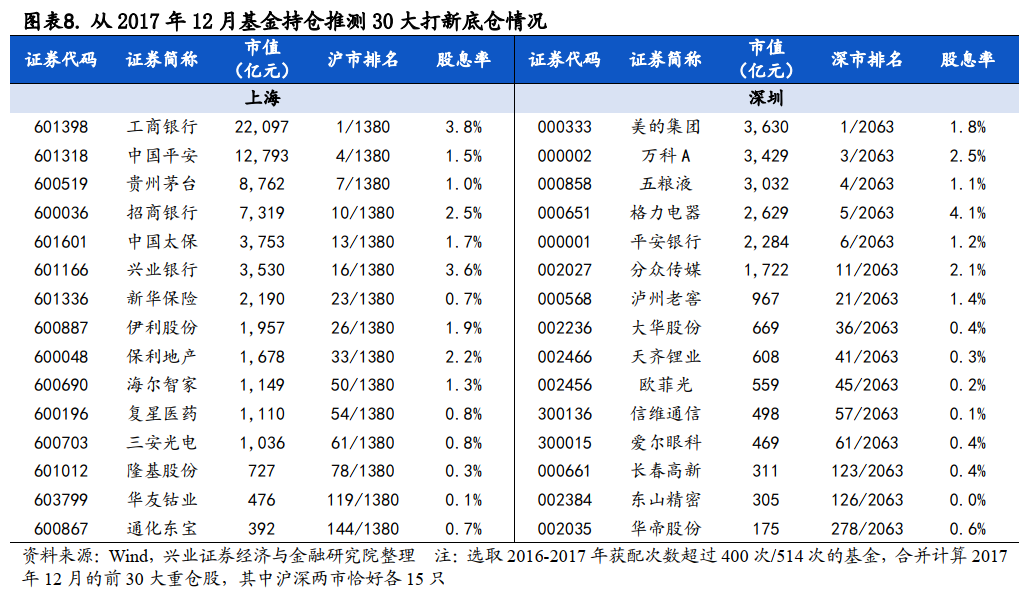

2016年至2018年,打新收益率呈现倒V型,我们选取选取2016-2017年获配次数超过400次/514次的基金,合并计算2017年12月的前30大重仓股,其中沪深两市恰好各15只,可以视作打新底仓型公司,这些公司普遍市值排名靠前,部分公司股息率相对较高。

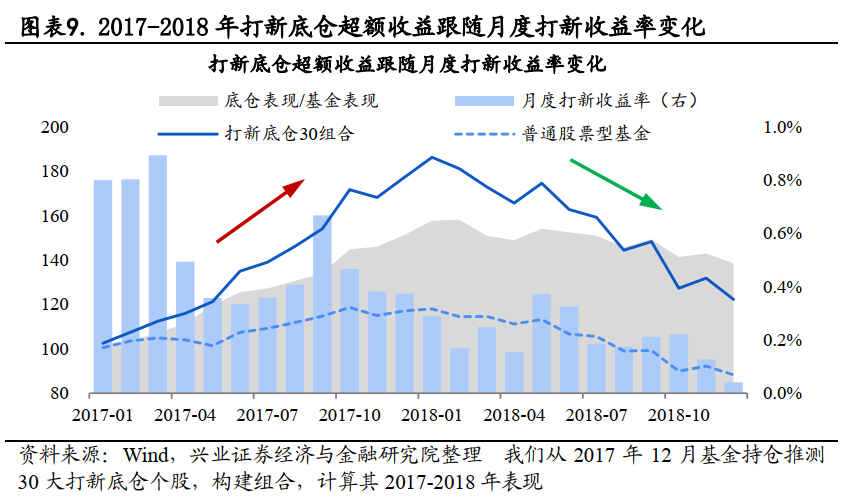

在2017年打新收益率维持高位的时间里,新增打新资金构建低估值、高股息、大市值底仓,与蓝筹核心资产风格相辅相成,全年30大打新底仓组合收益率达77%,跑赢整体股票型基金指数表现(17%)。

在2018年打新收益率持续下滑的时间里,打新资金逐步离场,相应地可能减持30大打新底仓组合,同期市场也呈现“漂亮50”补跌行情,全年30大打新底仓组合收益率为-31.1%,跑输股票型基金指数表现-24.7%。

我们认为,尽管不能直接得出市场风格和打新资金变化的因果推断,但极强的相关性以及打新资金潜在的流入和流出,均表明打新资金是一股重要的顺周期市场力量。随着创业板注册制落地,打新收益率潜在回升,关注市场的新增打新资金,包括近期从新三板精选层现金申购中回流深市的潜在类固收资金。

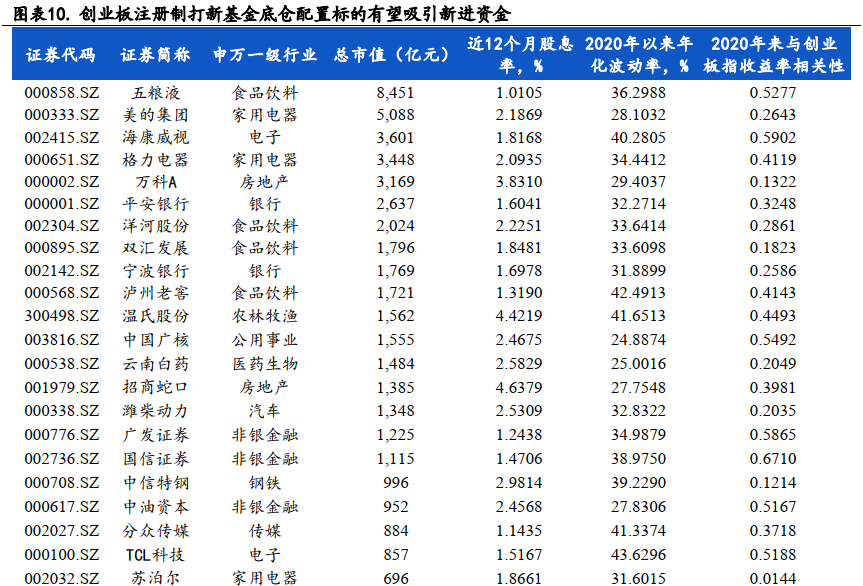

1.3. 此轮深市高股息蓝筹底仓有望吸引新进资金

考虑到债市利率走低对于长期收益的负面影响,“固收+打新”策略有望受到投资者持续关注。高股息资产、与创业板波动相关性低、稳定性强、市值偏大的蓝筹白马有望吸引边际增量资金入场。我们考虑采用以下筛选标准来作为创业板注册制打新基金底仓配置标的:

1. 股息率在深市前70%分位区间;

2. 市值在300亿元以上;

3. 2020年以来波动率在深市处于后50%区间;

4. 与创业板综指相关性处于后50%分位区间(适当条件下可放松)。

2. 近期打新收益回顾和前景展望

2.1. 2020年以来各板块打新收益回顾

网下打新收益=募资总额*申购上限比例(网下申购股份上限/新股总发行量)*入围率*中签率*新股涨跌幅(科创板和创业板为上市首日收益,主板中小板为开板累计收益)。

主板(含中小创)网上打新收益大幅超过网下,回拨机制下网上打新具有优势。回拨机制下,主板(含中小创)网下发行比例基本为10%,导致网上打新收益大幅超过网下。2020年以来,以20万元账户规模计,主板(含中小创)网上打新累计收益率达6.36%,远高于2亿账户规模网下A类投资者的2.25%。

科创板网下打新收益率大幅领先,“固收+打新”产品业绩增厚明显。科创板回拨机制放松,向网下投资者倾斜。2020年以来,2亿账户规模A类投资者打新收益8.24%,远高于同期主板(含中小创)收益率2.25%。与纯债型基金相比,“固收+打新”产品业绩增厚明显。

超大盘新股业绩增厚力量不容忽视。7月16日,中芯国际于科创板上市,凭一己之力为2亿规模A类投资者带来195.4万元、0.98%的业绩增厚(入围率62.8%,中签率0.770%),而当月科创板共有27家企业上市,合计打新收益率约为4%。

2.2. 2020年至今新股发行要素概况

2.2.1. 发行规模

科创板新股发行更为活跃。2020年以来科创板、创业板、沪市非科创板和深市非创业板分别有73家、33家、18家和43家企业上市,分别募集金额1379亿元、230亿元、642亿元和126亿元,其中,京沪高铁募资306.7亿元,中芯国际募资532.3亿元,对1月沪市非科创板和7月科创板募资额影响较大,剔除后各板块平均募资规模为11.8亿元、5.3亿元、10.5亿元和7.0亿元。7月科创板成立一周年,27只新股密集发行,单月发行数量接近科创板2020年1-6月总发行量的六成。

预计注册制改革后,创业板融资规模和发行家数大幅提高。预计首批注册并发行企业25家左右,2020年后续发行80家企业左右,按照每家募资6亿元算,总募集金额将达到500亿元左右,较改革前大幅提升。

2.2.2. 申购上限比例

科创板申购上限比例为29%-40%,其他板块相对更低。科创板申购上限比例较为集中,在29%-40%一带波动,平均数和中位数为33%左右,主板(含中小创)则相对较低,中位数和平均数为12%左右。

创业板注册制网下发行比例、回拨机制与战略配售规定与科创板类似但稍有不同,预计注册制改革后,考虑回拨机制和战略配售情况,创业板新股网下发行比例在50%左右,申购上限比例与科创板相似,为30%左右。

2.2.3. 中签率

网上打新门槛较高,科创板网上中签率高于其他板块。科创板网上打新新增50万元资产和2年证券投资经验门槛,投资者数量相对较少,网上打新中签率相对较高,月度中位数维持在0.045%以上,高于创业板0.02个百分点左右。

向网下投资者倾斜,科创板网下中签率显著高于其他板块。6000万元的市值门槛和较高的网下配售比例,使得科创板网下中签率显著较高,A类投资者中签率月度中位数维持在0.06%附近,一度超过0.07%,而创业板仅为科创板的1/3,即 0.02%左右。

预计注册制落地后,创业板网上网下门槛向科创板看齐,网上网下中签率均将有大幅提升。

2.2.4. 涨跌幅

新股涨跌幅呈左偏分布,非科创板偏度更大。不同板块新股涨跌幅均呈左偏分布,中位数小于平均数,非科创板两极分化程度更大。整体来看,2020年以来科创板新股首日涨跌幅在130%-210%区间运行,非科创板新股开板涨跌幅大多在60%-180%区间波动,个别如斯达半导、万泰生物等新股开板涨跌幅超过1000%。

参考科创板,预计创业板注册制后首日涨跌幅位于80%-160%区间。

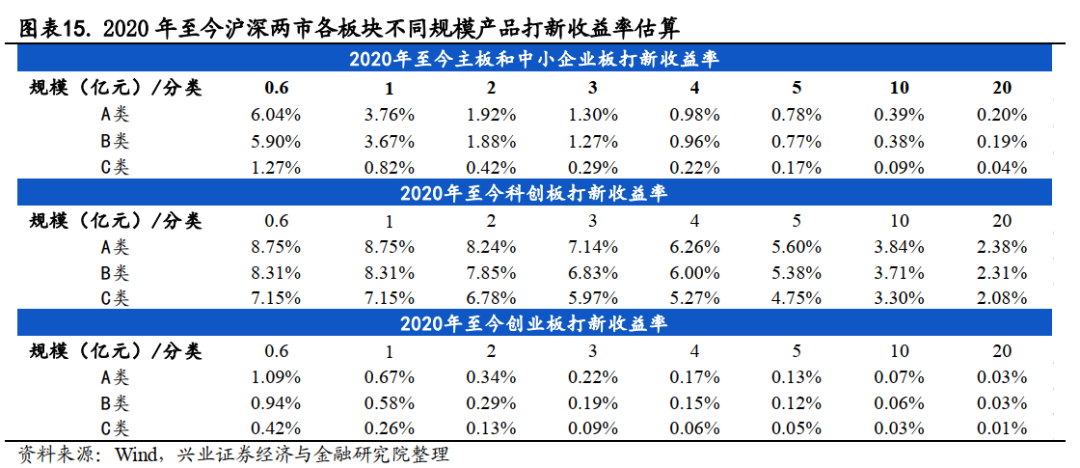

2.3. 2020年后续打新收益预测

主板和中小板1亿市值即可打满,A类2亿市值中性情形下收益率为0.7%。按照2020年以来网下打新收益表现(剔除京沪高铁),预测:1)2020年后续每月发行7家,每家募集资金9亿元计;2)入围率97%;3)A、B、C类投资者中签率为0.03%、0.03%、0.01%;4)申购上限比例11%;5)新股开板涨跌幅100%-180%间。上述条件下,主板和中小板1亿市值即可打满,A类2亿市值悲观、中性、乐观情形下收益率分别为0.5%、0.7%、0.9%。

科创板3亿市值基本打满,A类2亿市值中性情形下收益率为3.8%。按照2020年以来网下打新收益表现(剔除中芯国际),预测:1)2020年后续每月发行10家,每家募集资金10亿元计;2)入围率80%;3)A、B、C类投资者中签率为0.059%、0.056%、0.048%;4)申购上限比例32.5%;5)新股首日涨跌幅在120%-200%间。上述条件下,科创板3亿市值基本打满,A类2亿市值悲观、中性、乐观情形下收益率分别为2.6%、3.8%、5.1%。

创业板注册制后2亿市值基本打满,A类2亿市值中性情形下收益率为4.2%。结合创业板注册制已受理企业情况,对标科创板,预测:1)首批注册并发行企业25家左右,2020年发行85家企业左右,每家募资6亿元;2)入围率参考科创板85%;3)A、B、C类投资者中签率为0.056%、0.055%、0.050%;4)申购上限比例28.5%;5)考虑改革前最高23倍市盈率发行,创业板开板涨跌幅中位数为175%,注册制后30-40倍发行,取中值35倍,预计首日涨跌幅中位数为120%左右。上述条件下,创业板注册制后2亿市值基本打满,A类2亿市值悲观、中性、乐观情形下收益率分别为3.1%、4.2%、5.4%。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号