-

军品为先,中国碳纤维的特色发展之路深度分析(附个股)

机构研报精选 / 2020-08-13 08:25 发布

1. 与全球顶尖公司相比,我国碳纤维企业仍存明显差距

1.1. 全球碳纤维发展历程:需求引领与科研发展共同推动碳纤维行业发展

军备竞赛带动碳纤维技术研究突破,20 世纪 50 年代高性能碳纤维材料正式问世。据王铭辉 《碳纤维复合材料在航空航天领域的应用研究》,碳纤维的诞生可以追溯到 1878 年英国斯旺 和 1879 年美国发明家爱迪生分别用棉纤维和竹纤维碳化制成的电灯泡灯丝。

但是由于当时 灯泡钨丝的价格更加低廉,碳丝没有得到进一步的发展。直到美苏争霸期间,为了战略武器 耐高温和耐烧蚀问题,美国 Wright-Patterson 空军基地于 1950 年成功研制了粘胶基碳纤维。

至此高性能碳纤维材料才算是正式问世。1959 年美国 UCC 公司研制成功了世界上最早上市 的黏胶基碳纤维 Thornel-25。

20 世纪 60 年代日本研究所突破碳纤维核心制备技术。1962 年,日本大阪工业技术试验所 以 PAN 为原料制成碳纤维,同年日本碳公司(Nippon Carbon)开始低模量 PAN 基碳纤维 生产(0.5 吨/月)。

1963 年,英国皇家航空研究所打通高性能 PAN 基碳纤维技术途经,并于 1964 年由 CM、RR 公司进行生产。1965 年,日本群岛大学发明沥青基碳纤维,同年美国 UCC 公司开始高模量黏胶基碳纤维生产。

1967 年英国 Rollos-Royce 公司宣布在喷气式发动 机上采用 CFRP。日本东丽公司用腈纶纤维"东丽纶"制成碳纤维进行相关研究。随后各种碳 纤维制备技术不断涌现,最终形成了 PAN、沥青和黏胶三大碳纤维原料体系。

70 年代日本领先厂商率先打开广阔的民用市场。1970 年,日本东丽公司与美国 UCC 进行 技术合作,并于 1971 年工业生产 PAN 基碳纤维 T300,率先实现工业化量产(1 吨/月)。

在 1971 年之前,碳纤维的主要需求集中在美国军工大订单。1971 年后,日本东丽公司率先生 产了一系列一系列日常体育用品,比如鱼竿、高尔夫球杆、网球拍等。碳纤维鱼竿质量减轻 一半,尽管价格贵了 4 倍,但市场需求旺盛。

1975 年,日本川崎球拍为了弥补了日本人在 网球运动中力量的劣势,实现球拍的 100%碳纤维化,使得操作更加轻便。随着全球休闲体 育风尚的崛起,日本东丽抓住时代机遇,快速抢占市场,不断深入碳纤维在各个领域的应用, 成为全球最大的碳纤维制造商。

80 年代高性能飞机、赛车、自行车等出现,碳纤维产品性能进一步提升。由于 70 年代中后 期,原油价格高涨,美国开始实行节能飞机计划。轻盈、耐高温碳纤维材料 T300 被应用于 飞机。

1982 年,采用碳纤维零部件而更省燃料、噪音更小的波音 767 及空客 A310 完成首 飞。同时,碳纤维材料也开始被广泛运用于赛车、自行车等领域。

1984 年,东丽公司研制 出高强中模碳纤维 T800;1986 年研制出高强中模碳纤维 T1000;1989 年研制出高强中模 碳纤维 M60。

90 年代后技术不断进步,材料种类不断丰富,应用领域不断拓展。美国 Zoltek 公司大幅增 加大丝束 PAN 基碳纤维产能,1997-2000 年间增长 5 倍。1992 年,东丽公司研制出中强高 模碳纤维 M70J,同时公司产能 1997-2000 年间翻倍。

目前已形成以纸基、朔料基、钛合金 等基体为依托的多种碳纤维结构材料,应用领域也从以前的高端奢侈品、军用品,逐渐扩展 到智能制造、机器人、新能源等多个领域。

这些都为碳纤维材料在广泛的民品应用领域展开 多种应用做了充分准备。预计未来随着应用领域的不断增加,还会出现有特殊功能的碳纤维 复合材料,如具有电磁防护功能的碳纤维复合材料,高导电率碳纤维材料等。

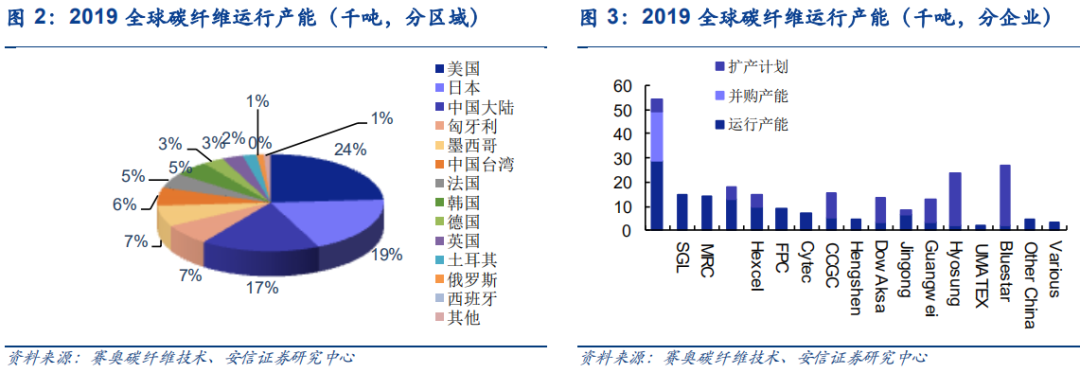

全球龙头企业的市场格局为美、日企业垄断。世界主要碳纤维生产企业有日本的东丽、东邦、 三菱,美国的 Cytec、Hexcel,德国的 SGL,土耳其的 AKSA 等企业。

自 2019 年调整产能 定义,取消采用只要有生产线无论是否落后、淘汰就都算作产能的理论产能,改为采用生产 线处于生存状态、具备生产能力的运行产能。由于统计标准的变化,2019 年的运行产能为 154,900 吨,仅比 2018 年增加了 100 吨。

1.1.1. 日本东丽

据国搜百科,东丽集团是以有机合成、高分子化学、生物化学为核心技术的高科技跨国企业。公司于 1926 年东京成立,在全球 19 个国家和地区拥有 200 家附属和相关企业,是全球最 领先的碳纤维制造企业。

公司主要生产原丝、碳纤维、碳纤维织物、预浸料、结构件。东丽 集团的下游客户包括波音、空客、戴姆勒公司、Space X 等航空航天和汽车制造巨头。

东丽从 20 世纪 60 年代开始生产碳纤维。上世纪 70 年代初期,日本东丽公司开发钓鱼竿和 高尔夫球杆,实现碳纤维工业化生产之路。70 年代中期,公司开发出 T300/5208 预浸料, 并与波音结成战略同盟,成为波音的原材料主供应商。

80 年代公司开发出第二代碳纤维预浸 料(T800/3900-2)巩固了与波音的战略同盟,并在 T300 的基础上开发低成本的 T700S。2015 年开始,公司 B787 碳纤维复合材料结构占比达 50%。

2018 年,公司收购 ZOLTEK, 占领大丝束碳纤维市场,开发工业领域应用,收购 TenCate,应对热塑性树脂的大规模应用。

日本东丽的发展启示:

1、把握下游发展趋势,开辟新市场,打开增量空间:公司第一桶金是通过开发广为市场接 受的高尔夫球杆得来,通过打开民用休闲体育这一全球新的市场实现了公司全新的发展。

2、抓住产业技术变革的机遇,与行业领先客户深度合作:1970 年代的 T300 性能远逊于国 产碳纤维目前的水平,但东丽发现并抓住了有轻量化迫切需求的民机产业的机会,而且波音 的结构设计师可以用这样的纤维设计并制造出能保证安全通过适航的民机复合材料结构部 件,实现了民机部件批量化生产,从而实现了东丽 T300 的产业化。

3、深挖公司在核心民机领域的性能优势,同时拓展工业领域的应用:碳纤维在民机结构的 应用不断增加,保证了碳纤维的持续生产和性能不断提高,才有目前性能稳定优异的东丽碳 纤维。在成为民机产业碳纤维主供应商的同时,公司也积极应对和拓展工业领域应用,如风 电、汽车等等。

1.1.2. 美国 Hexcel Hexcel

成立于 1946 年,是一家全球领先的复合材料公司。Hexcel 一直以来都是创新的代名 词,向全球客户提供创新的先进复合材料解决方案。上世纪 70 年代,公司联合 Ciba、Hercules 等复合材料公司,成为美国航空航天领域预浸料主要供应商。

1998 年,公司把 Ciba、Hercules 复合材料公司组合成一个复合材料公司,借助全产业链优势(碳纤维、树脂、预浸料),成 为美国航空航天领域预浸料的主要供应商,同时与空客联盟成为空客飞机公司的预浸料主要 供应商。2010 年,随着 A380、A350 和 A400M 碳纤维复合材料结构占比分别达到 28%、 52%和 40%,碳纤维实现盈利。

公司产品矩阵丰富。公司开发制造轻质、高性能的复合材料,包括碳纤维、增强织物、预浸 料、蜂窝芯、树脂系统、胶粘剂和复合材料构件,产品广泛应用于民用飞机、宇航、国防和 一般工业。公司航空航天领域碳纤维材料的应用渗透率不断提升,未来有望实现持续增长。

1.1.3. 三菱丽阳

据新材料在线,日本三菱丽阳株式会社成立于 1933 年 8 月 31 日。1962 年 10 月,公司开 始生产聚丙烯纤维,1975 年开始生产预浸料,1983 年开始生产碳纤维。三菱丽阳实现了从 丙烯纤维原料丙烯腈的合成到聚合、原丝、碳纤维、产品等一条龙生产。

该公司自成立以来 应用合成纤维和合成树脂领域所积累的高分子技术,不断拓展中空纤维膜、光纤、碳素纤维等新兴业务领域。

目前,该公司已经建立了世界上独特且强有力的丙烯系列业务实体(MMA (甲基丙烯酸甲酯)系列及 AN(丙烯腈)系列),发展成为以此为支柱业务的高分子化学 制造企业。公司通过完善的的产品链,在体育用品、产业资材、航空航天、汽车及环境等领 域内广泛展开经营。

1.2. 中国碳纤维发展历程:长期面临封锁,国产化十分迫切

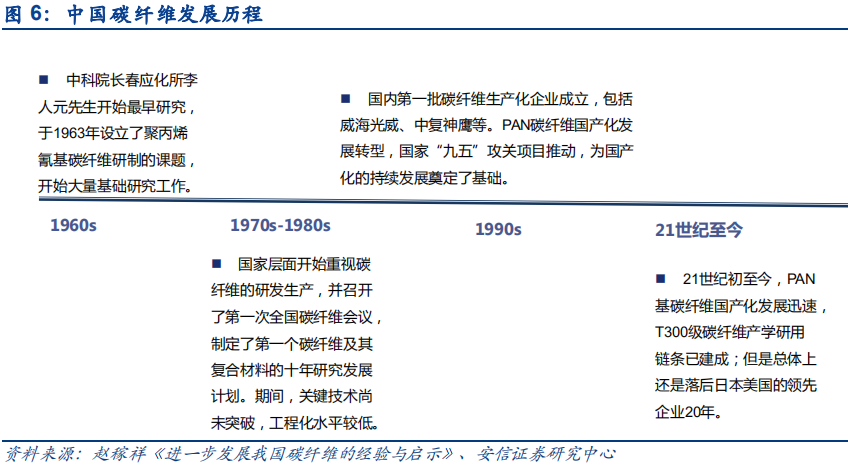

相对于全球碳纤维的发展历史,中国碳纤维行业的发展面临国外技术封锁、研发进度落后的 问题。据赵稼祥《进一步发展我国碳纤维的经验与启示》,20 世纪 60 年代,由于航空航天 领域对碳纤维材料的迫切需求,中国碳纤维行业开始起步,但是进度严重落后于国外,直到 90 年代才在碳纤维核心技术上有一定突破。

20 世纪 60 年代,中科院长春应化所李人元先生 开始最早研究,于 1963 年设立了聚丙烯氰基碳纤维研制的课题,开始大量基础研究工作。20 世纪 70-80 年代,国家层面开始重视碳纤维的研发生产,并召开了第一次全国碳纤维会 议,制定了第一个碳纤维及其复合材料的十年研究发展计划。期间,关键技术尚未突破,工 程化水平较低。

70 年代初,中科院化学所为了满足国家需要进一步成立 803 组和 804 组, 此后在两组的基础上组建了高分子复合材料物理研究室,重点研究“碳纤维连续化制备”和“缩 短碳纤维制备周期研究”,并取得“四氯化锡”催化等成果。

1972 年,吉林化工研究院开展硝 酸法研制碳纤维 PAN 原丝,并在年产 3 吨装臵上取得硝酸一步法制取原丝,供山西燃化所 和长春应化所研究碳纤维。山西燃化所以间接预氧化和碳化研究,并开展连续预氧化和碳化 试验。

上海合成纤维研究所开展硫氰酸钠法丙烯腈原丝研究,并于 1975 年提供 2 吨原丝给 上海碳素厂研制碳纤维。1975 年,全国碳纤维总产量 50 千克。1975-1990 年,国外碳纤维 进入飞速发展阶段,但国内仅实现从没有到有产品,不能够规模化生产。

我国虽已建成碳纤 维原丝生产线,产品性能基本达到当时日本东丽 T200 级的水平,但产品质量及稳定性一直 未能突破,无法作为航空航天用结构材料。

20 世纪 90 年代,国内第一批碳纤维生产企业成立,包括威海光威、中复神鹰等。

PAN 碳纤 维国产化发展转型,国家“九五”攻关项目推动,为国产化的持续发展奠定了基础。1998 年硝酸一步法 PAN 基碳纤维原丝终止生产,吉林化工研究院、北京化工大学、长春工业大 学合作开展了 DMSO 一步法生产碳纤维原丝。

2000 年前,我国只有山东、吉林等地有极少数企业涉足碳纤维产品,年生产线规模仅为几 十吨,且产品水平落后。

21 世纪初至今,PAN 基碳纤维国产化发展迅速,T300 级碳纤维产 学研用链条已建成;M40 级碳纤维实现工程化;自主研发出 T700 级碳纤维制备技术,并实 施工程化;T800、M50J 碳纤维制备技术研发顺利,低成本碳纤维的研究,特别是干湿法、 熔体纺丝等高速纺丝法制备 PAN 碳纤维原丝的研究。

2005 年,我国碳纤维行业总共仅有 10 家企业,合计产能仅占全球总产能的 1%左右。2005 年后,随着国家出台相关扶持政策,碳 纤维产业驶上发展快车道。2008 年,以国有企业为主的大量工业企业涌入碳纤维行业,但 大多数企业在一些关键技术上无任何突破,生产线运行及产品质量极不稳定,导致“有产能, 无产量”的现象出现。

2010 年,国内碳纤维生产能力仅占世界高性能碳纤维总产量的 0.4% 左右,碳纤维需求严重依赖进口。2011 年,国内碳纤维企业中 7 家具备了 500 吨以上的产 能,其中 4 家建立起千吨级生产线。

2012 年 1 月,国家工信部公布了新材料“十二五”规 划,碳纤维“十二五”期间规划产能为 1.2 万吨/年。2016 年,国内干喷湿纺碳纤维技术逐 渐成熟,部分企业建立了大规模干喷湿纺生产线,具备了 T800 级碳纤维规模化生产的能力。

2018 年,我国完全自主研发的第一条百吨级 T1000 碳纤维生产线成功投产且运行平稳,高 性能碳纤维进一步发展,虽然在一定程度上削弱了日本及欧美等国在高性能碳纤维领域的垄 断地位,但是总体上还是落后日本、美国的领先企业 20 年。

当前我国理论产能达到 2.68 万吨,已经成为世界三甲,但整体产能利用率仅为 34%,远低 于全球水平。而且,我国高端碳纤维产能严重不足、技术水平不高造成生产成本高企,产品 在国际上竞争力低。

国内具有规模化生产能力的企业包括威海光威、江苏恒神、中简科技、 中复神鹰等。中国碳纤维产业整体销售/产能比例较低的原因仍然是技术问题,并由此衍生出 的开工率和成本问题。

2. 碳纤维战略意义重大,政策扶持不遗余力

目前我国碳纤维对外依存率很高,按需求量算、达 71%。中国碳纤维生产企业长期受制于欧 美及日本企业,它们通过技术及价格优势打压国内碳纤维企业。高性能碳纤维属于敏感的国 防战略新材料,为确保国防安全、避免长期受制于人的局面,国家出台相关政策,大力扶持 国产高性能碳纤维在航空航天等国防领域的广泛应用。

我国从 20 世纪 60 年代开始研发聚丙烯腈基碳纤维,最早从事碳纤维研发的机构主要为中科 院山西煤化所、长春应用化学研究所、化学研究所(北京)。我国政府从 70 年代即开始大力 支持国产碳纤维的发展,由张爱萍将军组织召开的“7511”会议,奠定了国家扶持国产碳纤 维发展的基础,国家通过“十五”、“十一五”、“十二五”三个五年计划,强力支持了国产碳 纤维的技术攻关、工程产业化和应用牵引,使得国产碳纤维的发展取得了长足的进步。

目前, 我国碳纤维及应用领域的技术水平和产业化程度出现了加速发展的势头,进入前所未有的发 展新阶段,在国内初步形成了以江苏、山东和吉林等地为主的碳纤维产业聚集地。随着我国 国防新装备需求的不断增长及国家军民融合政策的不断深化,国产高性能碳纤维将继续保持 良好的增长态势。

3. 军品纤维的高效益是对奋战在产业化一线企业的风险补偿

我国碳纤维行业目前仍处于初级阶段,掌握高性能碳纤维研发核心技术并能够实现稳定、成 本可控的规模化生产的企业较少,绝大多数企业不能满足航空航天等高端产业的规模化应用 需求,主要围绕体育休闲、工业等低端领域,从而面临非常大的国外产品倾销和价格竞争压 力,长期处于亏损状态。

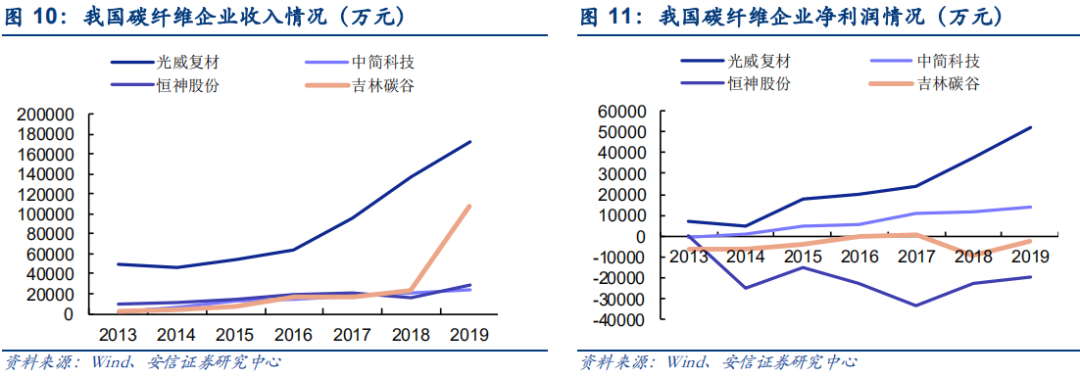

当前,国内碳纤维企业实现盈利的重要路径之一是看其核心产品是否进入军品的供应链中。一旦能够顺利进入,企业能享受到另外一种意义上的政策和财务支持。光威复材、中简科技 等企业多年来实现销售规模和利润的逐年上涨,恒神股份的减亏,归根结底是分享了军品订 单的丰厚利润。

中简科技ZT7系列碳纤维在未实现批量供货前,处于亏损状态,公司2013年净利润为-677.71 万元。历经 2 年型号工程应用阶段的多批次评审后,自 2014 年 4 月起,公司 ZT7 系列碳纤 维转入批量稳定供货阶段。此后,随着生产规模的扩大,公司盈利水平逐年提升,2019 年 净利润 1.37 亿元,5 年间复合增速达到 60%;毛利率提升至 82.35%,提高 32.08pct。

军品由于高回报的特征,是碳纤维发展立足的基础,但军用市场相对民用市场较小、且增长较为平缓,所以碳纤维企业仍需重视且参与民用纤维市场以分散下游客户过于集中的风险、以及提高企业竞争力和行业内话语权。

目前来看,虽然我国民用碳纤维产品竞争力较弱、生产规模较小,但我国军品丝供应企业由于受益于军品高效益,在研发开发民品丝的项目上有较充裕且持续的资金支持,有望实现具备自主知识产权的低成本民品丝生产技术的突破。

届 时,我国碳纤维企业将真正走向成熟,具备与日本东丽和美国赫氏产品毫不逊色的竞争力, 这也是中国碳纤维行业所走出的中国特色发展之路。

光威复材 T300 级碳纤维已稳定供应航空航天领域十余年,但公司并未局限于军工领域,牢 牢把握风能行业景气提升期及碳纤维风电机组快速推广的机遇,公司与全球风电巨头维斯塔 斯风力技术公司(Vestas)的合作,2016 年起开始涉足风电碳梁领域。

碳梁业务规模大、 规模效应明显,有效推动公司民品业务的快速扩张,公司凭借优质的产品及较大的供应规模, 荣获维斯塔斯“2018 年效益提升最佳贡献奖”,并与维斯塔斯签署合作谅解备忘录,就协调 碳梁业务全球产业布局和双方进一步深化合作达成初步意向。

据公告,公司“150”型号碳 梁实现全球首次批产,同时公司也采用拉挤工艺成功开发出 T 型碳梁,成为全球首创,目前 进入性能测试阶段。光威复材已在风电碳梁领域树立了优秀的企业形象,这无疑是中国碳纤 维企业在全球民用纤维市场上获得的成功,我们也相信,随着公司干喷湿纺 T700S/800S 项 目及包头万吨级大丝束项目的顺利投产,公司在民用丝市场的地位有望进一步提升。

4. 重点标的:光威复材、中简科技

4.1. 光威复材:军用 T300 级碳纤维稳定供应商,民品业务持续扩张

布局碳纤维全产业链,T300 级碳纤维长期稳定供应。2019 年公司实现营业总收入 17.15 亿 元,归母净利润 5.22 亿元,综合毛利率达到 48.0%。公司业务涵盖碳纤维及织物、预浸料、 复合材料构制件和产品的设计开发、装备设计制造等上下游,布局碳纤维全产业链,主要产 品包括 GQ3522(T300 级,湿法工艺)、GQ4522(T700 级,湿法工艺/干湿法工艺)、QZ5526 (T800 级,湿法工艺/干湿法工艺)、QZ6026(T1000 级,湿法工艺)、QM4035(M40J 级, 湿法工艺)、QM4050(M55J 级,湿法工艺)等。

据公司披露,T300 级碳纤维长期稳定供 应军品,为型号主要供应商。三代机列装平稳,以及直升机和运输机等新机型上量节奏快且 复材化率提高,拉动 T300 需求快速增长。2019 年公司碳纤维及织物实现营业收入 7.98 亿 元,同比+32.22%,毛利率 79.3%。

碳纤维风电叶片前景广阔,公司民品业务快速扩张。风电碳梁业务为公司与全球风电巨头维 斯塔斯风力技术公司的合作,业务规模大、规模效应明显,鉴于风能行业前景广阔,且碳纤 维在风电叶片应用前景良好,该业务将有效推动公司民品业务的快速扩张。

据公告,公司荣 获维斯塔斯“2018 年效益提升最佳贡献奖”,并与维斯塔斯签署合作谅解备忘录,就协调碳 梁业务全球产业布局和双方进一步深化合作达成初步意向,“150”型号碳梁再次在公司实现 全球首次批产,同时公司也采用拉挤工艺成功开发出 T 型碳梁,成为全球首创,目前进入性 能测试阶段。

2019 年公司碳梁业务实现收入 6.73 亿元,同比+29.24%,毛利率稳定在 22%, 目前具有 50 条碳梁产线。此外,据公告,公司计划在包头设立子公司,建设万吨级大丝束 碳纤维生产线,面向风电市场,较低的电价有望降低生产成本,助力公司民品业务进一步发 展。

MJ 系列高端碳纤维为重要看点,T700S 产线技术取得巨大进展、成本有望大幅降低。公司 IPO 项目 20t M40J/M55J 用于航天领域,据公告,于 2019 年 9 月达到预定可使用状态,该 项目为后续更高系列产品的制备奠定技术基础。

2kt T700S/T800S 项目取得重大进展,可实 现 500 米/分钟级原丝纺丝速度的稳定运行,并于 2019 年 3 月通过了有关部门组织的技术鉴 定,该产业化技术成为国内首创,总体达到国际先进水平,目前,该项目工艺技术储备更加 完善、建设条件更加成熟,预计 2020 年底达到预定可使用状态。

4.2. 中简科技:国产 ZT7 系列领导者,募投项目解决产能瓶颈助力长期发展

公司科研实力雄厚,国产最先进型号供应商。据招股书披露,2008 年 4 月 28 日,公司为承担 科技部“863 聚丙烯腈基碳纤维工程化”重点项目而成立。公司实际控制人杨永岗和温月芳均为国内碳纤维行业领军人物,长期从事相关研究并承担国家“863”、“973”等重大科研 项目。

据公告,公司主要批量生产产品为 ZT7 系列碳纤维(高于 T700),具有一条 100 吨/ 年柔性产线,率先实现在国内航空航天高端领域八大型号产品的全面应用,为公司产品在该 领域其他型号及在兵器、舰船、核工业等高端领域的快速推广应用奠定了坚实基础。

此外, 公司具有生产 ZT8 系列(T800 级)、ZT9 系列(T1000/T1100 级)和高模型 ZM40J(M40J 级)碳纤维能力。2019 年,公司实现收入 2.35 亿元,归母净利润 1.37 亿元,综合毛利率达到 82.4%。

扩充产品产能,提升公司核心竞争力。2018 年公司碳纤维产线的产能利用率高达 136%,产 销率近 105%;老线扩产后,公司 2019 年 ZT7 系列高性能碳纤维产品产能利用率也已达 90.6%。

在高性能碳纤维需求日益增长的情况下,公司产品供不应求问题凸显。公司计划投 资 3.05 亿元对公司现有的一条原丝纺丝线进行扩建,同时在公司现有土地新建一条千吨级 规模的氧化碳化生产线,新增 T700 级碳纤维生产能力 1000 吨/年(12K)。

新的 1000 吨/年 国产 T700 级碳纤维扩产项目产线采用柔性化设计,未来可根据不同客户需求生产不同规格 和级别的碳纤维,其具备高强型 ZT7 系列(高于 T700 级)、ZT8 系列(T800 级)、ZT9 系 列(T1000/T1100 级)碳纤维千吨级(12K)的稳定化生产能力。

根据公司 5 月 29 日投资 者关系活动记录,千吨线已经开始转固。公司新产能的投放不仅将解决产能瓶颈问题、降低 产品生产成本,并可进一步生产更高端的型号,为继续开拓航空航天高性能碳纤维领域、布 局高端民品市场奠定良好基础。安信证券原创。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号