-

医药工业营收首次破百亿,市值却被严重低估,华东医药怎么了?

飞鲸投研 / 2020-07-23 18:23 发布

让贝壳投研君记住华东医药的可能不是这家公司的盈利能力和成长性,而是公司2019年财报的开头部分——董事长的真诚致辞。

致辞中提到,华东医药从来都是一个在研发药品方面积极作为的好公司,能够连续13年ROE保持在20%以上自然差不了,可自家股票市盈率却持续维持在16倍的低位水平,可你要知道整个医药股的平均估值已经达到50倍以上了!

华东医药到底经历了啥?

一、华东医药:集采落选对我影响很大吗?

提到华东医药这家老牌公司,它1993年创立,1999年12月就登陆深交所挂牌上市,历经20多年的沉浮,公司业务已覆盖医药全产业链,形成了以医药工业为主导,集医药商业及医药产业为一体的大型综合性医药上市公司。

近几年,对医药股来说,利空主要来自于两方面:一方面股市单边下跌,其他股票跟跌,另一方面医药行业正遭遇医保改革、带量采购等政策利空。

而华东医药却要承受另一份 “伤痛”,其核心产品之一的阿卡波糖(卡博平)在去年带量采购中落选,导致公司在今年1月17日直接跌停,一天蒸发43个亿,投资者不看好也是有原因的,由于阿卡波糖是公司的核心产品,销量的下滑已经是板上钉钉的事了,公司也承认未能中标将给公司阿卡波糖产品未来发展带来严重挑战。

据相关学者推测,乐观估计2020年公司利润将下滑为28.58亿元,悲观估计将下滑为24.59亿元,贝壳投研(ID:Beiketouyan)重新进行一遍验算,相关参数进行调整乐观和悲观情况下估算2020年净利润为27.47亿元和23.58亿元,净利润同比增速分别为-6.09%以及-19.38%(粗略估计,最后附有估算过程),这样来看公司此次集采落选却是对公司造成不小的影响。

总而言之,此次集采落选确实会给公司业绩造成一定打击,但业绩反映在公司财报上预计将从今年4月份开始。

二、未来华东医药还有戏吗?

其实股市早已反映了一定的问题,这也是华东医药近期市盈率维持16倍的原因,但药品集采有效期原则定为2年,那么两年之后的华东医药还有戏吗?

这里贝壳投研(ID:Beiketouyan)想从其他方面来分析。

1、各产品线齐发力,医药工业显神威

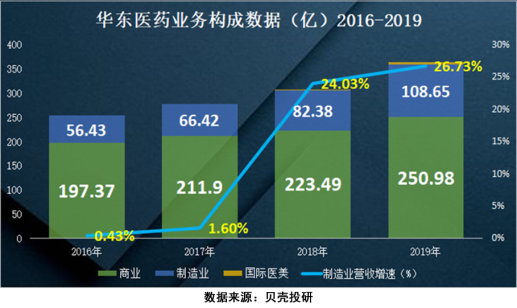

从公司营业收入成长性表现来看,公司总体营收增速一直维持在10%以上,归母净利润同比增速平均为23,23%。且制造业务板块营收已经首次突破100万,2018、2019年营收增速分别实现24.03%和26.73%,排除短期内集采落选的影响,华东医药制造业将继续保持高速成长性。与此同时,公司制造业毛利率持续维持在80%以上,且营收占比由2015年的21.80%上升为2019年的29.78%。

值得一提的是,2018年公司收购英国Sinclair以来,国际医美业务将成为公司新的业绩增长点,2019年就实现5.09亿元的营业收入,同比增速高达569.81%,随着Sinclair的产品在全球的新一步推广,未来将具有更加广阔的市场空间。

与一般仿制药厂相比,华东医药走的是一条高技术壁垒仿制药和创新药并行的道路,同时加强与潜力大、高毛利重点产品的合作,逐渐形成了自我的独特优势, 2019年不仅公司的传统优势产品保持较高的成长性,新领域心脑血管系列产品也取得了不俗的成绩。

而且公司在2025年创新药发展规划中表示,围绕现有覆盖治疗领域,提出了规划期内每年完成不少于15件的创新产品(包括创新药物、改良型新药和创新医美产品及器械等)。

那么,公司敢这么说的底气在那?

2、研发投入持续跟进,其实我也和恒瑞一样努力

能够给恒瑞医药这么高的估值,强大的研发能力自然在起支撑作用,医药企业核心竞争力一直拼的是研发,而恒瑞医药每年研发投入占比都至少增加了1个百分点,2019年研发投入38.96亿占比高达16.7%,而华东医药也遵循着这样的成长路径,试图用实力“征服”患者以及投资者。

目前,公司2019年已立项创新项目超过15个,包括HD1902、HD1906等多个肿瘤和自身免疫领域1类创新药项目,进一步丰富了创新产品管线。公司迈华替尼(用于治疗晚期非小细胞肺癌)也已启动III期临床试验,此前在第一阶段已取得了良好的疗效。

贝壳投研(ID:Beiketouyan)了解到,非小细胞肺癌的治疗需要相对较长的时间,在2019年小细胞肺癌患者人数达到20多万人,而非小细胞肺癌患者却已经高达70多万人,可想而知,华东医药就是看准了这个市场想要在这块领域上大显身手。

3、带货能力初显现,咱靠的是产品的硬实力

如果说研发投入多少体现了一个医药企业的工作态度,那么卖货业绩表现才是研发确实落到实处的关键,那么华东医药赢得消费者的青睐了吗?

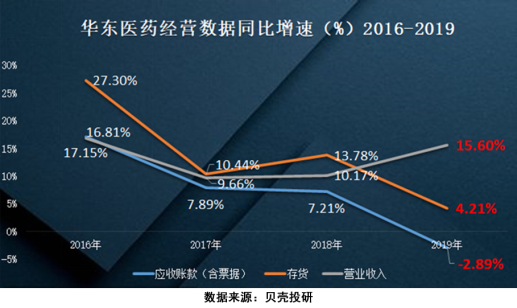

通过营业收入、应收账款(含票据)及存货同比变化情况我们可以体会一二,我们能够看出公司创收靠的不是赊销,而是产品竞争力,而2019年这种硬实力将更加凸显!

长期来说,我想这种硬实力将会随着研发投入的持续跟进,给我们更加意想不到的惊喜。

三、总结

总而言之,在贝壳投研(ID:Beiketouyan)看来华东医药有野心也有执行力,但对于投资者来说短期(一两年)不是一个进入的好机会,因为集采落选确实会影响公司净利润,但长期来说这是个好的投资标的。

最后附有华东医药2020年净利润的估算过程:

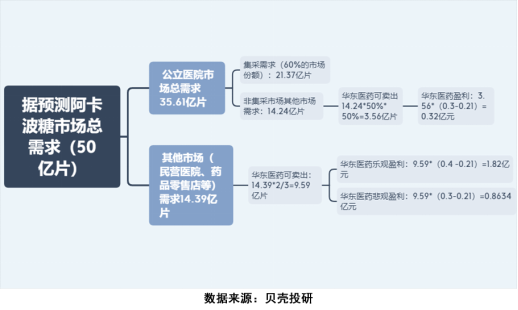

第三次全国集采公立医院总需求为50mg31.89亿片,100mg1.86亿片(折合为50mg为35.61亿片)华东医药报价0.47元/片,拜耳报价0.18元/片,绿叶报价0.32元/片,中选两家公司分别占据60%的市场份额,公立医院非全国集采市场需求占40%(华东医药有机会抢占的部分)。

而在非集采市场中,由于原研药厂家拜耳卖价为0.18元/片,而华东成本为0.21元/片,无法抢占拜耳这部分市场份额,但华东依然可以凭借自身与医院长期建立的良好合作伙伴关系占据公立医院集采外市场需求绿叶那部分份额的一半,则华东医药可提供14.24*50%*50%=3.56亿片,盈利14.24*50%*50%(0.3-0.21)=0.32亿元,而在其他市场华东医药凭借自己较为完善的营销体系及市场地位,则至少有2/3的市场份额由华东医药占领,同时其他市场消费者对于药品价格的敏感性较差,则公司可卖出0.3-0.4元/片的价格,且市场普遍估计阿卡波糖的总需求量为50亿片,则集采外市场将提供14.39亿片的市场份额。

则乐观估计华东医药将盈利14.95*2/3*(0.4-0.21)=1.82亿元,悲观估计14.95*2/3*(0.3-0.21)=0.8634亿元。

而2018年卡博平营收超过25亿,营收增速约为32%,则2019年卡博平营收将超过30亿,若净利率达25%-30%,则当年贡献利润7.5-9亿元利润,若扣除卡博平影响则净利润增速10%-15%,则乐观估计2020年净利润为(29.25-7.5+1.82+0.32)*1.15=27.47亿元,悲观估计(29.25-9+0.8634+0.32)*1.1=23.58亿元。(ty004)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号