-

【安信策略】A股风向标迎来重大变化:上证综指改革点评

机构研报精选 / 2020-06-21 10:35 发布

投资要点 上证综指30年来首次大改,如何影响市场? 上证综指修订是上交所回应市场长久以来的呼声,顺应市场发展的重要改革举措,三大修订政策影响深远: 将科创板、CDR相关股票纳入上证综指,反映沪市行业结构变化 新经济公司有望为上证综指带来长牛行情 成为合格的财富管理标尺,沪指长牛利于推动场外资金入市 新上市证券于1年后或3个月后纳入指数,减小股指失真程度 ST、*ST证券被剔除利于市场优胜劣汰

科创板50指数下月发布,将成为科创板投资利器 下个月即将发布的科创板50指数,作为科创板的第一个指数,有望成为跟踪科创板市场表现,投资科创板的利器。可以期待的是,将很快出现一批科创板50指数基金,为科创板带来新的增量资金,这也有利于科创板在第一次解禁潮中表现稳定。 风险提示: 1、科技公司表现不及预期;2、红筹股回归A股发行CDR不及预期。 正文 1. 指数改革影响深远:上证综指作出三大修订,科创50板指数诞生 1.1. 上证综指30年来首次大改,如何影响市场? 上证综指是A股市场中最有影响力的指数之一,又被称为“沪指”,是投资A股最为重要的参考指标。然而长期以来,上证综指由于其股指失真、对财富管理参考价值下降而遭到市场诟病。如今,这一A股风向标正迎来重大变化:6月19日,上海证券交易所和中证指数有限公司宣布将自7月22日起修订上证综合指数的编制方案。这将是上证综指30年来首次大改,主要修订内容为: 指数样本被实施风险警示的,从被实施风险警示措施次月的第二个星期五的下一交易日起将其从指数样本中剔除。被撤销风险警示措施的证券,从被撤销风险警示措施次月的第二个星期五的下一交易日起将其计入指数。

日均总市值排名在沪市前10位的新上市证券,于上市满三个月后计入指数,其他新上市证券于上市满一年后计入指数。

上交所上市的红筹企业发行的存托凭证、科创板上市证券将依据修订后的编制方案计入上证综合指数。

上证综指修订是上交所回应市场长久以来的呼声,顺应市场发展的重要改革举措,三大修订政策影响深远:

上交所上市的红筹企业发行的存托凭证、科创板上市证券将依据修订后的编制方案计入上证综合指数。

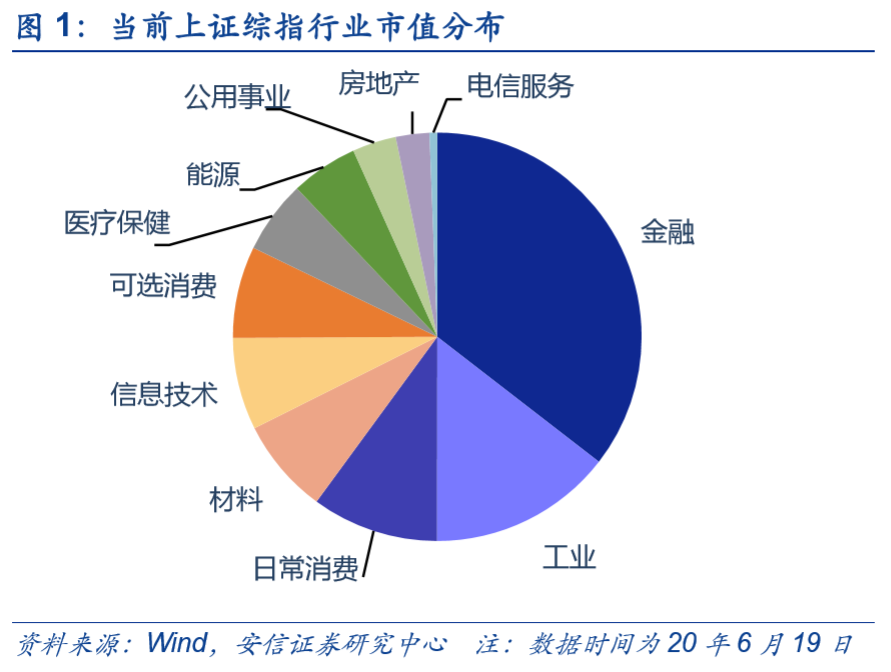

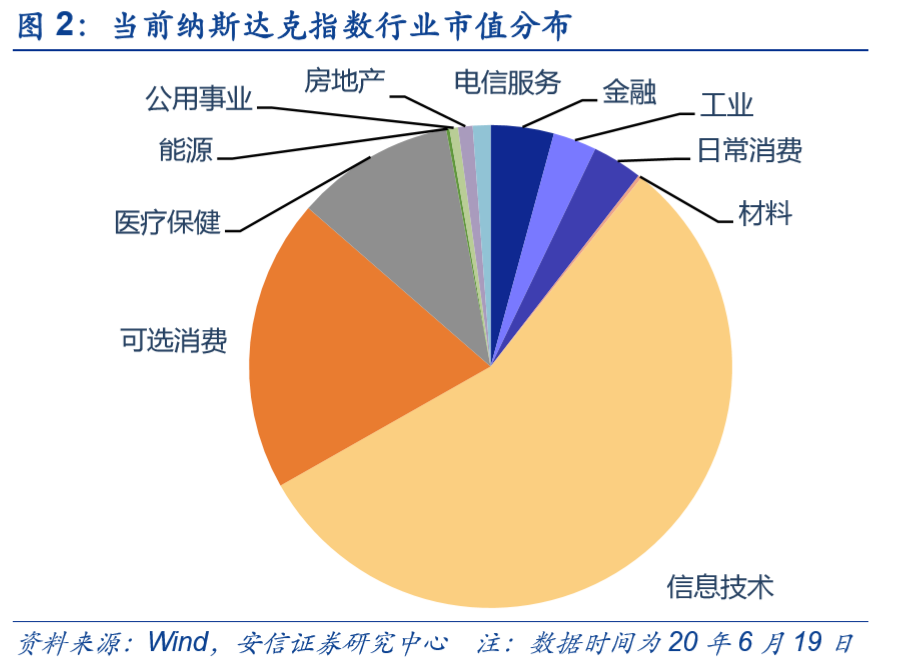

为何美股纳指十年牛市屡创新高,而A股沪指十年后仍在3000点附近徘徊?一个根本原因在于指数的行业结构。上证综指的行业分布中金融和制造业(周期)等传统行业占比超过50%,而科技、医疗、消费等新经济行业占比较小,因此股指受经济周期限制较大,上升空间有限。反观纳斯达克指数,科技、医疗、消费占比超过90%,这样的行业结构可以充分新经济发展的强劲动能反映到股指的表现中去。上证综指修订后,纳入科创板、CDR相关股票纳入,有望逐步改变沪指的行业结构,更好的反映市场运行,提升上证综指的先进性和代表性。

新经济公司有望为上证综指带来长牛行情

随着一批中国高科技公司陆续科创板上市、一批中概股科技公司回归A股发行CDR,上证综指中科技行业占比将不断上升,有望带动大盘持续攀升,摆脱十年3000点的“魔咒”,带来A股投资者长期期盼的长牛行情。

成为合格的财富管理标尺,沪指长牛利于推动场外资金入市

上证综指是场外资金观察A股行情的第一指标,在过去十年,由于传统行业占比过高、指数编制规则不合理、指数走势失真,并不是一个合格的观察市场和财富管理标尺。指数编制方法修订后,科技公司的成长越来越多的支撑沪指上升,上证综指有望迎来长牛行情,良好的投资回报将直接刺激居民和产业资本情绪,推动场外资金入市,为长牛提供新的动力。 新上市证券于1年后或3个月后纳入指数,减小股指失真程度

以往上交所新证券上市后很快纳入上证综指,而此时次新股的定价并不合理,股价波动不稳定,这成为了导致指数失真的一大原因。2010年至2019年,新股上市1年内平均股价波动率是同期上证综合指数的2.9倍。 以2007年上市的权重股中国石油为例,上市第一天收盘价接近44元,第二年10月已经跌至10元附近,至2020年最新收盘价为4.30(后复权为5.76)元。长期拖累指数。

近年来,上交所新股定价往往较低,新股上市后通常获得持续上涨,这种情况下过早的将新证券纳入指数只会给指数带来“虚假的上涨”,之后次新股从高位估值回归又会给指数带来“长期拖累”。归根结底,在新股上市后股价并不稳定,估值并不合理的情况下过早纳入指数,是指数失真的一大原因。延迟新股计入时间,于新股上市满1年后计入指数,将有利于增强上证综指的稳定性,引导长期理性投资。同时,对于上市以来日均总市值排名在沪市前10位的股票,股价稳定速度较快,规定于上市满3个月后计入,又可以保证指数的代表性。修订后上证综指将能更加客观真实地反映沪市上市公司的整体表现。

ST、*ST证券被剔除利于市场优胜劣汰

截至5月底,上证综合指数样本中包含85只风险警示股票,剔除该类股票对指数本身影响较小,但有利于发挥资本市场优胜劣汰作用。一些指数基金将无需再配置相关ST、*ST证券,风险警示股票价值进一步下降。 1.2. 科创板50指数下月发布,将成为科创板投资利器

从去年7月22日科创板开市以来,投资者对A股第一个注册制板块兴趣浓厚,对科创板相关指数也颇为期待。我们此前的专题报告《成熟牛的制度基石——注册制下的A股市场》也专门分析了指数投资对注册制下的A股市场的重要意义。因此,下个月即将发布的科创板50指数,作为科创板的第一个指数,有望成为跟踪科创板市场表现,投资科创板的利器。可以期待的是,将很快出现一批科创板50指数基金,为科创板带来新的增量资金,这也有利于科创板在第一次解禁潮中表现稳定。

据介绍,上海证券交易所和中证指数有限公司将于2020年7月22日收盘后发布上证科创板50成份指数历史行情,7月23日正式发布实时行情。

指数以2019年12月 31日为基日,基点为 1000 点。样本空间包含科创板上市的股票及红筹企业发行并在科创板上市的存托凭证。考虑到科创板客观发展情况及制度特点,现阶段新股上市满6个月后纳入样本空间,待科创板上市满12个月的证券达100只-150只后调整为上市满12个月后纳入,另外对大市值公司设置差异化的纳入时间安排。经流动性筛选后,以市值指标进行选样,实现对市场的客观表征。采用自由流通股本加权,为避免个股权重过大对指数的影响,设置一定比例的个股权重上限。为适应板块快速发展阶段的特点,及时纳入代表性上市公司,建立季度定期调整机制。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号