-

恩捷股份--锂电池隔膜寡头垄断!!!

价值研报社 / 2020-06-03 16:33 发布

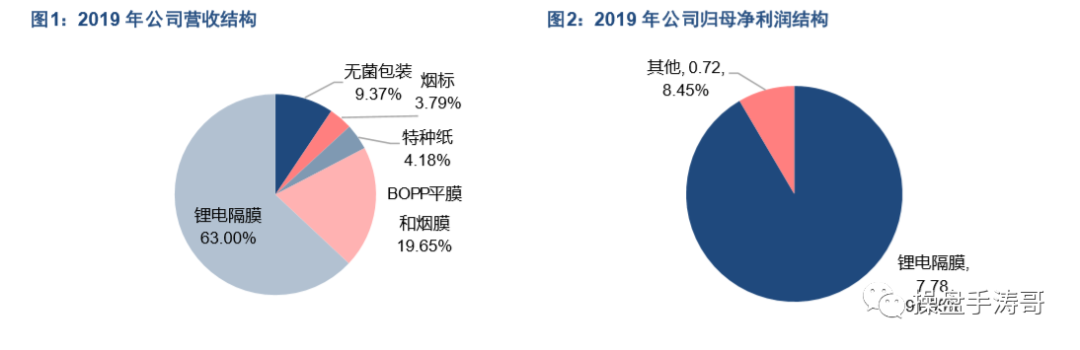

恩捷股份目前主营业务为锂离子电池隔膜的研发、生产与销售,公司生产的湿法锂电池隔膜主要应用于新能源汽车锂电池制造领域及 3C 类产品。此外还有少部分 BOPP 烟膜和 BOPP 平膜、烟标和无菌 包装、特种纸等包装品等产品的生产与销售业务。

隔膜业务贡献 9 成以上盈利。2019 年公司锂电池隔膜业务收入在营收中占比 63%,隔膜业务归母净利润占公司归母净利润 91.55%。公司锂电隔膜的主要客户为国内外大型的锂离子电池生产企业,包括松下、LG 化学、三星、宁德 时代、比亚迪等。

公司在 2019年收购隔膜行业老二苏州捷利,一举成为行业寡头垄断,在中国湿法隔膜市场占据 55%的市场份额,市场份额全球排名第一。放眼全球,欧洲市场有望成为 2020 年全球最大新能源汽车市场,带动动力电池和隔膜需求增长。我们测算, 2020 年欧洲新能源汽车销量或达到 181.3 万辆,对应动力电池隔膜需求约14.28 亿平方米,贡献全球 动力电池隔膜需求的 46.87%。

一、隔膜行业护城河宽广

锂电隔膜的生产具有较高工艺技术壁垒。我们认为,锂电池隔膜的生产有静态和动态两个维度的要 求,第一个是产品性能过关,这是静态要求,包括孔径、孔隙率、浸润性、厚度、穿刺强度、熔化温度、 闭孔温度等多方面的性能指标要求。第二个要求是稳定高效的生产上述符合要求的隔膜产品,这是动态 要求,主要关注良品率。也就是说,锂电池隔膜的生产需要又快又好地生产性能过关的产品。

这就决定了隔膜行业具有典型的技术密集特征。首先,在不上生产线的前提下研发符合客户需求的 隔膜产品本身就需要大量的资本投入和长时间的研发过程。此外,在生产线上批量化生产时需要对机器 设备的各项参数进行调节,国内企业一般需要长达3 年左右的时间才能完全调试好机器,使其稳定运作。

这就决定了隔膜行业具有典型的技术密集特征。首先,在不上生产线的前提下研发符合客户需求的 隔膜产品本身就需要大量的资本投入和长时间的研发过程。此外,在生产线上批量化生产时需要对机器 设备的各项参数进行调节,国内企业一般需要长达3 年左右的时间才能完全调试好机器,使其稳定运作。

公司于 2018 年、2019 年期间新建多条产线,其目标为“力求 2020 年达到 28 亿平方米的产能规模”。因为 2019 年内收购了苏州捷力,公司在2020 年 3 月 17 日披 露的 2019 年年报中将以上表述更正为“力求在 2020 年底达到 33 亿平方米的产能规模,以匹配下游主 要客户未来规模较大的扩产计划”。我们将公司已有产能和近两年的扩产计划及进度整理如表 2 所示。

据公司 2019 年 11 月 19 日发布的公告,占海外锂电池市场近 80%份额的松下、三星、LG , 以及占国内锂电池市场超 80%份额的前五家企业宁德时代、比亚迪、国轩高科、孚能科技、天津力神, 都是公司客户。据宁德时代等客户公告,其动力电池产品已经供应海外车企。为应对日益增长的动力电 池潜在需求,公司的客户纷纷扩张其锂电池产能,

2019 年 5 月 19 日公告称,公司控股子公 司上海恩捷与 LG 化学就采购锂电池隔离膜产品事宜签署了《购销合同》,合同生效日为 2019 年 4 月 4 日,合同总金额不超过 6.17 亿美元,合同期限为 5 年。海外客户采购价格一般高于国内,海外客户的采购不仅带来量的增长,还将带来公司产品销售均价 和盈利水平的提升。

从 2019 年 1-9 月平均价格来看,公司销往境外的基膜价格比在国内销售的价格高出一倍多,销往 海外的涂布膜比境内的高出接近 3 倍。海外新能源汽车市场的繁荣不仅带来公司产品需求量上的增长, 更重要的是,海外客户采购量加大,将驱动公司销售产品的均价和盈利水平上升。

二、通过并购,不断扩充产能版图

1、公司上半年完成收购苏州捷利,苏州捷力目前已达产的湿法隔膜产线共 8 条,产能规模 每年可达 4 亿平米左右。上海恩捷已经是国内最大的湿法隔膜企业,收购苏 州捷力后,公司湿法隔膜国内市占率将超过 50%,业务协同效应明显。

2、公司用自有资金收购东航光电70%股权,目前已经完成工商登记,东航广东拥有8000万平干法隔膜生产产能。

3、公司拟分别收购 Tan Kim Chwee、殷洪强所持有的上海恩捷 4.30%、 0.84%的股权,将进一步提高公司经营管理效率,加强业务整合。本次收购金 额合计为 4.9 亿元,对应 2019 年 PE 约 11.2 倍,收购价格较低。

3、公司拟非公开发行股份募集资金不超过50亿元, 其中 35 亿元用于锂电池隔膜产能扩张。目前,公司非公开发行股票申请已经 获得证监会受理,如果未来能够顺利实施,公司锂电池隔膜产能规模优势将 进一步扩大。

三、盈利预测:

我们认为,公司是国内锂电池湿法隔膜龙头,产能不断扩张,竞争优势 不断扩大,全球份额有望逐渐加大。我们预计公司 2020-2022 年营业收入为 44.71 亿元、56.41 亿元、65.46 亿元,EPS 为 1.37 元、1.70 元、1.96 元,对应 当前股价 PE 为 43.3 倍、36.0 倍、32.0 倍。

考虑到公司作为国内锂电池隔膜行业的寡头垄断者,叠加产能不断扩张,未来将充分受益全球新能源车的红利,这类寡头垄断股票需要重点跟踪。

温馨提示:本文基于公开信息整理,内容仅作为分析研究,不作为买卖依据,盈亏自负。好股票还需要有好价格,涛哥每天分享的股票虽然都不错,但操作上还需要细细甄别。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号