-

国星光电:受益Mini·LED(附年报点评)

机构研报精选 / 2020-06-02 13:34 发布

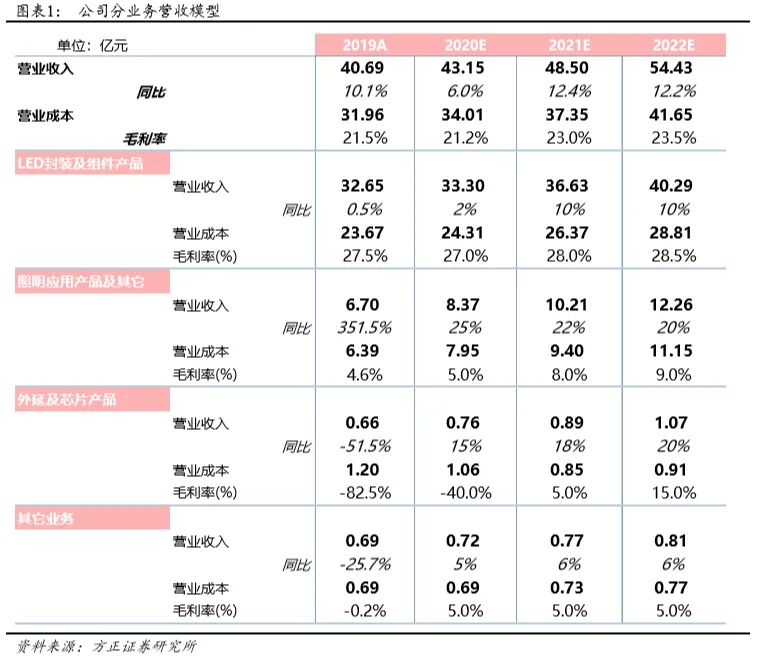

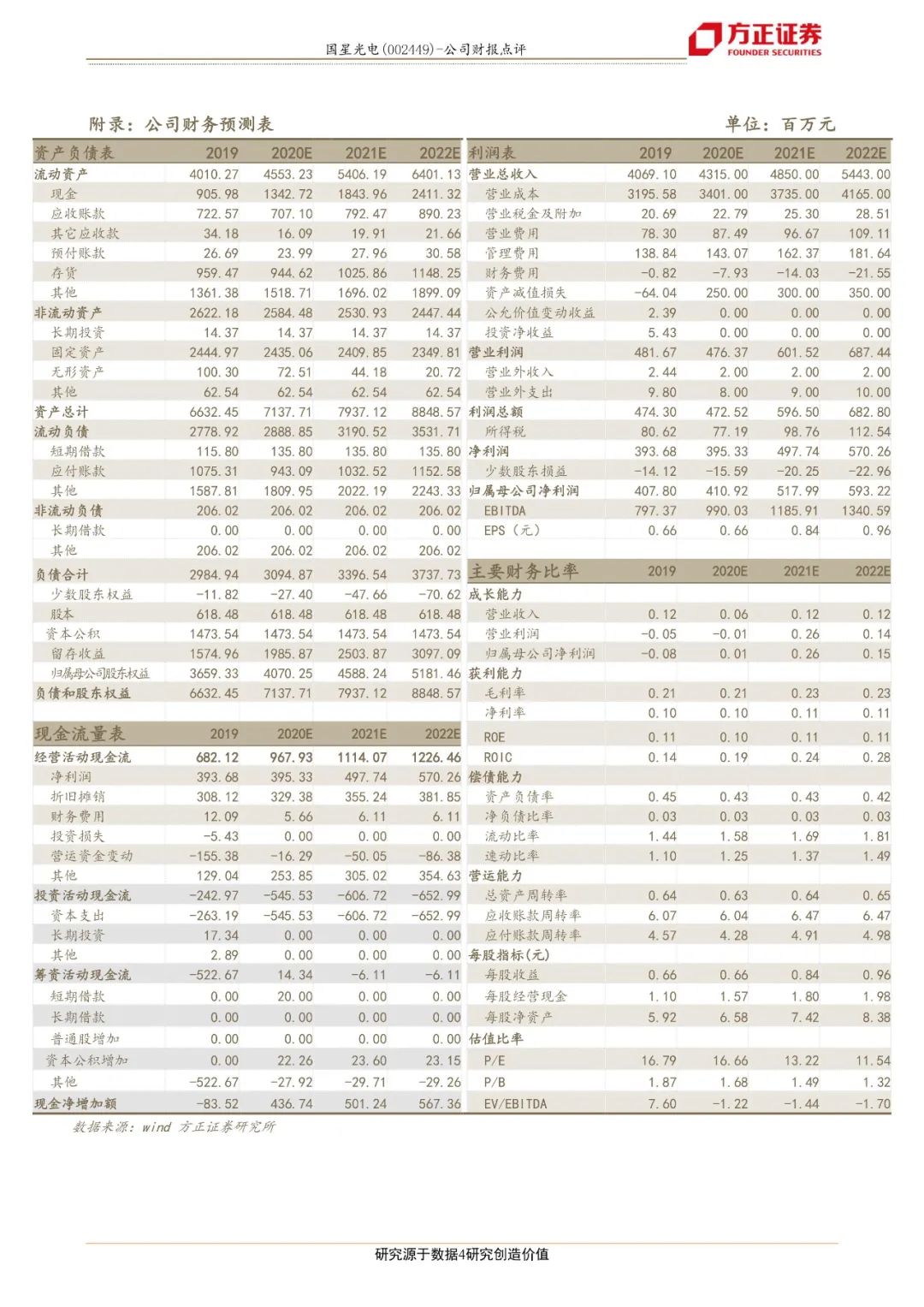

公司2019年业绩表现符合预期 2019年公司实现营收40.69亿元,同比增长0.08%,实现归母净利润4.08亿元,同比下降8.68%。扣非后净利润3.62亿元,同比下降7.15%,经营性现金流净额6.82亿元,同比增长22.63%。其中19Q4实现营收11.25亿元,实现归母0.95亿元,同比增长50.4%,环比下降18.4%。公司2019年整体业绩表现符合预期。公司拟每10股派发现金红利3元。 公司预计20Q1业绩同比下滑60%-70% 公司同时发布公告,预计20Q1实现归母净利润3177万元至4237万元,同比下降60%-70%。期内业绩同比下滑幅度较大,主要受新冠肺炎疫情影响。公司服从地方政府防疫管控要求延迟复工,以及外地员工返回公司后要求定期隔离,一季度公司正常生产经营时间较上年同期减少较多,加之部分供应链出现供应短缺,导致对公司生产经营管理、人员管理、复工进度等短期产生明显的冲击,最终对公司业绩产生较大影响。 核心主业2019年持续保持平稳快速发展 公司是LED显示封测领域的龙头企业,LED显示封测营收规模位列国内第一,2018年全球LED封装领域,国星光电营业收入和市场占有率位列全球第八。目前公司业务已涵盖LED产业链上、中、下游,包括器件类、组件类、LED外延片及芯片及照明应用类产品。 2019年公司主要核心业务表现良好,在强化中高端优势产品地位的同时,培育新型细分领域,形成新的业绩增长点,有效对冲中游白光封装及上游芯片业务遭遇惨烈市场冲击带来的不利影响。LED 封装及组件产品营收同比增长0.45%,营业利润同比增长2.88%,毛利率同比提升0.65pct。 深度布局Mini LED,细分领域有望迎来高景气 基于超高清显示需求推动,LED显示景气度不减,小间距渗透持续、Mini LED等新兴应用领域不断发展,有望迎来新一轮细分需求上行周期。公司率先布局发展 Mini LED 等新兴技术领域,2018年6月公司全球首发 Mini LED 第一代产品 IMD-M09T,为行业 P1.0 以下产业化的最佳方案。 显示领域,目前 Mini LED IMD-M09T规模量产,并推出更小间距的 IMD-M05,整个系列已覆盖 P0.9、P0.7、P0.5,产品系列不断完善,可满足客户不同应用场景需求。 背光领域,联合 TCL 推出 132″4K 高清显示屏,同时公司推出 Mini LED 背光、智能家电等的光源显示模组产品。已形成Mini LED背光产品核心客户量产供应,部分其它客户亦处于验证导入中。未来有望持续受益Mini LED应用趋势。 芯片业务有望逐步减亏,主业扩产带动市占率提升 由于行业仍处低景气周期,2019年公司LED外延及芯片业务产生亏损超过1亿元,对公司整体业绩影响较大。19H2起,公司开始采取相应措施,逐步控制亏损,计划2020年减亏一半以上。公司将优化上游芯片业务结构,持续布局紫外LED、Mini LED芯片制造技术,提升整体盈利能力。 2019年公司10亿元扩产项目一期5亿元已成功实施并达产,预计2020 起逐步对业绩产生贡献。二期5亿元投资,预计也将于2020年陆续投资完成,未来有望带动公司主业市占率进一步提升。 从疫情对公司的经营影响来看,主要集中在一季度。受复工延迟及供应链紧张影响,约有一个月左右的经营空档期。目前公司经营情况已逐步恢复正常,白光照明产品订单饱满。组件业务受影响较小,预计仍保持稳步增长 。 投资评级与估值 我们预测2020-2022年公司营收分别为43.15、48.50、54.43亿元,归母净利润为4.11、5.18、5.93亿元,EPS为0.66、0.84、0.96元,对应PE为16X,13X,11X,给予“推荐”评级 。 风险提示 疫情持续,LED显示下游需求波动;公司新增产能投放进度不及预期;芯片业务减亏情况不及预期。 本文来自方正证券研究所

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号