-

【天风医药】富祥药业半年度业绩预告点评:2020H1业绩超预期,持续推动产业链一体化发展

机构研报精选 / 2020-05-28 10:16 发布

投资摘要

上半年业绩预增90%-110%,超市场预期

公司公告2020年半年度业绩预告:上半年归母净利润在2.17-2.40亿元,同比上涨90%-110%,业绩表现超市场预期。若以中值计算,Q2业绩达到1.45亿元,同比增长达到137.91%。报告期内,公司核心产品需求稳定增长,预计新冠疫情下,对公司高端抗生素产品需求明显提升,公司订单趋势良好,业绩高增长态势有望贯穿全年。

订单饱满,全球疫情持续发展或推动公司产品需求进一步提升

公司是全球高端抗生素(巴坦、培南类)全球的核心供应商之一,新冠推动了终端对于高端抗生素的需求。新冠肺炎患者很容易出现合并细菌性感染,尤其是院内的交叉感染;目前对于肺炎治疗,大部分重症患者要用到抗生素,而且是高端抗生素,主要是复方抗生素和培南类,带动了巴坦类和培南类中间体和原料药的需求增长,公司良好的订单储备推动了上半年业绩高增长,也为全年业绩增长奠定了基础。公司代表性品种培南类产品(4AA等)的下游制剂市场每年保持两位数的快速增长,各类培南中间体市场供货较紧张,未来存在进一步价格提升的较强预期,有望进一步提升公司盈利能力,4-AA产品有望实现量价齐升。

定增计划启动,纵向扩下游、横向扩品类

公司推出10.64亿元定增项目拓下游、扩品类:公司拟非公开发行募资不超过(含)10.64亿元,用于 1、高效培南类抗生素建设项目、2、年产616吨那韦中间体项目(1.14亿元),发行价格为20.75元,通过实施项目,公司将加快实现产业链优化升级,完善从医药中间体、原料药到制剂生产垂直一体化的战略。而通过那韦类中间体项目的实施,公司将在现有巴坦、培南产业等抗生素产业链布局的基础上,实现病毒类中间体的品类扩张,利于公司长期发展。

公司无菌产品生产能力有望年中达成,公司产品高标准有望受益于注射剂一致性评价

推动体系升级和一体化。除了募投项目以外,公司相关的酶抑制剂无菌粉及混粉项目在2020年中能达到生产条件,标志着产品体系的升级,是公司发展的里程碑事件。无菌原料药相较公司现有产品附加值更高,有望进一步提升公司盈利能力,公司重点着眼于规范市场的开拓,积极拓展辉瑞、默克公司等规范市场大客户,公司无菌产品的落地有望打开进入美国医药巨头供应链体系的大门,为中长期发展奠定坚实基础。公司延伸制剂领域,不断拓展产业链盈利空间,在海外外包转移和国内集采的背景下公司上下游(中间体-原料药-制剂)一体化优势明显。

5月14日国家药监局发布关于开展化学药品注射剂仿制药一致性评价工作相关文件,标志着注射剂一致性评价正式启动,公司药品质量标准高,他唑巴坦原料药、舒巴坦产品、哌拉西林原料药以“零缺陷”的结论通过了FDA认证现场检查;公司舒巴坦酸和舒巴坦钠通过日本PMDA的GMP符合性调查(即日本PMDA认证),使用公司他唑巴坦原料药的制剂产品已在欧洲、美国、加拿大、澳大利亚、韩国等市场获准上市销售。在一致性评价及药品关联审评审批政策背景下,客户倾向于一开始即选择高标准原料药进行申报,公司相关产品的竞争力有望持续凸显。

看好公司未来发展,维持“买入”评级

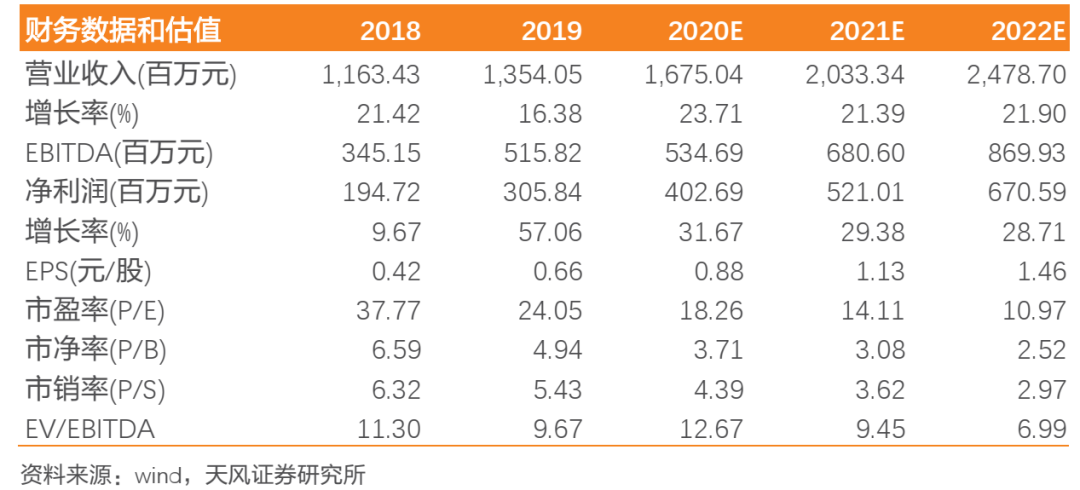

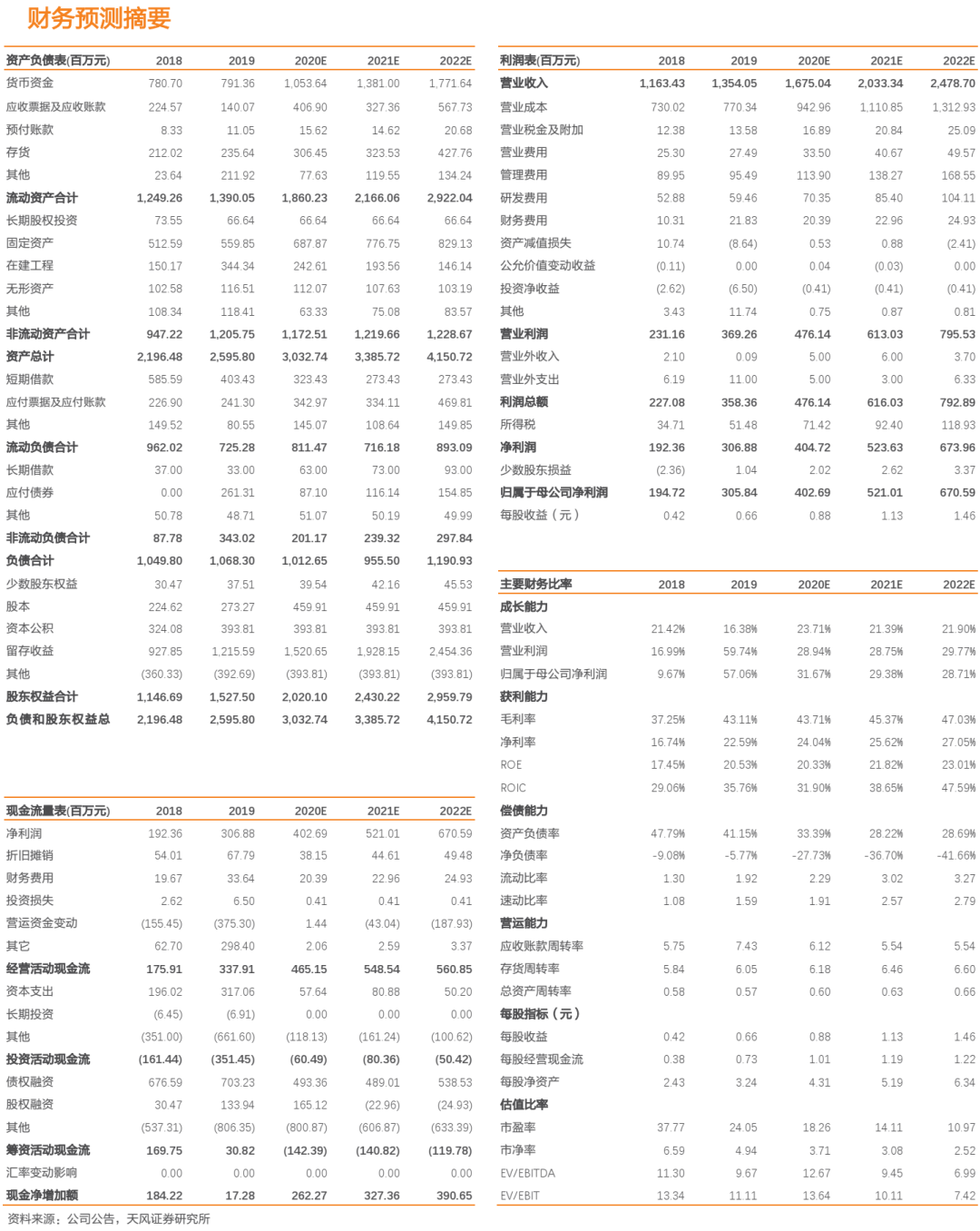

我们预计公司2020-2022年EPS分别为0.88、1.13及1.46元,对应PE分别为18、14及11倍。公司开启定增拓培南下游、扩品类,积极拓展制剂领域,为未来贡献增量并提升估值。公司深耕高端抗生素领域,不断拓展全球医药巨头合作机会,4AA等产品有望实现量价齐升,推动公司业绩实现快速增长,我们看好公司的发展,维持“买入”评级。

风险提示:定增进展低于预期,上游原材料价格上涨超过预期;市场竞争激烈,公司产品销量及价格表现低于预期;环保事故风险;人民币升值汇率风险,新冠疫情对产品销售拉动效果低于预期

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号