-

晶盛机电--光伏+半导体硅产业,你的能量超乎想象!!!

价值研报社 / 2020-05-25 16:11 发布

事件:5月20日,晶盛机电接受机构调研时表示,今年第一季度,新冠疫情对行业春节后开工时间有所影响,但光伏及半导体产业长期具有较好的发展前景,基于平价预期及技术进步的不断推动,部分光伏下游硅片厂商启动了扩产,上游设备厂商迎来发展机遇。截止2020年3月31日,晶盛机电未完成合同总计29.81亿元,其中未完成半导体设备合同4.7亿元。

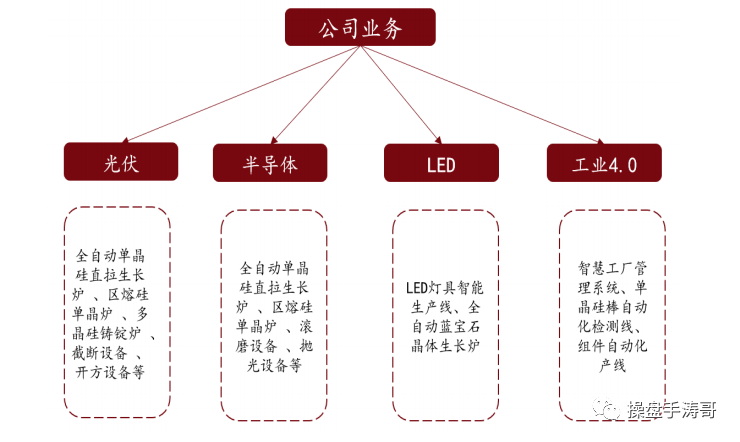

涛哥在一月份的时候单独分析过这家公司,当时股价从不到20元,用了不到一个月时间涨到最高30元,晶盛机电是国内单晶生长炉龙头,客户涵盖中环股份、晶科能源、晶澳科技等行业领先硅片产商。公司产品主要包括全自动单晶生长炉、多晶硅铸锭炉、区熔硅单晶炉、 单晶硅滚圆机、单晶硅截断机、全自动硅片抛光机、双面研磨机等,应用于光伏、半导体、 LED、工业 4.0 等新兴产业领域。

在研发方面,晶盛机电自主开发的8英寸硅外延炉已进入客户量产测试阶段。硅外延炉是用于在硅片上生长外延层的专用设备,属于CVD设备类,开拓了公司在硅材料加工设备领域又一全新的产品类别。8英寸硅外延炉,兼容6寸、8寸外延生长,具有外延层厚度均匀性和电阻率均匀性高的特点。

此外,晶盛机电为半导体客户定制化开发8寸、12寸切磨抛车间的自动化解决方案,有助于客户减少操作人员,降低工人的劳动强度,提高生产效率,提高产品品质,为客户在大尺寸单晶硅片切磨抛生产提供强有力的支撑和保障,同时也在半导体行业树立晶片加工车间的工业4.0样板。

此外,晶盛机电加大半导体新产品的研发,硅材料生产、加工装备产业链日渐完整,形成了覆盖半导体单晶硅生长、切片、抛光、外延四大核心装备为主的产品体系,及半导体石英坩埚、硅片抛光液、半导体阀门、管件、磁流体真空密封装置等具有较高技术及经济价值的辅材耗材产品体系,进一步彰显公司在半导体关键材料装备领域的技术研发实力。

在技术专利方面,截止2020年3月31日,晶盛机电及控股子公司获授权的专利408项,其中发明专利56项,实用新型335项,外观专利17项。

1、光伏产业

公司在光伏设备行业布局较早,产品线非常丰富,另外晶体生长设备是公司的王牌业务,主打产品单晶炉实力强劲。目前,在光伏设备领域, 公司已经布局了全自动单晶硅直拉生长炉、区熔硅单晶炉、多晶硅铸锭炉、截断设备、开方 设备等产品,在主要的工艺环节均能提供相关的设备。随着公司进一步扩大新产品切片机、 截断一体机的销售,公司可提供的单 GW 产线的设备配套金额有望提升。

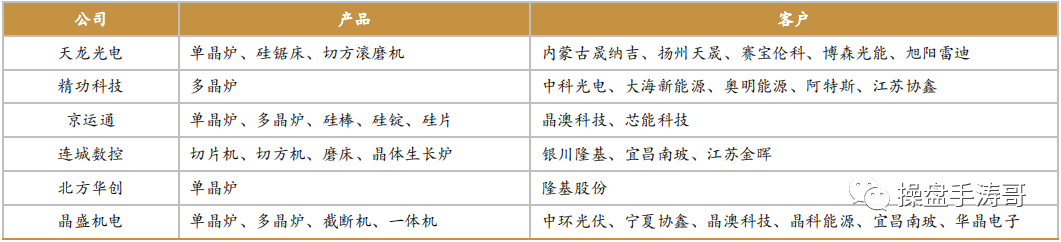

在单晶炉环节,近年来,国内厂商已经陆续解决了单晶生长炉的关键技术难题,技术进步明显,且相比于进口设备,国产设备成本优势明显,能够充分满足光伏行业对于降本增效 的需求,设备国产化率也在持续提高。目前,国产设备基本占据了绝大部分市场,并在海外 市场实现了一定的突破。目前国内主要的单晶炉供应商包括晶盛机电、天龙光电、精功科技、 京运通、连城数控、北方华创。隆基股份和中环股份是硅片环节的绝对寡头,是市场晶体硅 生长设备的需求的主力企业。连城数控是隆基的关联企业,在单晶炉业务上和隆基深度合作。在除了隆基以外的市场需求,晶盛机电在单晶炉上深耕多年,产品实力强劲,占据了 90%的份额,是行业内的主力供应商。

根据公司订单结算,客户付款一般采用“4321”的方 式,其中预付款 40%,发货款 30%,验收款 20%,质保金 10%。公司近期签的合同金额较 大,一般逐月交付,客户对设备验收通过后,公司将验收产品确认营业收入,整个周期在 180-240 天。截至到 2019Q3,公司未完成合同总计 25.58 亿元,其中未完成半导体设备合 同 5.4 亿元,随着订单的增加,公司存货和应收账款同步提升至 13.3 亿元和 9.9 亿元。2019 全年,公司新签光伏订单超过 30 亿元,公司在手订单充足,2020 年业绩确定性强。

2、半导体行业

硅片是集成电路晶圆制造中,半导体材料的成本最高的。2018 年全球半导体材料市场规模达 519 亿美元,硅片市场规模约占 192 亿美元。目前,国内硅片供应商主要生产 6 英寸及以下的硅片。国内 8 英寸硅片生产技术已基本突破,可小批量生产,主要适用于分立器件。但集成电路用 8 英寸硅片的大规模产业化技术还不成熟,国内正在积极投产 8 寸和 12 寸的晶圆厂。

半导体硅片作为芯片制造的关键材料,技术难度高, 研发周期长,资金投入大,客户认证周期长,行业进入壁垒高,市场主要被日本、德国、韩 国、中国台湾行业龙头垄断,且集中度持续提升。

与国际主要半导体硅片供应商相比,中国大陆半导体硅 片企业技术相对薄弱,市场份额不足 10%,多数企业以生产 200mm 及以下抛光片、外延片 为主。仅少数几家具有 200mm 半导体硅片的生产能力。在 2017 年以前,300mm 半导体硅 片几乎全部依赖进口。2016-2018 年,中国大陆半导体硅片销售额从 5.0 亿美元上升至 9.9 亿美元,年均复合增长率高达 40.9%,远高于同期全球半导体硅片的年均复合增长率 25.7%。国内作为重要的终端消费市场,未来对半导体硅片仍有较强的需求。此外,国内企业也在积 极投入,技术上也渐有提升。目前硅产业集团是中国大陆规模最大的半导体硅片企业之一, 在特殊硅基材料 SOI 硅片领域也有较强的竞争力,在全球的市场份额约 2.2%。2018 年,硅 产业集团子公司上海新昇作率先实现 300mm 硅片规模化销售,打破了 300mm 半导体硅片 国产化率几乎为 0%的局面。此外,中环股份在半导体硅片上也做了较大的布局,2020 年最 新公告的定增方案计划也募资 50 亿元用于 8-12 寸半导体硅片产能扩张,在无锡项目规划总投资达 200 亿元。

国内主要硅片企业近年来 规划了多个大硅片建设项目,总规划投资额超千亿元,其中,60-70%将用于设备采购,有 望带动570-800亿元的硅片设备需求,新建的硅片厂预计从2019年开始进入设备需求高峰, 具备较好实力的国产设备供应商有望受益。

半导体硅片包含抛光片、外延片和 SOI 硅片,抛光片可直接用于制作半导体器件,广泛应用于存储芯片与功率器件等,也可作为外延片、SOI 硅片的衬底材料,应用占比 70%。半 导体抛光片生产环节包含了拉晶、滚圆、切割、研磨、蚀刻、抛光、清洗等工艺。目前制造半导体硅片的相关设备,绝大部分依赖进口,对日本设备厂商依赖程度较高。国内企业在正 积极追赶,在部分环节有望实现国产替代。

2018 年,公司推出了半导体级的单晶硅滚圆机、单晶硅截断机、全自动硅片抛光机、双面研磨机等新产品,可完成半导体硅棒的外圆滚磨、截断、硅片抛光和半导体单晶硅片、 蓝宝石晶片等硬脆材料的双面精密研磨等工序,自动化程度高,加工工艺精良。公司具备 8-12 寸大硅片单晶炉设备的量产能力,在抛光机、滚磨机、截断机等高附加值产品也有布局,整线覆盖率达 70%。公司的新产品 6-12 英寸晶体滚圆机、截断机、双面研磨机及 6-8 英寸的 全自动硅片抛光机,已逐步开始批量销售。截至 今年一季度,公司在手半导体设备订单 4.7亿左右。公司和中环、有研半导体等均有合作,后续有望陆续获得相关半导体的订单。

另外,公司在半导体设备相关的辅材、耗材及核心零部件做了积极的布局,目前已经增加了半导体抛光液、阀门、磁流体部件、16-32 英寸坩埚等新产品,打破了国X`内市场的空白,后续有望减少进口依赖,提升核心零部件的国产化率。

盈利预测与估值

根据公司在手订单与整体发展趋势,预计 2020-2021 年归母净利润分别为 9.5/12.3 亿元, EPS 分别为 0.74/0.96 元

公司业务涉及半导体和光伏两个领域,两项业务具有较好的互补与联动性,目前虽然目前公司营收以光伏行业为主,随着公司半导体设备不断推出升级,半导体业务的提升公司整体估值的机会也会越来越大,综合分析给与公司整体40倍市盈率对应公司股价为29.6元,2021年公司股价为39.8元

股票涨跌受到指数和市场风险偏好影响,但是基本面优质的股票还是主流热点,关注有业绩有成长的公司是未来主流投资,短期的调整反而是逢低布局的机会。

温馨提示:本文基于公开信息整理,内容仅作为分析研究,不作为买卖依据,盈亏自负。好股票还需要有好价格,涛哥每天分享的股票虽然都不错,但操作上还需要细细甄别。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号