-

均胜电子--汽车安全和汽车电子全球优质供应商!!!

价值研报社 / 2020-05-21 17:23 发布

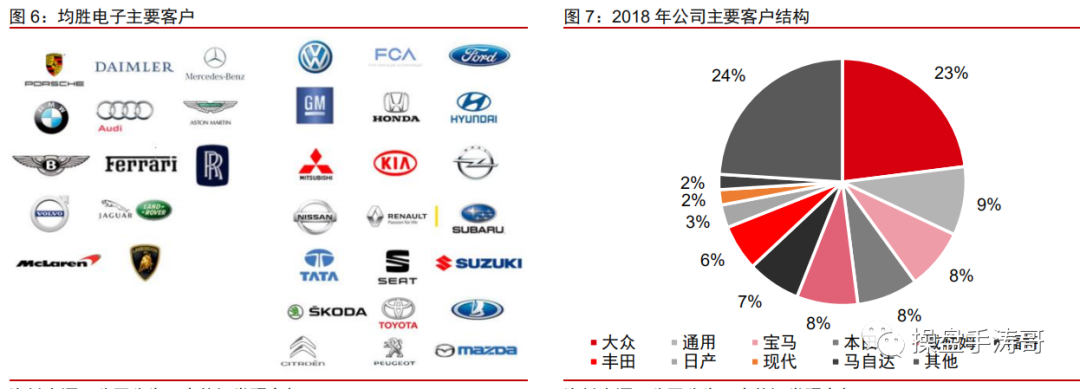

一、公司基本面

均胜电子2004年成立于浙江宁波,2011年12月通过并购上市。自创立以来,均胜电子通过并购不断拓展业务,进军全球市场。经过15年的发展,均胜电子已经从宁波的一家小工厂成长为一家全球化汽车零部件供应商,拥有强大的垂直一体制造能力和全球化配套体系保证。公司主要客户已涵盖宝马、戴姆勒、大众、奥迪、通用、福特、丰田、本田、日产、马自达和特斯拉等全球整车厂商与国内一线自主品牌。公司经营所在地遍布全球,包括中国、美国、日本、德国、墨西哥、意大利、罗马尼亚、葡萄牙、波兰、巴西、印度等,并计划还将在全球6大主要城市建设全球标杆“超级工厂”,进一步提升自动化程度。

公司具备完整的硬件设计、软件开发和数据处理能力,在亚洲、欧洲和美洲设有三大研发中心,工程技术研发人员总数超过5000人,在全球拥有的专利数从2016年约1300项增长到2018年超5000项。2018年A股上市公司研发投入金额排名中,均胜电子在所有A股的民营企业中排名第四。

从2011年开始,公司先后收购了德国汽车电子公司普瑞(PREH)、德国机器人公司IMA、德国群英、汽车安全系统全球供应商美国KSS以及日本高田资产(PSAN业务除外)。通过多次国际并购,公司实现了全球化和转型升级的战略目标。持续的海外收购让公司成功进入全球主流整车厂的供应链体系。公司最大客户为大众,销售额占比为23%,其次为通用、宝马、本田和戴姆勒,占比分别为9%/8%/8%/8%。公司客户分布较为分散,且均为市场份额较高的中高端和豪华品牌,抗风险能力较强。

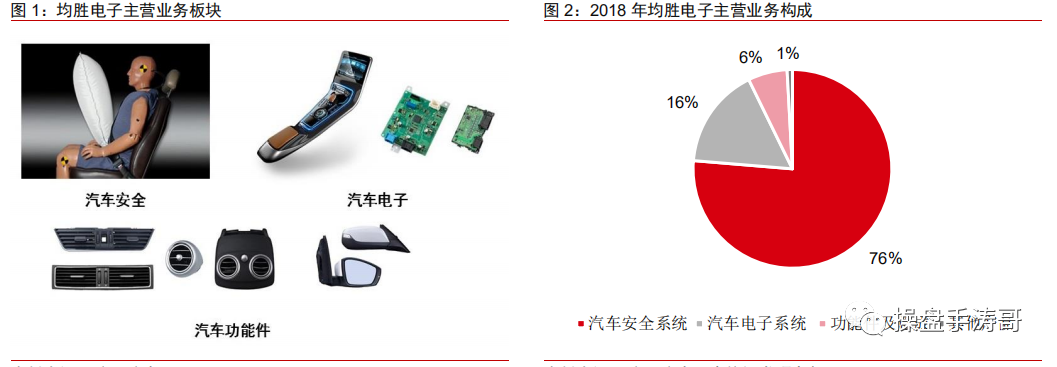

公司当前业务三大板块为汽车安全系统、汽车电子和汽车功能件,分别占公司营收的76%、16%和6%。其中,汽车安全系统业务主要包括安全气囊、方向盘和安全带等被动安全产品,分别占汽车安全系统业务销售额的43%/21%/28%,其余8%为其他产品和一些主动安全类产品;汽车电子业务具体拆分为人机交互系统(HMI)、智能车联系统和新能源相关系统(E-Mobility),分别占汽车电子业务销售额的61%/33%/5%

二、汽车安全(收购百利得和高田,整合超预期成为全球第二大巨头)

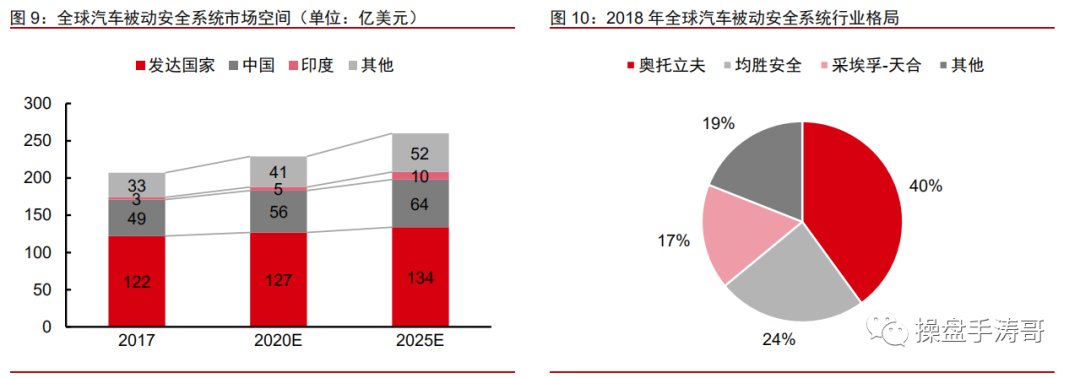

汽车安全系统分为主动安全系统和被动安全系统。主动安全系统是指预防汽车发生交通事故发生的系统,如AEB(紧急刹车系统)、LDW(车道偏离预警)等;被动安全系统是指交通事故发生后保护乘员,减轻乘员受到损伤的系统,包括安全带、安全气囊和头枕等。在各国汽车法规的强制要求下,被动安全系统是汽车的标配,且车型越高端,配置的安全气囊数更高,单车配套的价值量也越高。目前市场前三大汽车被动安全系统供应商为奥托立夫、采埃孚-天合和均胜电子,合计市场份额超过80%。

美国百利得(KSS)是全球第四大汽车安全系统供应商,2015年实现营收15.9亿美元,实现归母净利润0.16亿美元。KSS总部位于美国密歇根州,在全球12个国家拥有销售、工程和生产分支机构,其经营业务涵盖被动安全和主动安全领域,广泛应用于全球60多个客户,包括克莱斯勒、通用、福特、大众等。

日本高田公司创立于1933年,2017年之前是全球第三大汽车安全系统供应商,2017年日本高田公司深陷“召回门”,宣告破产,除PSAN业务以外的主要资产被均胜电子以15.88亿美元对价收购。通过收购高田,公司一跃成为全球第二大汽车安全系统供应商,成功进入丰田、本田等日系品牌供应体系,打入较为封闭的日本市场。

2018年,公司完成对高田优质资产交割后,开始深度整合KSS和高田的汽车安全业务。公司将所有安全业务合并成为均胜安全系统公司,,并组建了新的全球管理团队,另外,公司对安全业务板块的管理架构进行了梳理,由四个区域总经理分管四个大区市场,强化运营管理和客户维护。与此同时,公司对KSS和高田的产线、人员、产品组合、技术路线和工艺进行了深度整合,提高运营效率,通过垂直整合优化生产成本。

随着上述措施的持续推进,公司汽车安全业务整合效果逐步显现。公司2018年新获订单超过80亿美元,其中很大一部分来自于原有的日系品牌客户订单的回流,标志着公司整合高田资产开始获得客户认可。2018年全年,公司汽车安全业务实现营收428.8亿元,毛利率由2017年的13.6%提升至2019年上半年的16.7%;人力资本回报率也由36.2%提升至40.3%,表面公司整合超预期,未来有望继续放量。

三、汽车电子(全球协同效果显著,深度配套核心客户)

1、人机交互

传统人机交互系统(HMI)从按钮、旋钮式逐渐转变为屏幕触控式,均胜电子通过多年的技术积累,现已具备为客户提供一体化智能座舱系统的能力,包括全液晶仪表,抬头显示器(HUD)、车载娱乐系统等。公司HMI业务主要包括空调控制系统和驾驶员控制系统(含控制系统以及方向盘控制系统)。在驾驶员控制系统上,公司拥有多项专利产品,在行业中率先推出的集成控制系统已广泛应用在宝马iDrive和奥迪MMI上,近年来推出的触控反馈系统、手势识别系统也已大规模量产,被应用于各豪华品牌车型上。

2、智能车联网

公司智能车联业务来自于对TS汽车信息板块业务(现更名PCC)的收购,均胜将其并入普瑞,并增加投资在中国设立了子公司JPCC。作为工信部下属C-V2X工作组成员,JPCC积极参与5G-V2X行业标准的制定及下一代应用场景的定义。2018年以来,公司陆续和大唐电信、阿里系的斑马网络等业态相关企业开展战略合作。2018年底,公司又先后加入两个国家级C-V2X工作组,与跨汽车、通讯、互联网等多行业企业紧密合作,共同参与V2X多项行业标准的研究与制定。

2019H1公司电子座舱和智能车联业务总计获得42亿元订单。在海外,公司在欧洲获得德系高端品牌大众和奥迪基于谷歌Android Auto的车载信息系统订单,将在2020年进入量产阶段。在国内,均胜获得上汽大众和一汽大众MQB平台和全新的电动平台MEB平台的订单,并将于2019年下半年进入量产阶段,该订单将使用最前沿的单SOC(系统级芯片)支持双系统的技术,为客户提供优质的车载互联解决方案;同时,均胜自主研发的第一代V2X车端产品即将于2021年量产,该产品有望成为全球首个V2X量产项目。

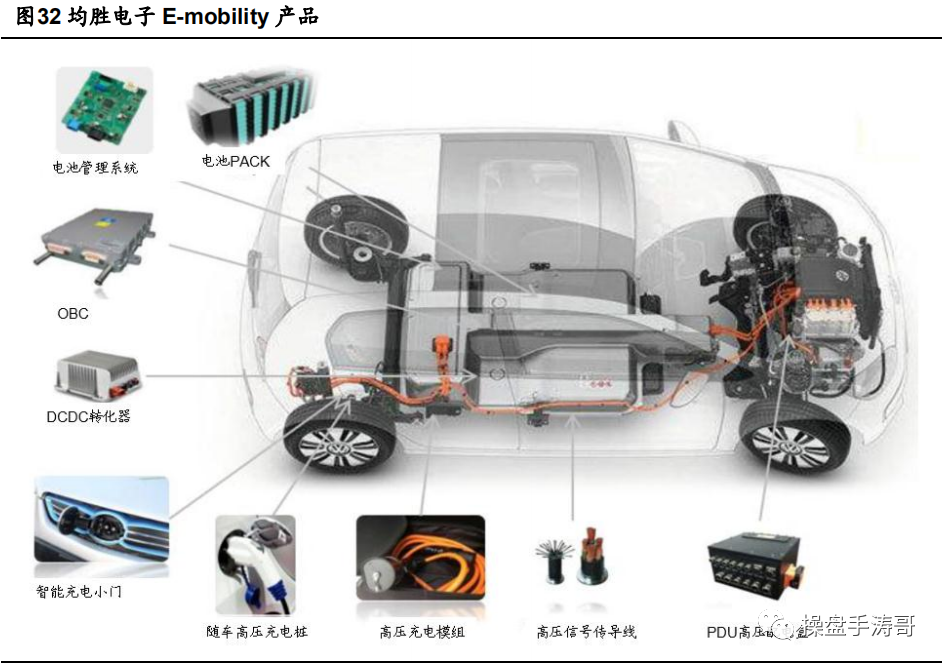

3、E-mobility业务

均胜电子的E-mobility业务主要包括BMS电池管理系统、48V微混电池管理系统和OBC(车载充电)几大类,同时公司还不断加大投入、布局新能源汽车无线充电类产品、PACK类产品以及电池智能充电、配电、放电等领域。我们认为,未来随着电动汽车市场的高速发展,E-mobility相关零部件的需求也会不断上升。2019年以来,公司新开发的随车充电桩、PDU配电箱和高压快充线也已获得各大整车厂量产订单,截至2019H1公司E-mobility业务总计获得131亿元订单。

公司为客户提供了大量优质产品,如宝马全球新能源车的BMS、奔驰全球48V系统电池管理系统、大众中国MEB平台BMS、特斯拉BMS中的重要传感器、保时捷新一代旗舰电动超跑Taycan的BMS,并成为北京奔驰MFA2平台BMS的独家供应商。同时,公司的车载充电器(OBC)产品已获得沃尔沃、法拉利等全球整车厂商多项订单。除国际知名品牌外,公司也为奇瑞、吉利等自主品牌的量产供货。

四、盈利预测

通过并购和整合,公司成为拥有核心资产的全球零部件巨头。一方面,公司汽车安全业务贡献稳健营收,球市占率有望进一步提升;另一方面,公司汽车电子业务由研究开发阶段开始进入订单量产新周期,预计将为公司未来发展贡献新的增长点。今年主要受到疫情影响,整体汽车销量虽然受到影响,但是核心标的公司还是值得重点跟踪。

公司在全球汽车零部件产业的地位突出,通过收购德国、日本、美国传统汽车强国优质公司产业链,结合中国巨大市场,未来公司产品放量空间巨大。

温馨提示:本文基于公开信息整理,内容仅作为分析研究,不作为买卖依据,盈亏自负。好股票还需要有好价格,涛哥每天分享的股票虽然都不错,但操作上还需要细细甄别。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号