-

中信建投:半导体设备国产突破正加速 晶圆线新建及产业转移带来机遇

机构研报精选 / 2020-05-02 14:33 发布

芯片制造能力是实现国家集成电路乃至信息产业自主可控的关键,晶圆制造和封测,以及上游配套的设备与材料是基础。本土设计、制造、封测、存储等环节不断突破,部分领域已追赶至国际水平。

设备和材料作为半导体产业链上游核心,在重视和扶持下将加速本土配套。国产化半导体产业链发展现状如何?

关键制程设备本土均有突破

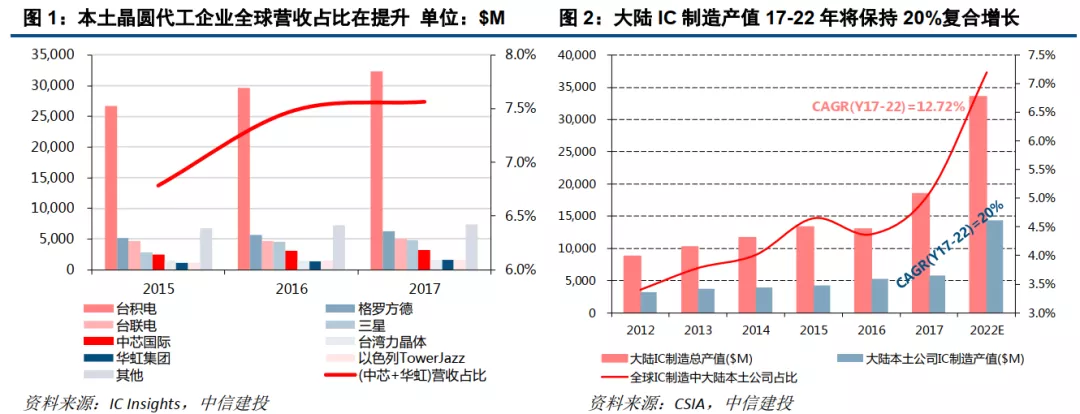

晶圆代工产能方面,2017年全球代工营收约623亿美金,中芯国际、华虹半导体等本土晶圆代工企业营收约50亿美金,全球代工产值占比约8%,代工份额提升空间巨大。

晶圆制程方面,本土代工在45nm/40nm以上成熟制程已具备实力,28nm以下的先进制程正努力缩小差距。中芯国际的28nm制程17Q4量产,14nm在2019Q3量产,12nm开始客户导入。华力微19年底突破28nm HKC+工艺,2020年将量产14nm。就14纳米而言,中芯国际与台积电/三星/GF差距逐渐缩小。

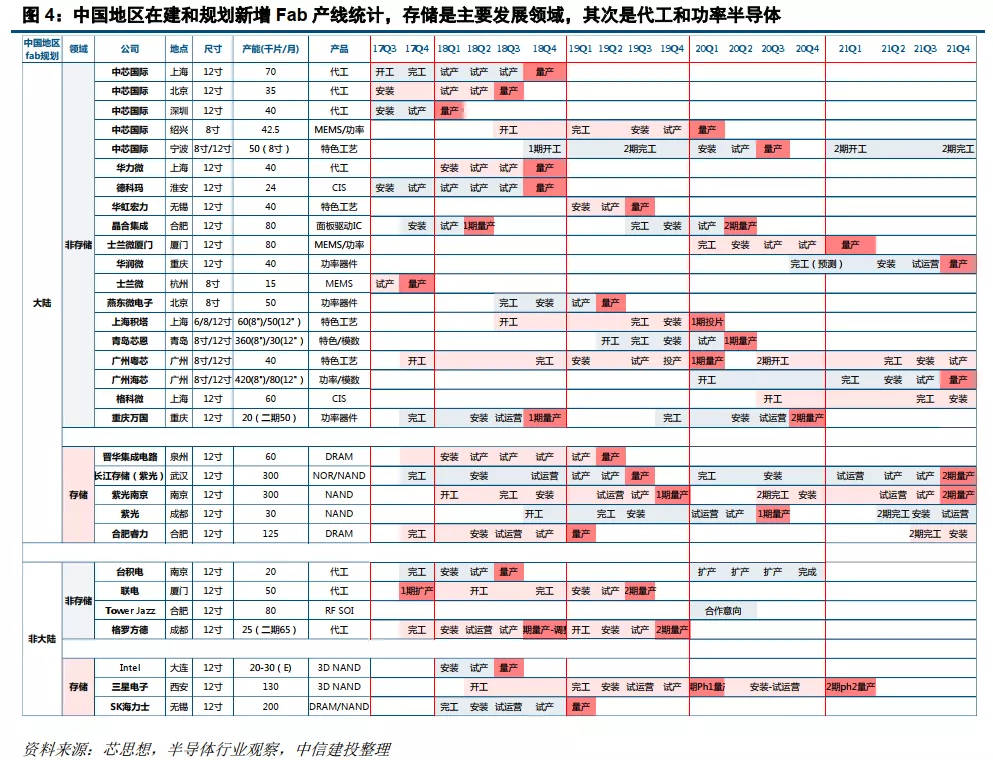

2018-2021年是大陆产线投入与产能爬坡的密集期,2020年将迎来诸多晶圆新线建设,包括新项目落地,以及已有项目的二期建设或扩产开工,本土半导体资本开支持续维持高位。

存储是新线重点,投资占比高达65%,其中本土存储占比48%(紫光/长江存储/合肥睿力/福建晋华),非本土(Intel/三星/海力士)为17%。规划涉及设备投资总额约8800亿元,根据建设进度预计设备订单释放时间,对应2017-2021年每年半导体设备需求约769、1551、1504、1719、1427亿元。

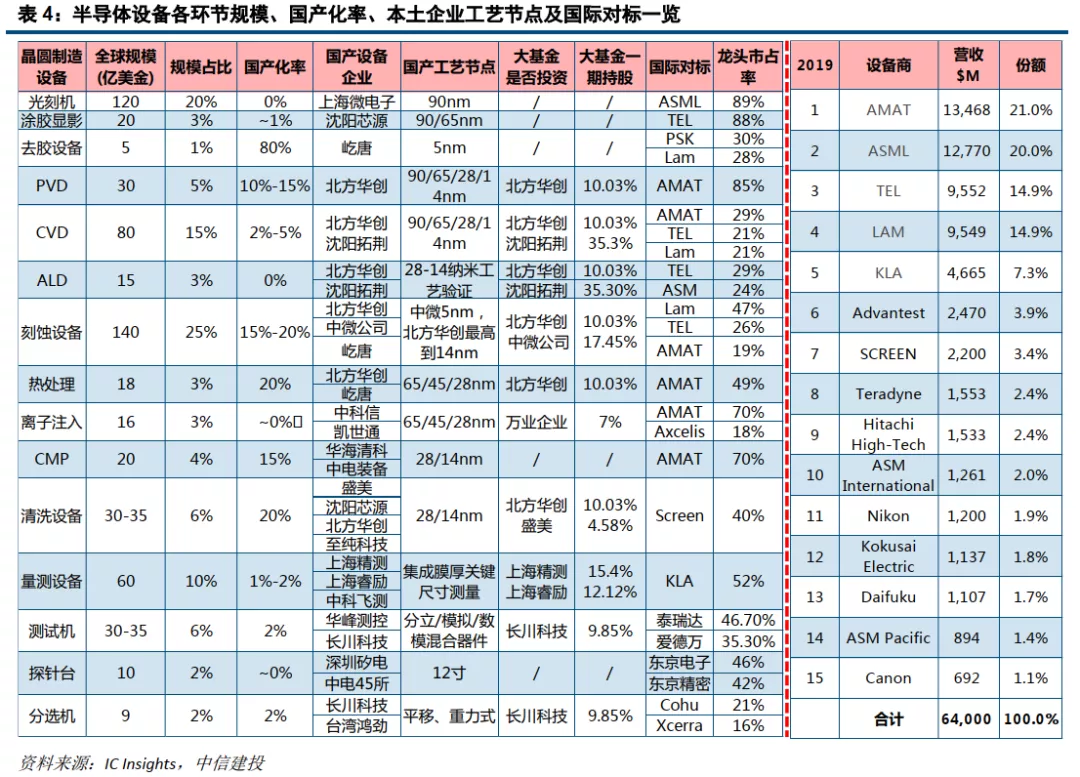

2019年全球半导体设备市场约576亿美金,大陆地区约130亿美金,占比约22.4%,仅次于台湾的27%,高于韩国的18%。2019年泛半导体设备国产率约16%,IC设备国产化率约5%,其中大陆进口半导体设备中,金额占比最高的为镀膜设备,占比32%(化学气相沉积23%+物理气相沉积9%),其次是刻蚀设备18%,其次是引线键合机12%,剩下氧化扩散炉、光刻机、离子注入机、化学抛光机等设备占比约10%、9%、4%、4%。镀膜与刻蚀两环节设备合计约50%,是国产替代的主力领域,相关公司有望从中受益。

随着大陆晶圆产线建设,本土晶圆代工产能有望提升3倍,大陆晶圆制造商的市占率攀升,最终将带动本土上游配套的设备企业“共生增长”。

本土企业在特色工艺具备竞争力,存储投资力度大规划明确,先进/成熟制程逐渐进步,晶圆产能新建给本土设备企业带来配套机会。目前国内设备商28nm产线批量供应,14nm逐步验证,看好国产设备在28nm及以上产线机会。我们认为半导体设备国产化容易程度:(1)产品上,功率器件>数字模拟器件>逻辑芯片;(2)制程上,特色工艺>成熟制程(28nm及以上)>先进制程;(3)尺寸上,4-6寸>8寸> 12寸。

刻蚀/镀膜/清洗设备国产化较好,光刻/离子注入/量测等有差距

从技术水平看,刻蚀/镀膜/清洗/CMP/热处理等设备的国产化水平相对较高,在华力微、华虹等先进的28/14nm晶圆代工产线和长江存储3D NAND等存储产线批量应用,份额逐年提升,基本上超过15%。

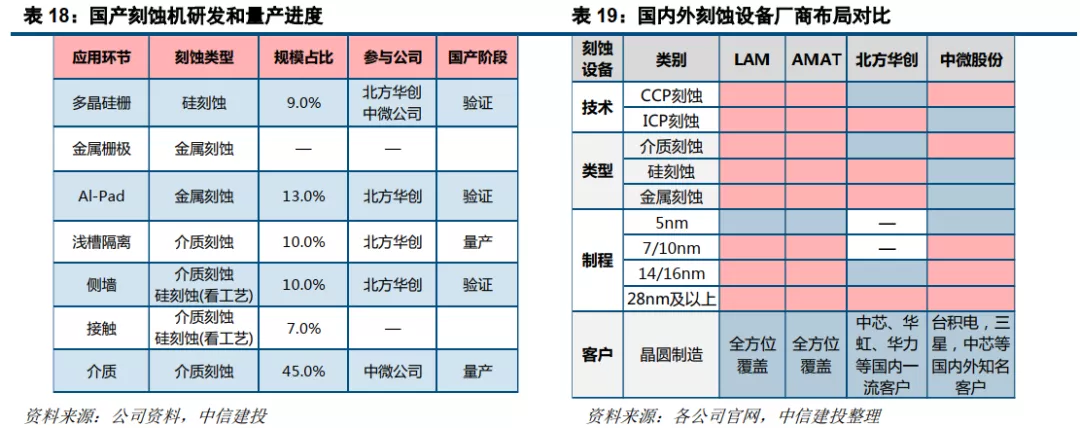

整体来看,国内刻蚀机国产化率达到18%,中微公司和北方华创贡献较多。根据中芯国际、长江存储和合肥睿力的招标情况看,从中微采购的刻蚀机台数占整体刻蚀机台采购比例约15-20%,逼近东京电子和应用材料,进步明显。按材料分,国内介质刻蚀设备市场中,中微占有25%份额,国产化率在各类半导体设备中属于较高水平;而在硅刻蚀设备市场中,北方华创占有15%市场份额。

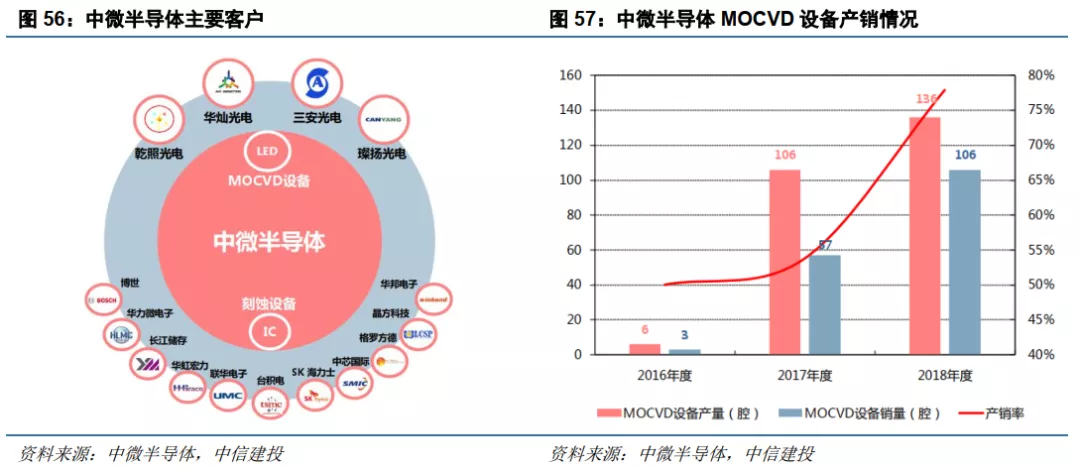

MOCVD设备市场规模在6-12亿美元之间,中国是最大的需求市场。薄膜沉积设备国产化率整体较低,PVD设备较CVD设备国产化率高。国内厂商中,已有中微半导体、北方华创、沈阳拓荆和中晟光电等在细分领域可实现国产替代。

清洗环节:盛美/北方华创/至纯等多厂商布局,国产替代机会较大。国内厂商方面,盛美半导体、北方华创和至纯科技可生产槽式晶圆清洗机和单片清洗机。盛美半导体处于领先地位,生产单片清洗机,在国内有比较深厚客户基础;芯源微侧重单片清洗机,北方华创和至纯科技槽式和单片均有布局,三者均已获得国内大客户订单,营收规模尚小。

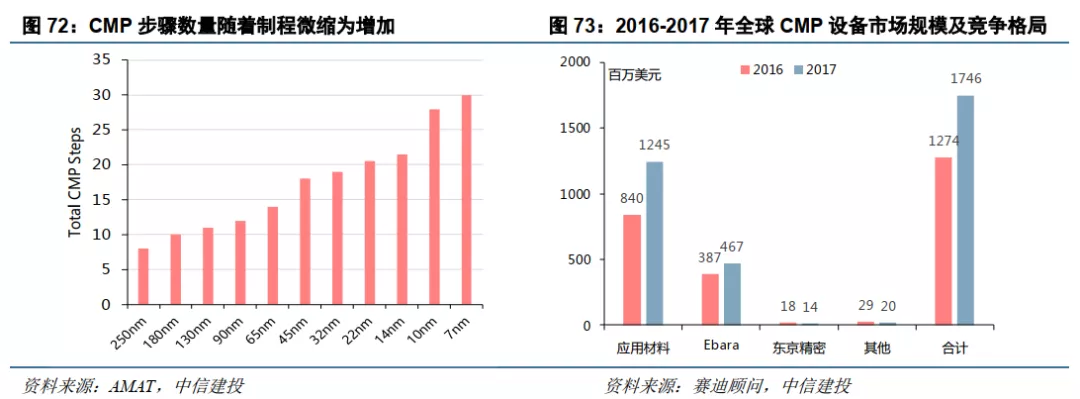

CMP设备市场头部集中趋势明显,国产CMP设备有所突破。随着晶圆制程工艺发展,所需CMP次数增多,CMP设备和CMP材料的需求也大幅提升。在CMP设备市场竞争激烈, CMP设备厂商由1997年的20家逐渐集中在2017年的两家(应用材料和荏原),且CMP设备最大的供应商美国应材的市场份额依然呈现逐年递增的态势。国内目前主要的CMP设备供应商为中电科和华海清科,在长江存储最新的30k产能生产线设备招标中,华海清科在硅、二氧化硅材料CMP设备中标多台,国产化率分别达到33%和33%,而铜和钨CMP设备无国内厂商中标。

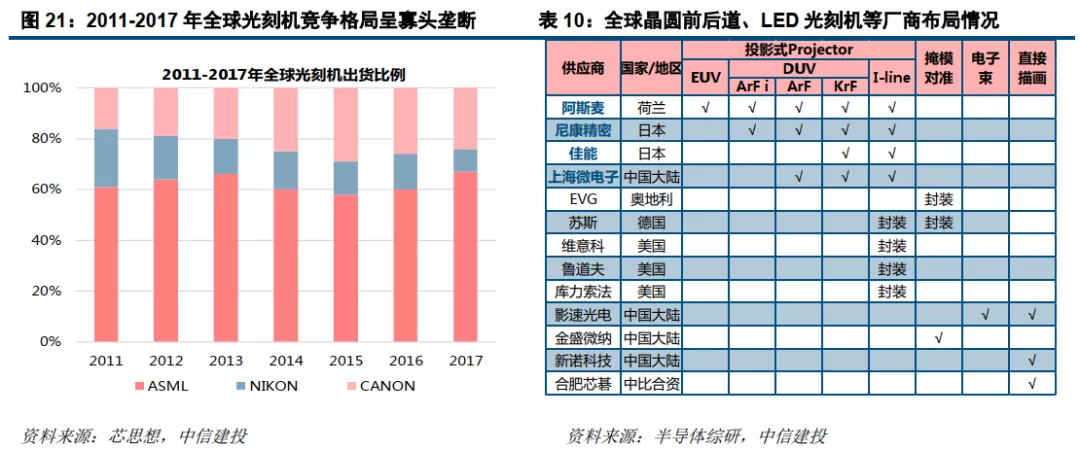

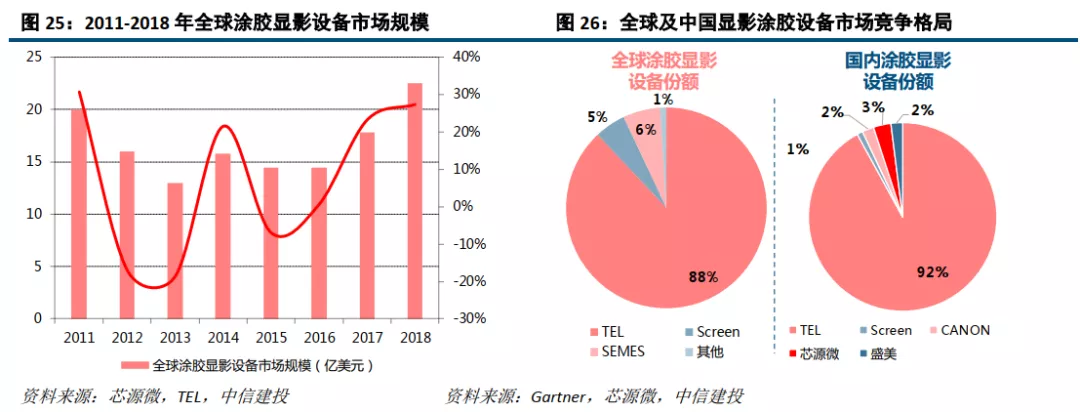

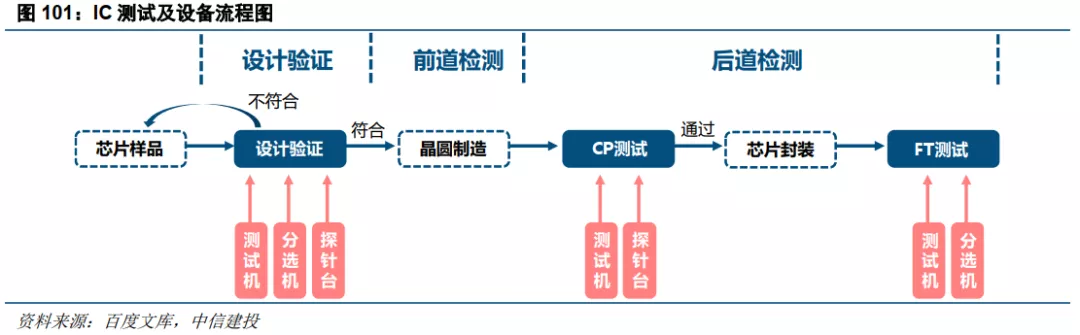

而光刻、涂胶显影、离子注入、量测设备、测试分选等环节相较国际水平有一定差距,但也有份额突破,不超过5%。国产光刻机目前最高到90nm节点,在功率等特色工艺线有所突破;离子注入在光伏及45-22nm低能大束流方面取得突破;量测设备主要集中在膜厚等关键尺寸测量上。而其他封测设备如探针台、测试机、分选机等在数字芯片等先进应用上仍有差距。

IC封装设备国产化相对成熟

半导体封装设备种类繁多,日系、欧美厂商主导市场。国内封装设备整体上处于低端,在高端封装工艺中应用很少,个别机型依靠定制化需求打入市场,尚未形成批量生产带动高端研发的良性循环,主要原因在于:1)核心零部件“卡脖子”,如气浮主轴限制了高端减薄机和划片机的发展;2)设备研发投入高,设备试错成本高,难以形成市场反哺研发;3)国产封装设备可靠性相对较差,客户不接受国产设备,与第2点形成恶性循环;4)高端技术人才和团队匮乏。

先进封装设备国产化率正逐步提高,传统封装设备国产化率较低。根据中国电子专用设备工业协会统计,目前12英寸晶圆先进封装、测试生产线设备中,已有17种实现高度国产化,国产化率可达70%。封装用光刻机,倒装、刻蚀、PVD、清洗、显影、匀胶等设备均已满足国内先进封装需求,部分实现批量销售。先进封装用前道设备国产率较高,光刻机、刻蚀机、植球机等超过50%,但传统封装设备国产化率整体不超过10%,主要设备如划片机和键合机等仍然严重依赖进口,传统封装设备是被忽视环节,亟需支持。

测试探针分选设备:长川科技/华峰测控逐渐突破,高端产品正大力布局。

投资建议

半导体设备国产突破正加速,迎来中长期投资机会

站在2020年当下展望未来,疫情虽影响部分下游终端出货节奏及需求,但5G商业化正在开启,5G换机和创新周期长线趋势确定,终端侧和功能端迎来需求增量,核心半导体元件迎来量价提升。另一方面,19年半导体景气度逐渐好转,20年贸易环境和行业供需的不确定性虽有增加,但长维度的半导体产业链国产替代逻辑正在加速兑现。本土在设计、制造、封测、存储等环节大力布局不断突破,部分领域已追赶至国际水平。设备和材料环节作为半导体产业链上游核心部分,也正受到重视和扶持,有望加速本土配套。

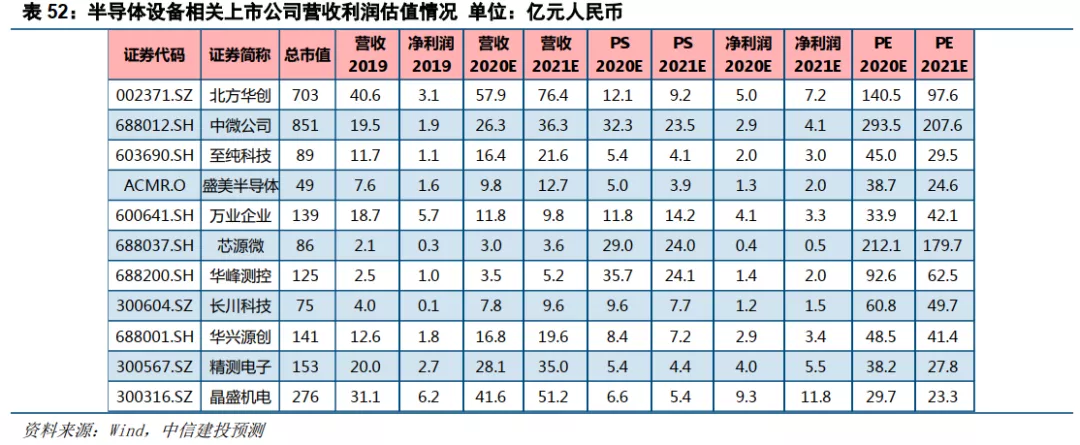

建议关注:北方华创(刻蚀/镀膜/热处理/清洗)、中微公司(刻蚀/镀膜)、盛美(清洗)、至纯科技(高纯工艺/清洗)、上海微(光刻机)、华海清科/中科信(CMP)、中电48所/万业企业(离子注入)、屹唐(刻蚀/热处理/去胶)、沈阳拓荆(PECVD)、芯源微(涂胶显影/去胶/清洗)、上海精测/上海睿励(过程控制测试)、长川科技/华峰测控/华兴源创(测试分选)、晶盛机电(硅片长晶加工)。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号