-

【安信食品|周专题】Q1基金持仓概述:白酒持仓回落,食品持仓显著增加

机构研报精选 / 2020-04-26 10:50 发布

1

周专题:Q1基金持仓概述:白酒持仓回落,食品持仓显著增加

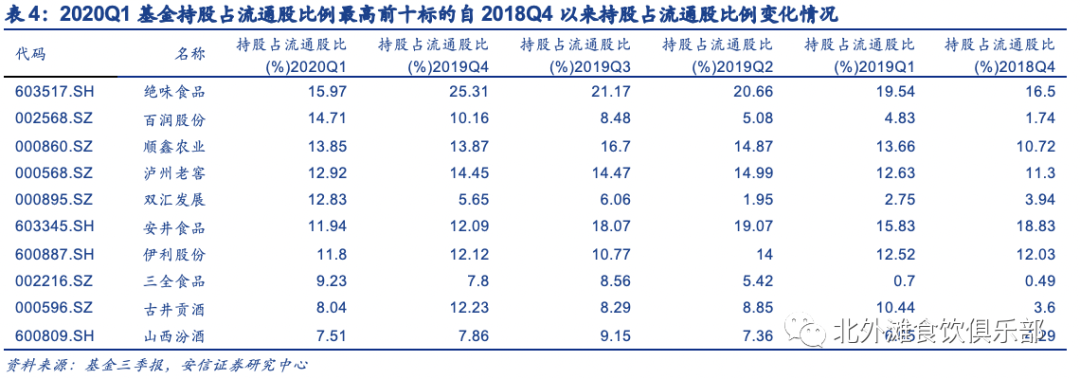

1.1. 食品饮料持仓回落 基金2020年一季报基本披露完毕,从Q1持仓分析,食品饮料板块整体持仓略有回落。2020Q1基金食品饮料板块配置比例为6.81%,较上年度Q4减少0.46pct.,自2019Q2开始以来连续三个季度下滑。 基金在2019Q1-2020Q1的食品饮料持仓分别为6.95%、8.96%、8.43%、7.27%、6.81%,2019年Q2到达历史最高点后开始回落。 1.2.Q1白酒持仓回落,食品持仓显著增加

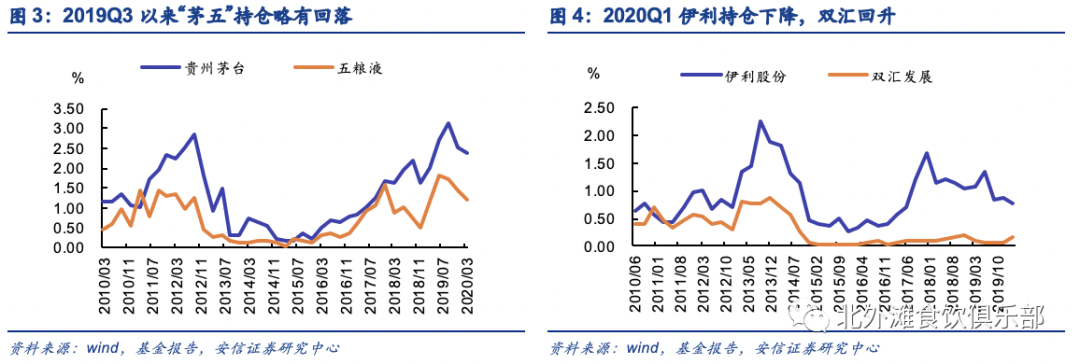

2019Q1-2020Q1基金的白酒持仓分别为4.98%、6.70%、6.88%、5.70%、4.90%,2020年Q1基金白酒持仓环比2019Q4减少0.81pct.,但仍处于历史上较高水平。 2020Q1白酒持仓比例4.90%,白酒市值占 A 股(剔除银行石油石化)市值比重为4.76%,小幅超配0.13pct.。 食品股持仓整体显著增加,乳品略有下滑,2020Q1食品综合、调味发酵品、肉制品持仓0.50%、0.31%、0.18%,环比增0.21pct.、0.12pct.、0.12pct.。Q1乳品持仓0.79%,持仓环比减0.08pct.。 根据基金重仓股中食品饮料持股比例口径, 2020Q1白酒持股总市值占基金重仓股总市值的比例为9.56%,环比减少1.64pct.。2020Q1食品饮料持股总市值占基金重仓股总市值的比例为13.29%,环比2019Q4减少0.98pct.,主要系白酒持仓回落带动。 2020年Q1食品饮料板块有所分化,白酒减仓主因一季度疫情导致宴饮、送礼需求减少,白酒公司业绩预期降低;食品股持仓增加,其中小食品(食品综合)、肉制品大幅增加,主要系疫情下必需消费品需求旺盛,同时零售渠道费用减少亦带来业绩弹性,乳品持仓减少主要系疫情影响高端乳制品送礼需求。

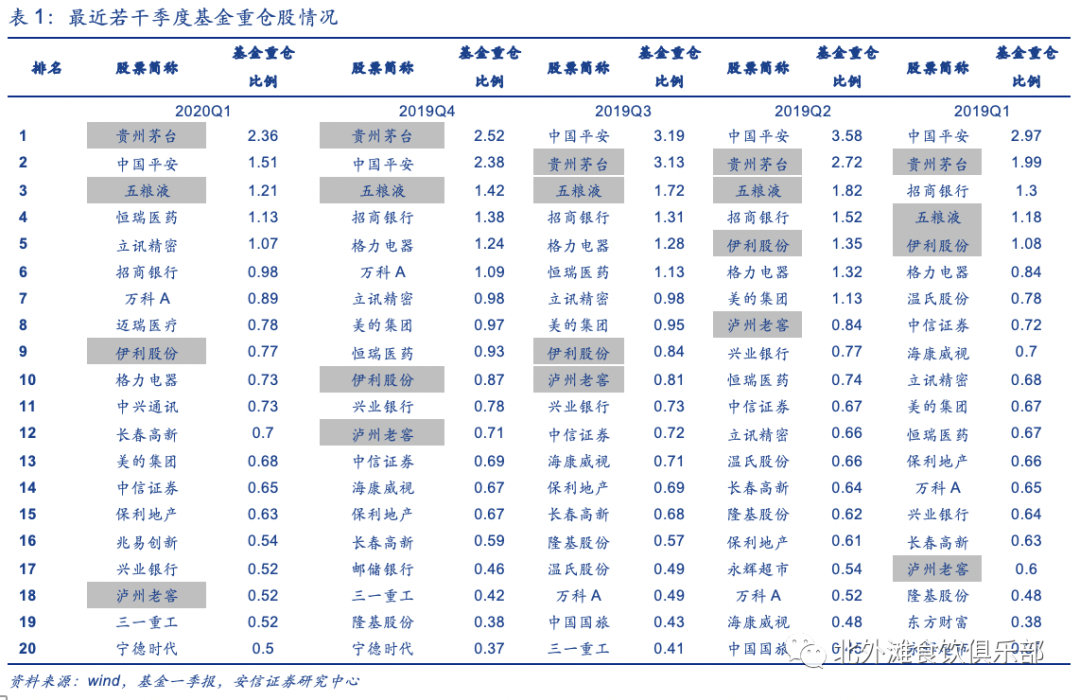

1.3.基金食品饮料重仓股排名稳定,持仓有所下降 截止2020年3月底,基金持仓比例最高前20名中食品饮料股占4只,分别是茅台、五粮液、伊利股份、泸州老窖,与2019Q4保持一致。

“茅五泸”均有不同程度的减仓。贵州茅台2020Q1的基金重仓持仓比例为2.36%,环比下降0.86pct.。五粮液全市场持仓维持第三,2020Q1五粮液重仓比例1.21%,环比下降0.21pct。泸州老窖持仓排名降至第十八,重仓比例从2019Q4的0.71%降至2020Q1的0.52%。 食品股方面,伊利股份持仓比例下降但排名上升,在全市场持仓位列第9,较2019Q4上升一个位次,2020Q1重仓比例0.77%,环比降0.10pct,主因受疫情影响,春节期间走亲访友及送礼场景减少,高端乳品需求承压,但公司在危机中供应链反应速度快、渠道控制力强,有望实现市占率提升。 值得注意的是,双汇发展持仓比例提升,重仓比例从2019年Q4的0.06%提升至2020年Q1的0.17%,主要系:1)疫情下肉制品需求良好,双汇供应链调整能力强;2)市场对肉制品(2019年的提价促进业绩提升+产品渠道改革)逻辑的认可。

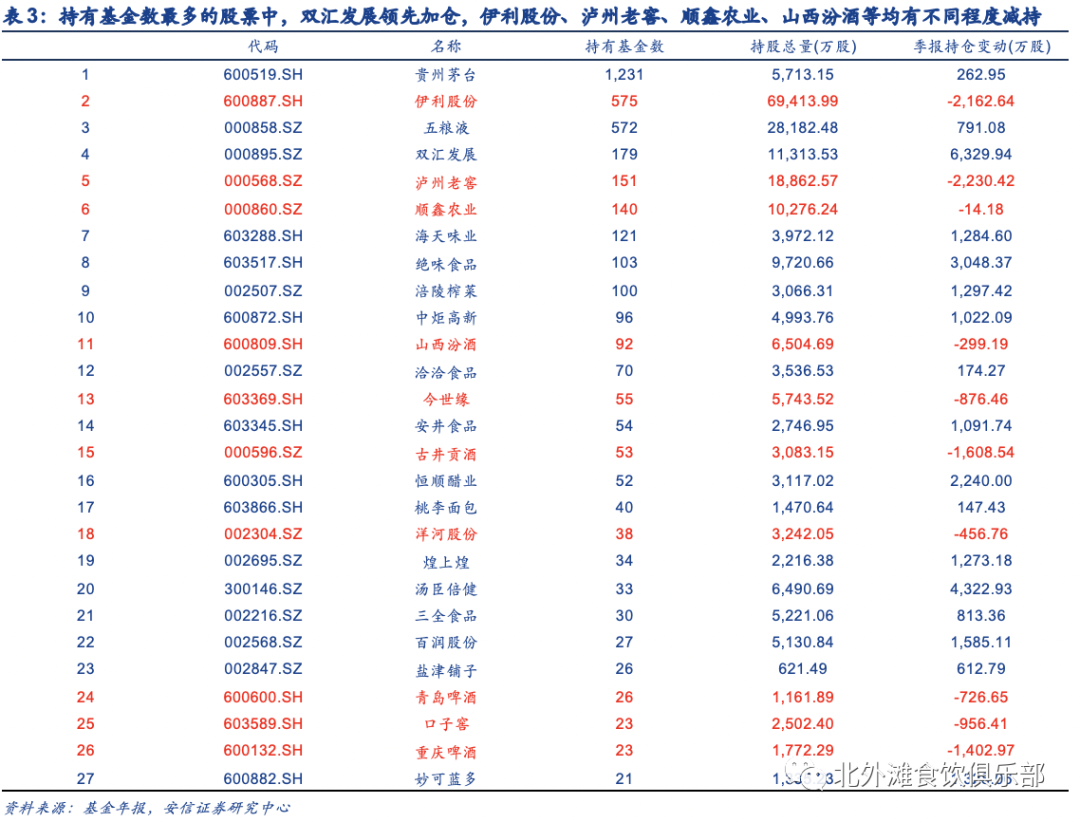

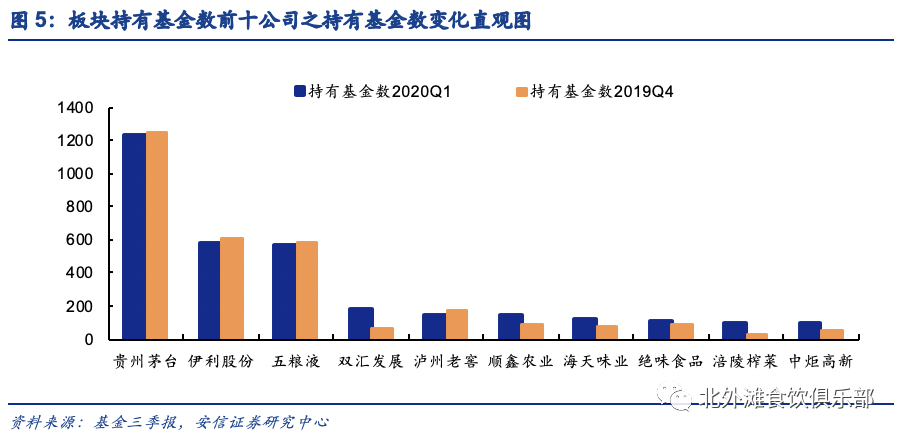

1.4. 个股持有基金数分析:白酒股持仓减少,食品股增加,双汇发展增持领先

2020Q1白酒股整体持仓减少,贵州茅台、五粮液增持,泸州老窖、山西汾酒、洋河股份、顺鑫农业等减持。从持有基金数看,2020年Q1持有基金数量排名前10当中白酒股占4席,分为为贵州茅台、五粮液、泸州老酒、顺鑫农业,与2019Q4相比减少3席。2020Q1持有贵州茅台的基金数为1231家,环比减少18家,环比增持263万股。2020Q1持有五粮液的基金数为572家,环比减少16家,增持791万股。2020Q1持有泸州老窖的基金数为151家,环比减少27家,减持2230万股。Q1山西汾酒持仓基金数为92家,环比增8家,减持299万股。此外Q1顺鑫农业、今世缘、口子窖、洋河股份、古井贡酒分别减持14万股、876万股、956万股、457万股、1609万股。 食品板块中,大部分食品公司持股数量增加,其中双汇发展、汤臣倍健、绝味食品、恒顺醋业等持股数量大幅增加,伊利股份持股数量有所减少(2020Q1vs.2019Q4)。食品中基金持股数较2019Q4大幅增加的有双汇发展、汤臣倍健、绝味食品、恒顺醋业,分别加仓6330万股、4323万股、3048万股、2240万股;百润股份、妙可蓝多、涪陵榨菜、海天味业、安井食品等增持数量次之;伊利股份则减持2163万股。

2

2020-2021年主要关注方向不变:三条主线详解

在2020年度策略思考中,我们建议2020年核心关注食品饮料三条主线,第一是以白酒和调味品为代表的稳健价值主线,竞争格局良好,龙头稳步成长,2015年以来估值稳中有升,未来估值稳定性仍可期。

第二是提价主线,CPI上升,原料成本上涨同时产成品提价,产品提价受益或略滞后,但通过费用优化仍能保持盈利能力的品牌企业值得高度重视,有成本优势的企业更佳,重点领域为速冻米面(安井食品、三全食品)和肉制品(双汇发展)。

第三是品类成长。满足特定消费场景和特定消费人群的品类仍在不断冒出,我们高度关注市场空间可观,竞争格局较佳的先发优势品牌,定位清晰,产品和渠道扩展领先,市场投入同步,消费者心智占有已经超前,持续快速成长可期。核心品种为妙可蓝多、洽洽食品、百润股份。

2.1.稳健价值:白酒+调味品 2016年白酒板块确定性复苏以来,在2017Q2-2018Q2达到景气高点(行业整体繁荣),2018年Q3以来结构性景气成为白酒板块最重要特征,虽然分化明显,例如次高端白酒整体增速放缓,且较之前增速放缓幅度居各价格带之首,地产酒竞争加剧,部分品牌增速低于5%,季度增速在-20%-0%这样的低水平,但高端酒整体仍在扩容,集体表现稳健,2019年高端酒以茅五泸为核心,合计收入增长20%,其中茅台受限于发货量增速低估,五粮液和老窖量价贡献高档酒增长最快。展望未来(2020-2025),高端酒趋势明朗,增长节奏平稳较快,继续看好以其为代表的稳健价值。

贵州茅台:2018年茅台酒销量3.2万吨,根据基酒产能,2024年前后茅台酒销量可达到4.5-5.0万吨之间,由于茅台酒总体产量有限,未来价格仍有上涨空间。我们认为贵州茅台的销量成长明确,稳健价值优选。 五粮液:基于贵州茅台的供需关系分析,我们认为五粮液量价政策有良好参照,公司自身管理提升将帮助实现更为稳健的成长,价值亦突出。

泸州老窖:跟随战略受益者。

除了高端酒,我们还高度重视山西汾酒、地产酒龙头、光瓶酒龙头。

山西汾酒:2017年国企改革以来,增长动能强劲,目前正处于快速全国化进程中,公司市场投入能力出众,品牌势能升级,渠道优势资源不断聚集,山西和环山西市场稳固且保有较快增长,域外市场高速成长,主力产品全线增长,前景看好。2017年公司提出“62210”五年奋斗目标,2022年争取实现200亿元销售,我们认为从2018年93.8亿元到2022年200亿元是良好的目标参照。

古井贡酒:在安徽省年内龙头地位稳固,结构升级持续受益,未来3年收入增速保持两位数增长可期,利润增速更快。

顺鑫农业:光瓶酒龙头,在白酒行业深度调整期保持平稳增长态势,低价高频次消费为主,无惧宏观波动,目前在低档酒市场份额仍低,预计将继续受益消费品牌化和集中度提升,同时公司导入升级产品,未来盈利率提升可期。

调味品中炬高新具有良好的稳健价值。公司品牌基础好,产能储备较足,市场稳扎稳打,仍有很大潜力。民营化以后,公司体制红利尚未充分释放。后续主要看点:厨邦食品少数股权归属、激励机制的进一步完善、市场投入欠账的不足以及收入导向提升增长水平、做大食品主业的外延。

2.2.提价主线:速冻米面火锅料+肉制品 2019年3季报总结分析,我们发现收入利润增速相较于Q2提速的有次高端和高端白酒、乳制品、肉制品、休闲食品、速冻食品,龙头表现出逆境恒强、较好的穿越周期能力。我们发现环比提速的基本具有提价因素贡献,典型的是高档白酒、速冻食品和肉制品,休闲食品当中业绩表现超预期的洽洽食品仍在受益2018Q3提价。

双汇发展:屠宰上量,低成本冻肉储备充足且仍继续补充(来自美国关联企业低价冻肉),肉制品今年持续提价,因竞争格局稳定,销售量未见明显影响。展望未来,提价受益周期长,冻肉储备销售利润贡献十分显著。 三全食品:冻肉储备可满足明年旺季使用,产品多次提价,成本转嫁较为顺利。公司当前核心逻辑是2B业务持续快速成长,且因费用率低使得盈利能力远高于当前整体利润率水平,二是零售业务的体制机制改革,损益导向,内部挖潜,盈利能力正在修复。公司业绩弹性较大,值得高度重视。

2.3.品类成长:成长性子行业获得高估值 成长期行业往往因高增长获得高估值。

奶酪居于乳制品金字塔顶端,目前“餐饮+零售(家庭DIY消费)+休闲零食化”使得奶酪细分处于快速成长赛道。妙可蓝多2019年儿童奶酪棒单品爆发,2020年预计继续实现高速增长。从我们深度的市场调研反馈看,儿童奶酪市场竞争格局初步成型,公司居于第一梯队,相较外资品牌百吉福,公司具有招商灵活、终端网点开拓更为积极、渠道下沉和维护更好等优势。相较蒙牛等国产品牌,公司具有产能优势、包装专利优势、IP优势、组合营销占据消费心智有利位置的优势。继续看好公司儿童奶酪放量以及家庭奶酪(芝士片、马苏里拉)零售放量。

百润股份:公司深度洞察预调鸡尾酒市场机会,全面学习日本经验,完成了重新定位,主推产品复购率大幅提升,优秀的产品研发创新能力继续保持,销售收入增速回升,盈利能力回升。 洽洽食品:小黄袋和蓝袋持续快速增长,瓜子品类优势突出,小黄袋线下优势凸显,大单品逻辑通畅。公司目前快速增长背后是2015年以来的几次重大变革,从事业部制改革,推行PK机制,员工激励升级,引入战略外脑,持续升级市场投入,目前公司走上了更快增长轨道,我们认为具有可持续性。 3

板块综述

板块综述:

本周(2020/04/20-2020/04/24)上证指数上涨1.50%,深证成指下跌1.06%,食品饮料板块上涨2.86%,在申万28个子行业中排名第3位。子板块中均有不同幅度上涨,其中其他酒类最大,为8.53%(其他酒类8.53% >黄酒6.37% >食品综合6.09% >肉制品5.08% >软饮料4.58% >乳品4.24% >食品加工3.99% >啤酒3.46% >葡萄酒3.27% >食品饮料2.86% >饮料制造2.86% >白酒2.16% >调味发酵品1.41%)。

个股涨幅前五位分别是深粮控股(61.13%)、双塔食品(24.09%)、深粮B(17.33%)、龙大肉食(17.20%)、海欣食品(16.53%);跌幅前五位分别是:皇氏集团(-8.04%)、得利斯(-4.90%)、*ST莲花(-3.00%)、加加食品(-2.73%)、通葡股份(-1.99%)。

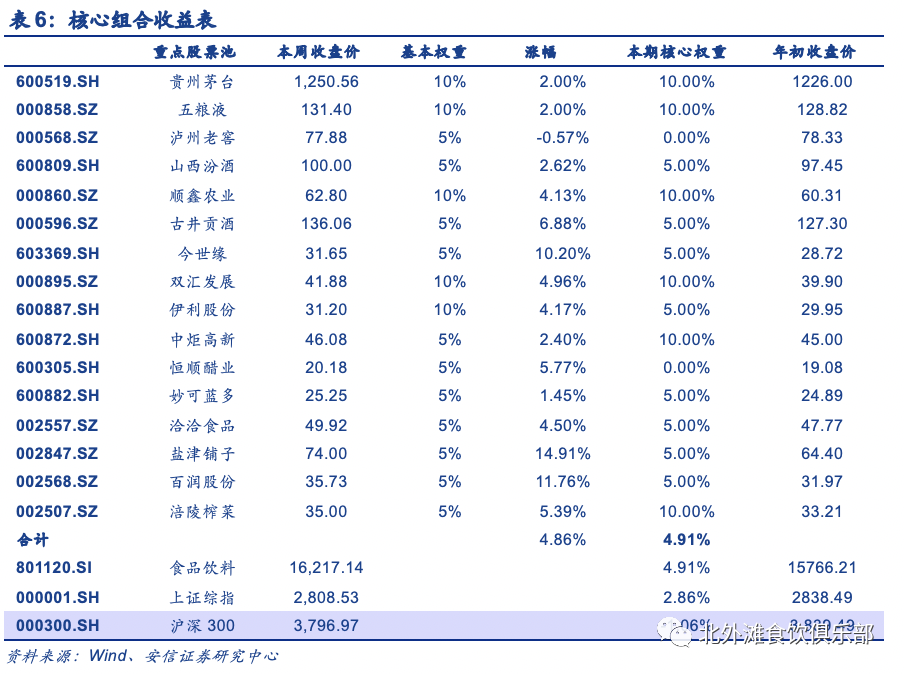

核心组合表现:

本期我们的核心组合上涨4.91%。具体标的表现如下表(核心组合出自重点标的组合池):

4

投资建议

核心推荐:白酒方面核心推荐行业+香型双重龙头茅五汾、价格带优势企业顺鑫农业,区域强势品牌并具有外延空间的古井贡酒/今世缘。食品方面大市值推荐伊利股份/双汇发展,大餐饮板块的三全食品/安井食品,大休闲板块的洽洽食品/三只松鼠、盐津铺子、妙可蓝多、百润股份;调味品板块的涪陵榨菜、中炬高新、恒顺醋业。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号