-

股价涨跌的核心原理!!!

价值研报社 / 2020-04-09 21:42 发布

搞懂股票价格涨跌的原因,是非常重要的。只有搞懂这些影响因素,才能以此为依据进行股票分析。他就像股市的指南针,为咱们指引了寻找能够穿越牛熊的长牛股的方向。

所以,在课程的最开始,咱们先学习这部分内容。明白究竟是什么原因影响着股价,进而推导出寻找长牛股的核心标准。

因素 1:上市公司价值

影响股价的第一个因素是上市公司的价值,这是影响股价最根本的因素,也是教科书中写的正统理论。书中理论是这样说的:

上市公司的业绩决定了其内在价值,价值会随着其业绩的变化而变化。如果业绩增加,公司价值也会相应增加;反之,如果业绩减少,公司价值也会相应减少。

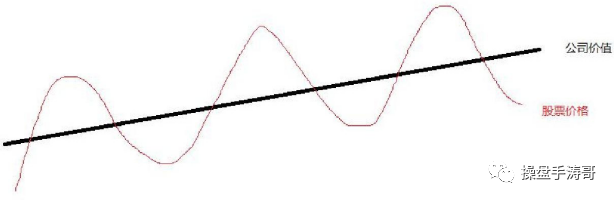

公司价值是价格波动的中枢,股价会围绕着中枢上下波动。如果股价长期低于其内在价值,或早或晚会向上上涨来回归价值;如果股价长期高于其内在价值,或早或晚会向下下跌来回归价值。

比如,如果公司的业绩在持续增长,股价就会围绕着一个一直上涨的中枢上下波动。虽然股价有涨有跌,但是长周期来看,股价一定是上涨的。如果股价高于或低于价值,未来的走势也会回归价值。如下图所示:

但是,这个理论其实并不全面,股价的市场走势往往与理论所说的不完全一致。

比如,咱们经常会看到,在牛市中业绩很差的股票上涨却很好,其股价远远高于其内在价值;而熊市中,业绩非常好的股票也跌的很惨,股价又远远低于其内在价值。

这是为什么呢?是价值波动理论错了吗?

这不是说书本上说的道理是错误的,而是书本上考虑的并不周全。因为只考虑了上下波动规律,却没有考虑波动幅度。

真实的股票,除了价值中枢以外,影响股价的还有两个因素 —— 流动性和风险偏好。这两个因素由于是短期影响股价的,所以学院派价值投资者认为可以忽略掉这两个因素。但是在 A 股,由于流动性和风险偏好对股价的影响是非常大的,严重影响了股价围绕价值波动的幅度,有时这两者让股价产生的波动幅度大到让人感到诧异。所以,咱们在 A 股市场就必须得研究这两个因素对股价的影响。

因素 2:流动性

先来说流动性,流动性指的就是股票的潜在买卖盘。

任何资产如果具有交易属性,其价格会受到市场交易各方资金的影响。当资产供不应求的时候,买盘远大于卖盘,流动性是溢价的,资产价格会很容易被大量的流动性推高。比如,灾年的大米价格会很高,因为米少而饥民多,流动性溢价,价格自然就被推高。在资产供过于求时,卖盘就会远大于买盘,流动性是向外跑的(折价的),资产价格会被大量的卖盘压低。比如,丰收年的大米价格往往会低一些,因为大米供给大于需求,流动性折价,价格就会被压的低一些。

股票市场也是同样的道理。

在牛市中,很多之前不做股票的资金会突然流入。而股票的筹码还是原来那么多,股票就会变得突然间供不应求。此时流动性暴增,饥不择食的资金就会不顾一切流向所有的股票,尤其是短线热门股。这样,牛市中的股票价格就会被大量的流动性推高,股价鸡犬升天远远高于公司本身价值。

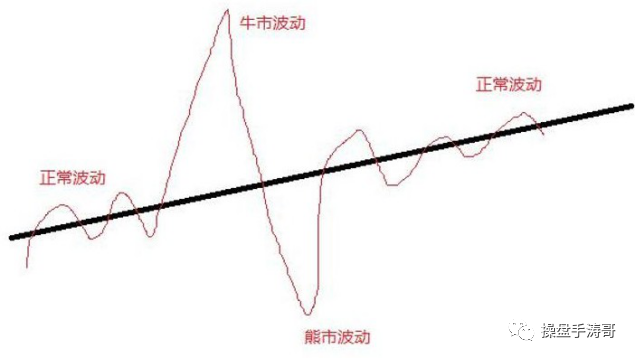

而在熊市中情况刚好相反,大量资金纷纷离场市场,又导致股票筹码供过于求,流动性衰竭。所以,熊市中基本面再好的股票,也会因为买盘撑不住大量抛压,导致股价暴跌。在有流动性影响的市场里,股票的价格波动也是围绕着价值的。但是,他的波动幅度会 受市场大幅影响。如图所示,牛市熊市虽然股价也是围绕着价值波动,但是波动幅度却 大很多,而震荡市则是紧密围绕价值波动的。

因素 3:风险偏好

风险偏好指的是,市场投资者面对“高风险却高收益”的交易时的喜好程度,这决定了市场资金是否有强烈意愿追高。

这种高风险高收益的交易在中国是特别受欢迎的,A 股大部分投资者都是高风险偏好投资者。大家如果去过外国的就会知道,70%是亚洲面孔,50%都是中国人。

这种高风险偏好,就导致了在 A 股里,高价投机是非常疯狂的。

参与炒作的投资者虽然明知是博傻,但是一想到有更傻的人在后边接盘,只要把筹码高价卖给他就可以了,便会不顾风险而疯狂的参与炒作,从而将股价进一步推高。

尤其是那些市场热点的龙头股,因为风险偏好的原因,虽然价格高但是投资者风险偏好 更高,就有一大堆高风险偏好的资金不顾一切的杀入热门股中。所以原本该回调的高价,由于高风险偏好,不但不回调,反而被推得更高。

所以,A 股很多龙头股的价格让人高的看不懂(尤其是在牛市中),就是因为他的价格里

不仅包含了价值层,还包含了风险偏好和流动性两层的原因。三要素共同影响股价

这三个因素叠加,就决定了股票的价格,股票价格是价值中枢、流动性和风险偏好之和。

股价 = 价值中枢 + 流动性 + 风险偏好

这三个因素不仅可以在宏观层面分析整个股票市场价格涨跌的原因,也可以在微观层面分析单只个股价格的涨跌原因。

咱们先说宏观层面,这三个因素是如何共同造就牛市、熊市、震荡市这三种不同的市场风格的。

在牛市里,大量资金涌入股市,带来了流动性和高风险偏好。所以,牛市的流动性溢价很大、风险偏好也很高,几乎所有的股票都会受益于这两个因素。所以,即使那些价值不高的股票,虽然其价值层很薄,但是由于流动性溢价和风险偏好比较高,这两者对于股价的提升,往往也能将股票价格推的很高。

此时,所有股票价格都等于“价值中枢+流动性溢价+风险偏好”。但是在熊市中,情况却刚好相反。

牛市中的投资者在熊市里会逐渐远离股市,导致流动性迅速衰竭(甚至归零)。而与此同时,市场的风险偏好变得极低,即使是价格回归价值的股票,市场资金也依然觉得不安全,更倾向于卖出。所以,此时风险偏好可以说是负数。

所以,牛市转到熊市时,大部分股票都会下跌。就是因为虽然价值层没有变,但是流动 性和风险偏好在降低,股价也会降低。而那些基本面不好却在牛市中走成大牛股的股票,在熊市中跌的更惨。就是因为原本他的股价为“价值+流动性溢价+风险偏好”三重因素 叠加,但到了熊市流动性溢价归零、风险偏好为负,就变成了“价值 + 0 - 风险偏好”。此时,流动性不佳、风险偏好为负,如果价值层再不好,那么股价自然会跌回地板。

而在震荡市中,则是游资的舞台。游资利用局部流动性溢价和高风险偏好,可以发动一只只短线牛股。

游资一般逐个板块发动行情,利用赚钱效应点燃市场资金对于该板块的高风险偏好,从而引导存量资金向该板块流动。

所以,在震荡市中大部分股票趴在地上,因为这些股票的风险偏好和流动性还不高,而少部分股票因为激活了市场资金对他的风险偏好,同时引起局部流动性增加,就导致了价格的快速上涨。

总体来说,“股票价格围绕着价值波动”和“公司业绩决定公司价值”这两句话是对的,但是在 A 股市场,大家不能只考虑公司价值,而是要把流动性和风险偏好都考虑在内,才能正确理解各个市场环境中所有股票价格的变化。

A 股市场大多数股票可以合成一个整体来分析,因为他们的价值层都不高,股价就是随着市场风险偏好和流动性变动而变动。但是,一部分高价值的股票,往往能不受市场影响而一直上涨,是能够穿越牛熊的股票。

这些股票是咱们的目标,他是因为在全市场流动性和风险偏好之外,还有市场资金单独对该个股的高风险偏好和流动性溢价。

戴维斯双击

对于三要素如何影响单独个股,要理解这个,咱们先讲一下戴维斯双击理论。

戴维斯双击是一个非常有名的投资理论,这个理论是发明人是戴维斯家族,这个家族用这个理论赚到了非常多的财富。有本书叫做《戴维斯王朝》,记载的就是这个家族成功投资的历程。

戴维斯双击理论讲的是,股票价格除了受公司价值影响之外,还受到市场情绪的影响。如果某公司的过往业绩非常优秀,市场会对其未来业绩产生很高的预期,从而市场资金

会比较不理性的愿意以高于其公司内在价值的价格买入该股票。所以,那些未来业绩预期比较高的股票,更容易被市场资金认可而推高。

戴维斯双击理论中说的情绪,就是资金针对优质个股的局部高风险偏好和流动性溢价。业绩连年增长,个股质地优良,愿意买入他的人就会很多,流动性就会出现溢价。即使他的价格比眼前的估值中枢高一些,但是预期中未来估值中枢还会大幅上涨,那么价格相对于未来还比较低,所以资金也愿意以目前的“高股价”去买入,这样的股,资金票的风险偏好很高。

就是这种局部的流动性溢价和高风险偏好,再配合价值层,支撑着优质股票的价格。即使在大盘全局流动性和风险偏好都不佳时,个股局部的流动性溢价和高风险偏好,也会将股价维持住。而在大盘这两个因素较好时,个股局部的情绪溢价,会将股价推的更高。

股价 = 价值中枢 + 流动性(个股、大盘)+风险偏好(个股、大盘)

所以,那些无惧大盘涨跌的长牛股的内在根源来自于个股局部的流动性溢价和高风险偏好,再配合很高的价值中枢。而个股局部的流动性溢价和高风险偏好,则来自于个股优秀的业绩和未来的业绩预期。

影响股价因素总结

综上所述,影响股价的因素就三点:公司价值、流动性(分为个股和大盘)和风险偏好

(分为个股和大盘)。

这三个因素在牛、熊、震荡三种市场中表现不同,造就了三个市场不同的市场风格。而一些优质个股,因为拥有优秀的业绩和对未来很高的业绩预期,享受了极高的局部流动性溢价和风险偏好,从而成为熊市跌的少,震荡市和牛市猛涨,成为穿越牛熊的大牛股。

1. 影响股价的因素就三个,价值中枢、流动性(个股、大盘)和风险偏好(个股、大 盘)。

2. 寻找优质股票的依据就两个,公司目前业绩和未来业绩预期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号