-

【天风医药】万孚生物:业绩实现快速提升,长期发展逻辑支撑公司成长

机构研报精选 / 2020-04-01 08:49 发布

投资摘要

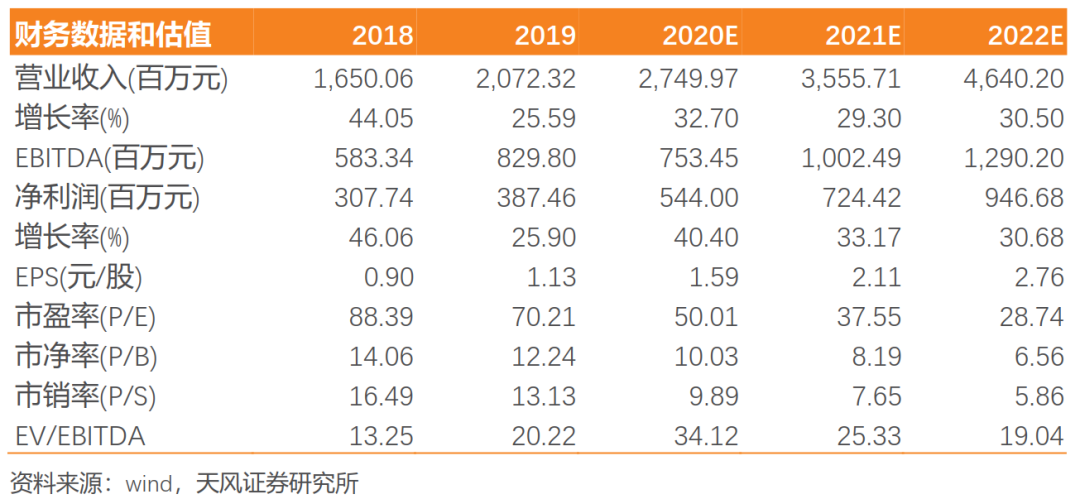

2019收入增速25.59%,扣非后利润增速38.28%

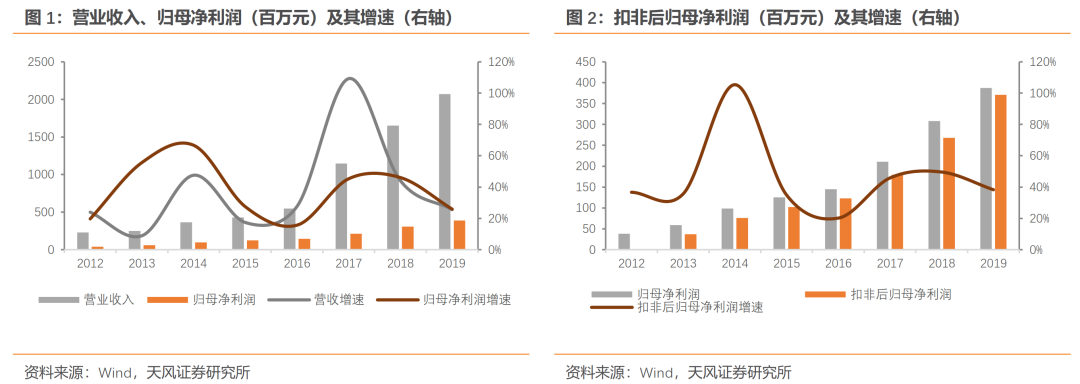

2019年实现营收20.72亿元,同比增长25.59%,归母净利润3.87亿元,同比增长25.90%,扣非后归母净利润3.71亿元,同比增长38.28%。公司同时发布一季度预告,预计2020Q1归母净利润为9,071.70万元–9,797.44 万元,较去年同期增长25-35%,扣非后同比增长28-38%,实现快速增长。

我们认为公司2020Q1增长符合预期,受新冠疫情影响,新冠病毒试剂盒以及传染病相关的检测预计快速增长,弥补了荧光定量平台由于门诊量下滑带来的负面影响。目前全球疫情仍处于紧张阶段,万孚的新冠病毒试剂盒是少数获得国家药监局NMPA认证通过的胶体金检测试剂盒,能够实现快速检测,较核酸检测具有操作简单、反应时间短、实验室要求条件不高等优点,将在全球疫情当中扮演重要角色,产能有望从30万人份/日爬升至50万人份/日,支援全球疫情。

POCT行业景气度高,万孚核心优势明显

我们依然站在公司长期发展逻辑角度看好公司。POCT是IVD行业增长最快的细分子行业之一,行业景气度高,国内POCT保持高速发展态势,增速约为20-25%之间,根据我们测算,目前国内POCT市场规模(不含血糖)为70亿人民币,未来仍有1.5倍市场空间等待挖掘,3-5年行业增速为25%。

万孚国内现有市占率约为10%,对标Alere峰值市占率在34%(2013年),我们认为万孚还有市占率提升空间,来源于三方面的核心竞争力分析:

1、产品丰富:万孚现有产品品类比国产和进口品牌都要丰富,能够覆盖大部分POCT细分市场,同时满足经销商、终端医院的各类需求。

2、先发优势:万孚是国内最早一批进入POCT领域的公司,构建了POCT整套体系,包括研发、生产、销售渠道、学术推广等,未来新增产品品类将通过现有渠道迅速导入,边际销售成本不高,相较小公司更有优势。

3、研发优势:万孚在新技术、新产品上研发处于领先位置,后续还包括已上市的化学发光、血凝、血气,未上市的分子,能够持续满足临床需求,是专注于做POCT领域的公司。

维持“买入”评级

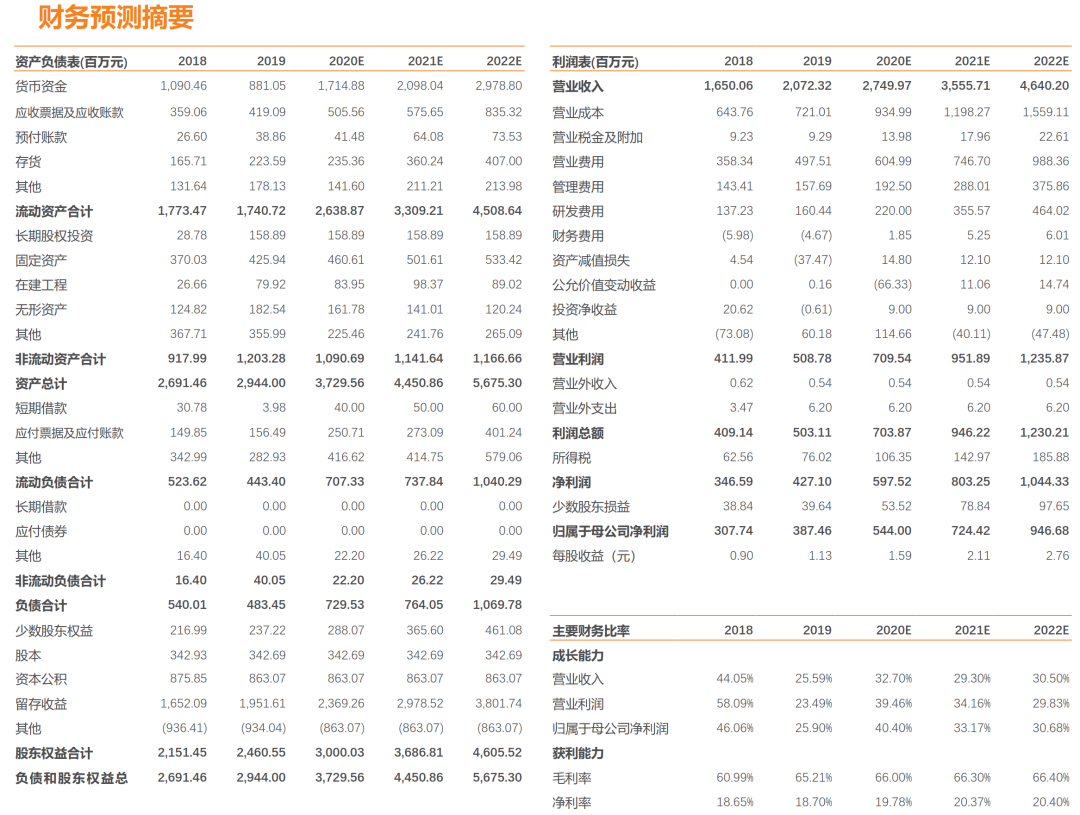

我们预计公司 20/21/22年营收分别为27.5、35.6、46.4亿元,净利润分别为5.44、7.24、9.47亿元,EPS分别为1.59、2.11、2.76元,目前股价对应PE分别为50、38、29倍,维持“买入”评级。

风险提示:海外市场经营环境的不确定性、国内政策推进情况具有不确定性、新技术开发失败风险、竞争加剧导致利润空间下降、疫情进展具有不确定性等

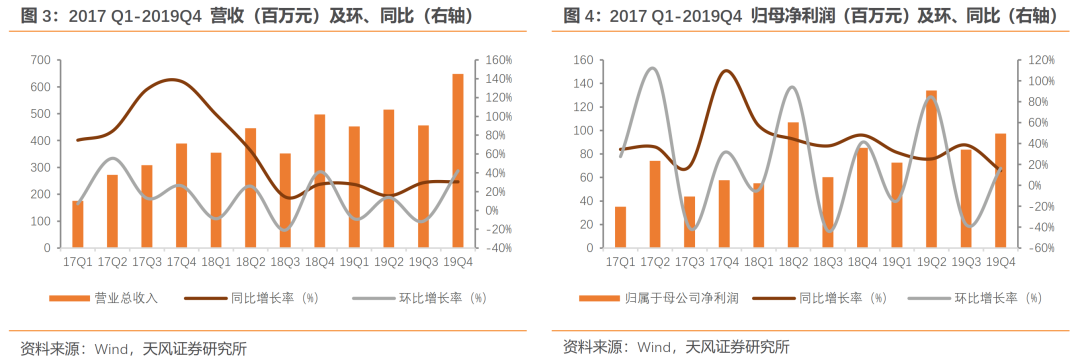

公司本财年实现营收20.72亿元,同比增长25.59%,归母净利润3.87亿元,同比增长25.90%,扣非后归母净利润3.71亿元,同比增长38.28%。分季度看,本财年Q4实现营收6.48亿元,同比增长30.43%,归母净利润9729.1万元,同比增长14.08%,扣非后归母净利润9028.72万元,同比提升43.56%。

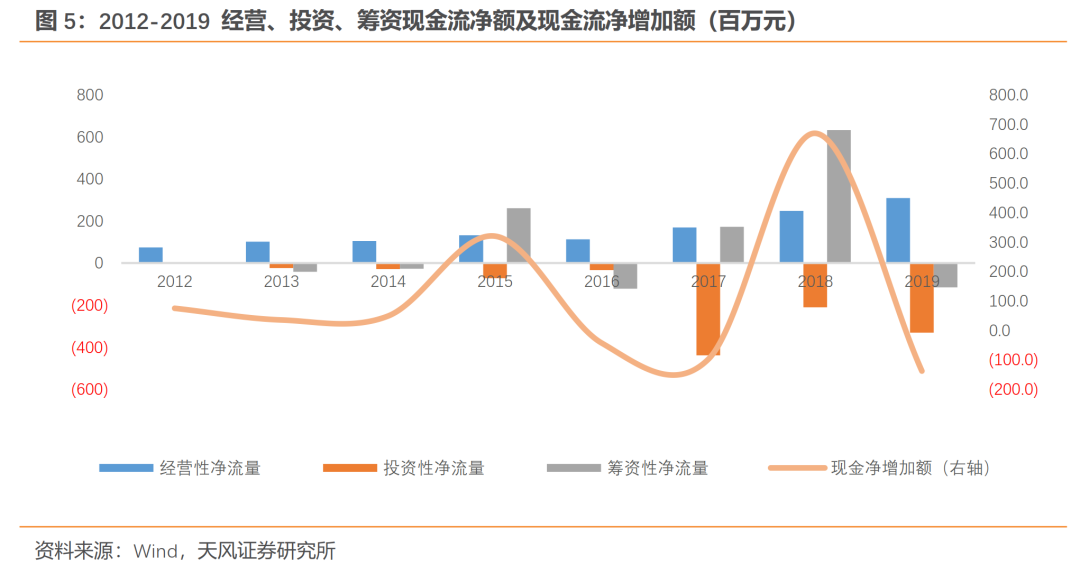

本财年公司经营活动产生的现金流量净额为3.1亿元,同比增长25.14%,经营性现金流净额/净利润为0.73,同比提升0.02。

应收账款周转率为5.33次,同比下降0.13次,存货周转率为3.70次,同比下降0.64次,总资产周转率为0.74次,同比下降0.02次。

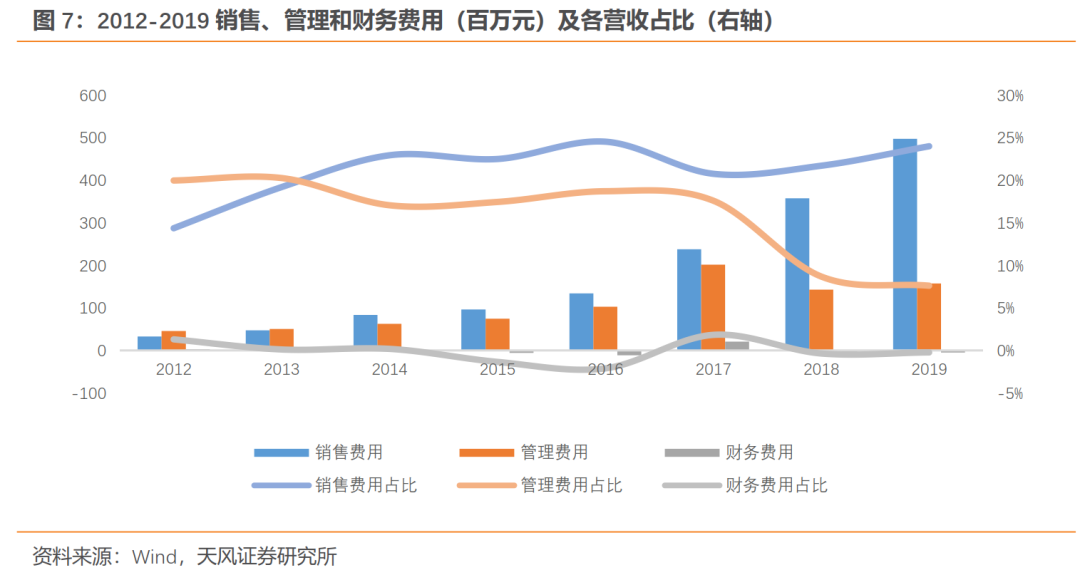

公司本财年毛利率为65.21%,同比增加4.22pp,净利率为20.61%,同比下降0.39pp。报告期内,期间费用占比39.13%,同比增加0.77pp,其中销售费用率为24.01%,同比增加2.29pp,管理费用率为7.61%,同比下降1.08pp,财务费用率为-0.23%,同比增加0.13pp,研发费用率为7.74%,同比下降0.58pp。

净资产收益率(ROE)为18.68%(同比下降0.61pp),净利率为20.61%(同比下降0.39pp),资产周转率为0.74次(同比下降0.02次),权益乘数为1.20(同比下降0.05)。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号