-

拼多多2019年GMV破万亿,超过淘宝还需几年?|海豚财报解读

东哥解读电商 / 2020-03-12 18:06 发布

导语:3月11日美股盘前拼多多交上了2019年第四季度及全年的成绩单:全年GMV达到1.0066万亿元,稳坐国内电商平台第三把交椅;年度活跃买家数5.85亿,仅次于阿里的7.11亿;全年不断上涨的营收也已经突破301亿元。197亿个年度订单包裹数逐渐蚕食阿里市场份额,拼多多超过淘宝到底还要多久?

文| 朱柳香

来源| Dolphin海豚智库(ID:haitunzhiku )

拼多多收盘后下跌近七个点的股价,表明市场对其亏损的业绩仍有争议。用“盈利与否”作为评判拼多多价值的标准,并不合适。当当网在2010年上市时盈利的,随即遭到了京东的图书价格挑战,继而陷入亏损,股价一路下跌。回顾19Q3拼多多发布的财报:年度活跃用户同比增长39%至5.36亿,但因营收不达预期、净亏损扩大到23亿元,拼多多股价跌破20%,随后的5天又涨回16%。对年轻的拼多多来说,应该关注其成长性,无论是交易额,还是收入,拼多多都给市场巨大的想象空间。当当网作为前车之鉴——盈利了按照PE估值不划算,而且还会绑架业务。

► 业绩一览

概括来说:拼多多全年营收维持增长,用户数量及消费额度大幅上涨。但过于实在的“百亿补贴”让拼多多仍处于亏损状态。

拼多多财报显示:2019年全年实现营收301.4亿元,较2018的131.2亿元同比增长130%。

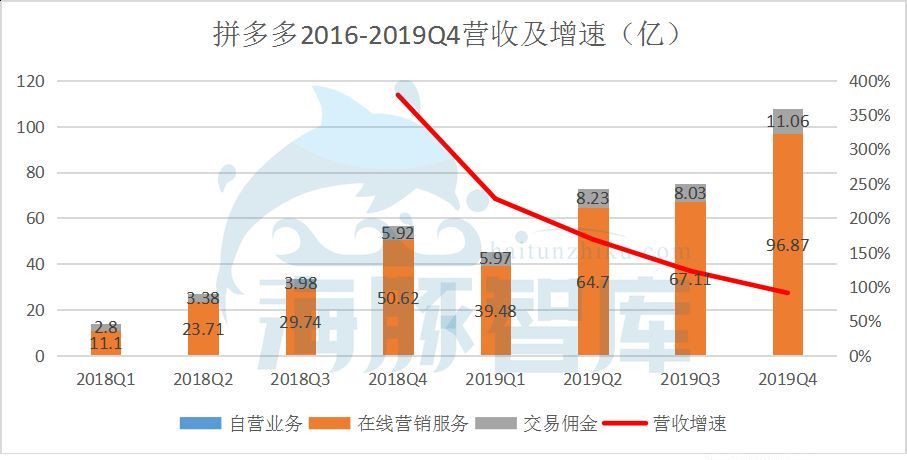

2019Q4营收107.93亿元,同比增长91%,营收成本同比上涨43%至20.37亿元。其中:在线营销服务营收同比增长91%达到96.87亿元;交易服务营收同比增长87%达到11.06亿元。

数据来源:拼多多历年财报

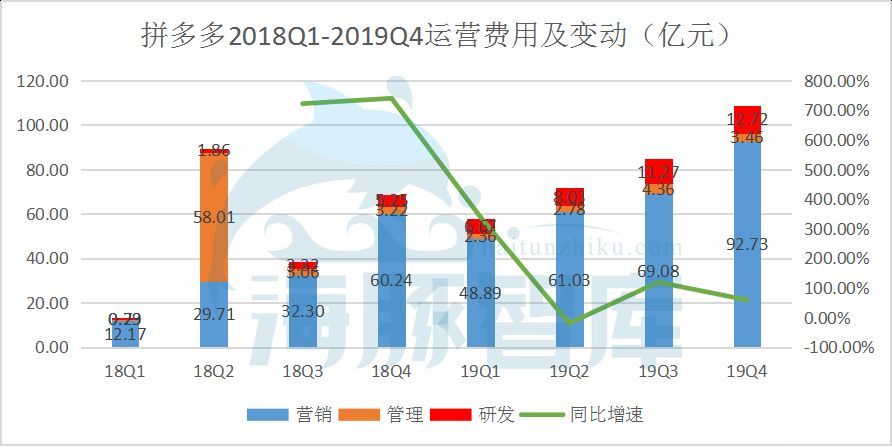

费用方面,2019全年拼多多运营费用为323.4亿元,营销费用占84%。2019Q4运营费用达到108.91亿元,较2018年的68.71亿元增长59%。其中:销售与营销费用同比上涨54%达到92.73亿元,2018Q4为60.24亿元;总务与行政费用同比增长7%达到3.46亿元;研发费用同比增长142%达到12.72亿元。

拼多多2019Q4归属于普通股股东的净亏损为17.52亿元,较2018Q4亏损24.24亿元缩减28%。

拼多多2019全年,经营活动产生的净现金流为148.21亿元,2018年为77.68亿元。截至2019年底,拼多多的现金、现金等价物及受限资金为333亿元,与上年持平。

截至2019年12月31日:拼多多GMV达1.0066万亿元,同比增长113%;年活跃买家数达5.85亿,较上一季净增4890万;每位活跃买家的年度支出为1720.1元,同比增长53%。

► 高质量用户下的GMV上涨

一方面是稳定增长的年度活跃买家数,另一边是年度人均消费额提升,成为了平台万亿GMV的双驱动力。

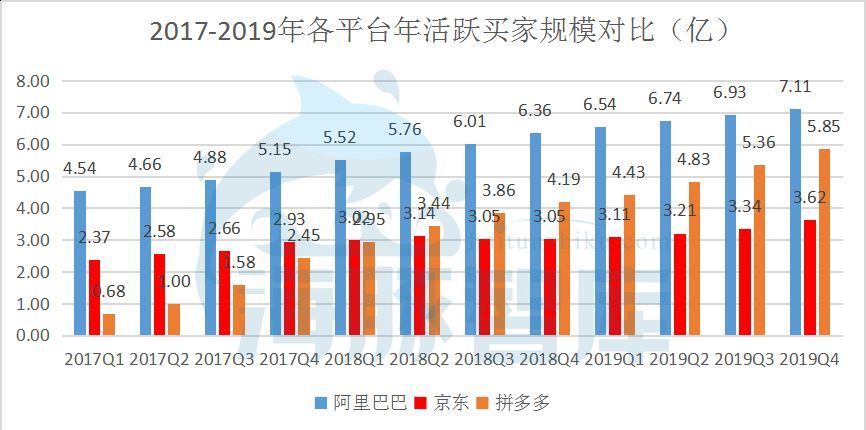

截至2019年12月31日的12个月期间,拼多多年活跃买家数达5.85亿,较去年同期净增1.66亿,较上一季度净增4890万。每位活跃买家的年度支出达到1720.1元,同比增长53%,要知道该数值在2017年仅577元。

数据来源:阿里巴巴、京东及拼多多历年财报

拼多多人均消费金额的大幅提升得益于下单频次的提高,意味着用户粘性大幅提高。拼多多电话会议披露:2019年平台共计产生197亿个订单包裹数,较上一年的111亿个订单包裹同比增长77%,同期行业平均增速为25.3%。高盛预计,2019年全年拼多多的包裹占比将达28%,2020年将达31%。而18年的时候拼多多只占22%的市场份额,短短一年时间增加了9%。

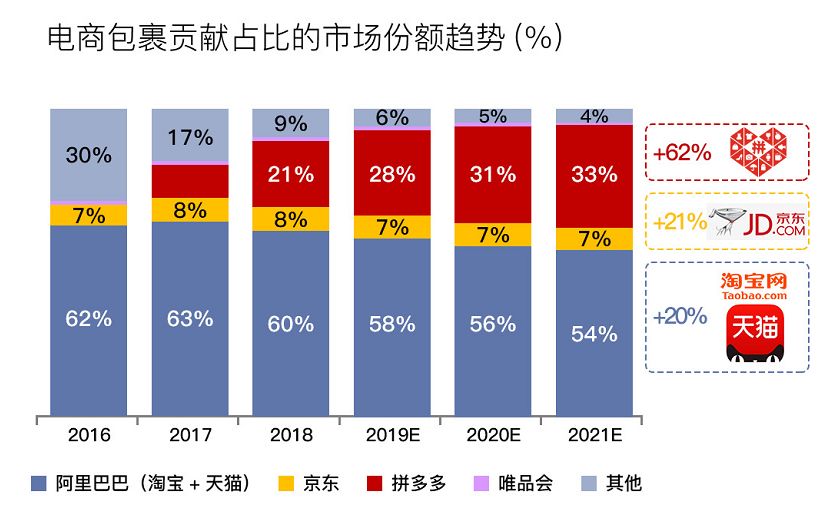

数据来源:高盛全球投资研究部

订单包裹数不同于交易额,代表了真实的用户选择。自2018年以来,淘宝系的电商包裹贡献占比逐年下降,意味其用户转而投向拼多多,在这点上拼多多完全有能力超过淘宝。

2020年开始,拼多多的年度活跃用户数将奔向6亿,要想再快速增长很难,毕竟京东2年来仍保持在3亿数量级,但拼多多的交易额和营收却有数倍增长潜力。阿里2013年达到一万亿GMV,解锁同样成就拼多多只用了四年半,拼多多的成长速度远快于淘宝。

回到订单包裹数来看,三年后拼多多有望超过淘宝。据eMarketer对前年阿里核心商务的GMV统计来看,淘宝和天猫二者GMV比例约为55%和45%。其中,天猫的客单价约为淘宝的6倍,这样算得淘宝订单包裹数是天猫的7.3倍。意味着淘系58%的订单包裹数中有51%为淘宝订单,而拼多多28%的订单包裹数相当于大半个淘宝。按照拼多多62%的订单年增速,和淘宝20%的订单年增速来看,两年后拼多多的订单包裹量将与淘宝持平,第三年超过淘宝。

如果说随着新零售布局加速,纯电商的交易额意义会越来小,并且阿里、京东等有意开始弱化该数值的统计,但对此时的拼多多来说,万亿GMV仍是个关键节点。

数据来源:拼多多历年财报

在品牌商和卖家眼里,拼多多对标淘宝和京喜,三者本质上是差不多的,都是线上渠道。而渠道的规模和特性,决定了公司在不同渠道的资源投入比例。拼多多对于平台佣金的收取始终保持和支付机构的千分之六手续费一致,并针对优质优价的商品提供足量的流量扶持。只有拼多多拉开和阿里、京东的GMV差距,才能让商户看到渠道间的差异在缩小,以获得更多的商家支持和话语权。所以,拼多多GMV破万亿后,阿里再想从“二选一”动刀将很难。

最近大伙谈之色变的“新冠”疫情,也算高压之下给拼多多带来的一线机遇。在没有运力和存货的背景下,商户的日子最不好过,要么承受高运费成本,要么待业。拼多多推出的“抗疫助农”活动既缓解了滞销农产品和一线地区蔬菜水果供不应求的不平衡供需关系,更重要的是“补贴”政策带动了商户积极性,巩固了自身在农产品线上渠道的首要地位。

现在,拼多多的用户和商户规模不断扩大。截至2019年底,平台农(副)产品活跃商家数量达58.6万,直连农业生产者超过1200万人,年度农产品活跃买家数达2.4亿。

► “百亿营销”——成长建设下的必要支出

作为“百亿补贴”的先驱,拼多多不是在喊口号,而是实实在在的补贴。2019全年拼多多运营费用为323.4亿元,营销费用占84%。2019Q4运营费用达到108.91亿元,包括92.73亿元的销售与营销费用。与此同时,2019Q4归属于普通股股东的净亏损为17.52亿元,较2018Q4亏损24.24亿元缩减28%。市场对于拼多多的争议点在于:拼多多还有必要补贴吗?

数据来源:拼多多历年财报

很有必要,对于拼多多来说,现阶段是高速成长期。为了通过高频消费提高老用户对平台的信任,以及提升留存和转化率,现在拼多多主力补贴品类由苹果手机为代表的数码3C产品扩展到了更多品类,尤其是美妆和母婴。拼多多首先加大了对高客单价的3C数码产品的补贴,另外还有“新品牌扶持计划”,以及电视的品牌广告投放。

这对拉动用户增长有实质性效果。自去年“618”推出在百亿补贴后的三个季度里,拼多多每个季度新增的月活买家数量均远超阿里、京东。而在这之前,新增用户显示出疲态,月度增速达到个位数。拼多多表示,老用户年均消费已经达到2000元,而一线城市用户已经达到5000元。

随着补贴范围加大,拼多多2月底推出的“百亿补贴节”已有超过500万件补贴商品,活动上线半日,商品总补贴金额就已经达到1亿元,单日活跃用户数已超过1亿。

今年拼多多用财报数据喊话——无畏被友商效仿,因为其他平台很难跟烧百亿。并且拼多多表示,在2020年会加大补贴力度,做到“日日618,天天双11”。今年2月,拼多多推出“百亿补贴节”,补贴幅度从此前的20%最高增长至50%。

市场关于拼多多“多空”言论不一,对于“拼多多是史诗级的泡沫”这一观点,海豚智库认为:对于一家成立不到5年,上市不过2年的公司来说,拼多多不需急于盈利,而是要增加自己的想象空间和竞争壁垒。现在还不是为了PE估值,而自毁业务的时候。这也是投资人需要注意的,因为这是持有拼多多的风险所在。散户和投机机构会因烧钱模式下的长期亏损选择看空,而拼多多最该受关注指标应该是是用户增长、交易额增长以及营收增长,而不是阶段性的费用增长。

面对融来的巨额资金和不断增长的收入,没有必要都变成大家喜闻乐见的“利润”,或者减少亏损去取悦于任何投资人。拼多多2019全年,经营活动产生的净现金流为148.21亿元,2018年为77.68亿元。截至2019年底,拼多多的现金、现金等价物及受限资金为333亿元,与上年持平。按照这个速度,账面上的非受限资金也足够再烧好几年,事实上当现金流为正向且不断增长的背景下,理论上可以一直烧下去。

所以,拼多多没有必要马上交出PE的估值故事,我们且看这匹黑马如何成长。对于拼多多来说从无到有,从劣到优,都是一种升级。这是平台规模和口碑的升级,如果以前90%的人不看好拼多多,到现在有一半人支持,那也是一种成功,至少从用户角度来看确实如此。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号