-

特斯拉牵手CATL,光伏政策好于预期【安信电新·周观察·0203】

机构研报精选 / 2020-02-03 14:36 发布

1 宁德时代(全球动力电池龙头,客户优质)

2

璞泰来 (高端负极龙头,盈利拐点)

3

恩捷股份(全球湿法隔膜龙头,海外拓展强势)

4

国电南瑞(二次设备巨头,泛在受益)

5

岷江水电(国网信产集团,泛在受益)

6

金风科技(技术与市场领先风电龙头,盈利拐点)

7

通威股份(低成本光伏风头,光伏需求向好)

8

隆基股份(单晶硅片龙头,光伏需求向好)

9

宏发股份(全球继电器龙头,市占率持续提升)

10

正泰电器(户用光伏和低压电器龙头,直销业务突破)

行业观点概要

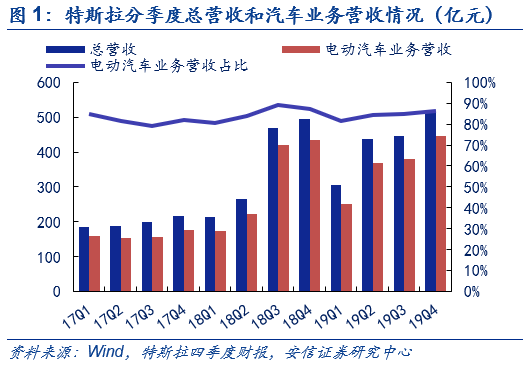

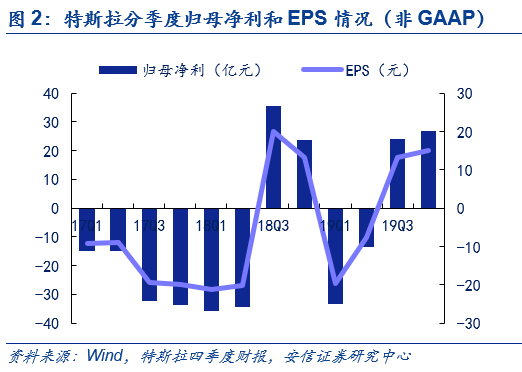

■新能源汽车:特斯拉业绩超预期增长,CATL成合作伙伴。特斯拉第四季度业绩再次超预期增长,并在投资者会议上宣布宁德时代成为公司在动力电池领域的新合作伙伴。第四季度特斯拉实现营收515.12亿元,同比增长2.2%,环比增长17%;其中,汽车板块实现营收444.62亿元,同比增长0.7%,环比增长19%;盈利方面,公司第四季度归母净利达7.32亿元(去除股权激励费用调整,非GAAP规则下26.94亿元),大超市场预期。根据会议透露,位于弗里蒙特工厂的Model Y产线已经开始运转,预计今年一季度末Model Y的整车将实现交付,2020年Model 3叠加ModelY的产能将达到50万辆,Semi也将在今年实现限量生产;而在中国市场,上海超级工厂预计2020年贡献增量10-15万辆,2021年有望达25万辆。随着特斯拉不同车型不断推出,业务从美国拓展至中国乃至全球,影响力将不断提升;

特斯拉为上游产业链带来无限生机。从产业链角度而言,上海超级工厂国产化率的提升为更多本土厂商带来机会,除了特斯拉自身的广阔发展潜力之外,与优质车企的合作也将带来电池与材料厂商技术的进一步提升,推动与更多全球客户的合作!

投资建议:特斯拉宣布宁德时代和LG化学成为公司在动力电池领域的新合作伙伴,特斯拉为产业链带来的是“0”到“1”的大机遇,其产业链上公司有望长期受益,首推具备全球竞争力的优质动力电池厂商,重点推荐宁德时代,建议关注亿纬锂能、欣旺达、鹏辉能源;推荐全球化供应的材料厂商璞泰来、恩捷股份、科达利、当升科技、新宙邦、嘉元科技,以及零部件供应商宏发股份、三花智控、旭升股份等。建议关注中科电气、杉杉股份、星源材质、江苏国泰等。

■新能源发电:光伏政策节奏好于预期,风电行业持续回暖。能源局下发2020年风电、光伏建设规划,其中光伏补贴总额达15亿元,平价项目3月中旬上报,竞价项目4月30日前报送,政策节奏好于预期!与此同时,三部委还下发了《关于促进非水可再生能源发电健康发展的若干意见》,《可再生能源电价附加补助资金管理办法》也已定稿。

需求方面,我们预计20年国内装机有望超50GW,同比增速超过66%;预计明年海外整体需求在100GW以上,全球整体需求150GW+,同比增长超过30%,光伏产业迎来国内外需求共振。产业链方面,单晶PERC电池片盈利能力正逐步修复;硅料和玻璃等环节明年也具备涨价预期;单晶硅片目前价格仍维持强势,说明单晶硅片需求旺盛,明年虽有降价压力,但龙头企业凭借量和成本的优势业绩仍有望超市场预期。

风电方面,我们预计2020年大概率装机规模在35GW左右,同比近30%的增长,存量项目的抢装带来行业持续高景气,风电企业的业绩也维持高增速;业绩方面,东方电缆预计实现归母净利润4.55亿,同比增长165%,公司主营业务快速增长,大订单陆续交付;受益于重组上市后业绩的明显改善,协鑫能科预计实现归母净利润5亿到6.5亿,同比增加9195.93%-11984.7%;泰盛风能则深化布局了海上风电及海外风电市场、拓展的力度进一步增强,在手业务订单充足,预计实现归母净利润1.55亿-1.58亿,同比增加1376%-1405%;明阳智能作为大风机市场的引领者,大型化风机订单充足,归母净利预计达到6.1亿到7.3亿元,同比增长43.20%到71.37%;天顺风能则由于行业需求显著上升,公司产能扩张适时,塔筒叶片模具三者销量上升明显。

投资建议:当前光伏和风电板块估值处于历史低位水平,光伏板块2020年整体估值仅15-16倍,风电仅12倍,建议重点配置!光伏重点推荐:隆基股份、通威股份、中环股份、阳光电源、正泰电器,重点关注ST爱旭、福莱特、福斯特、捷佳伟创、林洋能源等!风电重点推荐:金风科技、明阳智能、天顺风能、中材科技,重点关注泰胜风能、日月股份、金雷股份、天能重工、振江股份、运达股份等!

■电力设备与工控:精准投资基调不改,泛在建设昂首阔步。截至目前,受到武汉新型冠状病毒的影响,国网和南网分别有21/59个物资采购项目延期,但目前,泛在建设仍在扎实的推进之中。在电力设备领域,智慧物联平台作为电工设备的一个综合服务平台,目前平台已上线运行,试点互联供应商53家,覆盖23类电网物资;而在能源领域,国网综合能源服务也在逐步取得成效。之前,国网和南网同时出台文件,奠定了未来严控电网投资规模,构建精准投资管控体系的基调,展望2020年,电网投资将在稳增长、调结构、惠民生中充分发挥带动左右。

我们认为,电网大规模投资时代的结束是必然,电网投资正出现结构性变化,泛在的投资只会加大且进程必会加快,2020年是泛在建设“三年攻坚”的突破年,是保障如期完成初步泛在建设的关键年,从投资金额来看,广义泛在投资未来5年(2019-2024)有望到1万亿以上,而狭义泛在的信息通信类投资则有望达3,000亿以上。

投资建议:重点推荐三条投资主线:1)具备泛在电力物联网整体解决方案综合实力的国网系信通产业单元,有望全面受益泛在投资建设,重点推荐:国电南瑞、岷江水电(信产集团);2)电力二次设备企业、传感监测及信息化类企业,重点推荐:金智科技、海兴电力;3)聚焦于泛在电力物联网平台建设和应用场景的相关企业,重点推荐:远光软件、涪陵电力。

■风险提示:新能源车产销量及风电光伏装机量低于预期;电力设备方面:技术及应用场景变化的风险;国网投资及建设力度低于预期;核心竞争力不及传统IT企业;泛在相关投资规模低于预期等。

■本周组合:宁德时代、璞泰来、恩捷股份、国电南瑞、岷江水电、金风科技、通威股份、隆基股份、宏发股份、正泰电器

新能源汽车

特斯拉业绩超预期增长,CATL成合作伙伴

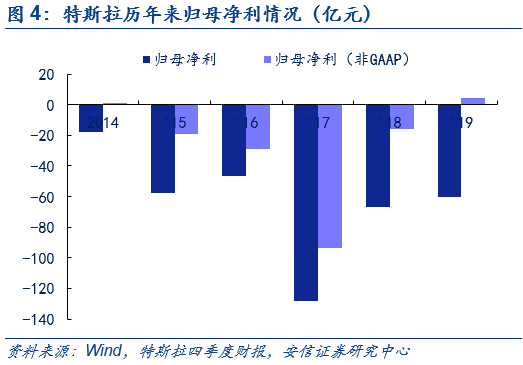

美国时间1月29日,特斯拉公布了今年第四季度业绩和经营情况:公司今年继第三季度首次实现盈利后,业绩再次超预期增长!并在之后的投资者会议中正式宣布宁德时代和LG化学成为公司在动力电池领域的新合作伙伴!从业绩来看,公司第四季度实现营收515.12亿元,同比增长2.2%,环比增长17%;其中,汽车板块实现营收444.62亿元,同比增长0.7%,环比增长19%;2019年总营收达到1714.61亿元,同比增长16.61%,特斯拉Model 3的全球爆款效应仍在延续;盈利方面,公司第四季度归母净利达7.32亿元(去除股权激励费用调整,非GAAP规则下26.94亿元),EPS达14.94元(GAAP规则下4.05元),大超市场预期,全年归母净利为-60.13亿元(非GAAP规则下4.24亿元),同比增长10.24%。

Model3爆款效应引领交付量创历史新高。从产销数据来看,第四季度特斯拉汽车产量和交付量分别达到10.49万辆和11.21万辆。其中第四季度产量环比增长9.09%,同比增长21.18%;交付量环比增长15.34%,同比增长23.23%,交付量创造历史新高。分车型来看,爆款产品Model 3交付量达到9.26万辆,环比增长16.21%,同比增长46%,2019年全年交付30.09万辆,爆款效应延续,预计随着上海超级工厂的持续交付,Model3的产销量在今年将进一步提升。

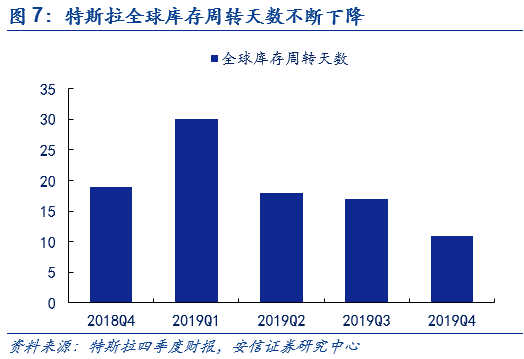

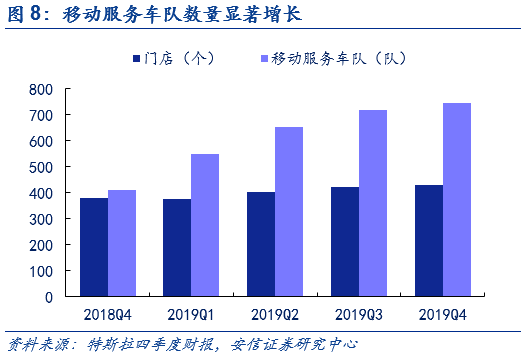

全球库存周转天数再创新低,移动服务车队快速增长。特斯拉交付量创历史新高带来的是库存周转天数的显著下降。从库存来看,公w司的全球库存平均周转天数在第四季度仅为11天,创造了4年以来特斯拉库存周转天数的新低,更是Model 3量产以来的最低点;而从售后服务来看,公司在全球门店保持稳定增长的情况下,移动服务车队的数量显著增长,目前已达到743队,同比增长81%,为消费者提供更加灵活的售后服务保障。

降本增效成果显著,营业利润持续上升。从第四季度来看,特斯拉降本增效的成果显著,其中总经营费用率为16.1%,同比下降0.5Pcts,环比下降了1.4Pcts。尽管Model3等售价下调使得单车销售价格有所下降,但产销量的上升和降本增效依旧使本季度公司营业利润率为4.9%,环比上升0.8Pcts。

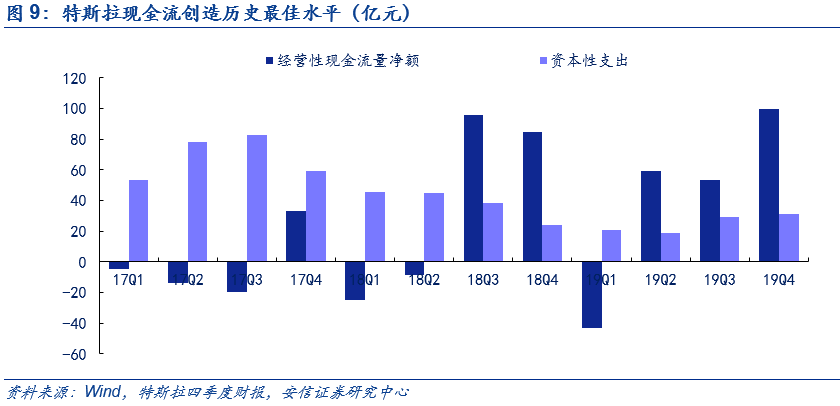

现金流创造历史最佳水平。第四季度,特斯拉经营性现金流净额为99.41亿元,环比增长88.49%,创造了历史最佳水平;与此同时,全年的经营性现金流净额达到167.78亿元,同比增长14.63%,现金流处于充沛水平;在此基础上,第四季度末现金及等价物较第三季度增长65亿元至437.27亿元;而从资本支出来看,由于上海超级工厂的投资和美国弗里蒙特工厂Model Y的产线建设,资本支出在第四季度达到31.32亿元的水平,但由于经营性现金流的迅速增长,第四季度自由现金流仍达到68亿元的历史最佳水平。

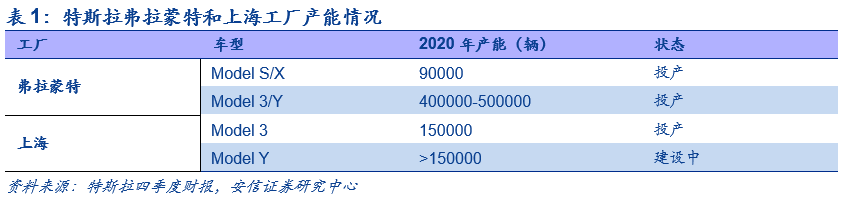

Model 3爆款效应仍将持续,Model Y来势汹汹。从2020年规划来看,分地区,在美国地区,今年1月,位于弗里蒙特工厂的Model Y产线已经开始运转,预计今年一季度末Model Y的整车将实现交付。而从排产情况来看,目前弗里蒙特工厂的Model Y和Model 3年产能达40万辆。而在2020年二季度末,随着工厂新设备的引入和机器人设备的进一步增加,Model 3、Model Y的合并产能将达到每年50万辆。且在今年,特斯拉也将限量推出电动重型卡车Semi系列车型。

而在上海,上海超级工厂已启动第二期项目的建设。目前Model 3的年产能为15万辆,预计在未来将利用现有设备继续增加产能,与此同时,本地电池组的利用率也在持续提升。而从Model Y来看,Model Y在上海生产计划从2021年开始,考虑到豪华SUV车型在中国市场的火爆程度,公司初步计划Model Y的产能将至少不低于Model 3。

自动驾驶安全性能持续提升,续航里程继续领先。到目前为止,特斯拉汽车已经在自动驾驶模式下行驶了超过30亿英里。随着自动驾驶里程呈指数级增长,也为特斯拉汽车数据库的神经网络增加了更多的数据。在未来,特斯拉将能够更好地可以更好地检测环境中的新细节,包括车道标志、交通灯、停车标志以及其他车辆和道路使用者。

而从续航里程来看,EPA续航里程数据是美国环保署提供的续航里程数据,根据数据,由于Model Y全轮驱动(AWD)工程的持续进展,Model Y的最大行驶里程已经成功提高到507公里,这一数字已经远远领先包括福特Mach E、奥迪e-tron、奔驰EQC等同类型车型,相比较于之前预估450公里,无疑将提升Model Y在纯电SUV领域的领先地位。

特斯拉将为上游产业链带来无限生机。从产业链角度而言,上海超级工厂国产化率的提升为更多本土厂商带来机会,除了特斯拉自身的广阔发展潜力之外,与优质车企的合作也将带来电池与材料厂商技术的进一步提升,推动与更多全球客户的合作!

投资建议:特斯拉宣布宁德时代和LG化学成为公司在动力电池领域的新合作伙伴,特斯拉为产业链带来的是“0”到“1”的大机遇,其产业链上公司有望长期受益,首推具备全球竞争力的优质动力电池厂商,重点推荐宁德时代,建议关注亿纬锂能、欣旺达、鹏辉能源;推荐全球化供应的材料厂商璞泰来、恩捷股份、科达利、当升科技、新宙邦、嘉元科技,以及零部件供应商宏发股份、三花智控、旭升股份等。建议关注中科电气、杉杉股份、星源材质、江苏国泰等。

新能源发电

光伏政策节奏好于预期,风电行业持续回暖

光伏:能源局下发2020年风电、光伏建设规划,其中光伏补贴总额达15亿元,平价项目3月中旬上报,竞价项目4月30日前报送,留给企业组织申报的时间非常充裕。所以,我们认为2020年整体竞价项目的完成率会远高于2019年,政策节奏好于预期!与此同时,三部委还下发了《关于促进非水可再生能源发电健康发展的若干意见》,《可再生能源电价附加补助资金管理办法》也已定稿。

需求方面,按照15亿元的补贴总额度测算,我们预计2020年新增补贴项目20-26GW,其中集中式+工商业分布式15-19GW左右,户用5-7GW;还有就是平价项目,2019年5月20日,国家能源局下发2019年第一批风电、光伏发电平价上网项目,其中光伏项目合计14.78GW。此次申报的项目中, 计划2019年投产的项目合计4.61GW, 计划2020年投产的项目合计9.17GW。2019年平价工商业分布式和平价地面电站预计并网3GW左右, 第一批光伏平价项目理论上有超过10GW的规模将在2020年并网。另外,征求意见稿要求2020年第二批光伏平价项目于3月中旬上报能源局,且须在2020年底前能够备案并开工建设,相比2019年第一批,上报时间节点更早且有明确的备案开工要求,因此,我们保守预计2020年光伏平价项目装机量有望达到5-10GW。另外,专项工程/示范项预计7-10GW、领跑者1.5GW、19年顺延项目8-10GW,中性预期下,2020年国内装机预计有望超50GW,同比增速超过66%!

海外方面, 2019年整个组件出口63.5GW,同比增长62%,2019年以来国内组件价格进一步下降, 整体降幅达20%, 预计仍将刺激2020年国内组件出口快速增长。全球光伏市场也呈现出多元化发展的特点, 2018年全球top10的光伏市场合计份额占比82%,2019年降至74%。全球GW级市场数量明显增加,2018年全球GW级市场达到13个,预计2019年全球GW级市场16个,随着成本下降带来经济性的提升,预计2020年将超过20个。预计2019-2020年全球光伏装机分别达到120、150GW,分别同比增长15.38%、25%。2020年光伏将迎来国内外需求的共振。

产业链方面,截止2020年1月22日,单晶PERC电池片价格为0.95元/W,盈利能力正逐步修复;硅料和玻璃等环节明年也具备涨价预期;单晶硅片目前价格为1.06元/片仍维持强势,说明单晶硅片需求旺盛,明年虽有降价压力,但龙头企业凭借量和成本的优势业绩仍有望超市场预期。

风电:风电行业持续回暖,零部件企业在量、价、成本端共振下业绩持续高增,风机企业也已消化18年低价订单的影响,毛利率在Q3出现拐点;在当前抢装的背景下,零部件及风机企业均订单饱满,部分环节甚至供不应求,20年零部件企业业绩仍将维持快速增长,而风机企业在招标价的持续上涨下,毛利率进一步修复,业绩将恢复快速增长,我们预计2020年大概率装机规模在35GW左右,同比近30%的增长,存量项目的抢装带来行业持续高景气,风电企业的业绩也维持高增速。

业绩方面具体来看:东方电缆预计实现归母净利润4.55亿,同比增长165%,公司主营业务快速增长,大订单陆续交付;受益于重组上市后业绩的明显改善,协鑫能科预计实现归母净利润5亿到6.5亿,同比增加9195.93%-11984.7%;泰胜风能则深化布局了海上风电及海外风电市场、拓展的力度进一步增强,在手业务订单充足,预计实现归母净利润1.55亿-1.58亿,同比增加1376%-1405%;明阳智能作为大风机市场的引领者,大型化风机订单充足,归母净利预计达到6.1亿到7.3亿元,同比增长43.20%到71.37%;天顺风能则由于行业需求显著上升,公司产能扩张适时,塔筒叶片模具三者销量上升明显。

投资建议:当前光伏和风电板块估值处于历史低位水平,光伏板块2020年整体估值仅15-16倍,风电仅12倍,建议重点配置!光伏重点推荐:隆基股份、通威股份、中环股份、阳光电源、正泰电器,重点关注ST爱旭、福莱特、福斯特、捷佳伟创、林洋能源等!风电重点推荐:金风科技、明阳智能、天顺风能、中材科技,重点关注泰胜风能、日月股份、金雷股份、天能重工、振江股份、运达股份等!

电力设备&工控

精准投资基调不改,泛在建设昂首阔步

截至目前,受到武汉新型冠状病毒的影响,国网和南网分别有21/59个物资采购项目延期,但目前,泛在建设仍在扎实的推进之中。在电力设备领域,智慧物联平台按照统一的接入标准和接口规范,对接供应商订单、排产等信息,向供应商提供质量评价、工程进度、行业标准、等数据信息以及在线协同支撑,并同时对接金融服务、物流服务、检测技术服务机构,是电工设备的一个综合服务平台,目前平台已上线运行,试点互联供应商53家,覆盖23类电网物资;之前,国网和南网同时出台文件,奠定了未来严控电网投资规模,构建精准投资管控体系的基调,展望2020年,电网投资将在稳增长、调结构、惠民生中充分发挥带动左右。

我们认为,电网大规模投资时代的结束是必然,电网投资正出现结构性变化,泛在的投资只会加大且进程必会加快:

1)从电网的建设阶段来看,2018年集中批复的14条特高压线路建成后,我国骨干网架基本成型,未来输电端的投资会逐步下降。电网投资重心将由主干网向配网侧转移,提升配网、农网供电水平、增强电网服务清洁能源成未来趋势。

通常在电网投资中,工程类占比高达55%以上。在电网投资持续高位的情况下,存在重投入、轻收益,重立项、轻管理等问题。面对内外部经营环境的压力,电网公司也会对必要的基建项目本身进行精益化管理。

2)泛在电力物联网是电网公司转型的重大支撑点。泛在的本质就是“业务数据化+数据业务化”,业务数据化解决的是安全问题和效率问题,而数据业务化则是激活电力“数据蓝海”,创造新的业务增长点。

2020年是泛在建设“三年攻坚”的突破年,是保障如期完成初步泛在建设的关键年。从2019年底发布的2020年泛在重点建设任务大纲来看,今年泛在重点建设任务围绕能源生态、客户服务、生产运行、经营管理、企业中台、智慧互联、基础支撑、技术研究等八个方向开展共40项建设任务。与2019年建设大纲相比,不仅在各个方向上都有更深入的建设规划与重点布置,而且将智慧互联从基础支撑方向中独立出来,并新增经营管理方向;与此同时,5G、区块链、人工智能等前沿技术的应用在技术研究方向领域被重点提及。而从投资金额来看,广义泛在投资未来5年(2019-2024)有望到1万亿+,而狭义泛在的信息通信类投资则有望达3,000亿+。

投资建议:重点推荐三条主线。我们认为泛在投资建设方向明确,正处于稳步推进阶段,而电网投资则呈现结构性变化,基于泛在电力物联网建设相关的智能化、信息化领域投资的占比会大幅上升。从受益的节奏与体量来看,我们重点推荐三条投资主线:1)具备泛在电力物联网整体解决方案综合实力的国网系信通产业单元,有望全面受益泛在投资建设,重点推荐:国电南瑞、岷江水电(信产集团);2)电力二次设备企业、传感监测及信息化类企业,重点推荐:金智科技、海兴电力;3)聚焦于泛在电力物联网平台建设和应用场景的相关企业,重点推荐:远光软件、涪陵电力。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号