-

解密三只松鼠:问题频发股价却暴涨的真相

东哥解读电商 / 2020-01-10 17:36 发布

导语:我国休闲食品行业前景广阔,巨头虽多但竞争实力不分伯仲。产销一体的洽洽、电商模式下的三只松鼠、连锁经营的来伊份等,都各具特色。作为3+N格局下的领头羊,三只松鼠率先拥抱资本市场,上市以来股价一路高走让竞争者眼红。

文| 朱柳香

来源| Dolphin海豚智库(ID:haitunzhiku )

2019年三只松鼠股价年涨幅达到204%,在整个国内互联网上市企业中也是首屈一指的。去年7月,三只松鼠登陆创业板,发行价17.62元,随着多个涨停,股价曾突破70元。截至2020年1月10,三只松鼠收盘价72.06元。

数据来源:英为财情

数据来源:英为财情为何三只松鼠能在多强竞争中脱颖而出?未来的机会又在哪里?

► 松鼠的小坚果大生意

不同于线下起家的洽洽、良品铺子等企业,三只松鼠的生意在淘宝店风生水起。2012年,章燎原在安徽成立三只松鼠,卖起了坚果炒货。三只松鼠不涉及生产,只做坚果的搬运工,把大袋的成品,放到精致的小包装里,并在各大电商平台售卖。所以它的自营业务主要是研发、检测、分装和销售。根据天猫统计数据,2016-2018年三只松鼠成交额蝉联天猫“零食/坚果/特产”品类第一。

相比美国的热销,坚果在中国的发展更慢热,而三只松鼠这类零食企业加速了坚果爆款化的进程。曾几何时,瓜子花生是过年时的标配,而后才兴起了罐装的开心果、碧根果等。不过传统的坚果市场仍有痛点——线下店成本高导致价格贵,渠道流通效率低让坚果不新鲜,这也促进了坚果品类电商化的发展。三只松鼠一上线便进入快车道,据官方统计,2019年全渠道成交额突破百亿。解锁同一成就,旺旺用了16年。作为A股多品类零食新零售企业中破百亿的第一家,三只松鼠用了不到8年时间。

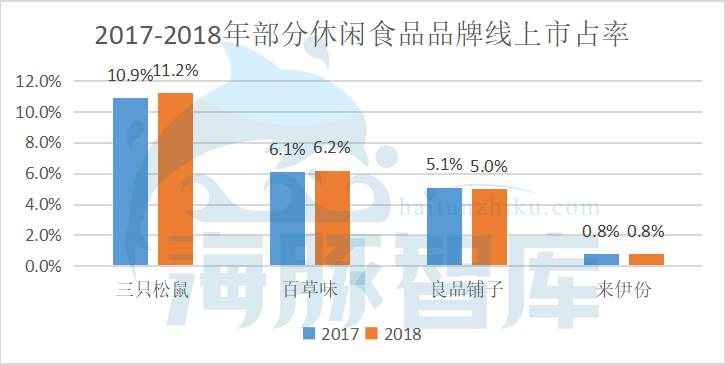

虽然休闲食品行业三巨头——三只松鼠、良品铺子和百草味希望扩大差异化,三只松鼠重视下沉,良品铺子主打上行,但三者市占率并未明显拉大。最新数据显示,17-18年三者市占率保持稳定,头部优势显著。

数据来源:中商产业研究院

数据来源:中商产业研究院三只松鼠能否继续高走,还要看市场前景能否延续其头部效应。实际上,伴随消费升级、新零售兴起,食品行业从快消品市场中C位出道。由中商产业研究院发布的《2019休闲食品行业市场前景研究报告》中指出:2019年我国休闲食品销量近2000万吨,市场规模超万亿,预测2022年中国休闲食品市场规模将破15000亿元。就万亿市场规模来说,三只松鼠马太效应仍可放大,年破百亿的记录还有上升空间,也给其股价带来想象空间。

► 发于电商红利,举于品牌建设

借助电商红利,三只松鼠一举解决传统坚果市场价格贵、流通性差的痛点。不过同样是做线上生意,为什么三只松鼠能领先已经有品牌积累的传统企业(如洽洽)?

不同于传统企业的产销一体,三只松鼠只研发和营销,生产交给代工厂,形容它是“搬运工”一点也不为过。这也是它区别于同行企业的最大特点。正如创始人章燎原所说:三只松鼠本质上是一个供应链平台,它一端对接的是上亿消费者需求,另一端连接的是几百个供给侧的生产合作伙伴。三只松鼠要做的就是感知消费需求,通过整合代工厂资源做到产品反向定制。

在此模式下轻装上阵,跟上市场的脚步,当传统企业还在一个产品卖十几年时,三只松鼠已经一炮而红了。

另外,品牌建设也是三只松鼠的杀手锏。

说到品牌建设,就不得不提到可口可乐——历经百年而不衰的企业。其创始人彭伯顿曾说:“如果我有25000美元,我愿意花24000美元做广告,用剩下进行生产。”即便消费者分不清可口可乐和百事可乐有什么区别,还是会选择可口可乐,因为多年的品牌建设使它成为一种流行文化。

回到三只松鼠,它塑造了松鼠的卡通形象作为代言人。因为没有生产成本,三只松鼠的主要开支都放在了营销上,这点与可口可乐如出一辙。但虚拟的互联网不适用传统营销套路,因为以往的坚果市场没有品牌度,而互联网上信息又极易被抄袭,三只松鼠要打造品牌必须要用特点鲜明的品牌表达方式——通过最亲民的虚拟化卡通“松鼠”,连接坚果和休闲零食。

一方面,营销卡通IP成本更低。极度依赖淘宝、京东的三只松鼠,在获取流量时话语权低,而流量明星代言以及硬广植入等方式费用高,曝光率低。另一方面,品牌赋能快。大家熟悉的熊出没2017年授权衍生品年产值25亿元,小猪佩奇今年零售额有望破20亿美元,2018年米老鼠相关产品销售额高达30亿美元……

“松鼠”以卖萌为手段,让产品和体验结合。借助印有“松鼠”形象的快递箱进行品牌宣传,费用比广告更低,随箱附赠的果壳袋、果盘和密封夹等物件升华用户体验,消费者怎么不买账。

三只松鼠让坚果变成零食,通过轻资产运营和品牌建设赢得了市场。

► 股价走红背后到底是什么样的业绩?

纵观2019年:7月三只松鼠上市后的两个星期连续涨停,股价扶摇直上,紧接的两个月以微笑曲线达到峰值76元,随后保持高歌猛进。三只松鼠确实是出色的休闲零食企业,可是从各财务指标来看,三只松鼠毛利率排行业最低,净利率也不到6%,其业绩是否能托得起如此惊艳的涨幅呢?

数据来源:东方财富网

数据来源:东方财富网19Q3三只松鼠财报公布后,其股价略有下调。主要因为营收同比上涨53%,而净利润下跌51%的矛盾,另外费控方面依旧高涨,销售费用仍是多头,再涨47%。报告显示,三只松鼠Q3营收22.03亿元,净利润为2921.00万元,官方解释称是政府补贴减少4403.53万元导致的。据公开数据,三只松鼠14-18年共收到的政府补助1.2亿元,三只松鼠表示不会依赖政府补助,可实际情况来看业绩倒退明显。

事实上,三只松鼠极度依赖平台以及代工厂,会对业绩造成影响。

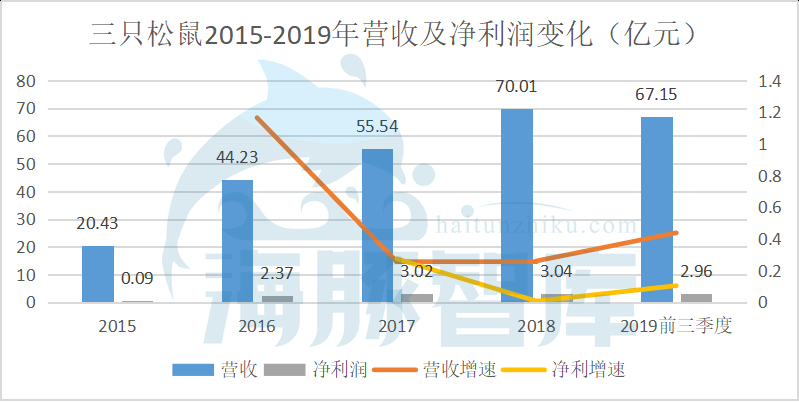

数据来源:三只松鼠招股书及财报

数据来源:三只松鼠招股书及财报主营业务收入

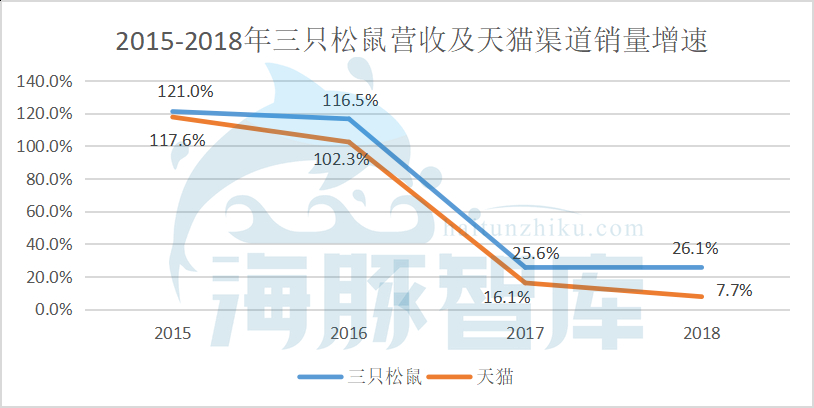

据财报披露,2019年前三个季度三只松鼠营收67.15亿元,同比增长43.79%,增幅高于2017年的25.6%和2018年的26%。

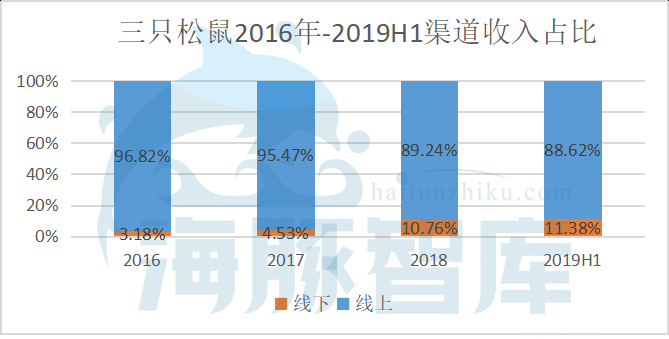

从收入渠道构成来看,线上收入仍是主力,随着全渠道布局线下份额逐步提升。从品类构成来看,坚果类营收占比降至48.95%,其他品类共占51.05%。在2016年至2018年,坚果产品的营收比重分别为69.83%、63.38%、52.97%。意味着,从坚果起家的三只松鼠在品类丰富度面临挑战,过于集中的坚果容易达到瓶颈,销售阻碍营收增长。由此可以预测未来三只松鼠在产品研发,品类扩张上将持续投入,研发费用只增不减。

资料来源:三只松鼠招股书

资料来源:三只松鼠招股书利润率

相比自主研发并生产的同行企业,代工厂模式下的三只松鼠利润率更低。由财报数据可知,三只松鼠在2016至2018年的净利率分别为5.35%、5.44%及4.34%。而2018年前三季度为5.74%,2019年前三季度为4.4%,可以理解为第一、四季度为销售旺季,二三季度为淡季。由此猜想2019全年净利率将再度压缩,低于4.4%。三只松鼠收入增速放缓,利润能否增长将更依赖于费控是否得当。

数据来源:各企业历年财报

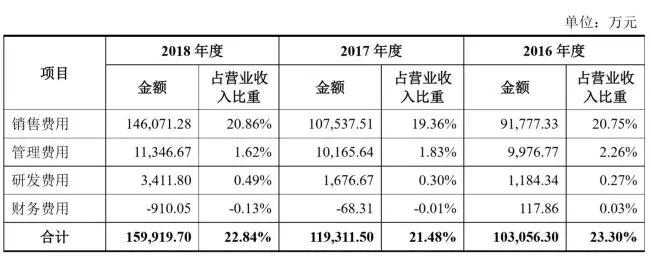

数据来源:各企业历年财报期间费用

三只松鼠2016-2018年的期间费用率稳定在22%。其中,销售费用支出最高,占总收入的比重保持在20%左右。这也解释了三只松鼠是一家重营销的企业。

数据来源:三只松鼠招股书

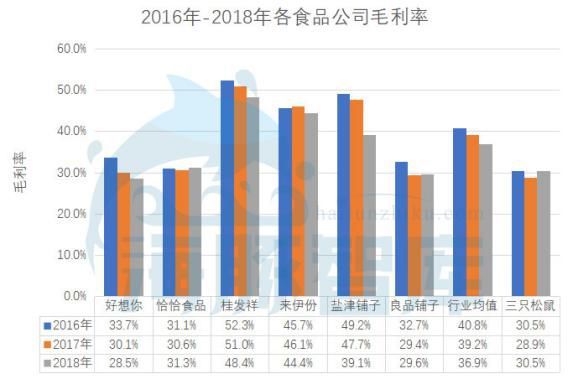

数据来源:三只松鼠招股书毛利率

三只松鼠上线至今“价格战”从未停止,过重的销售费用导致其毛利更低。据招股书显示,三只松鼠2016至2018年,毛利率分别为30.2%、28.92%、28.25%,2019年前三季度达到29.15%。官方解释毛利率下降的原因:一是销售模式的改变,入仓模式的收入占比提高导致毛利率略有下降;二是公司拓展零食品类,且对零食促销力度不断加大,以加强公司在零售品类的市场地位。事实上,代工模式注定三只松鼠毛利率要低于行业均值,而这也是产品议价能力低的体现,下文也将讨论为何三只松鼠难提价。

数据来源:各企业历年财报

数据来源:各企业历年财报资产负债率和存货周转率

由于旺季囤货量大,导致三只松鼠全年资产负债率高、存货周转速度较慢,淡季略有好转。招股书显示,2016-2018年——三只松鼠的资产负债率都在70%以上,19Q3才降至50%左右;而存货周转率分别为3.32、2.97、3.38,19Q3涨至5.35。所以需要注意的是,三只松鼠资产负债率和存货周转率随季节波动变化较大。

数据来源:东方财富网,海豚智库整理

三只松鼠的资产负债率较同行企业更高:一方面会使三只松鼠面临的财务风险将更大;另一方面可以通过举债经营,扩大生产规模,开拓市场。但自2018年底以来,三只松鼠的速动比率从0.73升至1.25,表明其短期偿债能力有保障,资金利用更合理了。

三只松鼠现在的业绩并不足以支撑半年翻倍增长的股价,从市盈率角度来看,三只松鼠被市场高估了。

数据来源:东方财富网,海豚智库整理

营收大涨,净利率不增反降,难免令人忧心其盈利能力。这也是为何财报发布后三只松鼠股价震荡的原因。但从近期高走的股价状态来看,投资人对其未来发展仍持乐观态度,这也许与其公布的发展规划信息有关。就让我们来看看,三只松鼠正面临哪些风险,又是通过哪些战略布局带给投资人信心的。

► 发展太快的企业一定有它的隐患

第一,水能载舟亦能覆舟,说的就是三只松鼠的代工厂模式。优点是轻资产运营、产能无限制,弊端在于生产环节外包,监控薄弱,质量难保证,进而引发食品安全问题。在黑猫投诉上,三只松鼠的投诉量高于同行业的良品铺子和百草味等,而且多为食品安全类投诉。

数据来源:黑猫投诉

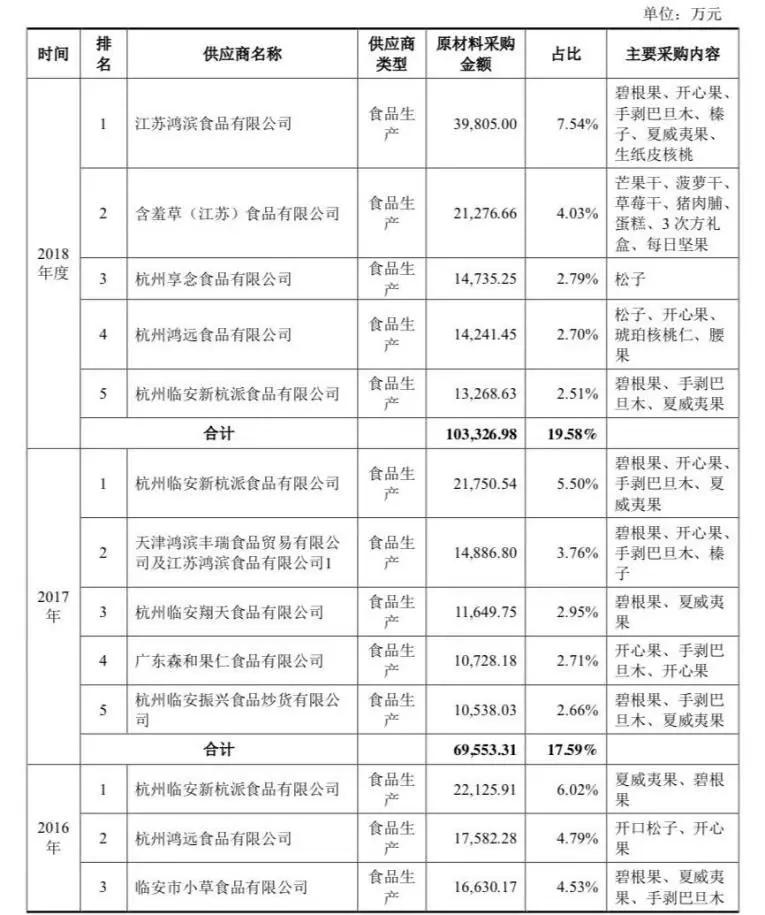

数据来源:黑猫投诉即便三只松鼠可以明确生产标准,严控检测环节,但总有漏网之鱼。相比自产模式,代工厂生产的不确定性导致的所有问题只能由三只松鼠背锅。另外,代工厂关乎成本,据19Q3财报数据可知,三只松鼠应付账款达到12亿,工厂利润以及货款周转率问题极有可能会导致三只松鼠的供应商不稳定,而这点也会在后续财报中体现。

数据来源:三只松鼠招股书

数据来源:三只松鼠招股书第二,三只松鼠毛利水平低于同行,一旦提高售价,可能流失消费者。一方面,提价意味着放弃市场份额。随着下沉市场的开拓,网购人群对价格越来越敏感,而且多个品牌百花争艳,各种购物节接二连三,本来差异化就不大的巨头们,很有可能蚕食三只松鼠的份额。另一方面,提价很难。三只松鼠寄居在阿里和京东等平台下,寄人篱下被割韭菜。

招股书披露,2014—2016年,三只松鼠通过天猫商城的销售收入分别占营业收入的78.55%、75.72%、63.69%。受制于人,平台抽佣不减,想降价只能通过降质量,而陷入投诉率高,用户出走的死循环。而且互联网流量红利告竭,收入集中在天猫渠道会导致营收增长放缓。

数据来源:三只松鼠招股书

数据来源:三只松鼠招股书第三,年末是坚果等零食的需求旺季,三只松鼠需要依季节储备弹药。根据三只松鼠披露,产品销售存在明显的季节性:第一、四季度需求量大,二、三季度相对冷清。由此需要三只松鼠保持资金的高流动性,并合理预测市场需求,预测偏差将严重影响业绩,尤其是已经上市的企业,面临财报披露的压力,需要对此更加严谨。另外,对存货的检测工作急增,容易忙中出错进而再发生食品安全问题。

总结来说,随着市场需求进入快车道的三只松鼠弊端显露:食品安全问题频发;营收放缓,毛利难提升;季节性销售容易预测失误影响业绩及财报披露。现在三只松鼠各项费用没有多少压缩空间,如果无法开拓新品类、完善渠道的布局,将很难被投资者信任。

► 企业规划让投资人重拾信心

三只松鼠正试图通过布局实体店、研发APP和发展小程序等完善渠道建设,并扩大产品品类及建设联盟工厂来振奋疲软的业绩。这也许让市场重新看好三只松鼠,并在去年12月以来缓慢回升。

受制于线上流量趋于饱和,休闲零食行业正向全渠道类发展,也可以削弱渠道过于集中带来的增长及费控风险。平台手握流量,话语权重,费用难降低。这对主要营销渠道是线上的三只松鼠更为重要。三只松鼠的募集资金使用计划中就有建设全渠道营销网络建设项目。包括研发APP、小程序、发展线下店等。

数据来源:三只松鼠公告

需要注意的是,三只松鼠全渠道建设还在发力期,线下店营收增速快但比重仍低。财报数据显示:2019H1投食店的营收为2.14亿元,同比增长91.16%,净利润1566万元,同比增长72.09%;联盟小店2019H1营收为5900万元。事实上,85%以上的销售还是在线上完成的,线下营收只是杯水车薪。

另外,自营APP可以形成私域流量,提高用户粘性,也是发力点。从公开数据来看,2019H1三只松鼠APP营收4128万元,GMV4709万,注册用户数达到166万人,客单价超百元。

关于品类扩建,以史为鉴是必然。曾经的洽洽因瓜子打开市场,后来开始销售果干蜜饯,肉蛋卤味等食品;双汇靠火腿肠起家,后来也在鲜肉市场营业;旺旺雪饼红极一时,后来被旺仔牛奶抢了风头……三只松鼠在坚果基础上,将产品体系覆盖至坚果、干果、果干、花茶及零售五大品类,未来有望根据市场需求提供更多的产品。自百草味被好想你收购后,三只松鼠成为唯一以线上为主的多品类零食上市企业。

关于让人揪心的食品安全问题,源头出在代工模式。为此章燎原表示将斥巨资改革生产线。去年12月,三只松鼠与供应商官宣,投入20.6亿元建立36家联盟工厂——将产品加工流程公开化,零食匹配电子信息,问题产品来源可追溯,并将资源整合,提高生产效率。从理论上来说,能减少食品安全事故,但更多的还是将责任落实到代工厂,而不是三只松鼠无脑接锅。

► 透支的股价需要业绩证明

对已经上市的三只松鼠来说,食品安全问题是最大的隐患。共建工厂能否缓解问题,需要验证,毕竟中国的食品安全一直无法得到根治,国情如此。

对线下渠道的扩展,要看其能否缩小与线上营收的比例差距,否则没有实质性的意义。

为了提高收益,提价这条路难走通,那就只能整改运营效率,控制营销支出。

欲戴皇冠,必承其重。休闲零食是个万亿市场,玩家众多,作为头部企业三只松鼠想象空间大。但如果三只松鼠在本季度没有对应的亮眼业绩来支撑高走的股价,资本市场会在狂热追捧之后趋于冷静。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号