-

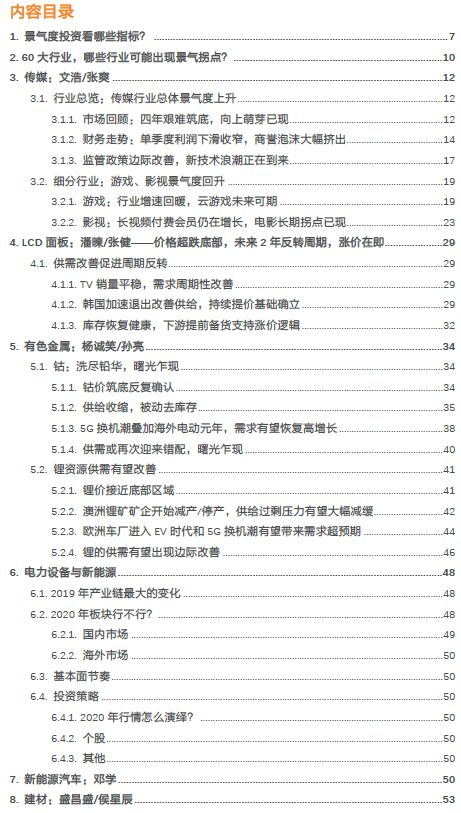

【天风策略联合行业】2020年哪些领域的景气有望显著改善?——兼论一年维度决定股价的核心变量

徐彪

/ 2020-01-08 13:55 发布

/ 2020-01-08 13:55 发布摘要

【天风策略联合行业】刘晨明/文浩/潘暕/杨诚笑/邓学/盛昌盛/范张翔/蔡雯娟

在刚过去的2019年,市场演绎结构化牛市。全年涨幅大于50%的行业有四个,分别是电子(74%)、食品饮料(73%)、家电(57%)和建材(51%),但同时钢铁和建筑装饰涨幅为负;全市场有21%的个股涨幅大于50%,但同时也有25%的个股涨幅为负。2020年,我们认为依然是少部分公司的牛市。

那么,如何进行行业的布局?天风策略联合各行业,从行业景气度角度对此进行剖析。

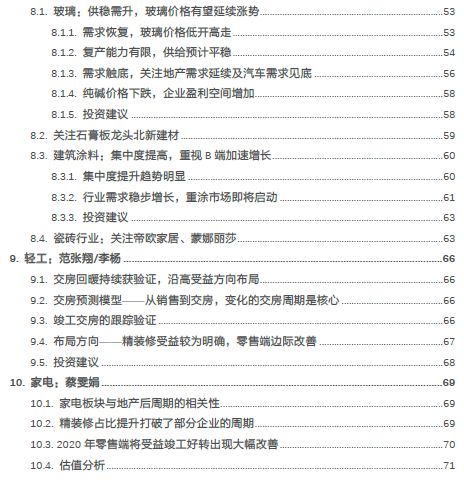

在刚过去的2019年,市场演绎结构化牛市。全年涨幅大于50%的行业有四个,分别是电子(74%)、食品饮料(73%)、家电(57%)和建材(51%),但同时钢铁和建筑装饰涨幅为负;全市场有21%的个股涨幅大于50%,但同时也有25%的个股涨幅为负。 在已展开的2020年,如何进行行业的布局?天风策略联合各行业,从行业景气度角度对此进行剖析。首先,从策略角度,分析景气度投资应看哪些指标,以及60大行业哪些可能出现景气拐点。其次,分别由天风各行业阐述传媒、LCD面板、有色金属、电力设备与新能源、新能源汽车、建材、轻工和家电等8个行业的盈利走势、投资逻辑和标的。 景气度投资看哪些指标? 中短期投资很大程度上是景气度投资,中短期的涨跌幅取决于景气度的变化,即盈利水平及盈利趋势。我们在2020年度策略报告《敬畏趋势——论“少部分公司”牛市推动力的切换》中对此,也有详细的分析。 具体做法:1)将个股年度涨幅分为10组:“90%-100%”代表涨幅最高的分组,“0%-10%”代表涨幅最低的分组;2)统计每组成份股当年的财务指标的中位数;3)每个年份的涨幅分组,由左到右(颜色由深到浅),涨幅分别由高到低;4)涨幅统计的是当年的涨幅,财务指标来自当年年报,如20180101-20181231,对应的财务指标归属2018年年报。 历史统计数据显示了一个一般性规律:中短期涨幅大小与盈利水平/盈利变化幅度的高低,呈现出线性正相关关系。表现这种关系的财务指标主要有四组:ROE和ROE变化率、净利润增速和净利润增速变化率、营收增速和营收增速变化率、毛利率的变化率。 第一,ROE变化率,与涨幅高低,在每一年均体现出正相关性。ROE的绝对水平,与涨幅高低的正相关性在某些年份会失效,比如2014年。对市场中短期(1年)涨幅的指导作用,ROE变化率(即边际变化,一阶拐点)强于ROE的绝对水平。 第二,扣非增速变化率,与涨幅高低,在每一年均体现出正相关性,即涨幅越大的分组,其当年扣非增速提升幅度也越大。 第三,毛利率的绝对水平,与涨幅高低的正相关性在某些年份会失效,比如09、14、16年。但毛利率的变化率与涨幅的正相关性在所有年份都成立,即涨幅越大的分组,其当年毛利率提升幅度也越大。同样的规律还表现在营收增速与营收增速变化率这组指标上。 总结:

1)中短期涨幅大小,与盈利水平的高低或盈利边际变化幅度,均有明显正相关性;

2)盈利边际变化(盈利趋势)对涨跌表现的指导意义强于盈利的绝对水平;

3)另外,中短期涨跌与估值高低关系不大,特别在成长股高增长或加速增长阶段,盈利的趋势性最重要,估值反而是次要因素,详见年度策略报告。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号