-

四部委联合发布产业发展指导意见,高端特色原料药迎发展机遇

怪诞投资圈 / 2020-01-03 22:19 发布

近日,工信部、生态环境部、国家卫健委、药监局联等四部委联合发布《推动原料药产业绿色发展的指导意见》(以下简称《意见》)。

《意见》指出,到2025年,采用绿色工艺生产的原料药比重进一步提高,高端特色原料药市场份额显著提升;产业布局更加优化,原料药基本实现园区化生产,打造一批原料药集中生产基地;清洁生产水平明显提高,单位工业增加值能耗、二氧化碳排放量、用水量以及二氧化硫、氮氧化物、挥发性有机物等主要污染物排放强度逐步下降。

而要达成以上目标,《意见》中表示通过调整产业结构、优化产业布局、加快技术创新与布局以及推行绿色生产标准等四个方面进行优化,从而达到提高大宗原料药绿色产品比重,加快发展特色原料药和高端定制原料药,依法依规淘汰落后技术和产品,逐步提高原料药产业集中度和规模化生产水平。

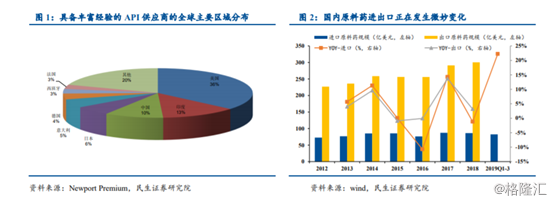

过去十年中,全球API产能逐步从欧美向新兴市场转移,印度和中国成为主要承接者,目前印度是API产能转移的最大受益者,但中国凭借在技术和质量方面的优势,正快速缩小与印度的差距。目前欧洲80%,美洲70%的通用名产能由中印两国提供。凭借着更为成熟的基础工业体系、成本优势以及发酵类产品优势,中国正在技术、产品质量体系和DMF认证等方面快速追赶印度。

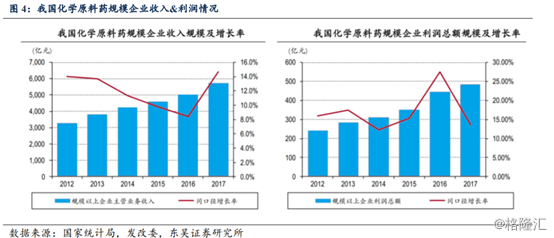

截至2017年底中国拥有1474个API生产基地,印度为688个,毫无疑问,当前,我国已经成为全球第一大原料药生产国与出口国。由于中国拥有完整的产业链,因此中国的大宗原料药产品种类齐全,产能旺盛,且价格低廉。2017年我国原料药出口量达896.15万吨,同比增长8.33%,出口额达291.17亿美元,同比增长13.71%。

但我国原料药企由于早期欠缺研发能力,原料药出口大部分聚焦在大宗原料药(维生素、氨基酸、氨基糖苷、解热镇痛类),产能过剩的问题也日渐突出。而对于高端特色原料,目前国内还存在生产技术相对落后,产业集中度不高,生产成本高等问题。

仿制药一致性评价,及带量采购等政策的推行,使得医药行业加速洗牌。2016年3月,办公厅发布《关于开展仿制药质量和疗效一致性评价的通知》,明确提出:1)国家基本药物目录(2012年版)中化学药品仿制口服固体剂,应在2018年底之前完成一致性评价,其中需开展临床有效性试验和存在特殊情形的品种,应2021年底前完成一致性评价,否则不予再注册;2)化学药品新注册分类实施前批准上市的其他仿制,自首家通过一致性评价后,其他药品生产企业的相同品种原则上应在3年内完成一致性评价,否则不予再注册;3)鼓励企业开展一致性评价工作,同品种达到3家以上通过一致性评价的,在集采中不再选用未通过一致性评价的品种。

与此同时,“4+7”带量采购要求通过招标形式确定价格的原则为量价挂钩。首批带量采购降价平均降价幅度超过50%,2019年带量采购全国扩面,与去年底“4+7”试点城市中选价格水平相比,平均降幅25%。

一致性评价及带量采购政策的出台,对仿制药行业将产生深远影响,对药企质量和成本管控提出了更高要求,而原料药为医药行业的上游,必然要求原料药提高质量。

除此之外,仿制药用量明显上升,市场需求增加。近年来,鼓励企业生产仿制药,并对其进行一致性评价,再对其进行集中采购,通过以价换量的方式,回馈给药企。而随着集采的扩面,仿制药用量不断上升,市场需求进一步增加。

当然,国内目前原料药目前还是集中在大宗原料药方面,高端原料药并没有很好的发展。为了推动国内高端原料药发展,进口抗癌药原料药实行零关税。根据医药魔方2018年底的统计,国外进口原料药登记库批文已经超过注册批文,显示进口原料药在DMF制度后的快速增长,2019年前三季度我国原料药进口来自爱尔兰、美国、日本、挪威、印度等地的同比增速均超过30%,显示非常高速的增长,国内的原料药产业也将面临更加激烈的全球化竞争。

另外,环保进一步趋严,原料药市场集中度有望得到提升。原料药属于重污染行业,生产过程涉及大量化学反应,产生的废水、废气、废渣量大且成分复杂,处理存在一定难度,是环保核查重点对象。2016年起,国家环保持续收紧,环保督察常态化,《环境保护税法》正式实施,排污许可证制度全面推开,大量技术落后,环保不达标中小原料药企业被关停或被迫退出市场,前期环保投入充分,运营规范的原料药头部企业持续受益,市场占有率提升。

因此伴随着以上文件的出台,国内高端原料药企业有望得到发展,而环保不达标,技术落后的企业则面临市场淘汰。

相关上市公司

华海药业(600521.SH):公司是国内特色原料药行业的龙头企业,特别是心血管普利类、沙坦类药物领域,是全球最大的普利类和沙坦类药物供应商。公司缬沙坦原料药CEP于12月16日批准恢复,缬沙坦事件影响逐步消退,公司原料药业务逐步恢复正常,国内制剂ANDA转报国内,有望持续收益于带量采购,快速放量。

普洛药业(000739.SZ):公司主要产品涉及抗生素类、抗病毒类、抗肿瘤类、心血管类等多个领域,拥有独特的市场竞争优势,其中抗肿瘤类药物乌苯美司胶囊、口服抗感染药物头孢克肟、阿莫西林克拉维酸钾等制剂产品占较大市场份额;头孢克肟、金刚烷胺、(伪)麻黄碱等原料药占有重要市场地位。2018年公司原料药及中间体收入占比达到81.56%。

博瑞医药(688166.SH):公司主要从事高技术壁垒的医药中间体、原料药和制剂产品的研发和生产业务,建立了发酵半合成技术平台、多手性药物技术平台、靶向高分子偶联技术平台和非生物大分子技术平台等核心药物研发技术平台,并逐步建立起原料药与制剂一体,仿制药与创新药结合,国际市场与国内市场并重的业务体系。主要产品包括恩替卡韦、卡泊芬净、米卡芬净、泊沙康唑、依维莫司及磺达肝癸钠等,已实现在中国、美国、欧盟、日本和韩国的GMP认证。在创新药物领域,公司有两项产品内已完成技术转让或签订技术转让合同并保留了药品上市后的销售分成权利。公司尚有多个抗病毒感染和抗肿瘤的新药进入临床前研究。

九洲药业(603456.SH):公司是一家以特色原料药为主营业务,并为大型制药公司提供原料药及中间体CDMO服务的企业。在特色原料药领域,公司是全球卡马西平、奥卡西平、酮洛芬和格列齐特原料药的主要生产商,相关产品国际市场占有率位居全球前列;在CDMO领域,公司依托多年来在特色原料药及中间体领域的生产经验与技术积累,目前已与Novartis、Zoetis、Roche、Sandoz、Mylan、Teva、Meiji等国际医药巨头,及国内绿叶制药、华领等数十家医药企业建立密切的合作关系。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号