-

【安信食品】板块预期较低,岁末茅五汾等释放2020“确定性”

机构研报精选 / 2019-12-31 08:52 发布

1食品饮料:板块预期较低,岁末茅五汾等释放2020“确定性”

■岁末白酒企业集中召开经销商年会,头部酒企率先明确2020年量/价重要目标,给予市场更多“确定性”。12月中旬以来,茅台、五粮液、汾酒、古井贡酒、今世缘等白酒分别召开经销商年会,期间就2020年核心量价或增长目标做了相关介绍,并介绍了重点营销工作。五粮液:2020年量增5%-8%,收入双位数增长,继续深化数字化营销助力价格提升,在原有产品结构基础上推出501五粮液和全新低度五粮液,渠道商发力企业团购市场。贵州茅台:明确2020年销售计划为3.45万吨,同口径量增8.5%,并大幅提高自营规模,2020年规划2800吨(原则上要求成倍增长),投入33个茅台直营店,春节前投放7500吨,向原有经销商渠道、自营公司、商超、电商渠道倾斜。山西汾酒:2020年重点向高端倾斜,规划青花20、30各实现10亿增量,操作模式上青花20倾向渠道运营,青花30则依托商务、团购资源,同时核心产品玻汾要求销量稳中有升。古井贡酒:启动5年200亿新征程,努力实现全国化,在三通工程基础上做好抓动销、去库存、深渠道工作。今世缘:明确2020年公司将坚持“稳中求进,好中求快”工作总基调,产品端采取“强化布局新V系,做广做强老K系,战术补充新K系、雅系”的产品策略,清晰品牌品类层次,聚焦主流价位,精准切割细分市场。渠道端加快走出去步伐,省外市场目标翻倍,重点做好“2+5”板块市场突破培育。

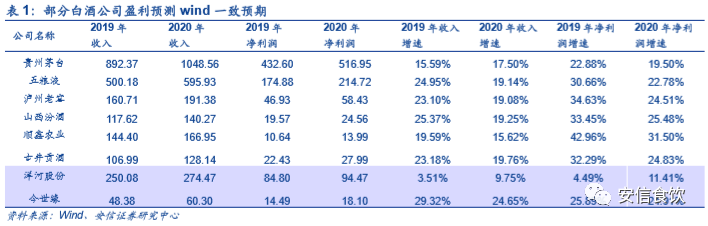

■市场预期较低,对2020年白酒业绩增长放缓有合理预判,但对“确定性”要求较高。2019年食品饮料板块涨幅领先,白酒板块超额收益巨大,但白酒上市公司群体季度营收增速呈现放缓态势,10月以来板块涨幅跑输指数,我们认为目前市场对2020年白酒业绩增长预期较低,但对确定性要求较高,关注度集中于头部品种和困境反转品种。从wind一致预期看,连续快速增长以后,主流白酒企业2020年营收业绩增长预测放缓属合理判断,一方面部分高端酒企在前期快速增长当中积累一些问题,或将2020年定位“基础建设年”,或将2020年定位为深化改革年,另一方面,主流企业的理性规划发展的示范效应对于弱化行业周期帮助巨大,避免行业大起大落,增强可持续和平稳较快增长。总体而言,市场对白酒预期处于较低位置,我们认为预期低位将有助于白酒板块蓄势,同时若业绩增长在“基础要求”之上具有较高“确定性”,估值将具有良好支撑。

■结构性景气继续,从确定性和刚需等多角度选择白酒标的。白酒行业未来发展的产业共识是“向优势品牌集中,向优势企业集中,向优势产区集中”,在整体降速背景下,我们维持2020年白酒结构性景气的核心判断,建议从确定性和刚需等多角度选择标的。刚需逻辑来自核心消费支撑的强生命力价格带,三个层次:1、低端刚需。大众主流低档光瓶酒,高频次低单价,消费者集中于县乡农村和城市低收入人群及流动打工人口;2、大众主流中档100-300元,涵盖二三四线城市居民大部分消费场景,200元中枢价格带放量增速更快。3、高端刚需,以高端社交为主要应用,涵盖部分投资和收藏需求核心是茅台。

■核心推荐:白酒方面核心配置行业+香型双重龙头茅五汾,其中汾酒正在进行的全国化和品牌复兴最值得期待,重点优质标的还有泸州老窖、古井贡酒、顺鑫农业,困境有望反转的低估值品种洋河股份等。食品方面,大市值推荐中炬高新、伊利股份,双汇发展,市场投入思路清晰且大单品和新品快速成长洽洽食品;品类成长沪上“双小龙”;深度改革见成效并且有长期toB逻辑的三全食品;库存低位明年轻装上阵的涪陵榨菜。

■风险提示:经济持续下行对消费影响加大;中高端酒竞争加剧进一步分化,潜在的税收政策变化带来的短期业绩向下风险;业绩波动,预期过高,估值分歧。

1.周专题:板块预期较低,岁末茅五汾等释放2020“确定性”

1.1.头部酒企率先明确2020年量/价目标,给予市场更多“确定性”

岁末白酒企业集中召开经销商年会,头部酒企率先明确2020年量/价重要目标,给予市场更多“确定性”。12月中旬以来,茅台、五粮液、汾酒、古井贡酒、今世缘等白酒分别召开经销商年会,期间就2020年核心量价或增长目标做了相关介绍,并介绍了重点营销工作。

五粮液:12月18日,五粮液在1218厂商共商共建共享大会上明确提出2020年增长目标,五粮液量增5%-8%,整体规模保持双位数高质量增长。对于明年规划,公司以价格持续提升为核心,立足长远,稳中求进,留有余力,整体目标及达成手段均非常明确。在实现价格提升方面,将利用数字化系统指导业务展开,将数据跟营销过程、经销商及营销人员的KPI等相关联,动态调控每个客户的计划投放数量和节奏,确保产品投放要求计划量和商家能力匹配。在产品结构调整方面,公司将持续推进供给侧结构性改革,聚焦推出新品适应消费升级新需求,在加快原有1+3产品战略的落地基础上,推出超高端501五粮液,打造全新低度39度五粮液和80版经典五粮液满足不同消费人群的需求,同时系列酒集中打造五粮特曲、五粮春、五粮醇、尖庄等四个全国性战略大单品。在增量投放方面,明年公司将新增五粮液的量投放到到企业级团购消费领域,会同经销商一起开发企业级团购,打造新的增长点。我们认为公司增长目标属于偏下限目标,也非常理性,体现了“稳中求进”的总体基调,除量增外,还继续享受第八代提价的贡献,新增团购渠道和超高端产品正式投放(后续推出超高端产品501,以及39度五粮液新品和80版)的贡献,2020年仍有超预期可能。

贵州茅台:12月27日,公司公告2020年度茅台酒销售计划为3.45万吨左右,海外市场2000吨,比2019年计划量增加0.27万吨,同口径增长8.5%,率先明确了“2020年销售收入两位数增长的确定性”。2020年茅台定调“基础建设年”,以问题为导向,优化治理,增强后劲,行稳致远。针对明年量的计划,茅台继续按照“不增不减”的原则与经销商签订合同,同时按照“扁平化”的思路和要求,安排商超、电商、团购计划,另外则是大幅提高自营规模,规划2800吨(原则上要求成倍增长),投入33个茅台直营店。我们认为茅台产能受限下具有长期的成长性和确定性,明年定位基础建设年但仍能保持确定性的双位数增长,长远来看后千亿仍行稳致远。

山西汾酒:12月26日,公司在2019年全球经销商大会上对2020年作出展望,并规划青花20、30实现双10亿的增量,青花总体突破50亿大关。玻汾规划明年销量稳中有升,青花操作模式及区域聚焦方面均发生变化,青花20更倾向于渠道运营,聚焦100个城市,青花30更依托于商务、团购资源,聚焦50个城市,计划将两者做到市场分离、核心终端分离和核心动作分离。同时在价格方面,收紧配额是新常态,价格上浮是大概率。我们认为在明年青花高速增长,玻汾销量稳中有升的情况下,公司整体收入增速将落在20%附近,同时由于高端酒青花承担增长主力角色,净利润增速更加乐观。

古井贡酒:12月26日,古井2019年度颁奖盛典召开,在总结突破百亿大关的基础上,再出发启动5年两百亿的新征程。区域拓展方面,努力实现全国化,在强势占据安徽市场的基础上,积极布局京津冀、长三角、粤港澳大湾区等战略性区域市场。渠道管理方面,在“三通”工程基础上,做好“抓动销、去库存、深渠道”工作,提高市场生态的健康化水平。我们认为古井作为徽酒龙头,坐享安徽省内消费升级及集中度提升,省外全国化扩张进展顺利,业绩增长确定性较高。

今世缘:12月29日,今世缘召开发展大会,并明确2020年公司将坚持“稳中求进,好中求快”工作总基调,坚持以高质量发展为主线,主要指标增速力争稳步增长。具体操作方面,公司学习借鉴全国一线名酒“大品牌、大单品、一盘棋”理念做法,分品牌分系列做好产品矩阵规划管理,并通过导入“控价分利”模式,按照全区域、全渠道运作思维方向,加快统一价格认知及产品包装形象,促进品牌产品一体化进程。按照“强化布局新V系,做广做强老K系,战术补充新K系、雅系”的产品策略,清晰品牌品类层次,聚焦主流价位,精准切割细分市场。渠道布局方面,在省内精耕,巩固提升占有率的同时,加快走出去步伐,省外市场目标翻倍,重点做好“2+5”板块市场突破培育。我们认为今世缘当前处于厚积薄发的成长期,2020年业绩增长确定性仍高。

1.2. 市场预期较低,但对“确定性”要求较高

市场预期较低,对2020年白酒业绩增长放缓有合理预判,但对“确定性”要求较高。2019年食品饮料板块涨幅领先,白酒板块超额收益巨大,但白酒上市公司群体季度营收增速呈现放缓态势,10月以来板块涨幅跑输指数,我们认为目前市场对2020年白酒业绩增长预期较低,但对确定性要求较高,关注度集中于头部品种和困境反转品种。从wind一致预期看,连续快速增长以后,主流白酒企业2020年营收业绩增长预测放缓属合理判断,一方面部分高端酒企在前期快速增长当中积累一些问题,或将2020年定位“基础建设年”,或将2020年定位为深化改革年,另一方面,主流企业的理性规划发展的示范效应对于弱化行业周期帮助巨大,避免行业大起大落,增强可持续和平稳较快增长。总体而言,市场对白酒预期处于较低位置,我们认为预期低位将有助于白酒板块蓄势,同时若业绩增长在“基础要求”之上具有较高“确定性”,估值将具有良好支撑。

1.3. 结构性景气持续,从确定性和刚需等多角度选择白酒标的

结构性景气继续,从确定性和刚需等多角度选择白酒标的。白酒行业未来发展的产业共识是“向优势品牌集中,向优势企业集中,向优势产区集中”,在整体降速背景下,我们维持2020年白酒结构性景气的核心判断,建议从确定性和刚需等多角度选择标的。刚需逻辑来自核心消费支撑的强生命力价格带,三个层次:1、低端刚需。大众主流低档光瓶酒,高频次低单价,消费者集中于县乡农村和城市低收入人群及流动打工人口;2、大众主流中档100-300元,涵盖二三四线城市居民大部分消费场景,200元中枢价格带放量增速更快。3、高端刚需,以高端社交为主要应用,涵盖部分投资和收藏需求,核心是茅台。

推荐核心配置行业+香型双重龙头茅五汾,其中汾酒正在进行的全国化和品牌复兴最值得期待,重点优质标的还有泸州老窖、古井贡酒、顺鑫农业,以及正在主动调整,积极蓄势的洋河股份等。

2

2020年食品饮料三条主线详解

2020年我们建议核心关注食品饮料三条主线,第一是以白酒和调味品为代表的稳健价值主线,竞争格局良好,龙头稳步成长,2015年以来估值稳中有升,未来估值稳定性仍可期。 第二是提价主线,CPI上升,原料成本上涨同时产成品提价,产品提价受益或略滞后,但通过费用优化仍能保持盈利能力的品牌企业值得高度重视,有成本优势的企业更佳,重点领域为速冻米面(安井食品、三全食品)和肉制品(双汇发展)。 第三是品类成长。满足特定消费场景和特定消费人群的品类仍在不断冒出,我们高度关注市场空间可观,竞争格局较佳的先发优势品牌,定位清晰,产品和渠道扩展领先,市场投入同步,消费者心智占有已经超前,持续快速成长可期。核心品种为妙可蓝多、洽洽食品、百润股份。 2.1.稳健价值:白酒+调味品

2016年白酒板块确定性复苏以来,在2017Q2-2018Q2达到景气高点(行业整体繁荣),2018年Q3以来结构性景气成为白酒板块最重要特征,虽然分化明显,例如次高端白酒整体增速放缓,且较之前增速放缓幅度居各价格带之首,地产酒竞争加剧,部分品牌增速低于5%,季度增速在-20%-0%这样的低水平,但高端酒整体仍在扩容,集体表现稳健,2019年高端酒以茅五泸为核心,合计收入增长20%,其中茅台受限于发货量增速低估,五粮液和老窖量价贡献高档酒增长最快。展望未来(2020-2025),高端酒趋势明朗,增长节奏平稳较快,继续看好以其为代表的稳健价值。 贵州茅台:2018年茅台酒销量3.2万吨,根据基酒产能,2024年前后茅台酒销量可达到4.5-5.0万吨之间,由于茅台酒总体产量有限,未来价格仍有上涨空间。我们认为贵州茅台的销量成长明确,稳健价值优选。 五粮液:基于贵州茅台的供需关系分析,我们认为五粮液量价政策有良好参照,公司自身管理提升将帮助实现更为稳健的成长,价值亦突出。 泸州老窖:跟随战略受益者。 除了高端酒,我们还高度重视山西汾酒、地产酒龙头、光瓶酒龙头。 山西汾酒:2017年国企改革以来,增长动能强劲,目前正处于快速全国化进程中,公司市场投入能力出众,品牌势能升级,渠道优势资源不断聚集,山西和环山西市场稳固且保有较快增长,域外市场高速成长,主力产品全线增长,前景看好。2017年公司提出“62210”五年奋斗目标,2022年争取实现200亿元销售,我们认为从2018年93.8亿元到2022年的200亿元是良好的目标参照。

古井贡酒:在安徽省年内龙头地位稳固,结构升级持续受益,未来3年收入增速保持两位数增长可期,利润增速更快。

顺鑫农业:光瓶酒龙头,在白酒行业深度调整期保持平稳增长态势,低价高频次消费为主,无惧宏观波动,目前在低档酒市场份额仍低,预计将继续受益消费品牌化和集中度提升,同时公司导入升级产品,未来盈利率提升可期。

调味品中炬高新具有良好的稳健价值。公司品牌基础好,产能储备较足,市场稳扎稳打,仍有很大潜力。民营化以后,公司体制红利尚未充分释放。后续主要看点:厨邦食品少数股权归属、激励机制的进一步完善、市场投入欠账的不足以及收入导向提升增长水平、做大食品主业的外延。 2.2. 提价主线:速冻米面火锅料+肉制品

2019年3季报总结分析,我们发现收入利润增速相较于Q2提速的有次高端和高端白酒、乳制品、肉制品、休闲食品、速冻食品,龙头表现出逆境恒强、较好的穿越周期能力。我们发现环比提速的基本具有提价因素贡献,典型的是高档白酒、速冻食品和肉制品,休闲食品当中业绩表现超预期的洽洽食品仍在受益2018Q3提价。 双汇发展:屠宰上量,低成本冻肉储备充足且仍继续补充(来自美国关联企业低价冻肉),肉制品今年持续提价,因竞争格局稳定,销售量未见明显影响。展望未来,提价受益周期长,冻肉储备销售利润贡献十分显著。 三全食品:冻肉储备可满足明年旺季使用,产品多次提价,成本转嫁较为顺利。公司当前核心逻辑一是2B业务持续快速成长,且因费用率低使得盈利能力远高于啊当前整体利润率水平,二是零售业务的体制机制改革,损益导向,内部挖潜,盈利能力正在修复。公司业绩弹性较大,值得高度重视。 2.3. 品类成长:成长性子行业获得高估值

成长期行业往往因高增长获得高估值。

奶酪居于乳制品金字塔顶端,目前“餐饮+零售(家庭DIY消费)+休闲零食化”使得奶酪细分处于快速成长赛道。妙可蓝多2019年儿童奶酪棒单品爆发,整体奶酪业务预计实现9亿收入,餐饮奶酪和儿童奶酪约5:5,儿童奶酪明年预计继续实现高速增长。从我们深度的市场调研反馈看,儿童奶酪市场竞争格局初步成型,公司居于第一梯队,相较外资品牌百吉福,公司具有招商灵活、终端网点开拓更为积极、渠道下沉和维护更好等优势。相较蒙牛等国产品牌,公司具有产能优势、包装专利优势、IP优势、组合营销占据消费心智有利位置的优势。继续看好公司儿童奶酪放量以及家庭奶酪(芝士片、马苏里拉)零售放量。

百润股份:公司深度洞察预调鸡尾酒市场机会,全面学习日本经验,完成了重新定位,主推产品复购率大幅提升,优秀的产品研发创新能力继续保持,销售收入增速回升,盈利能力回升。

洽洽食品:小黄袋和蓝袋持续快速增长,瓜子品类优势突出,小黄袋线下优势凸显,大单品逻辑通畅。公司目前快速增长背后是2015年以来的几次重大变革,从事业部制改革,推行PK机制,员工激励升级,引入战略外脑,持续升级市场投入,目前公司走上了更快增长轨道,我们认为具有可持续性。

3

投资建议

■ 核心推荐:白酒方面核心配置行业+香型双重龙头茅五汾,其中汾酒正在进行的全国化和品牌复兴最值得期待,重点优质标的还有泸州老窖、古井贡酒、顺鑫农业,调整给予期待的洋河股份等。食品方面,推荐中炬高新、伊利股份,提价提升中长期盈利水平的双汇发展,市场投入思路清晰且大单品和新品快速成长洽洽食品;品类成长沪上“双小龙”;深度改革见成效并且有长期toB逻辑的三全食品;库存低位明年轻装上阵的涪陵榨菜。

■风险提示:经济持续下行对消费影响加大;中高端酒竞争加剧进一步分化,潜在的税收政策变化带来的短期业绩向下风险;业绩波动,预期过高,估值分歧。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号