-

阿里回港上市,为什么不能买?|李成东

东哥解读电商 / 2019-11-20 17:19 发布

2013年阿里因为和港交所就同股不同权的制度斡旋无果,最终赴美上市。马云表示只要条件允许,一定回归港股。就在今年11月13日晚间,阿里向港交所提交初步招股文件,正式启动香港IPO计划,拟发行5亿新股,计划募资1000亿港元。颇有点少小离家老大回的意思

文| 李成东

来源| 东哥解读电商(ID:dgjdds)

阿里回港上市,市场反映强烈,据媒体统计,阿里招股首日已录得54.31亿保证金认购,相当于公开发售部分超额认购130%以上。

作为国内第一大的电商,阿里还有顶尖的云计算和行业头部菜鸟物流加持。从GMV来看,阿里2019财年以5.7万亿元的绝对优势,稳居国内第一电商宝座,垄断地位不可撼动,京东虽居第二,但2018全年GMV也才1.6万亿,拼多多才4600亿。

2018年,阿里云计算服务营收200亿,成亚洲最大云服务商。在2018年中国企业服务行业独角兽企业名单中,阿里云以710亿美元的估值排名第一。

今年11月8日,阿里宣布领投菜鸟233亿元,这轮投资后,阿里持有菜鸟的股份从51%提高到了63%。以此粗略算得菜鸟物流估值已达2000亿人民币,约合285亿美元。超过顺丰目前的1700多亿市值,无疑是国内物流NO.1。

据公开数据,阿里市盈率约22,市盈率并不高,而京东达到57,放眼国内能做到4800亿市值规模的也仅此一家。基于以上,市场对阿里的买入积极性较大。

阿里绝对是一家好公司,战略牛,组织文化牛,比起腾讯和百度,可以说是胜出十倍量级。但好公司,不等于好股票。很多人会非常看好,海豚智库(东哥)却有不一样的观点,至少能从五个方面阐述不能买入/长期持有的理由,或者持有存在潜在的风险。

见仁见智,只是从不同的思考视角,供大家参考。

► 掌舵人退休,阿里前路未知

马云是阿里的灵魂,但这个灵魂人物,真的彻底退休了。

直到今天,“乡村教师代言人-马云”都觉得自己是误打误撞做了20年的企业家。1988年,毕业于杭州师范学院外语系的马云当起了英文教师。1999年,三十而立的马云在杭州创办了阿里。

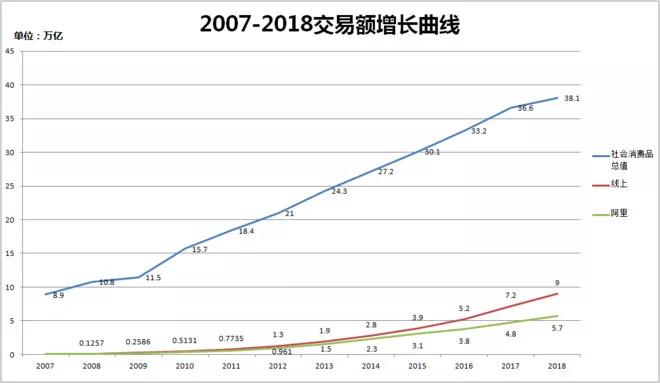

阿里在马云掌舵下以B2B起家,2003年靠淘宝闯出一片天。根据国家统计局2007-2018年的统计数据,不难发现2010年之前阿里系的GMV均超线上交易额的80%。虽然马云带领阿里走过荒蛮时代,电商生态趋于成熟,不过自2015年以来,随着电商入局者变多,阿里市占率明显下滑。从电商时代开创者变成江湖争斗中的一员,领先优势缩小。

数据来源:国家统计局和阿里财报

现在的阿里运营理念逐渐完善,接班人想成为马云的影子很难。马云个人风格强烈,逍遥子把自己的领导风格描述为是对马云的领导风格的“补充”。所以在逍遥子时代,至少有两个难点:就目前而言,阿里只有核心电商业务盈利,包括云计算、数媒等都在亏损,如何扭亏为盈,并维持电商的霸主地位,是要解决的问题。另一个难点是,马云磨合了20年的规矩和方法论,真的适合阿里国际化的发展方向吗?

没有了灵魂人物的阿里,会朝什么方向走?谁也不知道。

虽然阿里有一套合伙人制度,但是马云,是不可替代的。

► 蚂蚁金服拆分,从盈利到亏损

阿里生态最有价值的企业就是蚂蚁金服,作为全球最大的未上市独角兽企业,公开数据显示蚂蚁金服估值一度达到2000亿美元。可是树大招风,蚂蚁金服通过网络优势,在金融领域通吃的现象,引起了央行的关注。各种针对余额宝和蚂蚁金服等互联网金融平台的监管接连而来:14年央行点名余额宝这些互联网金融和监管打擦边球,与银行存在不公平竞争;17年余额宝降额,开始早上9点限购;18年的《政府工作报》告出台针对“金融控股集团”的规范文件;近期央行公开表示即将发布中国自己的法定数字货币。

到此,支付宝存储金、消费贷ABS发行接受监管,不仅余额宝规模增速环比下降,连蚂蚁金服税前利润都从2017年的132亿,变成2018年的税前亏损19亿元。本来是阿里竞争力的一环被拆出,能给京东、美团等企业的压力更小了。

枪打出头鸟,蚂蚁金服会越走越难。毕竟连马云都曾说过“如果国家需要支付宝,随时双手奉上”。

支付在线市场份额已经超过了支付宝,而支付依然在腾讯体系内。阿里剥离了最有价值的核心业务,同等情况下,是否腾讯更加值得买入。

► 拼多多、京东多向施压

只是看Q3数据,京东的GMV增速已经超过了天猫。

为什么?因为为了对付拼多多,淘宝通过聚划算重回杂货市场,以低价为核心竞争力,对标拼多多。天猫双线作战,走国际化和品牌化路线,与京东正面交锋。本来阿里可以喘口气专心进攻拼多多,结果上周京东公布Q3财报,已经走出明州事件以来的低谷。

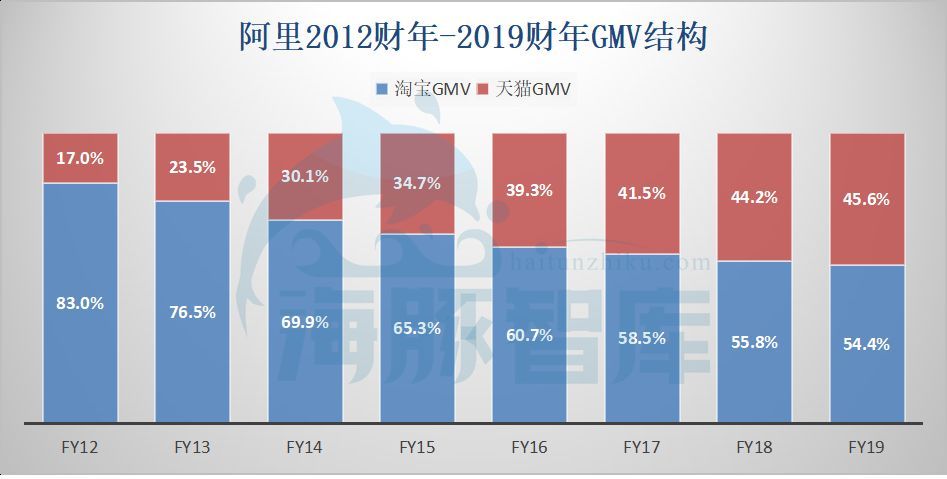

数据来源:阿里历年财报

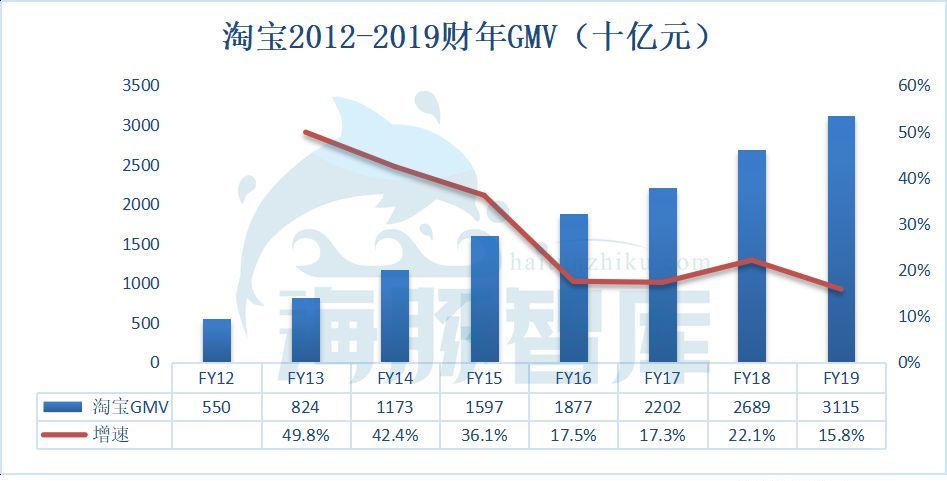

从阿里自身来看,天猫份额趋于半数,淘宝竞争力下降。核心电商业务是阿里利润发动机,可拼多多初生牛犊不怕虎,从农村包围城市打了阿里一个措手不及。本来屏蔽“爆款低价”的淘宝,重启聚划算直接将枪口指向拼多多。但从阿里财报数据来看,近年天猫竞争优势凸显,份额逐渐扩大,淘宝规模增速有下滑趋势。

数据来源:阿里历年财报

从外界来看,拼多多和京东还在持续施压。毕竟目前拼多多的用户规模已经达到 4.83亿,早已越位老二,逼宫阿里的6.36亿元。京东给阿里留下的教训是:GMV破万亿你就拿我没辙。对拼多多亦是如此,如果阿里不能在拼多多GMV达到万亿前限制其发展,后续行动也是徒劳无功。而拼多多截至今年6月份以来的12个月GMV已经有7091亿,万亿大关很可能在年底实现。这也是为什么阿里最近寻找机会入手韵达物流的原因,不会放过任何一个打压拼多多的机会。而京东大力发展的自建物流、京东数科等,无一不伸入阿里的防御区,仅靠天猫围剿京东亦是没有胜算。

阿里高筑的业务壁垒意味着,不管在什么市场,都有它的敌人。

虽然阿里是多元化的业务,综合性超级大平台,但认真看过阿里财报。核心收入和利润都来自淘宝/天猫平台的电商业务佣金和广告,淘宝又是重中之重。淘宝如果被拼多多干趴下,皮之不存毛将焉附。

我认为阿里的竞争压力是非常大的,2019年已经很明显了。因为拼多多即将迈过万亿GMV大关,如果在2020年依然保持高速增长。那必然是是,切割淘宝的存量市场。阿里GMV还能涨吗?我看也未必。如果GMV不能涨,老用户被拼多多拉走,佣金和广告收入增长堪忧。

► 以史为鉴,可知兴替

2007年阿里旗下B2B业务在港交所IPO,以13.5港元上市,以同样的价格退市,有人戏谑地称马云没付利息就借到了116亿港元。上市次年的金融危机让阿里巴巴B2B业务市值一路下跌。再加上乘虚而入的淘宝业务迅速扩大,逐渐转变为阿里重心、B2C领域再度勃发等多重影响,根本无钱可赚的B2B业务成为吊车尾,最终阿里选择在2012年退市。之前一度奉信阿里为“神”的香港股民挤破了交易厅,到头来只看见渣男潇洒离去的身影,甚至2年后又赴美上市,扎心!

在美上市的好处是资本规模大,融资作为市场行为,融资难度低,所以回港的阿里并没有完全放弃美国市场。而且海外市场了解国内企业难度更大,信息不能第一手触达,而在香港市场,没有地域和语言的阻碍,投资人先入为主,阿里将受到更严苛的审视。

香港市场不同于美国市场,在港开高走低的企业比比皆是。小米从最高700亿美元市值腰斩,不到雷军1000亿目标的1/3,高位进入的专业投资机构都没解套;汉能薄膜发电在2015年市值曾高达3000亿港元,仅过了两个月,短短的一天之内,公司市值瞬间蒸发超1400亿元;众安在线市值曾高达1300亿,仅两年跌了1000亿,只剩零头……

前车之鉴,以史看兴替,这一次阿里还能收获多少信任?

阿里总是在最好的时候IPO,但好公司和好价格并不是一回事。

► 诸子百家,阿里只是其一

阿里固然好,但是潜力股也不少。后继者如美团、拼多多等企业核心业务竞争优势大,更具增长空间。

国内的外卖一哥——美团地位难以撼动。今年饿了么Q2营收不及美团一半,已连续五个季度落后:从2019年Q2的营收规模来看,饿了么当期包括即时配送、外卖餐饮在内的本地生活服务收入为61.8亿元,同比增长137%。反观美团,2019年Q2的外卖业务收入为128亿元,同比增长44.2%,是阿里本地生活服务收入的两倍有余。

此前投资人最为担心的两点是饿了么的竞争风险,还有打车、摩拜出行创新业务线的亏损,会影响美团的整体走向。而自2019年以来美团涨幅达103.6%,是中国所有大型互联网公司里面涨幅最好的。预计到2022年美团市值将突破13090亿元,即2000亿美元级别的互联网巨头。

除此以外,如拼多多、京东等仍有溢价空间。拼多多低频打高频,客单价和用户数双上行,在低线城市成为主流。京东已经扭亏为盈,京喜双十一捷报频传,物流和京东数科独立造血……

市场竞争激烈,国内潜力股遍地开花。

阿里是个好公司,IPO的时候股价很快就突破了120美金,现在也不过185美金,买阿里的回报率并不高。最近几年来股价起起伏伏,不温不火,回港上市并不能给业务带来质的飞越。理性分析来看,阿里是否值得买,仁者见仁智者见智。

阿里是好公司,但是不是有更好的选择呢?比如腾讯,比如美团点评?

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号