-

【安信食品|周专题】2020年品类成长主线之洽洽食品

机构研报精选 / 2019-11-18 14:42 发布

1本周专题:2020年品类成长主线之洽洽食品

关于2020年投资策略思考,我们认为应当极其重视三条主线,其中一条为品类成长。食品饮料市场巨大,品类丰富,但满足特定消费场景和特定消费人群的品类仍在不断冒出,我们高度关注市场空间可观,竞争格局较佳的先发优势品牌,定位清晰,产品和渠道扩展领先,市场投入同步,消费者心智占有已经超前,持续快速成长可期。核心品种为妙可蓝多、洽洽食品、百润股份。

洽洽食品目前拥有快速成长的品类和大单品,内部体制机制已经高度理顺,市场投入能力和信心不断增强,线下优势和潜能不断发挥,看好公司当前核心品类和单品持续成长,以及未来持续创新。

1.1. 每日坚果:加速普及坚果消费的主力

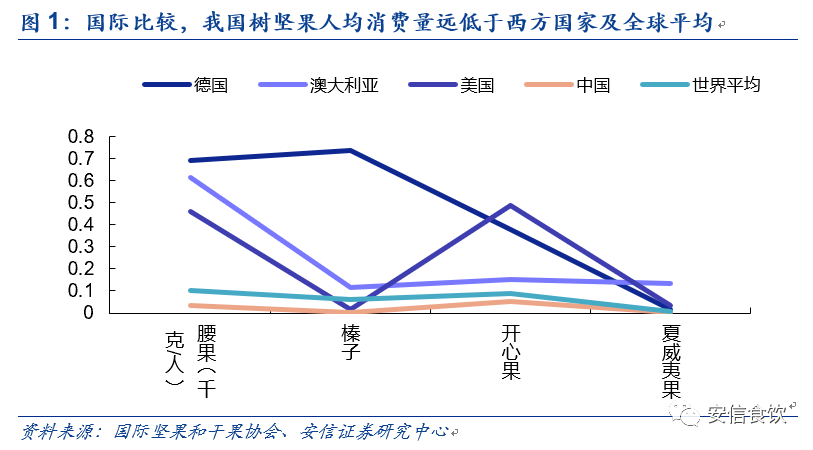

国际比较,我国树坚果人均消费量远低于西方国家及全球平均。2017我国人均腰果、榛子、开心果、夏威夷果消费量分别为0.033、0.004、0.05、0.003千克/人,显著低于西方国际及全球平均,消费量提升驱动因素为人均收入水平提升、健康意识增强。

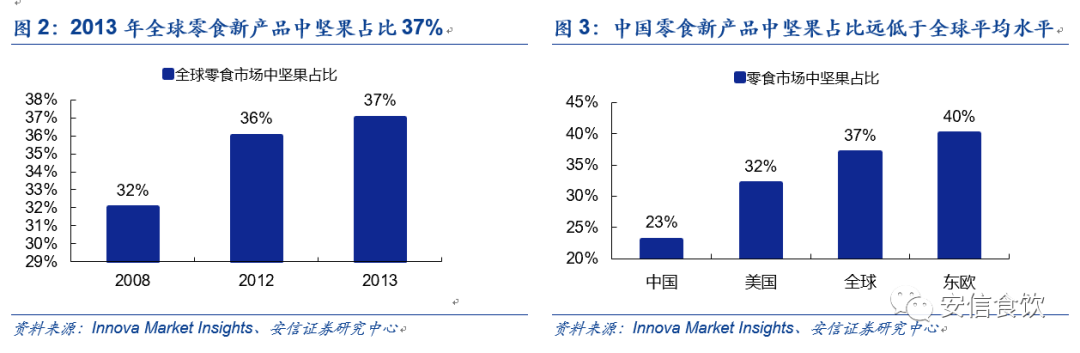

小包装日食坚果是坚果消费的主要趋势。根据Innova Market Insights数据,2013年全球零食市场新产品中坚果占比37%,相较于2008年提升5个百分点,中国仅为23%,远低于全球平均水平,驱动因素在于健康意识提升,以及包装保鲜技术的发展。坚果的零食化推动壳果向风味果仁转化(风味果仁方便、口味满足零食属性,无壳更适合办公场景和社交场景)、以及消费场景多元化(零食消费场景多样性)。

日食坚果推动深度品牌化。产业链条越长,加工过程中随机性高、可选择方向多,差异化就愈明显,品牌效应随之增强,另外,产业链延伸,加工附加值越高,产品毛利率也越高。因此壳果到零食坚果,再到小包装日食坚果的发展路径推动坚果行业的品牌化与盈利能力上行。

目前每日坚果行业规模维持30%以上增长。根据尼尔森数据,2018年混合坚果占坚果KA渠道销售额的比例为33.3%,较2017年提升17.6 pct,每日坚果是混合坚果的最主要品类,规模增速达30%以上,主要源于:1)在坚果零食发展初期,尚未形成对单一坚果品种的依赖和忠实,混合坚果既有果干的酸甜味觉体验也有坚果的纯正口感,消费者教育较容易;2)每日坚果每袋容量小携带便捷,消费频次高。

目前洽洽为线下每日坚果品类市占率领先,线上第三。

1.2. 洽洽小黄袋:包装+营销全面升级,快速放量,明年更乐观

“鲜”做卖点,联手分众掀起品牌风暴:公司于2017年4、5月推出小黄袋,2017、2018年即实现收入(含税)1.6亿元、5亿元,2019年以来公司对包装进行升级,并联手分众打造小黄袋风暴:

包装升级:亮眼的黄色搭配红色腰封,突出鲜字标识,相较于旧包装,新包装更醒目与吸引眼球,同时传递关键利益点—掌握关键保鲜技术,实现差异化定位。

联手分众,建立优势品牌认知:公司已于8月初在全国15个城市投放分众广告,播放15秒循环洗脑式广告—不断强调“洽洽掌握关键保鲜技术,荣获国家科技进步奖”、“有油蛤味,就是保鲜不到位”,将洽洽小黄袋与“鲜”建立紧密联系,直戳消费者对坚果质量安全与保鲜的痛点,建立优势品牌认知。

2019Q3加速,预计Q4维持高增,预计团购贡献突出。2019Q1-Q3小黄袋收入同比增60-70%,其中Q3增速超100%,预计Q4维持高增,主因四季度是销售旺季(元旦、春节),团购、礼盒需求大,同时公司积极拓展江浙沪的团购市场,销售人员考核向坚果礼盒倾斜,预计四季度团购贡献突出(目前团购占线下的20%);同时公司零售、电商渠道也有望维持高增速,全年小黄袋预计完成9-10亿的收入(税前)目标。

2020年小黄袋计划实现收入50%增长。公司的优势在于线下渠道,前期的瓜子品类打下良好的渠道基础,拥有稳定的经销商资源以及较好的渠道管理能力,明年增长点在于新渠道扩张以及原有渠道自加强:

1) 新渠道扩张:目前小黄袋已经触及的渠道占公司瓜子渠道的30%,由于瓜子和坚果的经销商重合度高,小黄袋招商成本低、粘性强,新渠道扩张推动收入增加;

2) 原有渠道自加强:小黄袋渠道利润相对较高、且周转快,持续营销投入、资源倾斜下,小黄袋规模扩大导致单个经销商的销售额中小黄袋份额提升,其更有动力去铺设渠道与服务;

跨过盈亏平衡点业绩贡献可观:前三季度小黄袋毛利率为25%左右,目前达27-28%,并预计仍有2-3个百分点的提升空间(明年可达30%),规模效应下毛利率提升,我们判断目前小黄袋略微跨过盈亏平衡点,由于收入基数大,净利率提升对公司整体盈利贡献可观。

后备坚果新品保障产品更迭,坚果有望成为公司第二成长曲线:目前每日坚果处于快速成长期,但是每个产品都具有生命周期,公司致力于成为全球领先的坚果企业,后备坚果产品丰富(例如多种风味果仁等),充分保障后期品类更迭实现坚果规模快速增长。

1.3. 蓝袋引领风味瓜子热潮,并持续口味创新

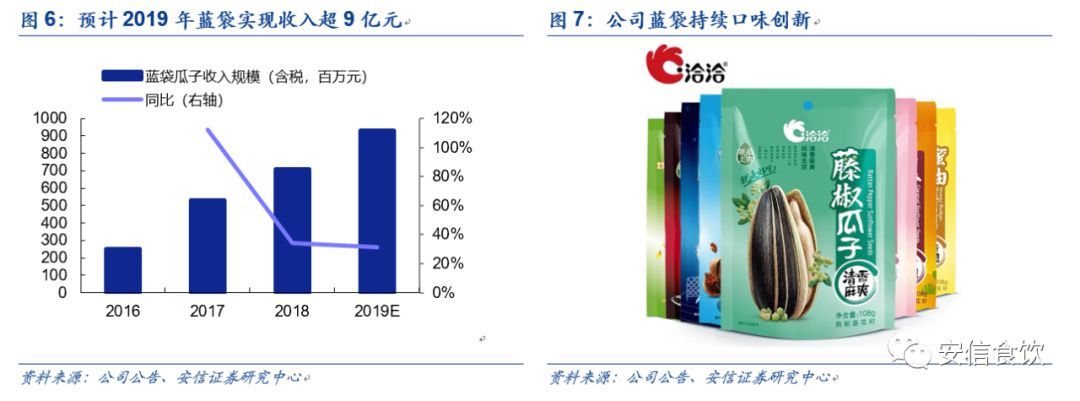

蓝袋掀起风味瓜子热潮:公司于2016年推出蓝袋瓜子,创新性实现瓜子风味化(目前有山核桃风味、焦糖味、蜂蜜黄油风味、藤椒风味、芝士风味等),不同于传统红袋消费者年龄偏大,蓝袋定位于年轻消费者,成功引领风味瓜子热潮,2016、2017、2018年分别实现收入(含税)2.5、5.3、7.1亿元,2019Q1-Q3维持30%增长,预计2019年全年实现收入超9亿元(含税)。

持续口味创新:蓝袋系列2019年新推出芝士、藤椒风味,同时于今年“双十一”,携青岛啤酒推出啤酒瓜子,“上头瓜子”刷屏网络,新品推动蓝袋瓜子持续增长。

1.4. 内生成长驱动力大幅增强,可持续增长可期

公司目前快速增长背后是2015年以来的重大变革,创始人回归后重新聚焦瓜子与坚果,并进行事业部制改革、推行PK机制、员工激励升级,引入战略外脑,持续升级市场投入与产品创新,目前公司走上了更快增长轨道,我们认为增长具备可持续性。

董事长回归、战略聚焦瓜子和坚果:公司创始人为陈先保先生,2009年至今任公司董事长,并于2013年卸任公司总经理,在2015年再次担任总经理,负责实施公司发展战略和经营方案。2019年再度战略聚焦瓜子+坚果,首次提出“用匠心精神专注坚果质造”、实现从全球第一的瓜子企业向全球领先的坚果企业跨越。

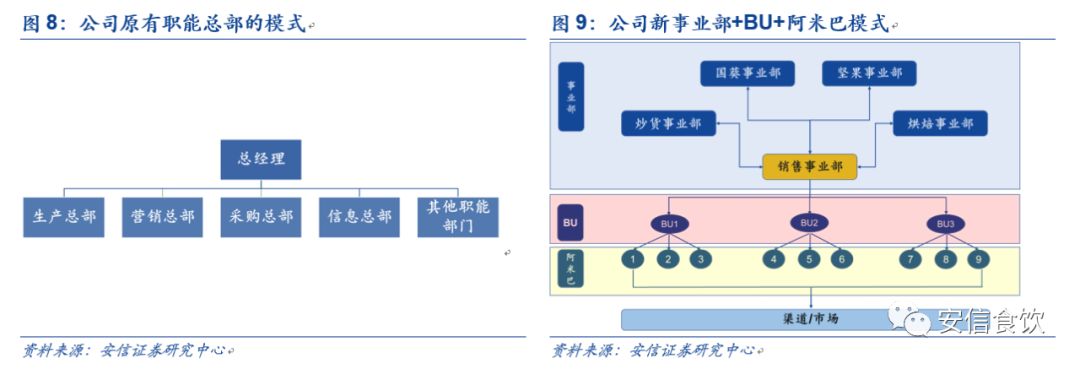

事业部改革、BU+阿米巴模式:事业部改革:2014年年底公司推动产品事业部制改革,并于2015年1月正式运行,将原有总部下设供应链中心、营销总部、职能总部等分部的模式重新划分五个职能事业部:国葵事业部、炒货事业部、坚果事业部、焙烤事业部,并针对销售业务单独成立销售事业部;BU:在事业部基础上,公司进一步划小经营单元,成立BU(业务单元),实现扁平化管理;阿米巴模式:在事业部和BU基础上,公司引入阿米巴模式,再次划小组织范围,并提供更大的柔性,让第一线的每一位员工都能成为主角,倡导全员经营。

全方位、多层次的业绩PK:公司级双月业绩PK;销售BU、工厂BU、车间单月业绩PK;质量专项PK;公开竞聘PK以晋升人才。

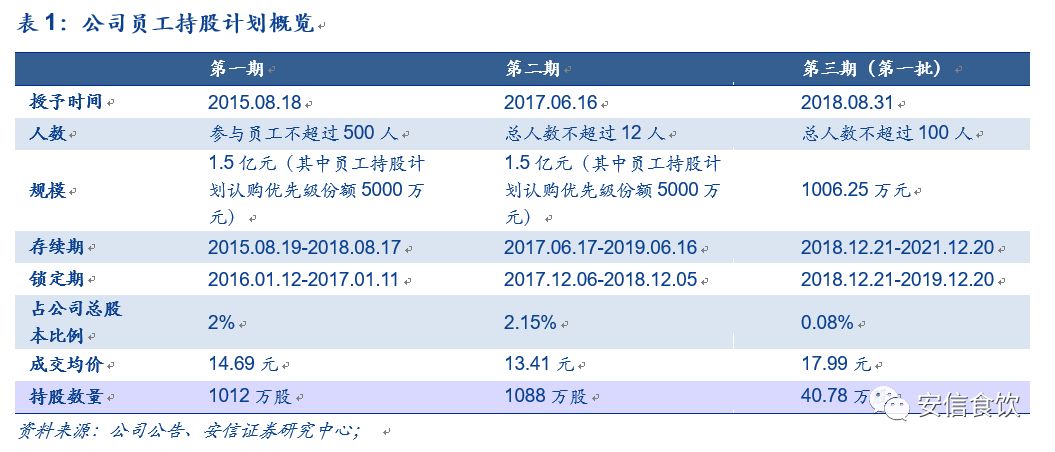

员工激励:一方面,公司自2015年起推出员工持股计划,截至目前已经推出第三期(目前为第一批,合计五批,2018-2022年分批推出),另一方面,公司于2019年4月公告拟回购公司股份,按回购资金总额与回购价格上限计算,预计回购股份总额为 333 万股,占目前公司总股本的 0.66%。公司计划回购股份用于员工股权激励(不超过50%)与可转债。

基于大力度的管理改革,内部机制理顺,公司2018年推进战略升级,聚焦瓜子和坚果,重点打造每日坚果,2019年推进营销升级,引入超级符号,同时签约分众,加大市场投入,实现渠道再突破,获得快速增长。

2

2020年食品饮料三条主线详解

2020年我们建议核心关注食品饮料三条主线,第一是以白酒和调味品为代表的稳健价值主线,竞争格局良好,龙头稳步成长,2015年以来估值稳中有升,未来估值稳定性仍可期。

第二是提价主线,CPI上升,原料成本上涨同时产成品提价,产品提价受益或略滞后,但通过费用优化仍能保持盈利能力的品牌企业值得高度重视,有成本优势的企业更佳,重点领域为速冻米面(安井食品、三全食品)和肉制品(双汇发展)。

第三是品类成长。满足特定消费场景和特定消费人群的品类仍在不断冒出,我们高度关注市场空间可观,竞争格局较佳的先发优势品牌,定位清晰,产品和渠道扩展领先,市场投入同步,消费者心智占有已经超前,持续快速成长可期。核心品种为妙可蓝多、洽洽食品、百润股份。2.1. 稳健价值:白酒+调味品

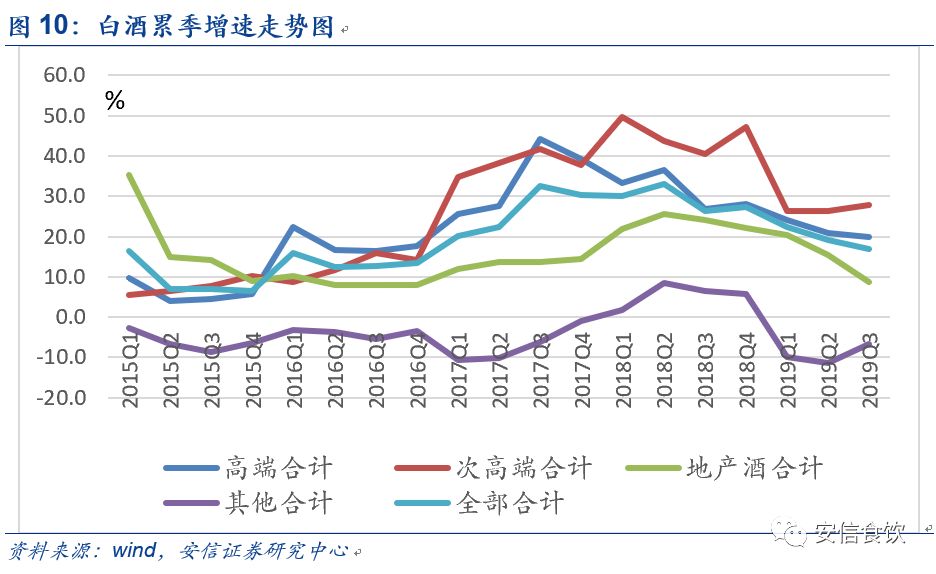

2016年白酒板块确定性复苏以来,在2017Q2-2018Q2达到景气高点(行业整体繁荣),2018年Q3以来结构性景气成为白酒板块最重要特征,虽然分化明显,例如次高端白酒整体增速放缓,且较之前增速放缓幅度居各价格带之首,地产酒竞争加剧,部分品牌增速低于5%,季度增速在-20%-0%这样的低水平,但高端酒整体仍在扩容,集体表现稳健,2019年高端酒以茅五泸为核心,合计收入增长20%,其中茅台受限于发货量增速低估,五粮液和老窖量价贡献高档酒增长最快。展望未来(2020-2025),高端酒趋势明朗,增长节奏平稳较快,继续看好以其为代表的稳健价值。

贵州茅台:2018年茅台酒销量3.2万吨,根据基酒产能,2024年前后茅台酒销量可达到4.5-5.0万吨之间,由于茅台酒总体产量有限,预计未来价格仍有上涨空间。我们认为贵州茅台的销量成长明确,稳健价值优选。

五粮液:基于贵州茅台的供需关系分析,我们认为五粮液量价政策有良好参照,公司自身管理提升将帮助实现更为稳健的成长,价值亦突出。

泸州老窖:跟随战略受益者。

除了高端酒,我们还高度重视山西汾酒、地产酒龙头、光瓶酒龙头。

山西汾酒:2017年国企改革以来,增长动能强劲,目前正处于快速全国化进程中,公司市场投入能力出众,品牌势能升级,渠道优势资源不断聚集,山西和环山西市场稳固且保有较快增长,域外市场高速成长,主力产品全线增长,前景看好。2017年公司提出“62210”五年奋斗目标,2022年争取实现200亿元销售,我们认为从2018年93.8亿元到2022年的200亿元是良好的目标参照。

古井贡酒:在安徽省内龙头地位稳固,结构升级持续受益,未来3年收入增速保持两位数增长可期,利润增速更快。

顺鑫农业:光瓶酒龙头,在白酒行业深度调整期保持平稳增长态势,低价高频次消费为主,无惧宏观波动,目前在低档酒市场份额仍低,预计将继续受益消费品牌化和集中度提升,同时公司导入升级产品,未来净利率提升可期。

调味品中炬高新具有良好的稳健价值。公司品牌基础好,产能储备较足,市场稳扎稳打,仍有很大潜力。民营化以后,公司体制红利尚未充分释放。后续主要看点:厨邦食品少数股权归属、激励机制的进一步完善、市场投入欠账的不足以及收入导向提升增长水平、做大食品主业的外延。

2.2. 提价主线:速冻米面火锅料+肉制品

2019年三季报总结分析,我们发现收入利润增速相较于Q2提速的有次高端和高端白酒、乳制品、肉制品、休闲食品、速冻食品,龙头表现出逆境恒强、较好的穿越周期能力。我们发现环比提速的基本具有提价因素贡献,典型的是高档白酒、速冻食品和肉制品,休闲食品当中业绩表现超预期的洽洽食品仍在受益2018Q3提价。

双汇发展:屠宰上量,低成本冻肉储备充足且仍继续补充(来自美国关联企业低价冻肉),肉制品今年持续提价,因竞争格局稳定,销售量未见明显影响。展望未来,提价受益周期长,冻肉储备销售利润贡献十分显著。

三全食品:冻肉储备可满足明年旺季使用,产品多次提价,成本转嫁较为顺利。公司当前核心逻辑一是2B业务持续快速成长,且因费用率低使得盈利能力远高于当前整体利润率水平,二是零售业务的体制机制改革,损益导向,内部挖潜,盈利能力正在修复。公司业绩弹性较大,值得高度重视。

2.3. 品类成长:成长性子行业获得高估值

成长期行业往往因高增长获得高估值。

奶酪居于乳制品金字塔顶端,目前“餐饮+零售(家庭DIY消费)+休闲零食化”使得奶酪细分处于快速成长赛道。妙可蓝多2019年儿童奶酪棒单品爆发,整体奶酪业务预计实现9亿收入,餐饮奶酪和儿童奶酪约5:5,儿童奶酪明年预计继续实现高速增长。从我们深度的市场调研反馈看,儿童奶酪市场竞争格局初步成型,公司居于第一梯队,相较外资品牌百吉福,公司具有招商灵活、终端网点开拓更为积极、渠道下沉和维护更好等优势。相较蒙牛等国产品牌,公司具有产能优势、包装专利优势、IP优势、组合营销占据消费心智有利位置的优势。继续看好公司儿童奶酪放量以及家庭奶酪(芝士片、马苏里拉)零售放量。

百润股份:公司深度洞察预调鸡尾酒市场机会,全面学习日本经验,完成了重新定位,主推产品复购率大幅提升,优秀的产品研发创新能力继续保持,销售收入增速回升,盈利能力回升。

洽洽食品:小黄袋和蓝袋持续快速增长,瓜子品类优势突出,小黄袋线下优势凸显,大单品逻辑通畅。公司目前快速增长背后是2015年以来的几次重大变革,从事业部制改革,推行PK机制,员工激励升级,引入战略外脑,持续升级市场投入,目前公司走上了更快增长轨道,我们认为具有可持续性。3

本周食品饮料板块综述

本周(11/11-11/15)上证指数下跌2.46%,深证成指下跌2.50%,食品饮料板块上涨0.15%,在申万28个子行业中排名第1位。除啤酒、白酒和饮料制造等5个子版块在上涨外,其余8个子版块在下跌,啤酒涨幅最大,为8.68%(啤酒 8.68% >白酒 0.76% >饮料制造 0.72% >食品综合 0.48% >食品饮料 0.15% >调味发酵品 -1.23% >食品加工 -1.3% >乳品 -1.74% >黄酒 -2.36% >葡萄酒 -3.3% >肉制品 -4.6% >软饮料 -6.96% >其他酒类 -7.93%)。

个股涨幅前五位分别是:得利斯(24.03%)、青岛啤酒(12.47%)、重庆啤酒(11.49%)、安井食品(10.97%)、顺鑫农业(9.63%);

跌幅前五位分别是:ST椰岛(-16.33%)、华宝股份(-10.95%)、燕塘乳业(-10.51%)、克明面业(-9.37%)、安记食品(-9.16%)。

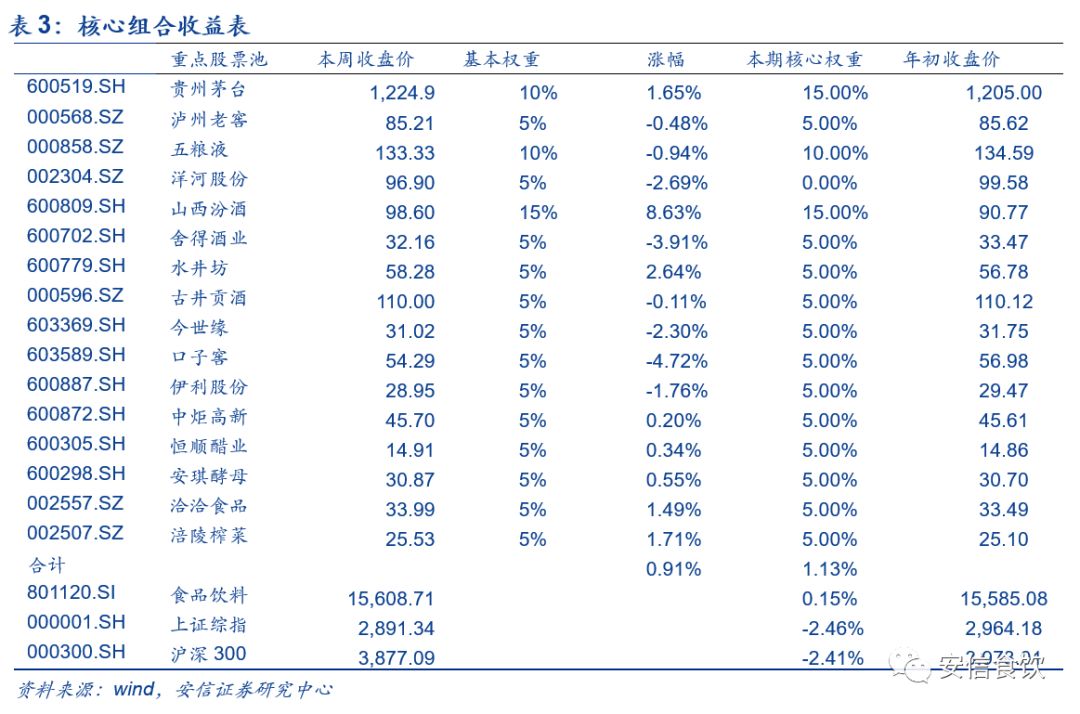

核心组合表现:

本周我们的核心组合上涨1.14%。具体标的表现如下表(核心组合出自重点标的组合池):

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号