-

【安信食品】基金Q3持仓分析:持仓分化,茅台汾酒绝味等增持明显

机构研报精选 / 2019-10-28 14:50 发布

1 核心观点

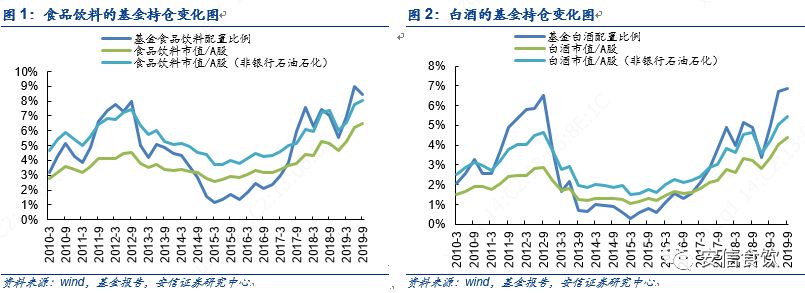

■白酒持仓再创历史新高,食品略有回落。2019Q3基金食品饮料板块持仓为8.43%(环比Q2减少0.53pct.),但仍维持在8%以上,属历史高水平。2018Q3-2019Q3基金的白酒持仓分别为4.89%、3.37%、4.98%、6.70%、6.88%,Q3基金白酒持仓环比增加0.18pct.,在Q2历史最高基础上再创历史新高。2019Q3白酒持仓比例6.88%,白酒市值占 A 股(剔除银行石油石化)市值比重为5.44%,超配幅度为1.44pct.。食品股持仓有所下降,乳品下降明显,2019Q3乳品、食品综合、调味发酵品、肉制品持仓分别为0.84%、0.28%、0.27%、0.06%,持仓环比减少0.52、0.06、0.04、0.02pct.。白酒继续加仓主因旺季预期较好,龙头茅台关联交易靴子落地,直营增量预期强烈,五粮液和老窖批价上行,中秋发货确定提前锁定业绩增长区间,山西汾酒全国化战略执行有力,省外市场增长强劲,收入占比持续过50%;另外,在宏观经济担忧背景下,防御需求放大,抱团现象明显,白酒因为业绩较好的确定性获得青睐;食品股减仓主因前期涨幅大估值高、宏观经济低迷影响消费需求,原材料成本上涨抑制盈利水平

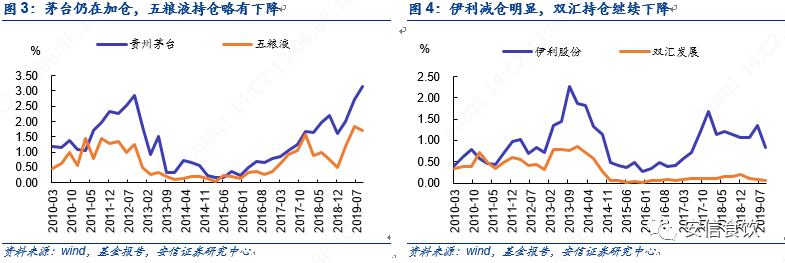

■基金食品饮料重仓股标的未变,贵州茅台持仓持续上升。截止9月底,基金持仓比例最高前20名中食品饮料股占4只,分别是茅台、五粮液、伊利、泸州老窖,与2019Q2相同。贵州茅台持续加仓首破3%,其余股票有不同程度的减仓。贵州茅台持仓仅次于中国平安,继续居食品饮料首位,2019Q3茅台的基金持仓比例为3.13%,环比上升0.41pct,创2012Q3(2.84%)以来历史新高。五粮液全市场持仓维持第三,2019Q3五粮液持仓比例1.72%,环比下降0.10pct。泸州老窖持仓排名降至第十,持仓比例从Q2末的0.84%降至0.81%。食品股方面,伊利股份有所减仓,在全市场持仓位列第九,排名下降4位,2019Q3重仓比例环比减少0.51pct至0.84%,主因行业竞争激烈并面临成本压力,大额激励影响利润预期。

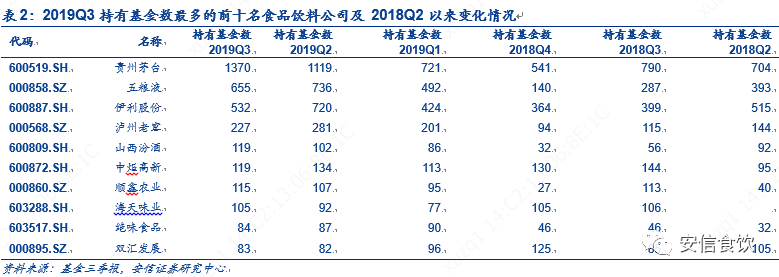

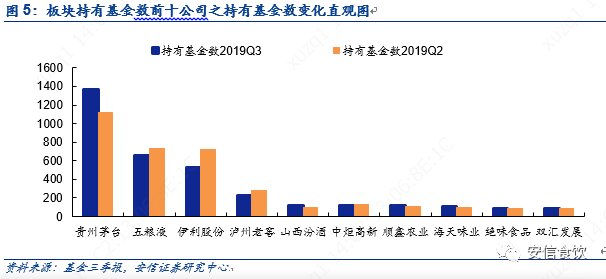

■白酒持仓分化,贵州茅台、山西汾酒等增持明显,乳制品、肉制品持仓减少。从持有基金数看,2019年Q3持有基金数量排名前10当中白酒股占5席。2019Q3持有贵州茅台的基金数为1370家,环比大幅增加251家,增持257万股。Q3持有五粮液的基金数为655家,环比减少81家,减持2964万股。Q3持有泸州老窖的基金数为227家,环比减少54家,减持754万股.而山西汾酒持仓基金数持续增加,Q3持有基金数为119家,环比增加17,增持1528万股,。此外Q3顺鑫农业、今世缘基金分别增持1353万股、1683万股,口子窖、洋河股份、古井贡酒分别减持1487万股、805万股、212万股。食品板块中,海天味业、绝味食品持股数量增加,伊利股份、双汇发展等持股数量有所减少(Q3vs.Q2)。食品方面,基金持股数较Q2大幅增加的有海天味业、绝味食品,分别加仓670万股、290万股,主因业绩稳健性高、增速可观;伊利股份减持1.96亿股,带动乳品板块持仓环比大幅减少;中炬高新、双汇发展减持2606万股、1120万股,青岛啤酒、安井食品、洽洽食品、汤臣倍健等持股数量均有不同程度的减少。

■核心推荐:白酒方面核心配置行业+香型双重龙头茅五汾,其中汾酒全国化最值得期待,重点优质标的还有泸州老窖、古井贡酒、顺鑫农业,调整给予期待的洋河股份等。食品方面,推荐短期业绩改善、提价提升中长期盈利水平的双汇发展,市场投入思路清晰且大单品和新品快速成长洽洽食品,品类快速成长的妙可蓝多,深度改革见成效并且有长期toB逻辑的三全食品。

■风险提示:经济继续放缓;中高端白酒需求放缓和竞争加剧;行业成本压力。

2

Q2基金持仓概述:白酒持仓再创历史新高,食品略有回落

1.1. 食品饮料持仓略有回落但仍处历史高位

基金2019三季报基本披露完毕,从Q3持仓分析,食品饮料板块持仓略有回落但仍处历史高位。2019Q3基金食品饮料板块配置比例为8.43%,环比减少0.53pct.,相较于二季度的历史持仓最高位略有所下滑,但仍维持在8%以上的历史高水平。

基金在2018Q3-2019Q3的食品饮料持仓分别为7.03%、5.56%、6.95%、8.96%、8.43%,2018年Q4触底(2018年10月调整剧烈),2019年1月以来持仓强势回升,Q3末持仓较2018年底大幅提升2.87pct.。

2019年Q3末食品饮料市值占A股(剔除银行石油石化)市值的8.05%,基金持仓超配0.38pct.。

1.2. Q3白酒持仓仍小幅提升,食品持仓略有下滑

2018Q3-2019Q3基金的白酒持仓分别为4.89%、3.37%、4.98%、6.70%、6.88%,Q3基金白酒持仓环比增加0.18pct.,在Q2历史最高的基础上再创历史新高。

2019Q3白酒持仓比例6.88%,白酒市值占 A股(剔除银行石油石化)市值比重为5.44%,超配幅度为1.44pct.,超配幅度略有收窄(Q2超配幅度为1.65pct.)。

食品股持仓有所下降,乳品下降明显,2019Q3乳品、食品综合、调味发酵品、肉制品持仓分别为0.84%、0.28%、0.27%、0.06%,持仓环比减少0.52pct.、0.06pct.、0.04pct.、0.02pct.。

根据基金重仓股中食品饮料持股比例口径, 2019Q3白酒持股总市值占基金重仓股总市值的比例为13.29%,环比增加0.22pct。2019Q3食品饮料持股总市值占基金重仓股总市值的比例为16.29%,环比减少1.21pct。

2019年Q3食品饮料板块有所分化,白酒继续加仓主因旺季预期较好,龙头茅台关联交易靴子落地,直营增量预期强烈,五粮液和老窖批价上行,中秋发货确定提前锁定业绩增长区间,山西汾酒全国化战略执行有力,省外市场增长强劲,收入占比持续过50%;另外,在宏观经济担忧背景下,防御需求放大,抱团现象明显,白酒因为业绩较好的确定性获得青睐;食品股减仓主因前期涨幅大估值高、宏观经济低迷影响消费需求,原材料成本上涨抑制盈利水平。

3

基金食品饮料重仓标的未变,贵州茅台持仓持续上升

截止9月底,基金持仓比例最高前20名中食品饮料股占4只,分别是茅台、五粮液、伊利、泸州老窖,与2019Q2相同。

贵州茅台持续加仓,持仓首破3%,其余股票有不同程度的减仓。贵州茅台持仓仅次于中国平安,继续居食品饮料首位,2019Q3茅台的基金持仓比例为3.13%,环比上升0.41pct,创2012Q3(2.84%)以来历史新高。五粮液全市场Q3持仓维持第三,持仓比例1.72%,环比下降0.10pct。泸州老窖持仓排名降至第十,持仓比例从Q2末的0.84%小幅降至0.81%。

食品股方面,伊利股份有所减仓,在全市场持仓位列第九,排名下降4位,2019Q3重仓比例环比减少0.51pct至0.84%,主因乳制品行业竞争激烈、成本压力加大,公司收入与利润均有所承压,且公司推出大力度管理层和员工激励,未来几年摊销费用颇高。

4

个股持有基金数分析:茅台汾酒增持、乳制品、肉制品持仓减少

白酒板块具有市值优势,因此持有基金数通常高于食品股,重点是看边际持仓变化。Q3白酒股持仓变化分化明显,贵州茅台、山西汾酒等以更为优质的基本面获得持续增持。从持有基金数看,2019年Q3持有基金数量排名前10当中白酒股占5席,与2019Q2相比减少两席,洋河股份与口子窖持有基金数掉出前十。2019Q3持有贵州茅台的基金数为1370家,环比大幅增加251家,增持257万股。Q3持有五粮液的基金数为655家,环比减少81家,减持2964万股。Q3持有泸州老窖的基金数为227家,环比减少54家,减持754万股.而山西汾酒持仓基金数持续增加,Q3持有基金数为119家,环比增加17,增持1528万股,。此外Q3顺鑫农业、今世缘分别增持1353万股、1683万股,口子窖、洋河股份、古井贡酒分别减持1487万股、805万股、212万股。

食品板块中,海天味业、绝味食品持股数量增加,伊利股份、双汇发展等持股数量有所减少(Q3vs.Q2)。食品中基金持股数较Q2大幅增加的有海天味业、绝味食品,分别加仓670万股、290万股,主因业绩稳健性高、增速可观;伊利股份减持1.96亿股,带动乳品板块持仓环比大幅减少;中炬高新、双汇发展减持2606万股、1120万股,青岛啤酒、安井食品、洽洽食品、汤臣倍健等持股数量均有不同程度的减少。

5

投资建议:继续看好高端白酒、肉制品、速冻食品

核心推荐:白酒方面核心配置行业+香型双重龙头茅五汾,其中茅台酒销量从目前3万吨附近到未来5万吨左右(根据基酒产量合理推算)的销售达成路径清晰,我们预计市值和价值会与之匹配,具有长期投资价值;山西汾酒的销售规模和预计市值将会与汾酒的复兴(通过体制机制持续深化改革完善,持续推动全国化,品牌回归,高端品牌影响力提升,以青花30占位700-800元成功为标志的高端化)相匹配,其中过程或许波动,但整体确定性是高的。

白酒其他重点优质标的还有泸州老窖、古井贡酒、顺鑫农业,正在积极渠道营销调整的洋河股份等。

食品方面,推荐短期业绩改善、提价提升中长期盈利水平的双汇发展,市场投入思路清晰且大单品和新品快速成长洽洽食品,品类快速成长的妙可蓝多,深度改革见成效并且有长期toB逻辑的三全食品。

食品大板块值得长期跟踪覆盖甚至推荐的四极:调味品,肉制品,乳制品,速冻食品(我们建议积极关注),目前我们侧重推荐的是肉制品(双汇)和速冻食品(安井,三全食品,以及火锅料产业)。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号