-

姜超:A股未来10年年均回报10%,没有水牛快牛,只有业绩慢牛

机构研报精选 / 2019-10-15 11:41 发布

为何央行宣布降准之后,资本市场反而“股债双杀”?

未来几年楼市股市资产价格表现将会如何?市场会出现什么“牛”?对于上述问题,海通证券首席经济学家姜超在最新报告中都给出了答案,他指出,降准后却“股债双杀”的原因在于,央行只愿降准不愿降息,他还对未来市场表现给出了判断。一、降准之后反而“股债双杀”

在9月初央行宣布降准之后,资本市场情绪高涨,以为会有股债双牛的行情出现。甚至还有人提出了“降准之后就有降息”的观点,结果却是“股债双杀”。 自从降准以来,资本市场的表现与市场预期完全相反,股市和债市均出现明显下跌。 从9月6日央行宣布降准到9月末,上证指数从3000点跌至2905点。而同期10年期国债利率从3.02%升至3.15%,升幅达到13bp,相当于下跌了1.3%。这显然不像是“资产荒”,而更像是“资产慌”!

二、原因在于:货币宽松低于预期

为何降准之后的资本市场短期表现低迷?原因或在于货币政策宽松的程度低于预期。

只愿降准不愿降息 尽管海外降息不断,但中国央行始终没有下调基准利率。目前,中国有两套基准利率系统,一套是存贷款基准利率,另一套是MLF利率等公开市场操作利率。 本轮央行推动贷款报价利率LPR的改革,其实就反映了央行不愿意下调存贷款基准利率。 而改革后的LPR利率挂钩MLF利率,但央行近期仅仅是缩量操作MLF,而并未下调MLF招标利率,使得市场降息预期再次落空。 事实上,本轮宽松周期和以往的最大区别就在于央行只愿降准而不愿意降息。 自从2018年4月央行首次降准以来,央行已经下调了4%的法定准备金率,但同期两大基准利率均维持不变。 货币政策保持稳健 对于未来货币政策取向,我国并不急于像其他一些国家央行所做的那样,有一些比较大的降息和量化宽松的政策,还是要保持稳健的取向,要保持定力。 在整个货币政策操作的过程中,应该珍惜正常的货币政策空间,尽量长地延续正常的货币政策,这样对整个经济的可持续发展和老百姓的福祉是有利的。下一步要下大力气疏通货币政策传导机制,以改革的方式降低企业融资成本。 而再次印证短期内中国全面降息的概率不大,而更有可能的是基准利率保持稳定,而通过改革的方式定向降低企业部门利率。

三、不愿降息

原因在于内部通胀债务制约

为何央行不愿意全面降息,而是保持稳健中性的货币政策?从内部来看,通胀回升和债务高企应是两大制约因素。 4季度—明年上半年CPI或都将高于3% 进入8月份以来,猪价大幅上涨,使得食品价格出现反季节上升,8月CPI维持在2.8%的5年高位,我们预计9月CPI或升至3%的政策目标,而4季度CPI或将突破3%。 虽然商务部9月份已经投放了2万多吨储备肉,猪价在经历16周连续上涨之后,在9月下旬终于出现回落,但猪价的趋势性回落仍有待生猪出栏量的回升。 然而目前母猪存栏量还在下降,而从生猪存栏到出栏存在一定时滞,预计2020年年中之前的猪价仍将在高位运行,而通胀短期趋于回升,在2020年上半年或都将位于3%以上区间。 而通胀是影响央行货币政策的重要因素,过去20年的4次降息周期均发生在通胀的下行通道中,而且往往是通胀下行至低于政策目标之后才开始降息。

如今通胀处于上行通道,而且即将向上突破3%的政策目标,因而央行启动降息的概率极低。 债务高企制约宽松 制约央行全面降息的另一重要原因是高企的债务率。 在2008年之后,我们曾经历过3轮降息周期,每一次降息都会刺激经济主体举债,使得总债务率持续上升。 而在经历3轮大幅举债之后,目前的全社会债务率高达250%,与美国次贷危机以前的峰值接近,这意味着没有进一步的举债空间了,这也是过去两年我们下大力气去杠杆的主要原因。 因此,假如我们现在全面大幅降息,不排除和2015年一样再次出现居民大幅举债买房,就会使得我们的债务率进一步恶化,无益于中国经济的长期健康。 所以这一次央行改革了贷款利率报价机制(LPR),将居民房贷挂钩5年期LPR,而将企业贷款挂钩1年期LPR,在最近1次的LPR报价中,1年期LPR下降5bp,而5年期LPR维持不变,这其实就不会降低房贷利率刺激地产,而只是定向给企业部门减负。

四、美国降息空间有限

而即便是央行持续降准,其实本轮货币宽松的程度也是有限的,因为还会受到外部环境的制约。 虽然美国从7月末以来已经连续两次降息,但是美联储最新的会议纪要显示,本轮利率或许下降到1.5-1.75%就结束了,也就是暗示未来顶多还有1次降息,而并非利率会一直下降到0为止。 原因在于,美联储降息除了考虑经济以外,还需要考虑通胀走势。而美国8月核心PCE物价涨幅已经升至1.8%,创下年内新高,核心通胀上行并不支持美联储大幅降息。

外汇流入或减少

另一重要影响则是贸易摩擦或导致外汇流入减少。 过去中国的流动性充裕,一个重要的来源就是外贸顺差。从03年到14年,中国央行的外汇占款从3万亿升至27万亿,年均增加超2万亿,这也是过去中国广义货币M2持续高增的重要原因之一。 但是自从15年以后,我国外贸顺差和外汇占款都开始持续下降。而目前叠加了中美贸易摩擦的影响,会从经常项目和资本项目两方面影响外汇流入。 而在外汇占款流入放缓的背景下,央行的降准其实主要是对冲性的货币政策,体现为过去两年银行的超储率基本维持稳定,而货币利率水平也基本保持稳定。

五、水牛快牛将不再

如果本轮货币政策难以全面宽松,而是保持稳健中性,那么对应的资产价格表现将和过去有着显著区别。 过去十年我国的流动性长期保持充裕,一方面受益于外汇占款的持续流入,同时也因为货币政策的长期宽松,时常会有大幅降准降息。 而流动性的充裕体现为货币增速居高不下,同时货币利率则是大起大落。在流动性宽松的环境下,最为受益的资产是房产,房价涨幅与货币增速高度相关。 从08年到18年,中国的广义货币M2从40万亿升至183万亿,年均增速高达15%,与同期一线城市房价涨幅基本相当,房地产的大牛市本质上就是流动性推动的大水牛行情。 而股市作为金融资产,其表现受到利率变化的影响。大幅降息往往会推升股市估值,刺激一轮短期牛市,比如09年和15年。 但是由于降息往往会刺激债务和通胀上升,导致货币紧缩推高利率,利率上升最后又会终结股票牛市行情。因而过去的股票牛市都很难持续,属于典型的快牛行情。

六、A股未来10年年均回报10%

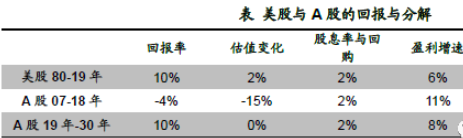

未来如果货币政策保持稳健,流动性保持在中性水平,就意味着货币增速相比于以往将有显著下降。 而不大幅降息刺激经济,也就意味着没有债务和通胀大幅上升的风险,未来没有紧缩货币政策的需要,利率将保持平稳,利率的波动性将显著下降。 货币增速下降,地产泡沫不再 去杠杆之后货币超发的现象终结了。最近两年的M2增速在8%左右,与8%左右的GDP名义增速基本持平。 而按照8%左右的货币增速,意味着以后每年房价的潜在涨幅顶多在8%,考虑到举债买房的贷款成本就有5.5%,而房子的产权是70年,每年折旧率就有1.5%,扣掉这些成本之后,举债买房几乎就不赚钱。 而且考虑到房子的售租比居高不下,不排除未来房价出现长期横盘,流动性泛滥推动的地产泡沫将成为历史。 市场利率下降,提升股市估值 而随着货币增速和房价潜在涨幅降至8%左右,这意味着与地产相关的资产很难再提供10%以上的回报率,市场上的高收益率要么爆雷了,要么是不借了。 因此,市场真实的无风险利率水平就从以往的10%左右降至了国债的3%左右。与之相应的是,股市的市盈率就很难再继续下降。 2019上半年中国A股上市公司的净利润增速为7.8%,其实远低于过去10年年均11%的净利润增速,这也反映出经济增速的下滑确实降低了A股的内在价值。 但由于上证指数市盈率从年初的11倍回升至13倍,因而A股的涨幅超过20%。 从股市来看,如果未来利率水平保持稳定,就不会轻易出现过去通过短期大幅降息推升股市估值,从而导致暴涨暴跌的快牛行情。 但是没有了水牛和快牛,其实对于中国经济和资产价格长期而言并非坏事。毕竟我们目前的人均GDP只有1万美元,和发达国家相差甚远。 年均10%回报 未来,即便假设中国经济增速降至5-6%的中速区间,考虑物价涨幅每年还有2-3%,加总之后的GDP名义增速有望保持在7-8%左右,而这也对应着企业的盈利增速。 如果中国股市未来的低市盈率能够保持稳定甚至略有提升,那么就意味着未来中国A股每年的涨幅至少有7-8%,再加上2%左右的股息率,中国股市靠业绩就可以实现每年10%左右的回报,这将远好于过去10年的每年下跌4%。 而只要GDP名义增速维持在7-8%,那么中国的企业债利率可以保持在5-6%左右,国债利率可以保持在3-4%左右,因而中国债市靠票息也可以实现每年4-5%的回报。 同样只要中国GDP名义增速保持在7-8%左右,那么房地产的泡沫也有希望慢慢化解,而那些经济发展更快的区域房价也有希望率先见底。 因此,虽然近期由于通胀等因素的影响,宽松货币政策低于预期,市场期待的股债短期快牛并未出现。 但放眼于更长期的未来,哪怕中国经济减速至中速增长区间,但只要经济保持正增长,股市就可以提供相应的正回报,意味着我们有希望迎来靠着经济增长和企业盈利支撑的长期慢牛行情。来源|姜超宏观债券研究

同样只要中国GDP名义增速保持在7-8%左右,那么房地产的泡沫也有希望慢慢化解,而那些经济发展更快的区域房价也有希望率先见底。 因此,虽然近期由于通胀等因素的影响,宽松货币政策低于预期,市场期待的股债短期快牛并未出现。 但放眼于更长期的未来,哪怕中国经济减速至中速增长区间,但只要经济保持正增长,股市就可以提供相应的正回报,意味着我们有希望迎来靠着经济增长和企业盈利支撑的长期慢牛行情。来源|姜超宏观债券研究

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号