-

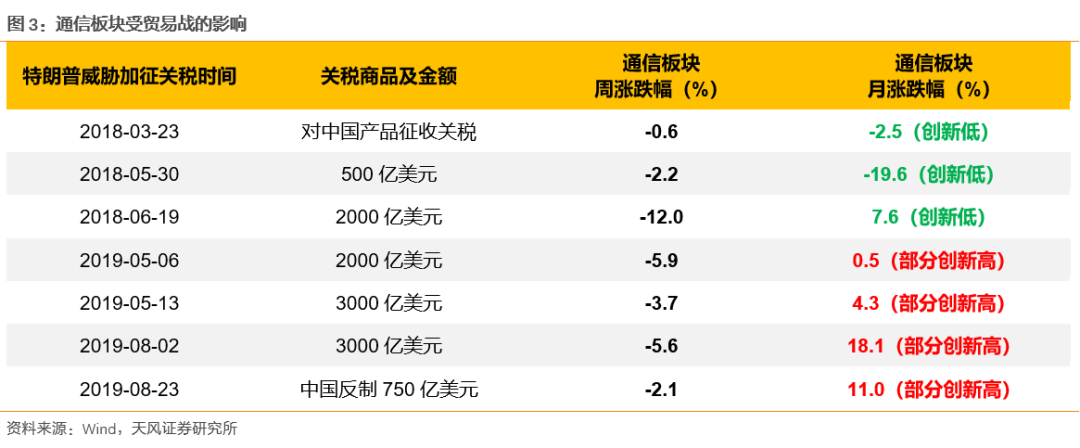

不稳定的贸易战、小心翼翼的宽松和少部分公司的牛市【天风策略 | 长期视角】

徐彪

/ 2019-09-23 08:26 发布

/ 2019-09-23 08:26 发布摘要

核心观点:

1、贸易战不确定性再起。贸易战恶化每次导致的短期快速下跌,都是资金不断调整结构,向消费龙头和科技龙头集中的过程。 2、割裂的市场,“少部分”公司的牛市仍将延续。全面牛市要么是估值的全面抬升、要么是盈利的全面复苏,前者被宽松政策的小心翼翼所遏制,后者被贸易战的长期不可调和所遏制。 3、“少部分”公司牛市的风险,在于A股的系统性风险。而9月以来的政策边际放松,虽然力度不如Q1大(当前房地产仍然没有放松),但至少会对全市场的估值形成一定支撑。 4、长期来看,消费和科技龙头同时占优的背景是经济中枢下台阶和经济结构转型背景下,产业趋势所决定的,赚得是业绩增长的钱。 5、中期来看,消费板块受益于非全面放松的政策环境下稳定的业绩和外资持续流入过程中对定价模型中ROE和贴现率的修正;科技板块受益于5G及其应用的产业周期和外延并购规模的复苏。

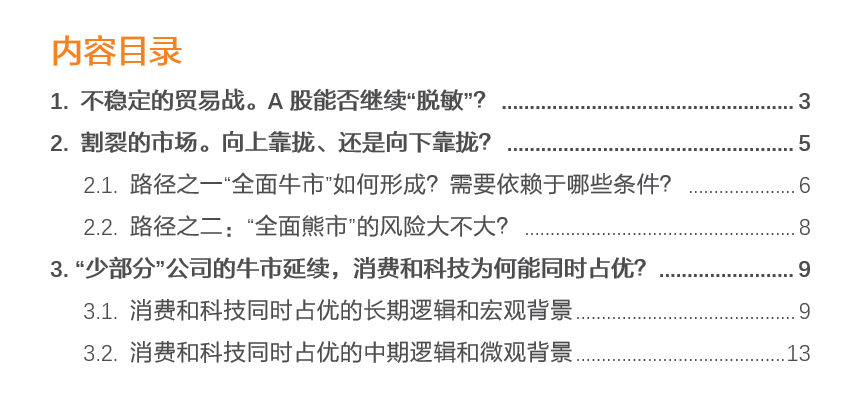

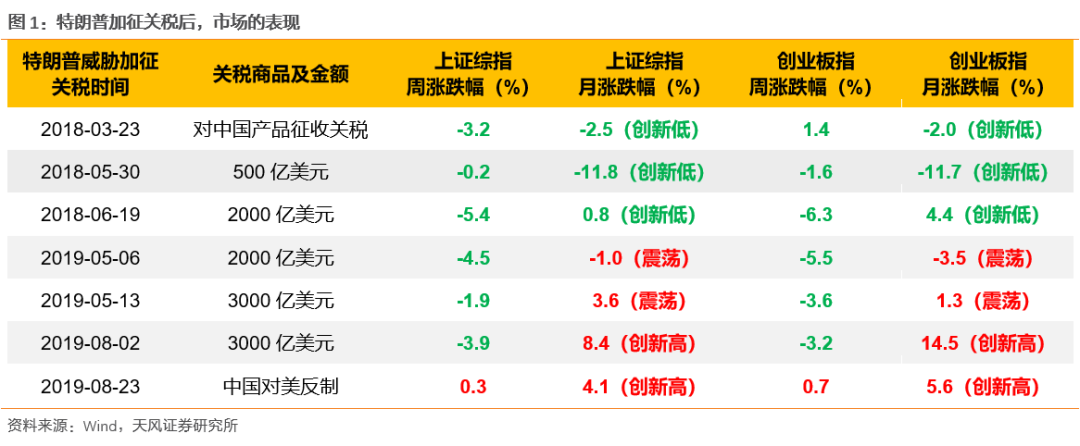

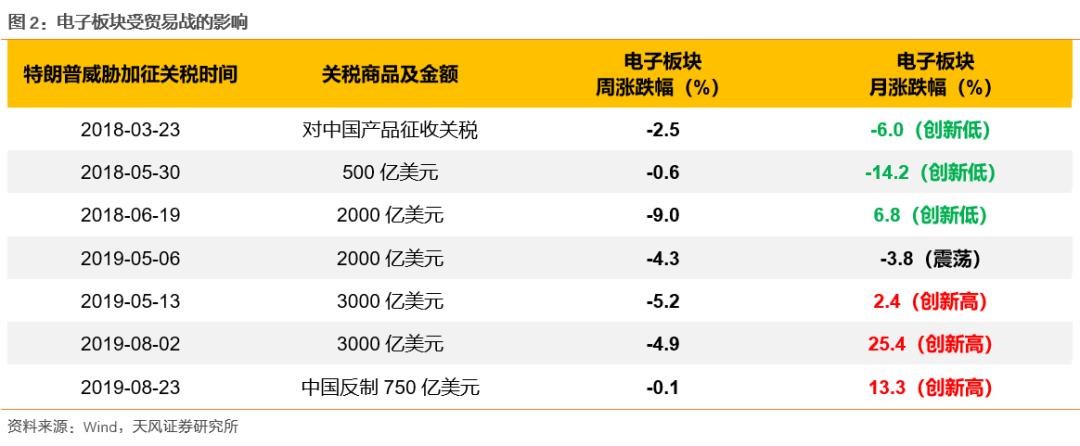

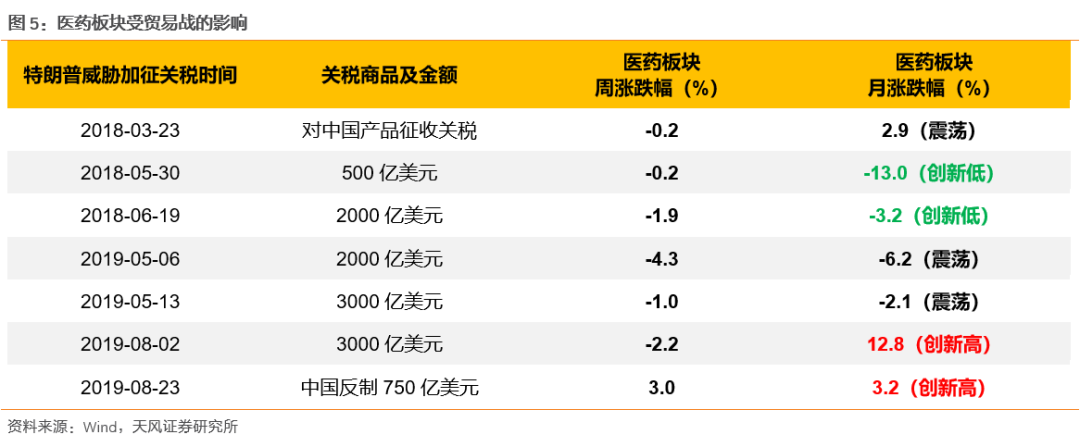

1、不稳定的贸易战。A股能否继续“脱敏”?

信息层面上,周末又出现了一些变化,给中美10月的谈判蒙上了一层阴影。一方面,9月20日,中国贸易代表团取消了下周参访美国农场的计划,缩短访美行程;另一方面,有媒体报道特朗普提名Matt Pottinger(对华鹰派)为副国家安全顾问。 前期我们总结的关于贸易战的经验,可能依然有效: ——当贸易战谈判进展严重受挫的时候,对未来的情况就要乐观一些;比如5月初、8月初,美方宣布对中国商品加征关税后,市场基本就跌倒了震荡区间的下沿。 ——当贸易战谈判的情况非常顺利的时候,反而要保持冷静、多一分警惕。比如7月1日,当日本G20双方释放和谈信号的时候,市场基本就到了震荡区间的上沿。 因为,立足于谈,就会一直打下去;立足于打,才会有真正的妥协。 对于A股市场来说,8月份我们在报告《哪些板块正在对贸易战脱敏?》中,把每次贸易战恶化后,对指数的影响和对不同行业的影响做了详细的拆分和统计,基本的结论包括: (1)指数层面,对于贸易战的恶化,短期仍然有负面反馈,但中期影响在削弱,当然前提是市场已经隐含了过度悲观的预期。 (2)板块层面,周期类和部分制造业板块仍然受到贸易战恶化带来的经济预期的负面影响。但业绩稳定的消费品公司和处于5G建设周期的头部科技公司,业绩受贸易战影响有效,股价也逐步脱敏。 因此,贸易战恶化每次导致的短期快速下跌,都是资金不断调整结构,向消费龙头和科技龙头集中的过程。

2、割裂的市场。向上靠拢、还是向下靠拢?

如下图,我们构建了两个指数,“核心100”代表外资持股市值(剔除银行后)前50大的公司以及50个科技龙头公司,“其他标的”顾名思义代表剩余的全部A股构成的指数。2016年以来,“核心100”指数震荡上行,累计涨幅82%;“其他标的”指数底部横盘,累计仅仅上涨10%。 向前看,对于这两个指数,未来可能有三种演进路径: (1)路径一:“其他标的”指数与“核心100”指数均大幅上行,即全面牛市。 (2)路径二:“其他标的”指数与“核心100”指数均大幅下行,即全面熊市。 (3)路径三:“其他标的”指数继续底部震荡,“核心100”指数继续震荡上行,即“少部分”公司的牛市。

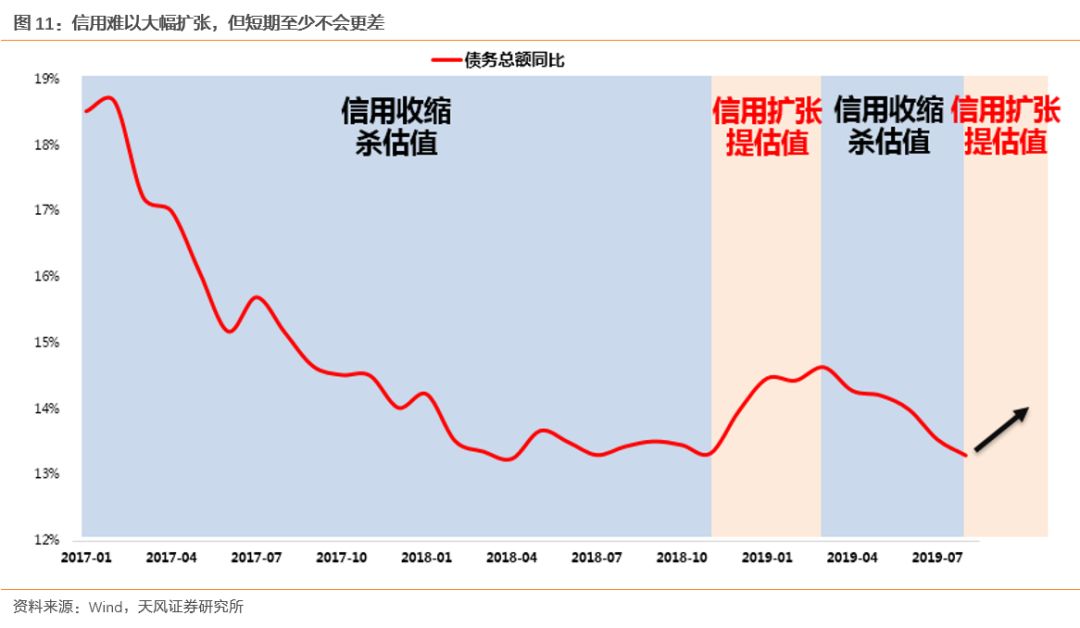

2.1. 路径之一“全面牛市”如何形成?需要依赖于哪些条件? 全面牛市的形成,最主要依赖于“其他标的”的指数,这一指数已经在底部横盘接近三年,能否趋势性抬升,决定了是否有全面性牛市。 “其他标的”指数趋势性的抬升,无非依靠于两方面因素:要么估值全面抬升、要么盈利全面复苏。 (1)首先,估值无差别的全面抬升,需要依靠于政策的全面性放松。在今年以来的多篇报告中,我们都曾利用下图对A股的估值和业绩进行判断。即:①信用扩张的前半场预期盈利改善、A股全面估值抬升;②信用扩张的后半场盈利改善但估值难以继续提升;③信用收缩的阶段全面杀估值。 历史上五轮信用周期,都发生着同样的事情:“信用全面扩张——市场整体估值抬升(赚估值增长的钱)——盈利逐步企稳(赚业绩增长的钱)——信用全面收缩——市场整体估值下移”,以此往复。 但是此轮从1月开始的信用扩张,没能像前五轮,持续一年以上的时间,很快在二季度开始收缩,背后就是我们所说的“抵抗式托底”的政策主基调导致的是“小心翼翼”的政策放松,与前五轮周期中“大开大合”的政策刺激形成了明显的反差。

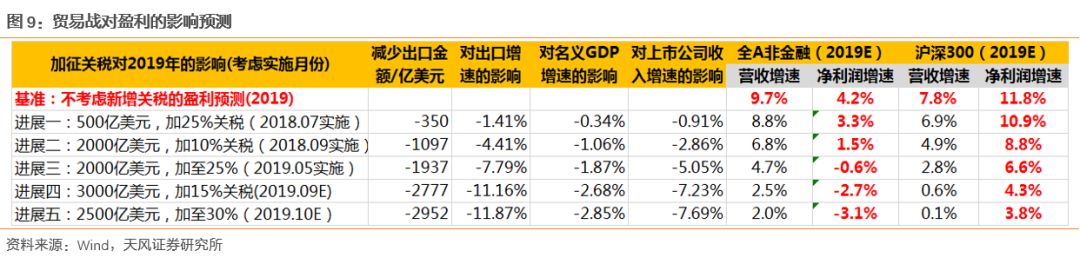

(2)其次,盈利的全面复苏,意味着“其他标的”指数中,大市值的金融周期、中小市值的制造业公司,盈利要触底改善。而这两种类型公司的盈利改善,需要依靠于经济的全面复苏。否则,盈利能够改善的公司还是聚焦在“核心100”当中——部分是“胜者为王”、集中度提升下收益的龙头公司,部分是5G产业周期中受益的科技类公司。

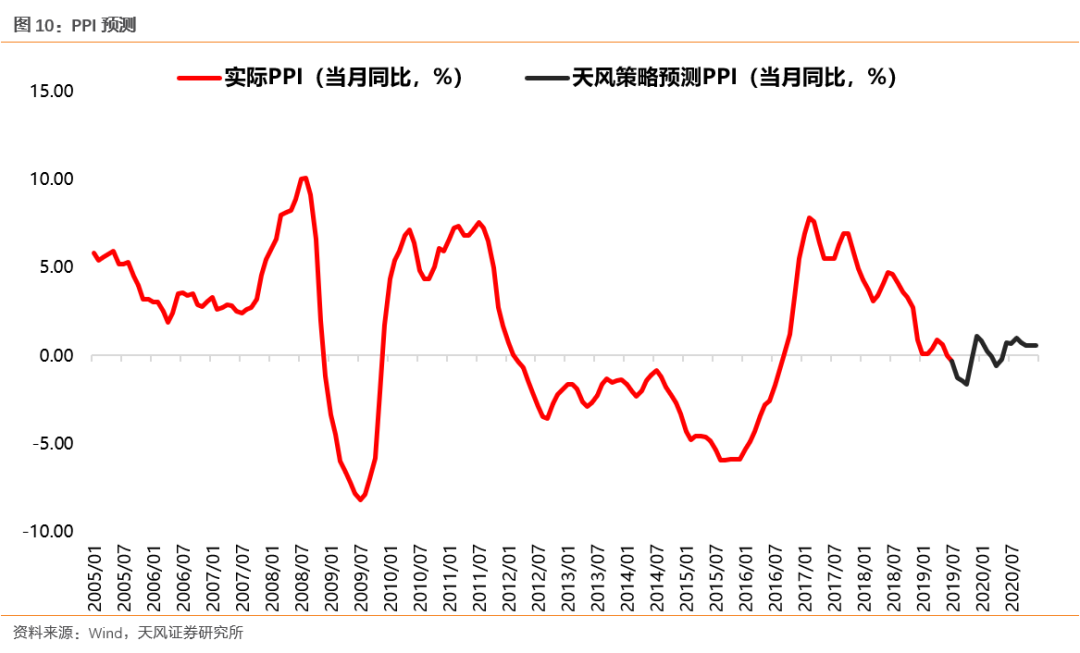

对于整体盈利而言,虽然Q4有望出现企稳,但更多是依赖于去年Q4极低的基数,包括了价格的低基数(PPI)和资产减值(包括商誉)大面积计提导致的低基数。

因此,A股整体盈利的拐点,还有赖于经济的全面复苏。在政策保持定力、放弃全面刺激的背景下,经济的全面复苏要么是内生的库存周期带动,要么是外生的贸易战全面达成协议(取消所有关税)。 第一,关于库存周期,当前库存周期处于历史经验值的底部,继续大幅去库存的可能性较低,但是能否大幅反弹,还取决于房地产投资的情况,而地产投资的不可预测性在最近几年显著提升,是未来最大的变数。

第二,关于贸易战,第一部分中我们提到,双方短期又出现了一些变化,十月取得全面协议的可能性在降低,关税的全部减免也较为困难。更长期来说,中美双方在诸多领域都存在很多难以解决的矛盾,诸如强制性技术转移、工业补贴、国有企业等等。

(3)总结:“全面牛市”需要“其他标的”指数全面抬升,也就是要依赖于这部分公司的估值或者盈利全面抬升,而前者被“小心翼翼”的宽松政策制约,后者被“测不准”的房地产周期和“不可调和”的贸易战制约。

2.2. 路径之二:“全面熊市”的风险大不大? 当前来看,虽然指数整体表现一般,仍然围绕2900-3000点附近震荡,但是今年以来,市场中,“核心100”指数代表的头部消费和科技股的“赚钱效应”仍然不错。 如果这部分公司出现系统性的风险,那么可能会带来机构投资者的整体降仓,那可能意味着全面熊市的到来。 而“核心100”指数的风险主要来自于A股市场的系统性风险,一是业绩风险、二是估值风险。 (1)首先,对于A股整体的业绩来说,关联度最高的变量是PPI,在房地产不出现太大波动的线性外推逻辑下,虽然PPI和全A业绩难以趋势性提升,但是大体上处于底部震荡的格局,下图中黑色线条,是我们对未来5个季度PPI的预测。其中预测偏差的风险,在于房地产投资的大幅波动。

(2)其次,估值端的风险,短期被政策的边际放松所遏制。随着9月初以来政策的放松,9月开始市场有望再次进入脉冲式的信用扩张阶段,虽然力度不如Q1大(当前房地产仍然没有放松),但至少会对全市场的估值形成一定支撑。

(3)总结:中期来看,不论是从业绩层面、还是估值层面,指数整体发生系统性风险的概率都相对较小。 3、“少部分”公司的牛市延续,消费和科技为何能同时占优?

在路径一和路径二实现的条件都不具备的基础上,路径三——“少部分”公司的牛市将得以延续。即以“核心100”指数为代表的消费龙头和科技龙头,仍然是长期配置的主线。 而其中消费和科技的头部公司能够同时占优,可以从两个期逻辑说起:一是宏观背景的长期逻辑;二是微观背景的中期逻辑。 3.1. 消费和科技同时占优的长期逻辑和宏观背景

宏观层面,未来国内长期面临的背景可能就是经济增长中枢的下台阶、经济结构的转型、利率中枢水平的下台阶。在此过程中,一个朴素的逻辑在于,哪些板块表现更好,背后则取决于各个板块在GDP中占比的变化。 美国是一个很好的例子,1960年代,美国实际经济增长较50年代提升了0.5%,同时美国债收益率也不断中枢上移。1970年代开始,美国实际经济增长出现连续的下台阶,除了因为抑制70年代的超高通胀导致了利率飙升,在此之后,美国债收益率进入了漫长的中枢下移过程。

在此过程中,以业绩稳健的消费股龙头和科技龙头为代表的美股“漂亮50”,在80年代仍然走出长期牛市,并较大幅度跑赢指数。

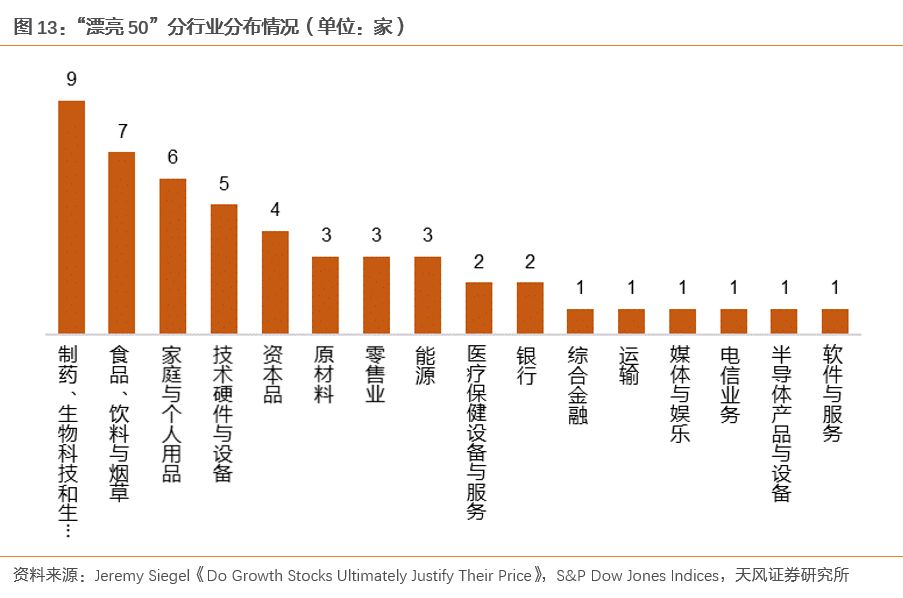

按GICS二级行业对名单进行分类可以看到,50支标的中消费类股票占据绝大多数,其中,制药/生物科技和生命科学、食品/饮料与烟草、家庭与个人用品、技术硬件与设备行业标的数位列前三位,分别有9支、7支、6支、5支标的位列“漂亮50”名单之中。

而持续跑赢的股价,背后大部分还是来自于业绩的支撑,这背后其实是意味着在经济和利率中枢下台阶的过程中,各类产业中,业绩能够持续维持稳定或者是能够爆发的,集中在消费领域和新科技产业中。

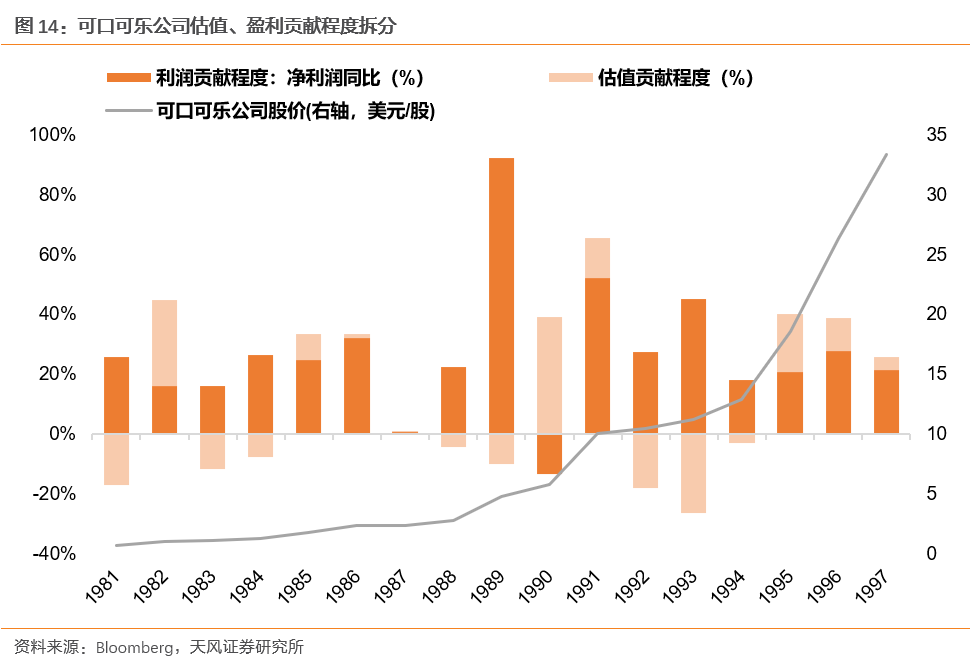

以典型的漂亮50标的——可口可乐公司为例,如果将可口可乐公司股价取得高增长的年份(取当前可追溯的年份,即1981至1997年)中,利润和估值对公司股价的贡献程度进行拆分则可以发现,大部分年份中,盈利增长对于股价的贡献程度远大于估值。

业绩贡献个股上涨的背后,是来自于产业的支撑:

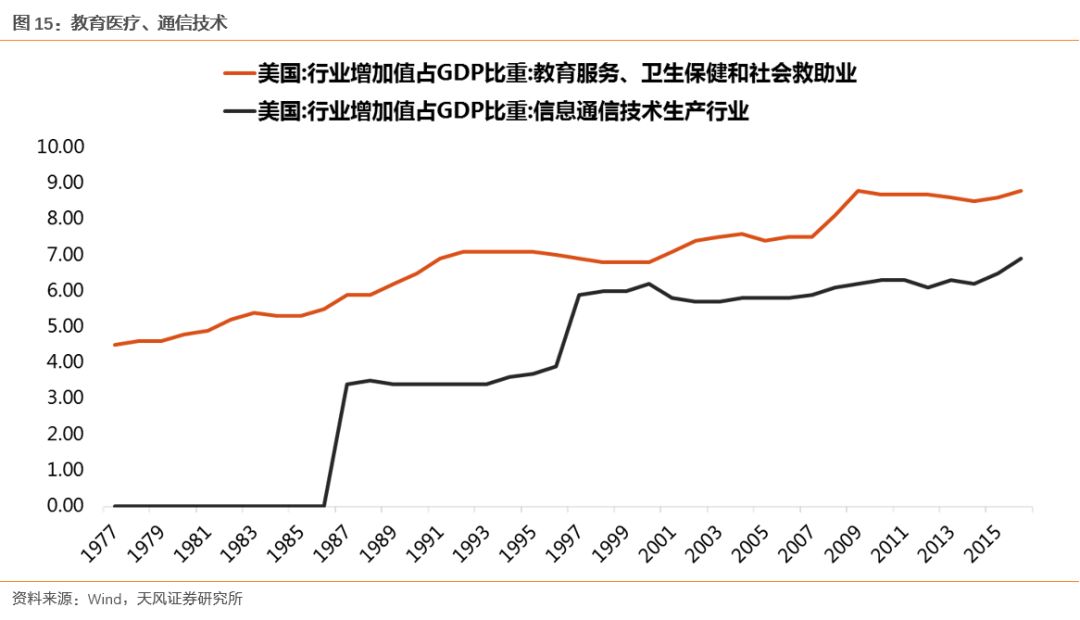

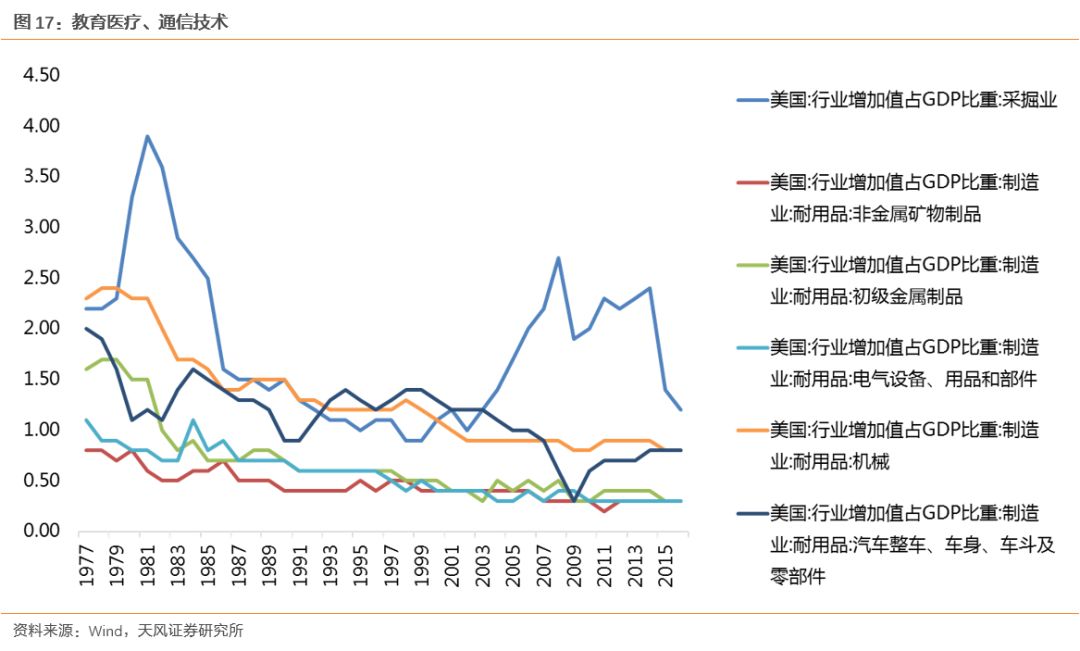

美国1970年经济增长中枢逐步下台阶的过程中,两个产业占GDP的比重持续提升,且幅度最大,分别是:教育医疗、通信技术。

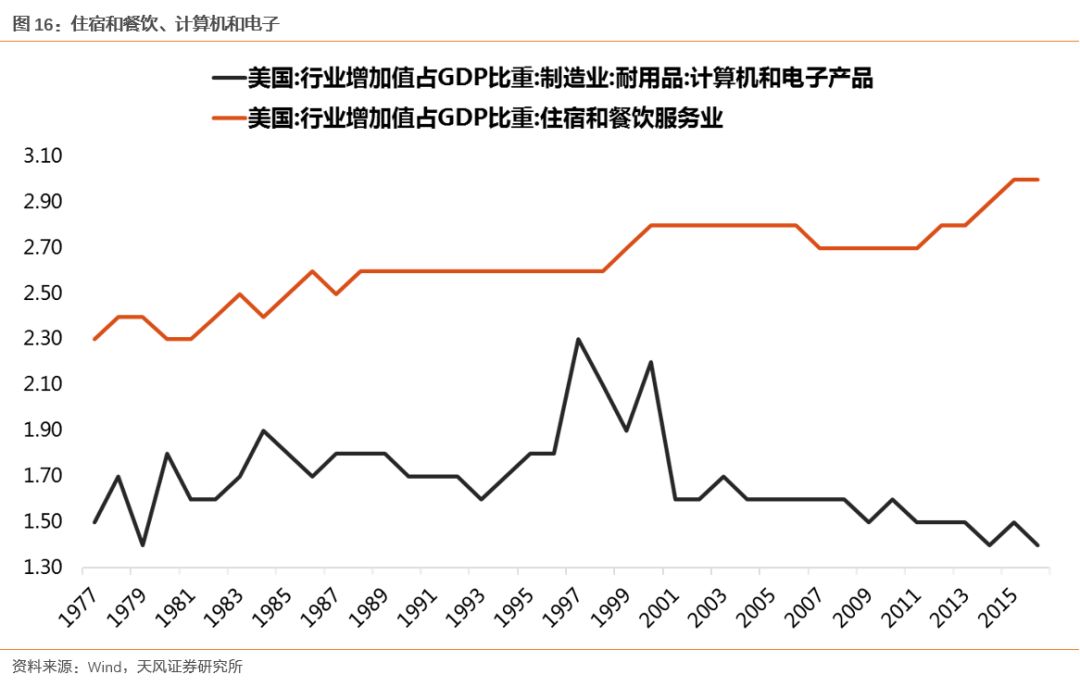

美国1970年经济增长中枢逐步下台阶的过程中,两个产业占GDP的比重小幅抬升或阶段性抬升,分别是:住宿和餐饮、计算机和电子。

美国1970年经济增长中枢逐步下台阶的过程中,代表传统经济的产业,其增加值占GDP的比重出现趋势性下行,包括:钢铁、采掘、有色、机械、汽车、电气设备等。

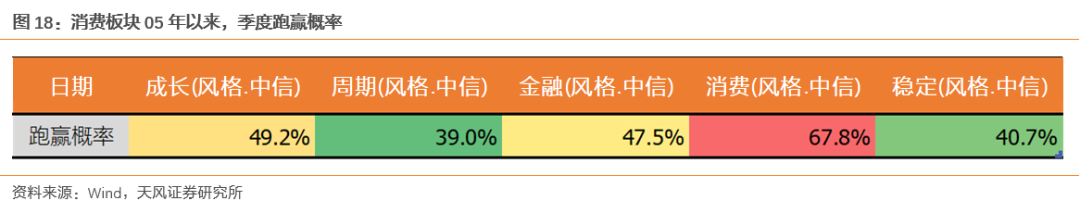

3.2. 消费和科技同时占优的中期逻辑和微观背景 分开来看,消费龙头和科技龙头又分别有自身的中期逻辑支撑。 (1)消费股跑赢的政策背景 对于消费板块而言,自05年至今的59个季度里,跑赢wind全A的概率达到了接近70%,超过所有其他板块。

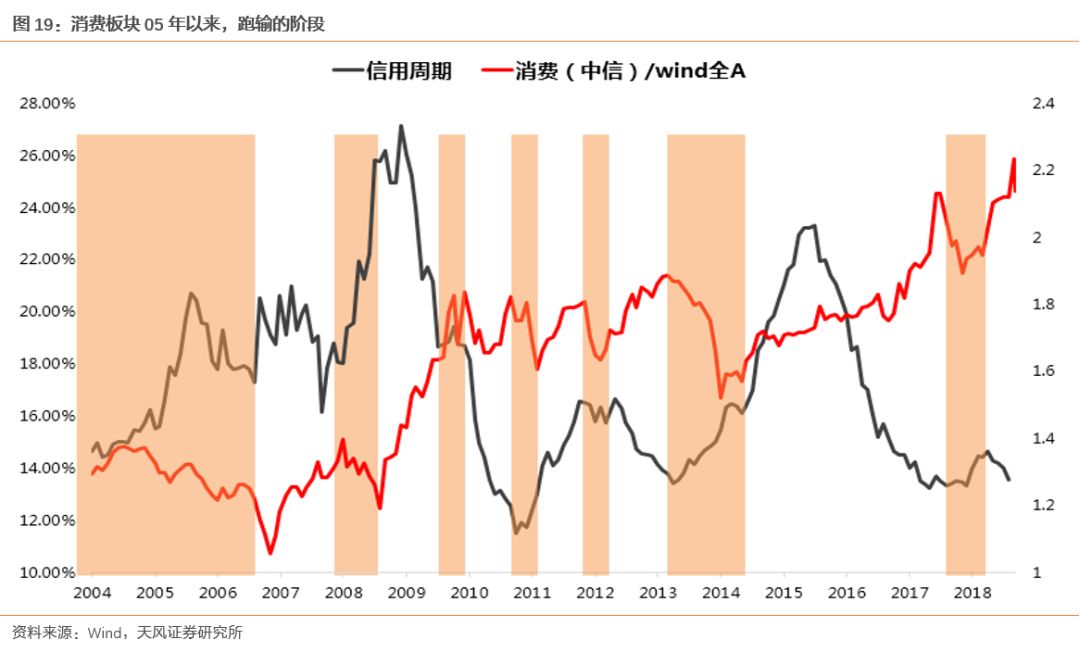

下图中,我们用粉色背景标出了消费板块相对跑输的阶段,共同特点在于:信用周期从底部的全面扩张,也就是经济的全面刺激,在这样的阶段里面,如果盈利全面改善,则金融周期占优,如果形成流动性陷阱,则中小盘全面跑赢。

前文我们曾经提到,以往的信用扩张,伴随的是“大开大合”的政策刺激,但当前在“杠杆不能上天”、房住不炒的背景下,政策定力极强,以“抵抗式托底”为主的政策是脉冲性的,因此图中粉色背景很难重现。

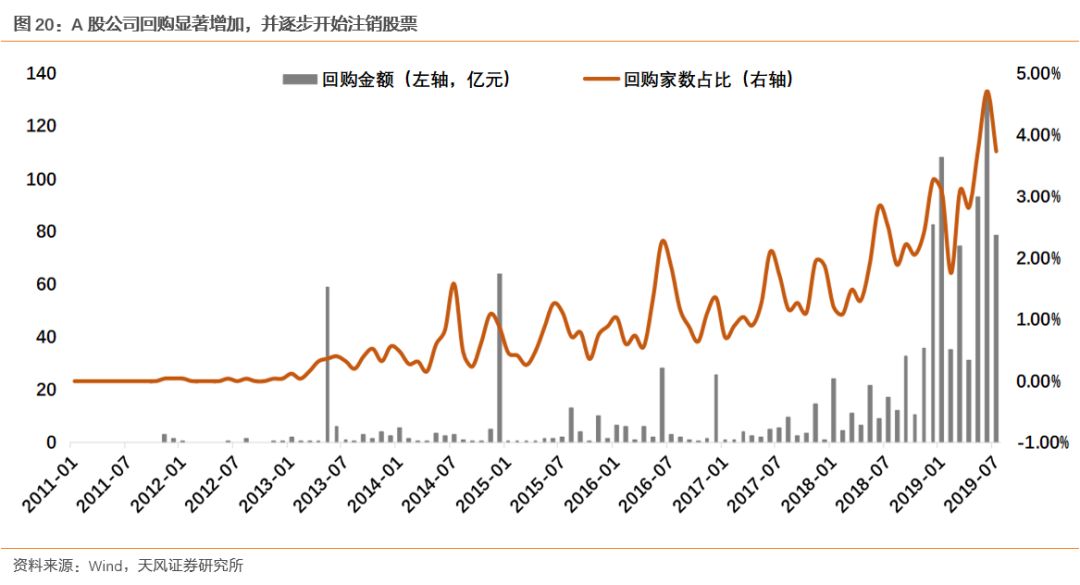

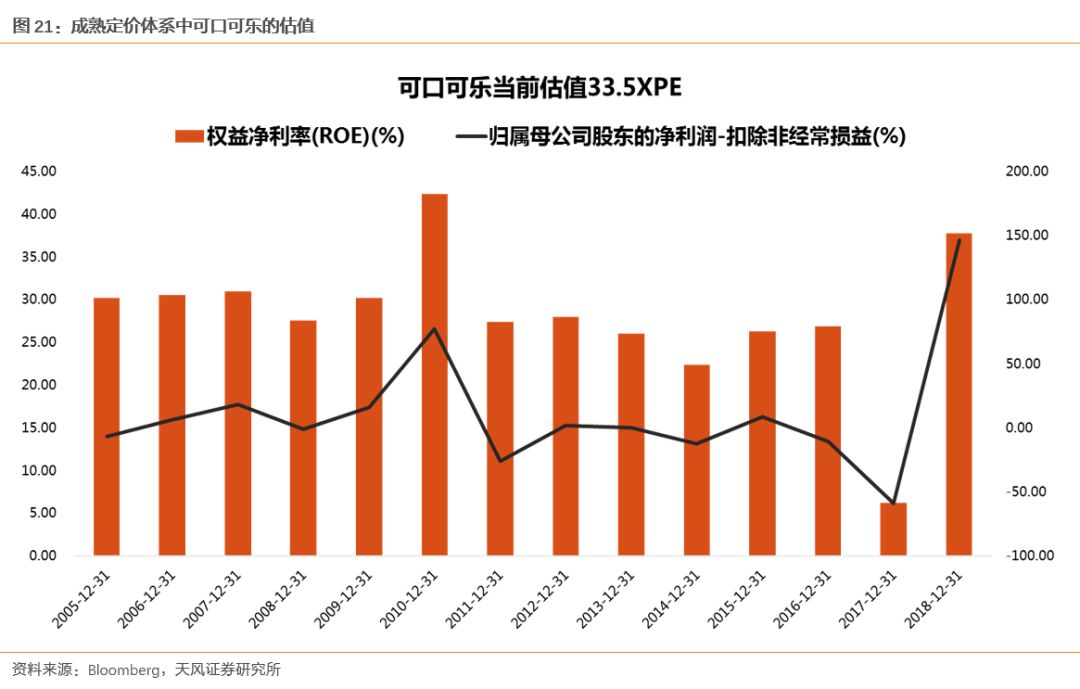

(2)外资流入给消费股“定价体系”带来的变化 在前期的报告中《金融对外开放如何重塑A股“定价体系”》,我们已经比较明确的理清外资进入A股所带来的变化——外资进入对于A股市场来说,迎来的将是“定价体系”重塑的过程。也就是说,投资者结构的变迁,最终使得A股的“定价体系”中,不断提升长期ROE稳定性的估值权重,而降低短期业绩增速g爆发力的权重。 对于上市公司而言,长期维持高roe并不容易。不过,不断增加的分红和回购(注销股票),很大程度可以使得公司的ROE水平抵抗住更大的短期盈利增速波动,从而市场对盈利的关注点可能会更偏向于持续稳定的ROE,而忽视中短期的净利润增速波动。 最终,A股“定价体系”会逐步完成向成熟市场的并轨,越来越多的公司会形成类似可口可乐的定价模式(虽然可口可乐近5年扣非增速分别为-13%、9%、-11%、-59%、146%,但依靠分红和回购,其ROE可以大部分时候稳定在28%左右,最终估值TTMPE 33X)。

这是外资不断进入后,带来的中长期变化,但中短期,对于外资持有最多的那部分头部公司而言,“贴现率”的迁移,是另一个较为重要的影响。

在DDM股利折现模型或DCF现金流折现模型中,贴现率是一个公司的加权融资成本WACC,但同时也可以简化成无风险利率加上风险溢价。或者简单来说,是投资者索要的年化回报率。

对于国内的投资者,我们面临的是大约9%左右的名义GDP增长,因此,国内投资者能够接受的年化资产回报率就是不低于9%,也就是说,国内投资者在估值模型中,给到的贴现率至少要有9%左右。 对于国外的投资者,他们面临的可能是6%左右的名义GDP增长,国外的高收益资产也非常有限,因此,国外投资者能够接受的年化资产回报率,可以低至6%,也就是说,国外投资者在估值模型中,给到的贴现率也可以低至6%。 这就导致了一个结果,当我们以9%的贴现率看到海天味业50X的PE估值时,觉得非常贵,因为我们以这样的价格买入海天,未来的年化回报率可能不能满足我们的需求。而在外资眼中,以这样的估值,买入海天,未来获得的年化回报率可能会远超过他们的需求,于是即使50X,也依旧具备吸引力。

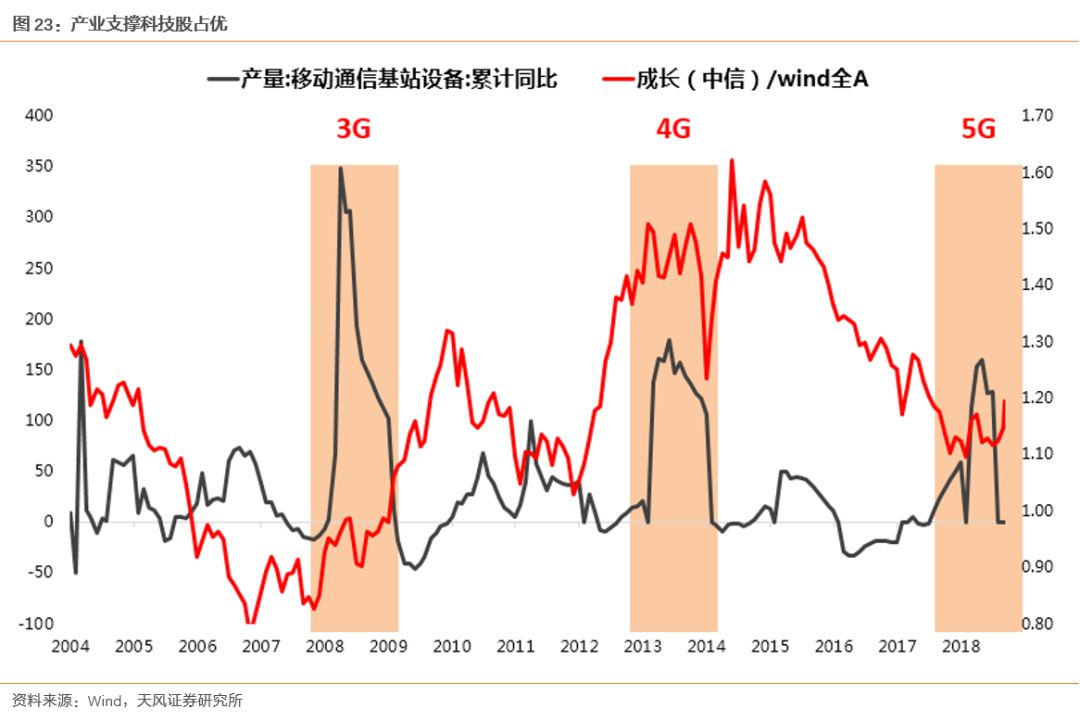

(3)科技股跑赢背后,是产业周期的支撑 在3G和4G的建设周期和随后的应用周期中,成长板块相对wind全A多出现了显著的跑赢。5G的建设周期和随后的应用周期也应大体类似。 但区别可能在于跑赢的程度,会比前两次平缓但时间更久。逻辑上,3G、4G最重要的是TOC端的变革,针对消费者,包括手机、手游、视频、网购、各种移动互联等。而5G针对TOC端可能率先崛起的还是手机和VR游戏,其余的大部分可能是TOB端,包括工业互联网、大数据、人工智能等等,这些领域的标准化程度低,渗透率的提升也相对慢。

(4)科技股业绩的支撑仍然少不了外延并购。 13-15年,外延并购对创业板利润的支撑十分显著,但随着政策的收缩,外延部分的利润增速断崖式下滑。 进入2019年,随着有关并购政策的连续放松,和新一轮5G产业周期的逐步开始,创业板外延并购的规模19Q2的环比和同比都明显提升了不少,对未来创业板的利润也会形成一定支撑。

风险提示:海外不确定因素,宏观经济风险,公司业绩不达预期风险等。原创: 天风策略 分析师徐彪

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号