-

养鸡股的投资逻辑

摸金小分队 / 2019-06-24 23:00 发布

今天鹧鸪哨想谈一下养鸡股的投资逻辑,今年以来,养殖板块一度成为市场的热点,我在研究猪周期的同时,也对鸡周期做了一些研究与思考。虽然猪与鸡都是养殖板块,也同属于周期股,但是在投资逻辑上鸡股与猪股还是有一些区别的。也许你会说,当然有区别,因为猪是长周期,而鸡是短周期,对于这个说法我不是完全赞同。那么,猪周期与鸡周期的区别是什么呢?养鸡股的投资逻辑在哪里?下半年鸡股还能不能飞?接下来我们将逐一进行梳理。

▼

鸡周期与猪周期的区别

首先,有一点是肯定的,猪股与鸡股的投资机会在本质上都源于供需失衡导致的涨价,我想这是周期股投资永恒的逻辑。但是供需失衡也是分好几种情况的,通常来说新兴行业看需求,传统行业看供给。怎么理解?例如新能源车是新兴行业,当年的大牛股天齐锂业和赣锋锂业,完全是因为新能源汽车行业的爆发,导致对锂的需求大增,而产能短期内完全无法满足需求,导致供需失衡,碳酸锂价格大涨,双锂成为当时市场上炙手可热的大牛股。再回到猪和鸡,猪周期的本质是供给严重短缺,我在前面几篇文章中已经讲的很多了,近年来,其实猪肉的需求还略微有些下降,总的来说还算相对稳定,这轮猪周期主要是因为非瘟,产能去化相当严重,供需缺口可能超过30%,这是猪价大涨的根本因素,更是本轮超级猪周期的内在逻辑。再说鸡,鸡周期既有供给的紧缺因素,又有需求的增加因素,下面将围绕养鸡行业的供需情况展开进一步的探讨。

▼

鸡周期真的是短周期吗?

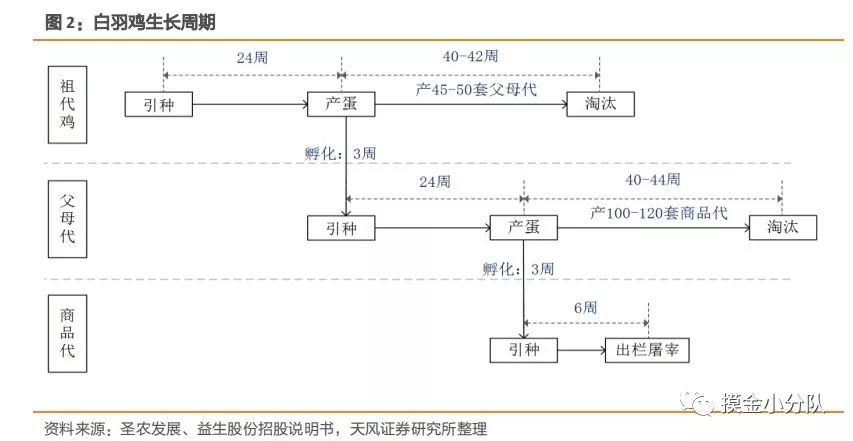

很多人认为猪周期是长周期,可以持续好几年,而鸡周期是短周期,也就几个月的事。然而真相真的是这样吗?我们都知道猪的出栏时间大概是150天,所以如果算上母猪从怀孕到产猪仔则时间延长至9个月,如果母猪也不足,从补后备母猪到商品猪出栏大概需要17个月,所以得出的结论是猪周期时间较长。实际上,鸡周期也是如此,从祖代鸡引种到产蛋需要24周,孵化需要3周,父母代从引种到产蛋需要24周,孵化需要3周,商品代出栏需6周,这样算下来大约是15个月。因此在缺祖代鸡的情况下,从祖代鸡引种到商品鸡的产能释放,这个时间周期并不短,所以鸡周期并非表面看上去的短周期。如果按照15个月往前推算,现在正好对应着2017年至2018年祖代鸡的引种规模,供给还是较低的,这就决定了2019年甚至2020年白羽鸡的产能是偏紧缺的。

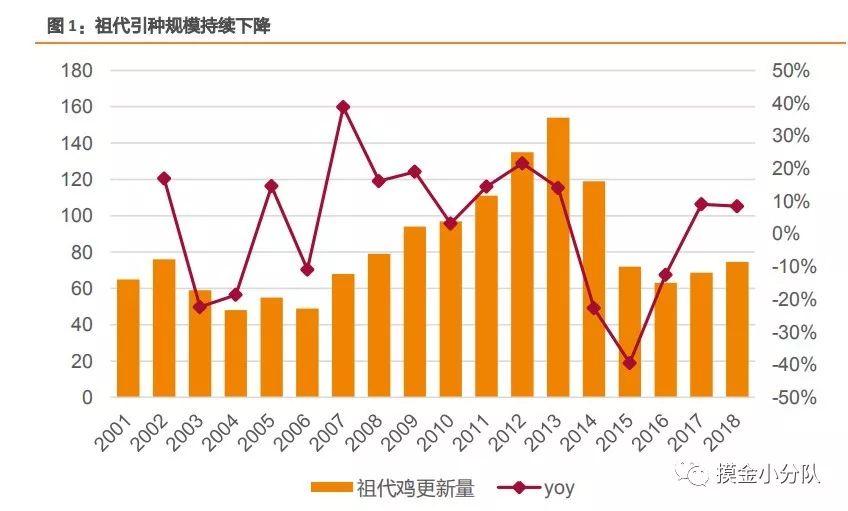

事实上,这轮鸡周期的高景气,正是源于前些年祖代鸡供给的减少。从下图我们可以清晰的看到,从2006年到2013年,祖代白羽鸡的引进数量在逐年激增,尤其是2010年、2011年白羽鸡行业的高景气引来资本的跑马圈地、疯狂扩张,然后疯狂之后面临的则是产能过剩的不利局面,供过于求必然导致鸡价下行,再然后就是普通养殖户亏损,上市公司亏损,养鸡企业停止扩张,轰轰烈烈去产能的大幕由此拉开。我们可以看到从2013年以来连续多年祖代鸡引种下降,2017年的水平与2007年相当,去产能是痛苦,因为整个行业都在亏损中煎熬,多少养殖户含泪离开了多年的主战场,养鸡企业经历了一场剩者为王的大洗牌,才换来了今天的凤凰涅槃重生的全新格局。

▼

日历效应:季节性因素的扰动

养鸡行业还有一个特点就是日历效应明显,比如今年上半年白羽鸡的高景气使得鸡苗价格涨到了10元以上,然而进入六月份以来鸡苗价格则一落千丈,从10元以上重新跌到1元时代,有的地区鸡苗价格已不足1元,仿佛一夜回到解放前;毛鸡价格从5元多跌到现在4元左右的样子,哎,真是来也匆匆,去也匆匆。那么,在供给偏紧缺的情况下,为什么鸡苗价格和毛鸡价格还会跌的这么惨?这主要是季节性因素的影响,每年到了夏季,鸡苗和毛鸡价格基本都会经历一波下跌,主要是因为天气炎热,如果养殖户6月购鸡苗,按照42天出栏的时间推算,那么鸡成长后期正好对应着最热的三伏天,而且这个时间段鸡的进食量会减少,还容易患鸡病,肉质也不太好,再恰逢农忙时节,因此很多养殖户6月份购苗意愿非常低,对鸡苗的需求大幅下降。另外,由于鸡苗这种商品又不能长时间存放,鸡苗厂商只能降价甩货,鸡苗价格当然会大幅下跌。

对于毛鸡而言,今年有个特殊现象,由于猪价上涨的预期高涨,许多屠宰场大量囤积鸡肉冻品,而这些鸡的收购价很多在5元以上,为了压低自己的成本,他们当然会选择借助淡季疯狂压价,所以短期内毛鸡的价格依然承压。也正基于此,养鸡行业被贴上了短周期的标签。不过,通常进入7月份以后,养殖户会陆续开始购买鸡苗,到那时鸡苗价格或许会迎来一波反弹。

为了验证日历效应的存在,我回测了圣农发展、民和股份和益生股份这三只鸡股历年7月份股价走势,圣农和民和在过去9年中,仅2012年的7月是下跌,其余年份7月均上涨;益生仅2012年7月和2015年7月是下跌的,其余年份7月均上涨,我想这不会是一种简单的巧合吧?而今年的7月份会是怎样的场景呢?我选择相信周期的力量。

▼

鸡肉的需求在放大

消费空间:长期而言,我国鸡肉消费空间还较大,数据显示 2017 年我国鸡肉消费量为 11975 万吨,位居世界第三,近年来我国鸡肉消费量年复合增长率为 6.53%,远高于美国的3.15%。但人均消费量方面仍然处于较低水平,2017年我国鸡肉人均消费量为 10 公斤,仅为美国的四分之一,上升的空间还很大。

快消属性:以肯德基、麦当劳为代表的连锁快餐企业的兴起,特别是国内快餐行业的快速发展;以河马鲜生为代表的线上生鲜渠道快速扩张,使鸡肉具备了快消品的特点,消费需求稳步上升。

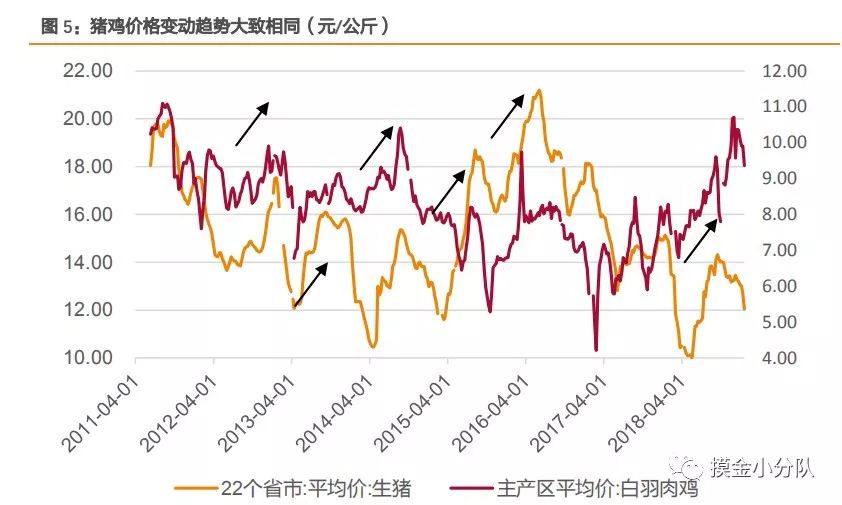

需求替代:这是目前鸡股较硬的一个逻辑,随着猪价的上涨,鸡肉对猪肉的替代效应将会进一步放大。从历史数据看,鸡价与猪价有很强的联动性,这源于它们之间相互替代效应。根据之前对猪周期的判断,猪价在年底站上25元甚至更高还是有较大概率的,在猪价不断走高的大背景下,鸡肉的替代性需求将陆续显现,下半年鸡价与猪价齐飞的画面是否会再次上演?让我们拭目以待吧。

-over-

文/鹧鸪哨

关注我们,摸金小分队带你股市寻宝!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号