-

深度解读:2015-2019年阿里、京东、拼多多、唯品会用户比较分析

东哥解读电商 / 2019-06-08 20:58 发布

导语:过去的四年时间里,中国四大电商在用户增长方面都表现怎么样?未来趋势又会如何?

文| 李成东、马李煜

来源| 东哥解读电商(ID:dgjdds)

2015年社交电商崛起,拼多多在4年时间里迅速崛起为中国第三大电商平台。截止到2019年一季度活跃用户4.43亿,超过了京东3.05亿。在新用户增长方面,可以说无人可及。

阿里不得不调转枪口,将主要精力聚焦在拼多多的威胁上。蒋凡替代了靖捷,接管了天猫,集中火力资源。手淘页面也做了大量调整,上线特卖业务,聚划算再度被重用,搜索结果突出了便宜低价选择。当年对付京东的二选一,也用在了拼多多身上。

前几天东哥组织的饭局上,一个知名母婴品牌操盘手直言,被平台小二警告,如果开了拼多多店,那么旗舰店就不要做了。

京东在618店庆前夕宣布了,将拼购业务独立发展,并且将入口完全做成一个独立的产品,以满足上渠道下沉,满足年轻用户的需求。用户增长乏力,无法向投资人交代,也无法要求商家支付更多的广告费。

唯品会已经做了自己的社交电商唯品仓,也投资社交电商环球捕手。

►过去的四年时间里,这中国四大电商在用户增长方面都表现怎么样?

阿里巴巴、拼多多、京东和唯品会,虽然每家电商的运营模式不尽相同,但其根本都是通过平台获得用户流量,用户关注平台从而产生收益。

尤以拼多多为典型代表,以低价吸引用户,流量越来越大,平台发展形成规模化,用户流量稳定,平台收益越来越高。本文会从年度活跃用户数、新客成本、人均GMV三个主要方面分析四大电商的用户情况。

原始数据:阿里、拼多多、京东、唯品会历年财报

2015-2018年阿里巴巴年度活跃用户数年均复合增长率放缓仅有12%,最新的2019年第一季度财报显示,年度活跃用户数相比同期增长18%,如此大体量的阿里巴巴还能保持这样的增速也属正常。

在2018年京东用户增速大幅放缓至4%,而前三年的复合增长率在25%以上。从用户增长表现来看,优于阿里巴巴。海豚智库认为2018年8月“明州事件”显著影响了京东的品牌声誉,导致老用户流失,新用户增长乏力。由于刘强东和京东品牌贴合太过紧密,这个修复过程将会非常漫长。

由于阿里的用户量级大京东一倍,虽然慢一些,但也属于非常不错了。但12%的年复合增长率,也没有想象的那么乐观。因为新增的用户来自渠道下沉,内陆农村用户的质量肯定不如东部沿海城市的用户质量高。在大量商家的交流中,基本也能够感受到流量在枯竭,增量流量已经很少了。如果细心整理财报数据,只是看广告收入部分,过去四年的复合增长率也能接近30%以上,也就是以1.5倍的用户增长,这意味着商家获客成本的持续上涨。

拼多多在2017年Q1年活跃用户为6770万,而到了2018年Q1则同比增长3倍以上,达到2.45亿。即使看最新的2019第一季度财报显示,年度活跃用户数相比同期增长依然达到了50%。在过去的2018年,拼多多在2018年第一季度、第二季度以及第三季度年度活跃用户数较上年度同期增长335.6%、244.6%以及144.5%,远远高于市场普遍预期,这样的增长速度,让阿里和京东等都倍感压力。

2015-2018年唯品会年度活跃用户数年均复合增长率达到13%,最新的2019第一季度财报显示,年度活跃用户数相比同期增长14%;在2018年第一季度年度活跃用户数出现同期零增长,达到历史最低点,直至2018年第二季度出现反弹。唯品会的用户基数远低于阿里和京东,按理说应该保持更快的增长速度。

如果去整理2015年的数据,唯品会依然保持非常快的增长速度。如果去看唯品会的股价表现,你会发现2015年夏唯品会的股价达到历史最高点30美金,市值204亿美元,和拼多多当下市值相当,是现在市值的3倍还多。

过去的4年发生了什么?不是发生了什么,而是唯品会每月抓住移动互联网的机会,没有抓住社交电商流量红利的机会。“去品牌特卖化”,往综合购物平台战略转型,导致用户的认知度下降。那么当下唯品会再次回归品牌特卖,是否是王者归来,大家也可以拭目以待。但只是单纯的看唯品会第一季度212亿营收和8.7亿元的利润,46亿美金(318亿元)的市值显然被低估了。

►获客成本谁高谁低

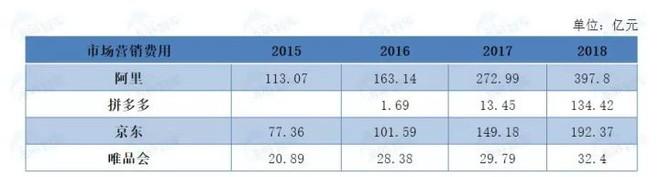

拼多多的用户高速增长,是否也意味着超过同行更高的市场营销?

原始数据:阿里、拼多多、京东、唯品会历年财报

并没有,在2016年拼多多的市场费用只有1.69亿元,到2017年也就只有13.45亿元。这一年结束时,拼多多的活跃用户已经达到了2.448亿。这远低于阿里巴巴的272.99亿和京东的149.18亿,甚至低于唯品会的29.79亿。

原始数据:阿里、拼多多、京东、唯品会历年财报

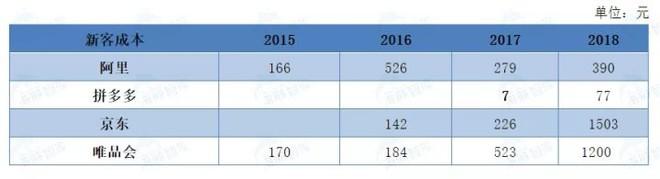

海豚智库通过简单的用市场费用除以新增的用户,来计算新客成本。

拼多多的获客成本极低,2017年7元远低于阿里和京东同行,而到了2018年才上升到了77元。

京东在18年度新增活跃用户数相比上年同期增长只有1280万用户,而市场营销费用却持续增长到192.37亿,同期增长了29%。大量的促销费用以及极少的新客增长量是导致其获取新客成本猛增的原因之一。唯品会的新客成本从2017年的523元至 2018年的1200元,同比增长129%,也是由于大量投入促销活动的原因。

海豚智库观察到主流券商和媒体简单的用市场费用除以净增活跃用户,算出新客成本。显然这是低级的错误!对于大型电商平台的新获客成本通常是稳定上涨的,而不是一下子十倍的变化。我所熟悉的垂直电商新客成本也就控制在两三百左右,对于京东唯品会来说,肯定不会高于这个数。

这种低级错误,是因为对市场费用支出本身不太了解。市场费用除了包含效果营销的在线广告营销,也包括了无法衡量效果的品牌广告,还包括了更大的一块费用就是大促活动促销折扣券。比如在2018年第四季度拼多多单只补贴500元的苹果手机促销,共100万只就是5亿元市场费。这笔促销费用并非完全用于获取新客,而在改变用户心智。

电商内部考核新客成本,一般用在线投放的广告营销费用除以直接可监测购买用户数。

此前东哥与阿里、京东和拼多多的市场部朋友沟通过。阿里、拼多多、京东以及唯品会的实际获客成本分别约为60元、60元、20元和100元+左右。阿里和京东的获客成本差不多在同一个水平,而拼多多则通过社交营销成本低得多,唯品会100元+的成本也不算高。因为大部分的垂直电商的获客成本在300元以上。

在过去四年,无论是获客规模,还是获客成本,无疑拼多多是做的最好的。

如果电商平台直接的新客成本投入并没有那么大,那么也是一般性的促销费用大涨,这也意味着市场竞争激烈,不得不进行大量的市场补贴吸引用户注意力。阿里和京东,在活动促销费用上进行了大量的补贴,对比而言,拼多多只是最新加入的玩家!

►用户价值的差异比较

同样是一个用户,但贡献的价值完全不一样,即APRU值。只要能够赚回来,获客成本更高一些也是可以接受的。

2015-2018年阿里巴巴人均GMV年均复合增长率为10%,2018年人均GMV高达8696元,远高于京东的5492元、拼多多1127元和唯品会2156元。但阿里用户的人均GMV贡献,在2018年已经相对乏力,也就3%左右。

原始数据:阿里、拼多多、京东、唯品会历年财报

2015-2018年京东人均GMV年均复合增长率为17%,2018年人均GMV为5492元。因为新增用户乏力,人均GMV同比大幅上涨24.1%,反而远高于过去三年的平均增速。这也是为什么京东在新客增长乏力的情况下,2018年依然取得30%的同比增长。

2017-2018年拼多多人均GMV同比增长高达95%,2018年拼多多在财报中也强调了年度GMV为4716亿元,同比增长234%。虽然2018拼多多的人均GMV单价只有1127元,和其他三家电商相比居于末尾,但近两年来,拼多多对于下沉客户的开发、对于农产品的长期投入和创新以及增加品牌的宣传力度都是导致其人均GMV大幅增加的原因,依其惊人的增速,将来超越京东、唯品会这样的电商并无不可能。

GMV相对要虚很多,主要指拍下订单的总金额,包含付款和未付款两部分,也包括了退货订单,所以财报披露的GMV数值可能远远超过实际成交金额。由于唯品会在2018年第四季度才首次披露GMV,图中唯品会人均营收,即单个用户创造的营收,税后。

唯品会在2018年之前从未披露过GMV的数据,到2018年人均营收1397元,2015-2018年唯品会人均营收贡献年均复合增长率仅为6%。这个很容易理解,唯品会主要聚焦于服饰百货品类,品类扩张并不成功,无法让用户购买更多商品。

在唯品会首次披露的GMV数据,2018年全年GMV为1310亿元,同比21%,唯品会的年活跃用户为6050万,按人均算2165元,远高于人均收入贡献。

►从增量市场到存量市场

假设阿里、京东和拼多多分别用户重叠率为80%,那么中国网购的用户已经达到7.8亿的规模。如果把用户重叠率设定为70%,那么中国网购用户规模则将达到8.6亿。中国总的人口规模也就14亿,标准的网购用户人群也就是18-60岁。

中国60岁以上老年人2.4亿,未满18岁的未成年人为3.2亿,所以剩下来的网购人群主力总数也就8.4亿。即使因为移动互联网,向上向下渗透,也就能多出个1亿左右。中国网购的增量用户的天花板,马上到来。

根据阿里财报,截至2019年3月31日,新增长的客户有77%来自下沉市场。海豚智库认为,拼多多下沉教育完市场后,事实上也帮助了阿里用户增长,即阿里新增用户部分来自拼多多。而拼多多的用户之所以有如此高速增长,一半来自的渠道下沉,还有一半则来自清洗淘宝的老用户。

海豚智库认为这种相互竞争,会愈发激烈,不只是用户争夺,还包括存量用户的消费习惯争夺。随着拼多多加快进军家电和3C数码领域,也会显著给京东带来竞争压力。

京东在与腾讯开启的新一轮合作中,将利用一级入口及市场的海量用户等独特资源,打造区别于京东现有场景和模式的全新平台。徐雷强调,这将是京东深度挖掘市场、拓展三到六线城市用户的重要手段。京东和唯品会若想取得更好的业绩,既需要在增量市场的渠道下沉中占据一席之地,更需要想好如何在阿里和拼多多现有存量用户里面夺食。

增量市场机会靠信息不对称,看谁最先触达用户。而存量市场的竞争主要看差异化的产品和服务能力。

而对众多垂直电商,则需要进行“灵魂”拷问,你为用户提供了什么不同的价值?用户为什么持续选择你,而不是选择去淘宝京东拼多多?

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号