-

收入上不去 费用下不来 三只松鼠如何说好上市的故事?

东哥解读电商 / 2019-06-07 20:45 发布

三只松鼠距离上市又近了一步。6月3日,这家网红企业发布了创业板上市招股意向书。2016-2018年,三只松鼠实现营收44.23亿元、55.54亿元、70.01亿元,复合增速25.8%。归母净利润2.37亿元、3.02亿、3.04亿,复合增速13.3%。

2019年1季度,三只松鼠收入28.68亿元,同比增长27.2%;归母净利润2.49亿元,同比增长7%。公司预计2019年上半年营收将达到40.85-44.93亿元,上升26.4%-39.0%;归母净利润2.52-2.96亿元,增幅23.5%-45.1%。

三只松鼠将发行4100万股,预计在6月12日登陆深交所。

►坚果:卖不动的招牌产品

A股中有不少公司在上市后的第二年就出现了业绩明显下滑的情况,遭到舆论和有关部门的关注。相比之下,三只松鼠虽然还未上市,但似乎已经出现了类似征兆。

2015年,三只松鼠的收入规模为20.43亿元,增速达到121.0%。2016年这一趋势得到延续,116.5%的增速推动营收翻倍,达到44.23亿元。但就在他们申请上市的2017年,三只松鼠的收入增速突然下滑至25.6%,2018年则是26.1%。

自身体量越来越大当然是增速放缓的重要原因。从品类来看,三只松鼠赖以成名的坚果类商品正面临增长瓶颈。

坚果类商品的销售额从2014年的8.1亿元上升至2018年的37.0亿元,年复合增速46.1%。不过,2018年的增速已经跌至5.4%。由于该品类一直占据着营收的半壁江山(2018年贡献了53%的主营业务收入),这成为了公司整体收入增速放缓的罪魁祸首。

新品拓展成了他们必须走的路。去年9月,三只松鼠发布了两款新品饮料,正式进军饮料行业。12月,他们又在南京一次性推出了11款新产品,包括速食汤面、烤肉、烘焙等不同品类。

目前来看,零食有望成为驱动公司收入增长的新动力。招股书显示,三只松鼠零售类商品的销售额从2014年的852.5万元上升至2018年的25亿元,复合增速70%。

来源:三只松鼠招股书

三只松鼠自2014年起进入零食市场,推出了肉类即食品、糕点、烘焙类等多品类零食组合,单品数量超过440种。零食系产品对公司主营业务收入的贡献从2016年的19.6%上升至2018年的35.8%。

零食或其他新品能否持续增长将成为影响三只松鼠未来想象空间的关键因素。

►天猫:接近饱和的渠道

作为一个线上品牌,三只松鼠对天猫的依赖是可以预见的。2016-2018年,72.5%、67.1%和57.3%的收入来自天猫(天猫商城+天猫超市)。实际上,较为集中的渠道同样是营收增长放缓的重要原因。

2015年和2016年,通过天猫平台实现的销售额分别为15.8亿元和32.6亿元,增速117.6%和102.3%。但2017年突然下滑至16.1%,2018年更是只有可怜的7.7%。这和他们总收入的增速变化几乎一致。

来源:三只松鼠招股书

拓展更多渠道显然是当务之急。三只松鼠的募集资金使用计划中就包括了建设全渠道营销网络建设项目。该项目包括无线自营APP、线下体验店和全渠道信息化系统,简单说就是将线上渠道从目前的主流电商平台拓展至自有APP,同时切入线下。

三只松鼠的自有APP于2015年上线,该渠道单月最高销售额已经突破1600万元。他们规划在未来优化销售流程和销售渠道,同时提升APP可承受的用户访问量。

线下门店的定位则是体验中心和推广中心。一方面,通过线下体验店展示三只松鼠产品、动漫、周边及开展相关体验活动,打造三只松鼠线下品牌窗口,提升消费者对品牌的感知程度;另一方面,通过店内工作人员向消费者推介三只松鼠自营APP等线上销售渠道,实现用户从线下到线上的导流。此外,门店还将承担线下销售的职能,直接向消费者出售相关商品。

截至2018年底,三只松鼠已经在全国各地共运营53家线下门店。他们计划在2年内将门店规模扩大至100家门店。

其实就传统电商平台而言,三只松鼠也不算完全饱和,因为他们在京东的销售增速还是不错的。2017和2018年,他们在京东平台(京东自营+京东商城)上的销售增速分别为73.3%和47.9%,依旧维持着较高的增速。

总而言之,无论是其他电商平台,还是自有APP;无论是线上还是线下,在天猫平台已经接近瓶颈的三只松鼠期待新的销售渠道。

►费用:难以切割的痛

2018年,三只松鼠归母净利润3.04亿元,较2017年的3.02亿元增长0.6%。收入增幅尚有26.1%,但净利润却几乎没有变化。原因通常只有一个——费用增长过快。

来源:海豚智库整理公司历年财报

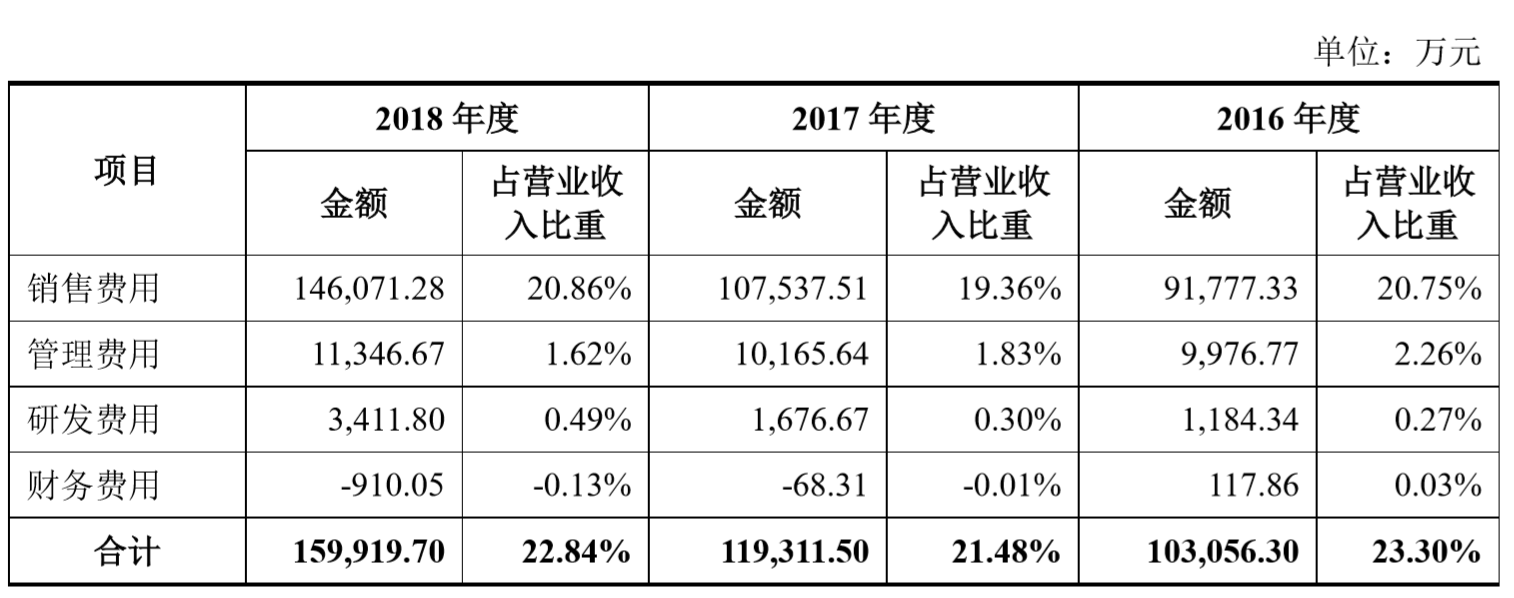

2016-2018年,三只松鼠的期间费用率基本维持在22%左右。销售费用是其中最核心的组成部门,其占总收入的比重在20%左右。

来源:三只松鼠招股书

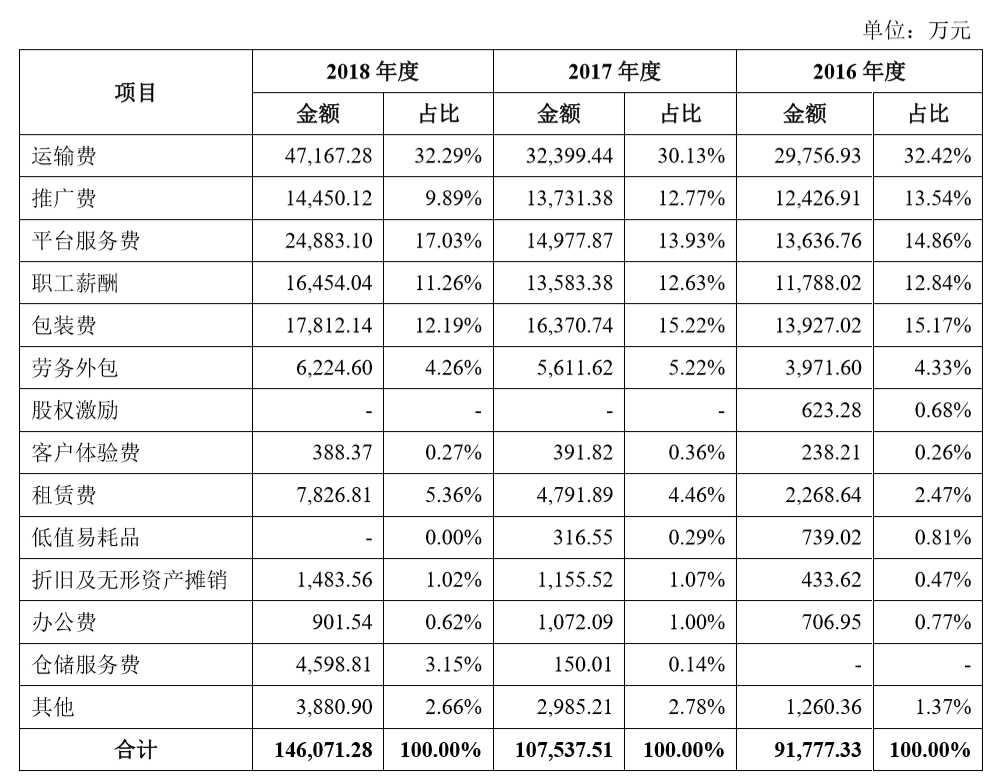

需要注意的是,三只松鼠的销售费用并非是单纯的市场营销开支,还包括运输、仓储、包装、平台抽成等多项费用。如下图所示:

来源:三只松鼠招股书

可以看到,销售费用中主要的构成是运输费用、平台服务费、包装费、职工薪酬等,即包括了电商常见的履约费用和平台抽成。

由于收入增速放缓,三只松鼠未来的利润增长很大程度上取决于成本/费用的控制。

2016-2018年,运输费用占总营收的比例分别为6.73%、5.83%和6.74%,该项费用在过去3年的复合增速为25.9%。

招股书介绍,2017年运输费率下降的原因是公司不断在全国范围内进行自有及外包分仓的开设,缩短了配送距离;2018年运输费率反弹的原因则是下游快递公司涨价,以及单笔订单金额下降,导致快递费用占每单金额的比例上升。

如果公司采取统一入仓模式,那就无需承担快递费用;另外,如果设立更多分仓,可以缩短发货地至消费者的距离,同样可以降低运输费用。但这两者方式的本质都是用仓储费用换配送费用。明显的证据就是三只松鼠的仓储服务费从2017年的150万大幅增加至2018年的4599万。

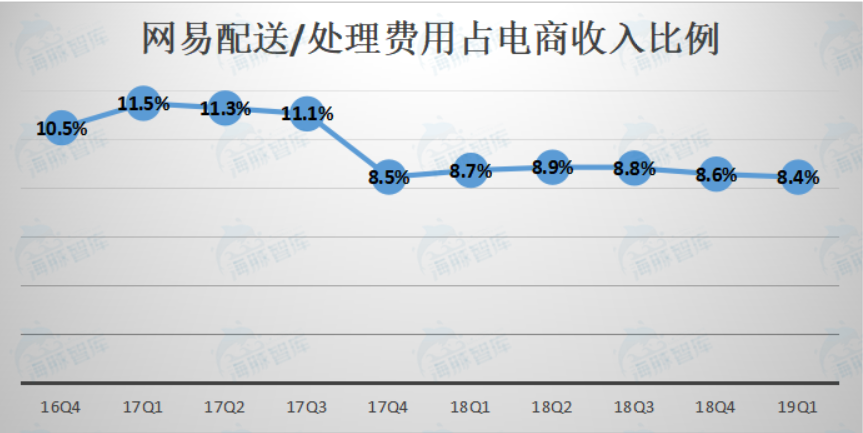

自营电商+第三方快递的履约费率到底有没有可能下降?我们可以看一下网易。网易的配送/处理费用(Shipping and handling)主要由支付给第三方快递公司的配送费用、包装费用等构成。 下图显示,自17Q4以来,配送/处理费用占网易电商收入的比例一直稳定在8%+,并没有显著下降的趋势。

来源:海豚智库整理公司历年财报

2018年,三只松鼠运输费用+仓储费用+包装费用占总收入的比例在10%左右。这里面唯一可能产生规模效益的只有仓储费用,可如果仓储数量增加,规模效益就难以体现(但可以缩减配送费用,因为距离终端消费者更近);反之,如果仓储数量减少,规模效益将更加明显,但代价是更高的配送费用,即仓储费用和运输费用只能选一个。

从趋势来看,下游快递行业涨价无法避免,而线上激烈的竞争将导致商品售价难以上调。未来三只松鼠的运输费率恐怕会和网易电商一样,难以下降。

平台服务费是销售费用另一项重要的组成部分。2016年、2017年、2018年,三只松鼠的平台服务费分别为1.4亿元、1.5亿元和2.5亿元,占营业收入的比例分别为3.1%、2.7%和3.6%。

线上零售平台的市场份额高度集中,天猫、京东这样的大平台拥有绝对话语权。因此,很难想象这部分费用会降下来。拓展自有APP、小程序、线下门店等新渠道或许是潜在的解决方案。

综合而言,随着坚果品类增长进入瓶颈,三只松鼠的收入增幅放缓;各项费用又似乎难以降低,即将登陆资本市场的松鼠就处在这种收入上不去,费用下不来的尴尬境地中。他们急需新的品类、新的渠道、新的商业模式向投资者证明自己的价值。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号