-

如果它看着像头牛,摸起来像头牛,很可能就是牛

rockszq / 2019-03-02 22:10 发布

本月市场终于迎来了强势反弹,收了涨幅13%以上的阳线,一扫2018年压抑全年的阴霾。在市场底部区间我们坚持看多,并采取高仓位策略,尊重常识,怀有希望,保持乐观,在2月获得了应有的合理收获,为投资人带来收益。

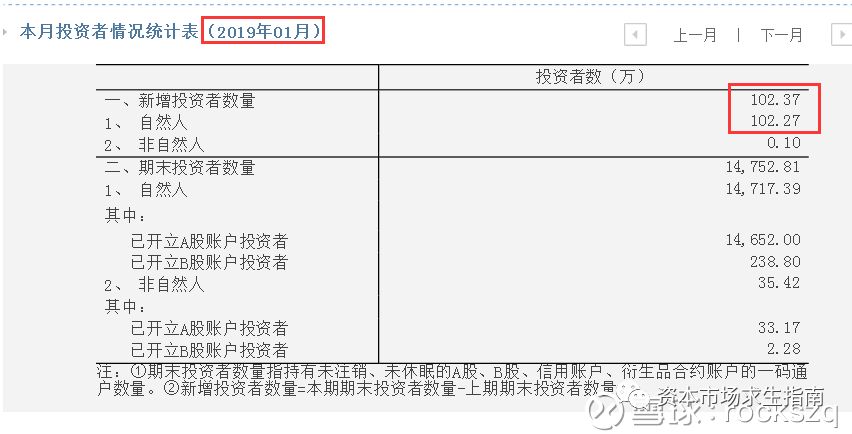

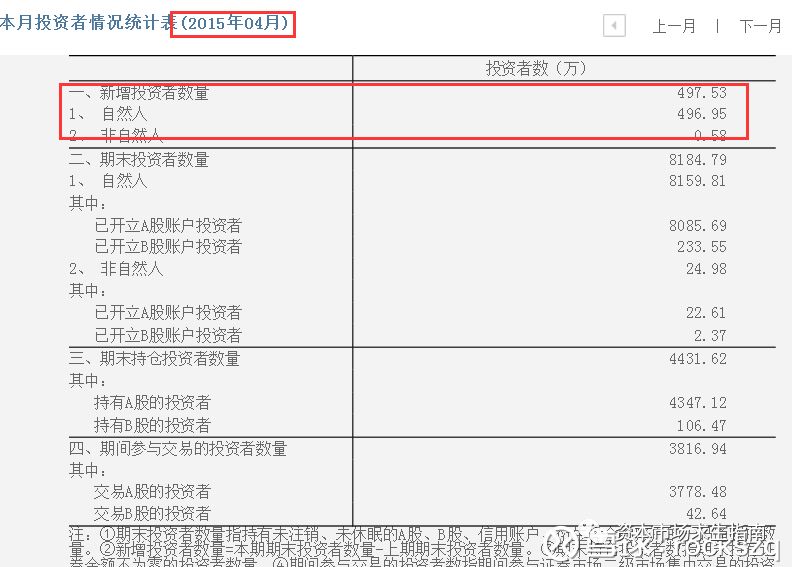

本月投资者新开户数迎来较大上涨,以周数据为例,从之前的20万左右上升到30万,预计最后一周将达到40万。同时两融资金明显活跃,两融余额回到8000亿规模。需要注意的是融资买入额在2月25-26日重新站上了千亿——在1月和2月初每天只有200亿左右规模,这代表市场活跃度在提升。但远未到达顶峰,在牛市期间(如2015年4月-6月)周开户数可以高达百万。

2014年9月,融资买入额达到400-500亿的“天量”,之前是徘徊在200亿左右,即便2013年9月份的反弹也没达到300亿。

400-500亿的天量融资买入在2014年11月被超越,达到千亿以上规模,随后迎来一波牛市。

很多投资者和机构还在讨论目前是牛市起点还是超跌反弹。我们依旧策略上轻指数,把注意力集中在研究行业和个股上。无论是否牛市来临,2019年都不会再单边下跌杀估值。真正好行业里的优秀企业会走出自己的行情,只要有我们能够看得懂、把握住的投资机会,有持续的赚钱效应,无论指数是否开始牛市,对我们来说都有机会。可以为投资人获得合理回报。

国金证券披露最新股票型基金的整体仓位高达89.1%,又有投资者开始担忧88魔咒。一方面是外资获得了以白马为代表的不少公司定价权,导致88魔咒不再那么有效。一方面我们需要考虑为什么公募基金仓位上来的这么快,是公募看多积极加仓吗?这只是一个原因,还有一个不可忽视的原因是客户的赎回……以ETF为例,春节至今14个交易日,159只股票型ETF出现100亿份额净赎回。有的是恐高获利了结,有的是减少浮亏跑路,有的是想做波段,有的是想自己下场投资……赎回导致基金仓位被动提升。但出来的资金以后就不入市了吗?可以看下货币基金的情况,截至3月1日,今年以来27只货基ETF场内份额合计减少213.16亿份。货币基金出来的钱最可能干嘛?

现在从新开户数、融资买入力度看有着牛模样,从政策呵护度、长线资金流入情况(包括险资、外资、养老金等)也有着走牛的基础。从估值看,虽然短期经过较快反弹,但总体估值仍不高(无论是PE还是股票总市值 与GDP的比值)。如果它看着像头牛,摸起来像头牛,很可能就是牛。与其担忧回踩和牛市不来,不如考虑如果真的牛来了,打算获得多少收益率。参考《牛市的起点》、《危与机》与《河东河西与无解》三篇理解。

经常有人拿巴菲特年化20%的收益率为例,来声明年化收益超过20%是不合理的预期收益。需要考虑的是年化20%是巴老爷子几十年的年化收益率

。 在早期老爷子还是挺猛的, 比如1957年-1964年, 8年时间年化28%, 6倍多。 就连后来增速下来了, 在1985-2004的20年期间也保持了22%的年化收益。 老爷子这前28年

, 只有2001年亏了6%, 其他时间都是赚, 甭管多少。 后期收益率下滑有几个原因, 一个是资金太多了, 钱根本没地方投。 现在丢给我几个亿, 还有办法布局几个行业和优秀的公司。 给100个亿, 马上懵逼。 庞大的闲置资金会严重拉低收益率。 还一个原因是美国已经不再是高速成长期, 总体GDP增速较低。 最后以巴菲特的能力圈没有很好覆盖到科技公司, 而近几年成长最好的正是以FAANG为代表的科技公司。 我们现在手里有100亿吗

? GDP增速下滑到4%以下了吗? 所以短期年化收益做到25%以上理论上是可行的, 但长期就很难。 本金积累到足够大的时候, 对收益率要求真不高, 500万时的50%, 比不过一个亿的10%。 资产越大, 对回报率要求越低, 对稳定性和安全性要求越高。 通常只有高手、 和资产非常少的人才要求一年好几倍。 一个是有着这个实力, 一个是急于改变现在窘迫的生活。 群里我相信大多数人早就通过自己努力完成了变富这一步, 剩下的就是稳稳当当的走下去, 让资产保持可持续的, 合理的增长~当然有爆发增长的机会, 只要风险收益比合适也不拒绝。 要是我能保持28年22%的年化收益

, 做梦真的会笑出来。 以500万起步为例, 平均年化22%, 28年, 是130多亿。 之后老糊涂了, 收益率下降保持年化10%, 一年都是13亿……比最疯狂的梦都疯狂。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号