-

充电桩业务提升的是许继电气估值

rockszq / 2019-01-02 19:26 发布

公用充电桩规划到2020年新建12万个,按8万一个计算市场空间是96亿。许继中标率大概11%,贡献营收空间10.56亿。交流市场空间是87亿(按交流充电桩2500元,350万个测算),按10%市占率估算带来营收空间是8.7亿。以百亿营收的基数看2019-2020年每年贡献营收10%左右(2017年充电桩业务营收6.95亿),主要还是靠特高压项目提供业绩,充电桩和国家电网混改提升估值。

充电桩业务长期向好,想象空间大,在新能源汽车销量增速保持的时候逻辑都在,容易提估值。叠加特高压招标在即,估值上基本不会再杀了。合理估值是20-30PE,目前按券商2018年业绩测算是23倍,在合理区间偏下位置,有一定提估值的空间。

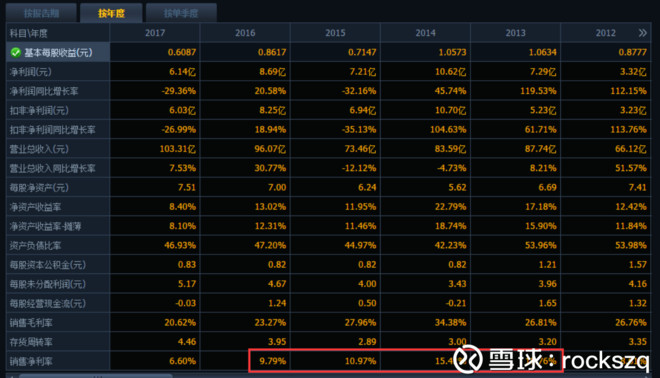

特高压方面,许继2018年因为没有订单营收和净利润都不可避免的出现负增长,营收预计从2017年的100亿下跌到80多亿,2019年重回100亿都有20%左右的增速,叠加毛利提升(2018年许继净利润跌到不足5%,而建设高峰期净利可高达10%以上)带来的业绩弹性有可能高达40-50%。如2013年营收增速只有8.21%但净利率从8.61%提升到10.76%,扣非净利润增速达到61%。

而真正的业绩爆发年是2020年,未来1-2年公司和所处行业都属于向好的阶段——周期上行。

新能源汽车销量与充电桩

今年新能源汽车预计110万辆左右的产量,2020年保有量至少达到500万。目前保有量是250万辆左右(9月保有量是221万,销量72万)。规划2019年产量150万,2020年接近200万。

按照《电动汽车充电基础设施发展指南(2015-2020 年)》规划车和充电桩比例为1:1,计划新增充电站 1.2 万个、新增充电桩 480 万个。实际上2018 年 10 月,我国公共充电桩保有数量 28.46 万个,私人充电桩保有数量 40.14 万个,一共将近70万。严重落后于规划数量。

目前我国乘用车配备私人充 电桩比例约为 85%,按照2020年最低500万新能源汽车保有量,70%的私人充电桩比例算,至少需要350万个。申万宏源根据规划的产量和理论的充电桩需求比例进行了市场空间测算,偏乐观。实际目前充电桩和车的比例远没达到理想值。对于交流充电桩8000元的价格也不太符合实际,实际私用交流充电桩价格在2000-3000之间,以2500元测算比较合理。

公共充电桩需求主要是直流快充,直流大功率快充也可以行政手段快速批建。国家电网计划到2020年建设电动汽车公共充电桩12万个,私用充电桩规划是350-400多万个。

那么充电桩的空间到2020年为:直流12万*8万=96亿,交流350万*2500=87.5亿,一共183.5亿空间。

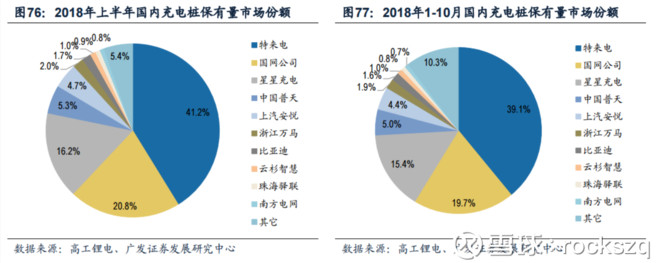

目前充电桩市场已经过了最初期的百家争鸣阶段,逐渐进入寡头时代。竞争格局变得较好,由于新能源汽车保有量不断提高,核心区域的充电桩利用率也在逐步提高。

投资机会中短期主要在充电桩设备商,长期机会在具有竞争优势的运营商(充电桩在核心区域,核心区域利用率可以达到70%。有高功率快充,高功率盈亏平衡点低,有4%的利用率即可。详情在《对新能源汽车产业链的思考》中有表述)。

上游充电桩零部件市场竞争激烈,2016 年充电桩设备价格 在 1.45 元/W,2017 年以来则下滑至 1.2 元/W 以下。由于国网招标的价格含有售后服务 条款,因此实际市场价格要低于国网中标价格。根据中国充电联盟披露,2014 年以来,直 流充电桩设备价格由 2.1 元/W 降至 2017 年的 0.6 元/W。价格下滑导致小厂商陆续退出竞争,电网旗下的国家队具有优势。

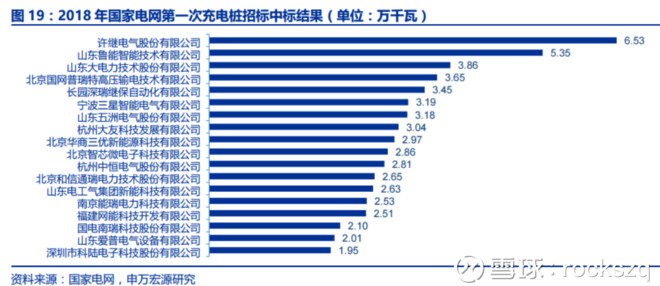

从国家电网 2018 年第一次充电桩中标结果来看,中标总功率超过 3 万 kW 的公司共 有 8 家,其中许继电气、山东鲁能智能技术有限公司中标功率超过 5 万 kW,位居前两位。普瑞特和南瑞都是国电南瑞的,合计中标6.18万。一共57.27万,许继6.53万占比11.4%,南瑞占比10.79%。总体市场还是比较分散,未来有进一步集中的趋势。

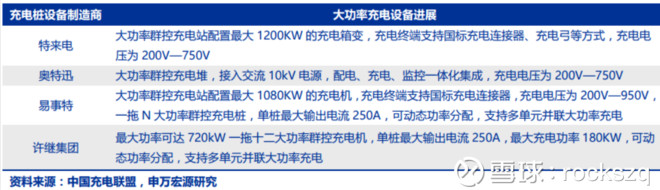

充电模块是充电桩的核心部件,占设备总成本的 50%。充电模块功率提升价格下降,让小厂商边缘化,逐渐出清。大功率快冲是确定的技术方向,目前将快速充电功率定义在 120-180kW,最大充电电流 300A;到 2020 年充电功率将提高到 150-200kW,最大充电电 流 400A,电压平台设定为 500V;到 2025 年以后充电功率将进一步提高 350-400kW,最大 充电电流 400A,电压平台设定为 1000V。最先实现更大功率的充电模块产业化,可占据竞争优势。

大部分用户充电桩均 从当地电力公司直接接入,没有给物业带来直接经济效益,因此物业对于充电 设施建设的积极性不高。根据充电联盟发布的数据,截至 2018 年 6 月,我国 仍有 14.58%的新能源汽车车主未配建私人充电桩,其中居住地物业不配合、 居住地没有固定停车位是主要原因,分别占比 4.70%、2.58%(一共是14.58%,物业和没有车位导致没充电桩占比50%)。

许继有交流充电桩产品,普通充电桩是4500,壁挂的更便宜,2000-3000之间。家用交流充电桩市场也比较分散,尚无具体市占率披露,应该不会比公用充电桩高。

未来政策导向是一个重要的变量和决定充电桩建设完成度的核心因素。如规定停车场充电桩占比,打击燃油车占用充电桩车位,整治物业阻挠车主安装私用充电桩等。从目前充电桩供需矛盾和发展规律看,未来政策利好一定会出,只是时间和节奏问题。作为带有公共事业和基建属性的行业,政策可以直接影响行业周期。

总体看充电桩业务给许继电气带来的更多是估值提升,业绩方面贡献不是特别大。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号