-

观点摘要:公司成立时间长,是辅酶Q10原料生产龙头公司,通过设立子公司及一系列股权收购,已基本成为从原材料供应,到产品生产,再到终端产品销售的完整产业链布局的公司;公司资产质量较好,盈利稳定性较高,现金流情况一般,短期净利润下滑并不能否定公司未来的盈利前景;公司目前估值在合理范围内,长期具备投资价值,短期可以等待更具安全边际的价格。

金达威,辅酶Q10细分龙头的转型年?

可爱的时光 / 2015-09-06 10:09 发布

报告撰写人:时光,CIIA持证人,目前为信用服务行业从业人员。

研究报告数据主要由公开资料构成,部分为作者计算或推测数据,报告观点仅供参考,如需转载,需经作者本人授权。

利益披露:作者不持有文中所涉及的股票,但计划买入。

一、 公司简介

厦门金达威集团股份有限公司成立于1997年,并于2011年上市。公司生产的辅酶Q10、微藻DHA、植物性ARA、维生素A和维生素D3等五大系列产品广泛应用于医药、保健品、食品、化妆品和饲料等领域,远销全球数十个国家和地区,是行业内知名的营养强化剂生产企业。

二、 行业分析

公司主要生产DHA & ARA、辅酶Q10、维生素A、维生素D3,归属于营养强化剂和饲料添加剂行业(因为产品有食品级和饲料级,所以没办法完全区分其行业归属)。

根据公司官网的资料,简单的介绍下其产品的作用:

1):DHA & ARA:DHA,对人体的大脑、视力和心脏健康有重要作用。大量的研究证实,DHA在人生的每个阶段(胎儿、婴幼儿、青少年、成年、中老年)都起着重要的保健作用,DHA的充分摄取可使人终生受益;ARA,在幼儿时期ARA属于必需脂肪酸,ARA的缺乏对人体组织器官的发育,尤其是大脑和神经系统发育可能产生严重不良影响。

2):辅酶Q10:在人体的心脏保健、抗衰老、抗疲劳和提高免疫力等方面的卓越表现,被誉为"心脏的保护神"和"神奇营养素"。欧美日等发达国家已将人体中辅酶Q10的含量多少作为身体健康与否的重要指标。

3):维生素A:是构成视觉细胞的重要组成成分。维生素A是复杂机体必需的一种营养素。它具有维持正常视觉反应、促进生长发育、维护皮肤细胞功能的完整与健全、加强免疫能力和清除自由基等重要生理功能。缺乏维生素A会导致夜盲症和干眼病,头发干枯、皮肤粗糙,记忆力减退、心情烦躁及失眠,生长发育受阻、易患呼吸道感染,味觉、嗅觉减弱、食欲下降。

4):维生素D3,具有促进肠道钙吸收、调节钙与磷的代谢、诱导骨质钙磷沉着的生理功能,可促进骨骼生长、防止佝偻病。

目前上市公司里,于金达威产品有交叉的有新和成(002001)、浙江医药(600216)、花园生物(300401),其中新和成在辅酶Q10、维生素A、维生素D3有交叉;浙江医药在辅酶Q10及维生素A有交叉;花园生物在维生素D3方面有交叉。

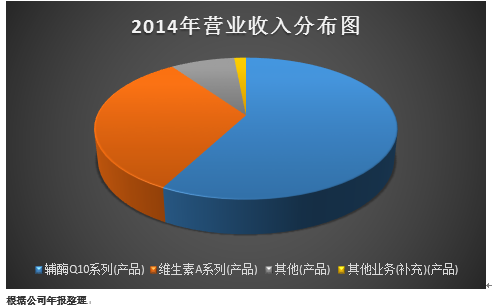

从金达威2014年报中,我们可以关注到公司的产品构成如下图:

从图中可以看出,公司主要产品构成为辅酶Q10及维生素A系列产品,其他产品收入占比较低,所以和公司直接构成竞争的为新和成、浙江医药。

从图中可以看出,公司主要产品构成为辅酶Q10及维生素A系列产品,其他产品收入占比较低,所以和公司直接构成竞争的为新和成、浙江医药。

关于维生素A,根据网上查询相关资料,目前国内的维生素A基本被新和成、浙江医药和金达威3家公司霸占,这3家公司在全球的份额约为40%。新和成并没有细分产品的销售额明细,所以无法加入对比。2014年,金达威维生素A系列产品销售额2.73亿元,毛利率47.78%,浙江医药该系列产品销售额1.93亿元,毛利率21.17%。由于没有更多细分数据,所以26.61个百分点毛利的差距,大概是由工艺、产品类型、成本控制等原因造成的。

关于辅酶Q10,在读公司招股说明书的时候,2010年金达威的辅酶Q10在国内销售占比排在全国第一,但优势有限,而到了2014年,根据金达威自己的统计,其辅酶Q10的市场份额已达到全球的50%。根据招股说明书的资料,2010年全国辅酶Q10销售为235291公斤,单价为214美元/公斤,所以国内生产商在2010年的辅酶Q10销售额为5035.21万美元。根据金达威2014年报,辅酶Q10的销售额为4.84亿元,折合成美元约为7785.61万元。根据公司招股说明书相关数据,辅酶Q10价格近几年较为稳定,基本维持在200-240美元/公斤,且全球需求增幅并不大,公司近几年毛利率也没有过大的波动,基本可以印证公司在辅酶Q10领域的全球地位。

总体看,公司的主要产品辅酶Q10,拥有绝对地位,而维生素A系列产品,也有着较强的竞争力。

三、关于近期的一些重要事项(建议从后往前看)

1):2015.7.24公司购买杭州网营科技有限公司8%的股权,花费1940.90万元,也就是该公司的估值为2.43亿元。公司主要做的,就是帮客户如何在电商端把商品更好的卖出去,属于电商外包服务商。打开该公司网站,发现建设还是不错的,我觉得算中上等,下面放2张截图:

对此我也没有太多评价,但在电商端为公司的产品做推广,我觉得起码大方向是没错的,不过转让给金达威股权的公司,是蓝色光标,而且蓝色光标在这次股权转让中,一股没剩,完全退出(之前为二股东),对于蓝色光标转让股权的原因,这里并不太清楚,所以此事件,我觉得算中性吧。

对此我也没有太多评价,但在电商端为公司的产品做推广,我觉得起码大方向是没错的,不过转让给金达威股权的公司,是蓝色光标,而且蓝色光标在这次股权转让中,一股没剩,完全退出(之前为二股东),对于蓝色光标转让股权的原因,这里并不太清楚,所以此事件,我觉得算中性吧。

2):2015.6.29公司非公开发行股票7472.83万股,发行价格14.72元,金额约为11亿元,发行对象为9名,其中3家机构,6名自然人。发行股票用途有二:1于购买美国 Vitatech 公司主要经营性资产、补充收购 Vitatech 公司主要经营性资产持续运营所需流动资金2年产 800 吨维生素 A 油和年产 200 吨维生素D3 油项目。对于1,由于篇幅和时间有限,总结为公司为了向“大健康”产业进发,布局全球保健品市场,公司之前已经收购了购膳食营养补充剂著名品牌公司 DRB Holdings,这次收购之后,公司将完成从原材料供应,到产品生产,再到终端产品销售的完整产业链布局。对于2,其实就是维生素A和D3的扩产工作,公司在维生素A的竞争力从毛利率看还是可以的,但这次的扩产还有维生素D3,看来未来将和花园生物展开竞争,花园生物截至2015年6月底的维生素D3产品目前毛利率维持在50%以上,有相当竞争力,但销售额并不算大。假设公司的扩产项目投产,而且产能完全释放的话,根据2015年1一季度的价格行情,800吨年产维生素A的价格为115

*1000*800/10000=9200万元,200吨年产维生素D3的价格为140*1000*200/10000=2800万元,总价为1.2亿元/年。对于这个事件,短期看,不会为公司的EPS带来好的推动,收购公司的协同效应最快也要到明年才能有所表现,而后面扩产的事情,怎么也要2年后吧,而且设计产能是否能释放也说不准。长期看,算是利好吧,有些想象力。

3):2014.12.19公司的美国子公司收购DRB 51%股权,这个算利好,DRB是卖保健产品的公司,控股了这家卖药的公司,帮助金达威未来布局美国及国内的保健品市场。

4):2014.10.31公司取得保健食品生产许可证,说明公司从2014年底已经开始从行动上布局保健食品行业了。

从以上事件来看,无论是哪个事件,公司都围绕着个人消费市场在做文章,而且效率很高,远超黑牛,从电商平台看(天猫、京东),月销量已经和其他市占率较高的品牌不相上下了。当然,辅酶Q10类保健品的市场规模并不大,但随着人们逐渐对健康的关注和老龄化的加剧,这类产品未来的市场空间会不断的增加。

四、 公司财务分析

1):资产质量

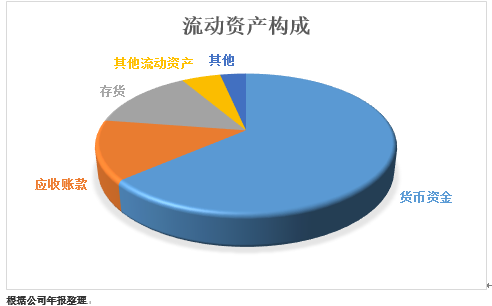

截至2014年底,公司资产总额15.69亿元,其中流动资产9.84亿元,占比62.71%;非流动资产5.85亿元,占比37.29%。

公司流动资产主要由货币资金、应收账款、存货、其他流动资产构成,分布图如下:

货币资金为流动资产的主要构成部分,我猜测2014年底公司已经预留出用来控股DRB的资金了,所以货币资金在当年占比较高。由于其他科目占比较小,而且并未和之前年度有过大差异,再次不做更多分析。

公司非流动资产主要由固定资产构成,占比达到90.77%,剩下的除了土地使用权、专利、在建工程之外,再没有其他多余资产,非常干净。(但2015年6月有了较大变化,一会分析)

截至2014年底,公司负债 1.48亿元,负债率9.43%,这负债率也是醉了,看来老板也是个风险厌恶者。公司负债主要由流动负债构成,流动负债主要由应付账款和应付职工薪酬构成,不做过多分析,因为这点负债无法对公司带来什么资金压力。

公司于2015年8月公布了半年报,由于并表因素,公司资产负债表一些科目发行了变化,先说流动资产。

货币资金减少,是公司购买DRB51%股权及购买理财产品所致;应收账款有所增加,增加部分主要为DRB公司的应收账款,但其为应收账款购买了保险,所以损失风险低;存货增幅约100%,也是DRB库存商品并表后所致,金额约为1亿,理论上存在滞销跌价风险,但公司并未计提;其他流动资产2.23亿,其中有2亿为理财产品,风险低。

非流动资产的增加部分主要为无形资产及商誉。

无形资产部分比较有特点,年初0.18亿,2015年6月底为1.26亿,增加部分由2部分构成:客户关系及商标权。商标权还好理解,但客户关系,似乎是美国的会计准则里才有的科目,至于他们是如何计量的,我就不得而知了,如果有对这块理解较深的朋友,可以在讨论里进行交流。

商誉部分就是购买DRB股权溢价部分了,达到1.37亿,换句话说,公司掏了2亿多人民币购买的51%股权,其中有一大半是看不见的东西(股权51%,但并表是要全并的,没太明白的自行科普),至于是不是赚,反正账面肯定是亏了,但如果能打开公司未来保健食品的销售之路,我觉得肯定是赚的。

关于负债,2015年6月公司负债总额4.12亿元,负债率21.47%,公司新增了2.76亿的长期借款,全是给美国的子公司贷的,利率不算高,偿还压力较小。

总体看,相比2014年,公司2015年6月的资产质量有所下降,但依然较好,负债率依然较低,且有息债务利率水平不高,偿还压力小。

2):盈利能力与经营效率分析

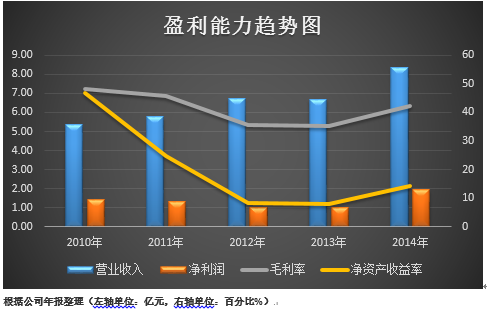

公司从2010年到2014年的盈利趋势图如下:

公司营业收入从2010年的5.36亿到8.38亿元,增幅有限,且不算2014年的“大年”,公司的营业收入增速是低于GDP增速的,而净利润从2010年到2013年是处于下滑趋势的,一直到2014年才有改观,但这种改观主要源于2个原因:2014年维生素A价格回升,公司在辅酶Q10原料市场的全球供给量过50%。关于价格方面,公司是很难左右的,所以价格的上升趋势很难长期持续并且难以掌控,这一点,在2015年半年报也已经验证,不计算保健品收入的情况下,公司的辅酶Q10及维生素A的销售额是较同期约有10%下滑的。

从毛利率来看,公司常年将毛利率维持在30%以上,这一点非常不容易,我们也可以把30%作为一个警戒线来看,当毛利率跌至30%附近时,说明行业景气度较差,但由于公司在细分行业中的地位较高,存活下去的概率非常大,如果公司的股价在这个阶段被打压的较低,可能会是较好的投资期。

从净资产收益率来看,公司上市后,从2012年-2014年,净资产收益率已从低谷反弹,但2015年预计会有所回落。

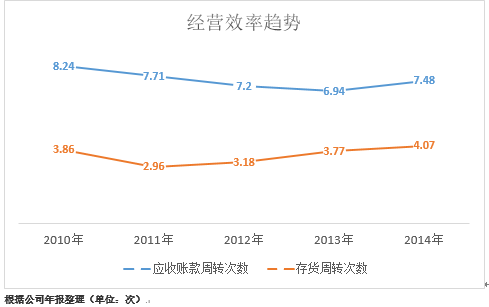

从经营效率看,如下图:

从上图可以看出,公司过去几年的应收账款周转和存货周转都处在比较稳定的数值区间,没有较大波动,也说明公司下游客户稳定性较好,且生产的计划性准确度较高。

总体看,公司受行业景气度影响较大,经营效率较好且稳定,盈利能力稳定性较强。

3):现金流质量分析

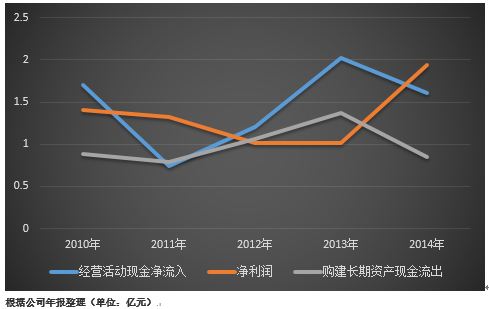

看看经营活动现金净流量、净利润和购置固定资产、无形资产等资产支付现金的变化趋势图:

从上图我们发现一个比较有趣的现象,公司的经营活动现金净流入会先行于净利润指标,从2014年的经营活动现金净流入似乎也预示着公司在2015年的净利润不会好过2014年度,但目前存在一个变数,就是公司在2015年有了新的业务范围,就是卖保健食品,所以在一定程度上会影响判断。关于固定资产的购置支出,是公司这几年现金流出的一个大头,其实对于这类常年全球市场需求增速较小的行业来说,需要固定的投入进行设备的维护和更换是正常的,但每年都拿出1个亿,我是觉得有些诧异的,因为公司的营业收入在过去几年并没有较大增加,也就是说,每年投进去的固定资产,并没有带来更多的收入,这里需要能看明白的人来解答,因为后面公司搞非公开发行,老板慷慨的掏出4.9亿来购买小一半的新增股权,一方面说明老板看好公司发展,一方面也说明,老板这些年没少“赚”啊(这些年那么点分红,无视吧)。

总体看,我对公司持续创造财富的水平不是很满意,这点需要持续的跟踪观察。

五、 公司估值(仅供参考)

首先要说,辅酶Q10和维生素系列,长期内不会被替代,只有在这个假设成立的前提下,后面的估值才是有意义的。公司目前的业务主要分为两大块:营养强化剂和保健食品销售。前者是公司的传统业务,且公司在辅酶Q10领域处于全球龙头地位,2014年为公司带来了约1.13亿利润,尽管在2015年辅酶Q10的价格处于下滑趋势中,但对于这样的细分龙头,可以给出20倍PE的估值,1.13*20=22.6亿元。对于维生素系列及其他产品,公司在行业地位较高,但不是龙头,抗风险能力较低,在不考虑增发的情况下,这部分估值给10倍,0.81*10=8.1亿元。

关于保健食品销售,是公司的新设业务,也是市场比较期待的一块,公司2015年半年的保健食品收入1.48亿元,利润不太好确定,如果拿市销率作为横向比较的话,汤臣倍健,市销率约为0.1;东阿阿胶,市销率约为0.18;健康元,市销率约为0.46。我们保守一下估计,给予市销率0.5的话,如果2015年公司保健食品收入为3亿元,那么对应的市值约为6亿元,但随着公司的产品在市场建立起品牌效应,毛利率会逐渐提升,而市销率会逐渐下降,如果公司在2016年保健食品收入可以破5亿元,而市销率给0.3的话,对应市值将达到16.67亿元。

在不考虑增发的情况下,目前可以给予公司的估值为22.6+8.1+(6——16.67),也就是36.7——47.37亿元。

在之前我也提到的比较好的买入公司股票的周期,就是毛利率在30%附近,或者经营活动现金净流入远超之前年度的时候。毛利率低时,可以在景气度低的周期买到好价格;经营活动现金净流入好的时候,可以买在业绩爆发前期。而目前的时点,公司毛利率处在较高水平,现金流情况出现下滑,并不是很好的买入时点,除非股价继续出现大幅回落,可能才会在短期获得更好的安全边际。

总体看,公司目前估值基本在合理区间,安全边际已经具备,但并不高,长期看,具备投资价值,短期看,可以等待更好的价格。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号