-

深度:紫光国微成长性思考(芯片行业系列之四)

平民投资者 / 2018-09-05 09:27 发布

上一篇文章中主要对存储芯片龙头$兆易创新(SH603986)$ 进行了分析,这次主要分析另一个国家级的存储平台紫光系——$紫光国微(SZ002049)$

初识紫光国微

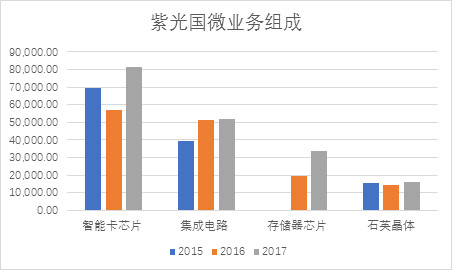

公司的主要业务为集成电路芯片设计与销售,目前公司芯片业务涉及五大领域,分别为智能安全芯片、特种集成电路、存储器芯片、FPGA、半导体功率器件,成为 A 股上市公司中涉猎领域最多的芯片设计龙头公司。

发卡大潮来临

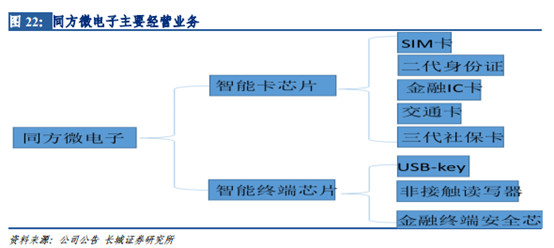

紫光国微的产品其实就在我们的生活中,其主营产品智能卡安全芯片广泛应用在我们的身份证、银行卡和社保卡等一系列智能卡片里。如果要评估紫光国微这块的业绩,核心指标看发卡量。

公司高端SIM卡在东南亚热销,而SIM卡未来的趋势eSIM,公司也有技术储备,这块不仅不会掉队,还有可能带来新的业绩增量。在中国移动的采购中,紫光国微成为本次集采唯一候选人,获得4000万颗消费级eSIM晶圆订单,这彰显着紫光国微在eSIM领域的行业领先地位,也标志着公司芯片在物联网领域的初露锋芒。

公司的二代身份证芯片迎来十年换发期,2017年的发卡量相较上一年增长约0.5倍,换卡高峰到来,三年内身份证芯片出货量有望增长50%。此外,人社部2017 年发行第三代社保卡,未来 3-5年,社保卡也会迎来换卡高峰。

当然公司的交通卡业务从我的角度看,前景有点暗淡。虽然有跨市互联互通的新公交卡需求驱动,但现如今大家都扫码乘车了,这块的需求有可能萎缩,但对公司整体业绩影响不大。

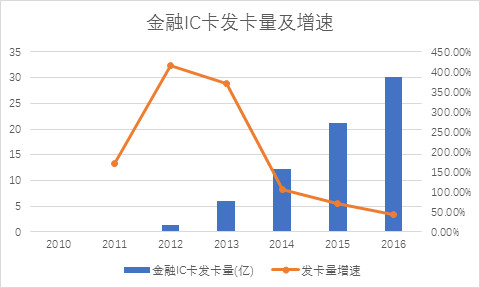

最值得说的是公司的金融IC卡芯片。首先金融IC卡行业高景气,连续六年增速超过50%。目前金融IC芯片国产率仅为15%,加上国家通过国密算法推进等措施来阻止国外厂商的进入,可以说金融IC国产替代正当时。

拥有天时地利,紫光国微还有人和。公司THD88芯片是唯一同时获得国内和国外安全资格认证的公司,具有和国外同等性能的产品,在国内具有极强的壁垒,可以首先享受到国产替代带来的福利。

公司产品THD88 在2016年已经进入农行、中行、邮储、交行等国有银行,一旦获得大行的认可,向股份制银行、城商行、农商行的渗透也就是水到渠成的事情了。公司应该说是金融IC芯片国产替代的最大受益者。

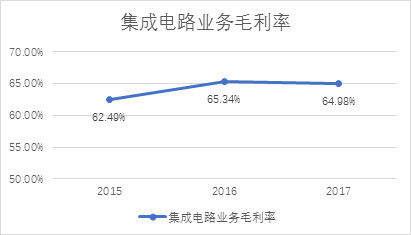

特种集成电路业务稳健依旧

公司特种集成电路业务主要是军用,壁垒较高。业务毛利率连续三年保持平稳,随着国家自主可控政策的推进和军工装备的列装,这块的业务增长可期。

有技术没产能,给别人做嫁衣

别看紫光国微的智能安全芯片和特种集成电路的营收已经占据半壁江山,但市场给那么高估值可真不是这两块的功劳,资本市场预期最高的是存储芯片。

子公司西安紫光国微可是号称拥有国内唯一具有国际主流 DRAM 设计的团队。公司DRAM存储器芯片拥有SDR、DDR、DDR2和DDR3 DRAM完整系列,DDR4也正在研发,预计2018年推出,可谓是中国DRAM存储器的独苗。

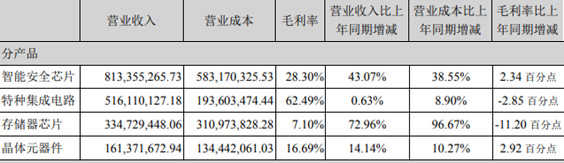

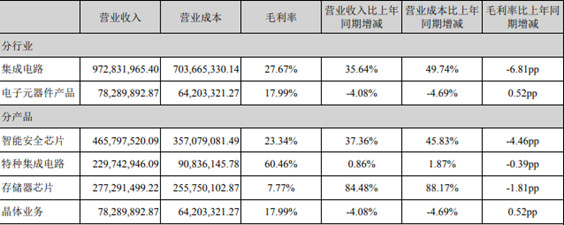

但预期越大,失望越大。按理说,近两年存储器市场火爆,公司应该是赚得盆满钵满。从收入上看,确实体现出来了,2017年存储芯片业务营收同比增长72.96%,2018年半年报同比增长84.48%,这个增速着实令人血脉贲张。

但再看看利润端,虽然叫不上赔本赚吆喝吧,却实在是没赚什么钱。根本原因在于毛利率上不去。2017年年报和2018年中报存储芯片业务的毛利率只有可怜的7.1%和7.77%。

造成毛利率低的的核心原因就是子公司西安紫光国微只是个Fabless厂,也就是只负责存储芯片设计,但它没有晶圆制造能力。这两年存储芯片行情火爆,各大厂争先抢夺晶圆产能,造成像台积电、中芯国际这样的晶圆制造厂大幅提价。

公司现在的DRAM产品产量有限,没有议价能力,最后拿到的晶圆价格非常高。成本端受制于人,在下游终端市场牌子又没有打出来,面对三星等众多大厂的竞争,成本转嫁不了,最后就造成了毛利率低的局面。

DRAM业务能否华丽转身

曾经在互动平台中,紫光国微有提出这个说法,未来紫光集团下属长江存储如果具备DRAM存储器晶圆的制造能力,公司会考虑与其合作。但我认为这种合作可能性很小,长江存储定位在NAND FLASH龙头,现在在建的是3D NAND产品生产线,根本没有规划DRAM生产线的意图。

但这并不代表缺乏晶圆生产能力的症结解决不了,公司是紫光集团“从芯到云”战略的关键棋子,是紫光集团IDM战略的关键组成部分。紫光集团目前已经在武汉和南京建立代工厂,制造+设计的组合已然成型,未来紫光国微DRAM晶圆产能根本不用担心。

一旦代工厂量产,凭借着同属紫光集团旗下的连襟关系,公司的毛利率将有望大幅提升。三星IDM厂毛利率为70%,我们保守估计公司毛利率上升到50%,按2017年的业务收入计算,公司存储芯片业务便能基本上顶2017年公司利润的一半了,这里还没有算公司存储芯片业务规模的快速增长。如果这块业务继续保持50%以上的增速增长,存储芯片业务就可以再造一个紫光国微。

其实保持这个增速可能性非常大,现在公司DRAM产品供不应求,就是没有产能,相信有了晶圆产能后,这块的毛利和销量都将出现爆发式增长。

公司隐藏的价值

不仅市场对DRAM存储芯片期望甚高,公司还存在着收购国内NAND FLASH 龙头长江存储的预期。未来紫光国微有可能成为国内DRAM和NAND FLASH双料龙头。这是市场给予公司这么高估值最核心的原因。

公司2017年就曾经计划收购长江存储,只不过因为长江存储短期内不会产生利润,会对上市公司业绩造成拖累才宣告放弃。但可以看出这次重组中,公司具有主动权,在后续公司的声明中也能看到这点。

为避免潜在同业竞争,紫光集团已承诺,紫光国微未来规划发展存储器芯片制造业务时,在满足条件的情况下,紫光国微有权通过非公开发行、重大资产重组等方式对长江存储进行产业整合。

也就是说长江存储已经是公司的囊中之物,只是什么时候收购的问题,我猜想大概等到长江存储NAND FLASH量产盈利后,紫光集团就会通过资本运作的方式完成这次内部整合。

目前长江存储的32层的3D NAND将于四季度量产,应该说是国产三大厂中最快出成果的

了。伴随着国家安全战略和国产替代大潮,长江存储盈利指日可待,紫光国微不会等得太久。

平台和研发投入决定前途命运

如果说高壁垒的存储芯片行业需要“拼爹”的话,那无疑,紫光国微有个好爹,那就是紫光集团,紫光系可谓是两大国家级存储平台之一。

国家大力支持紫光集团,一期国家大基金投资500亿给紫光,占总投资额的50%,国开行也签署协议,在十三五期间给紫光集团融资1000亿元,其地位可见一斑。能不能造出国产存储器关系到国家信息安全,项目只能成功,不能失败。韩国和日本的芯片产业就是在政府的支持下成功的,中国实际上是在借着前人的经验探索。

紫光集团本身也是拥有着快速扩张的野心,其董事长赵伟国是名副其实的投资狂人,在他的带领下,紫光集团到处投资收购,招兵买马,就是要用钱堆出国产芯片的成功。

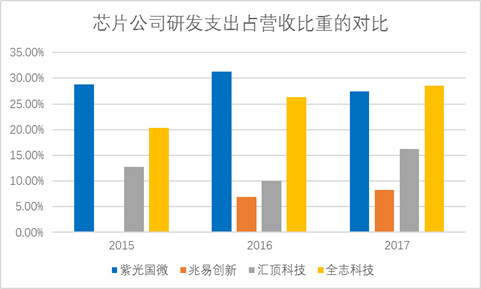

不仅有个不吝啬的“好爹”,紫光国微自己也有出息,作为一家芯片企业,公司的研发支出一直舍得花钱,远超过其他上市公司。一家科技公司,研发才是其生存的根本。

总结

投资股票要抓住公司核心逻辑,紫光国微的核心逻辑就在于其未来将成为国内DRAM和NAND FLASH存储器龙头,看到这点才能看懂这家公司95倍PE的估值水平。短期走势易受公司现有业绩和市场风格偏好因素影响,但长期看,这是一家具有投资价值的公司,时间和未来的业绩将会向我们证明。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号