-

《手把手教你读研报》笔摘及福利

怪诞投资圈 / 2018-09-04 11:27 发布

近日,得某兄台推荐,阅读了齐齐鲁的《手把手教你读研报》。本着寻找一些“有用之用”的想法摘录了些内容,在尽量保留原意的基础上简化一下,与诸君共赏之。

【本书精华概要】:研报的作用很大,值得认真参考、学习其研究思路和逻辑(而非结论);想提高读研报能力的不二法门就是:广泛阅读、比较研究和互相印证、长期跟踪、脱水、整理汇总。

提前透露一下福利内容:

-

书中提及的《致青年学者》电子书;

-

书中提及的《A股四大简单制胜法宝》、《另辟视角观中报》、《A股还是很基本面》、《中泰时钟》系列等精华研报;

-

笔者自行搜集的近两年的部分精品策略类的研报,以及各大行业首席分析师的研报心得和方法!

~~~~领取方法请见文末~~~~

方法技巧

-

读研报的话,先宏观,继而策略,最后行业,或策略、宏观相互印证入手,再及行业,是理想的入门之径。

-

公司的深度研报,一定要和行业研报结合看,以便相互印证。

-

从实际投资的角度看,在公开信息环境中,行业性的机会往往比单独一家公司的机会更容易把握,胜率相对大;同时,同一机构对行业和公司的推荐很可能具有同步性,这也便于投资者把握具体的投资标的。

-

我推荐大家从策略研报入手,学习看研报。我主张的方法是:大量阅读、逐字阅读,比较研究,概括主要观点,寻找一致预期。强调通过策略研报的阅读,寻找投资主线逻辑;用策略研报和行业研报相互印证,去伪存真,挖掘潜在的投资机会;用策略研报来检验估值、行情持续性,并判断行情深化、扩散的走向。

看研报的捷径

-

关于“一致预期”,该股关注的分析师越多,越适合通过比对研报来指导投资

-

关注“具体指标”而非目标价,如关注净利润等;

-

修正“年报效应”,由于业内潜规则,无视一切业绩点评类研报,5月后再看个股的深度研报;

-

更适合指导长期的、价值类的投资。

学习路径:

从策略研报——>宏观研报——>行业研报

一、策略研报

-

年度策略被动地避开了很多噪音,也就使得它成为一家券商策略团队最认真思考成果的展现。

-

在读年度策略的过程中,很多事后证伪的东西可能更有价值,因为在长期投资中,思路可能比短时大盘涨跌更重要。

-

我们看宏观和策略研报,尤其是年度报告,要绷紧这根弦:重点解决配置和择时的问题。

-

不同的分析师有不同的擅长分析方法路径,而当他们从不同的角度都对同一现象形成共识的时候,在我们阅读者眼里,那就是非常好的多因素解释格局。

1、比较研究。不要只看一份研报,而是看同题的多份研报;

2、寻找共性。相信最优秀的脑袋中的一致意见,可以做标签统计。我不大赞成用最小公倍数方法,而是用最大公约数方法;

3、阅读量。为了形成感觉,这块的工夫不能省;

4、脱水。也就是一定的总结能力。年度策略的篇幅相对都比较长,你可以稍微动动笔(我也是在阅读过程中做笔记的),试着把每份研报讲的故事(也就是主要逻辑、中心思想)精简些,再精简些。如果一篇年度策略,你不能脱水到200字左右,要么就是分析师没写好,要么就是你的阅读理解能力比较差。

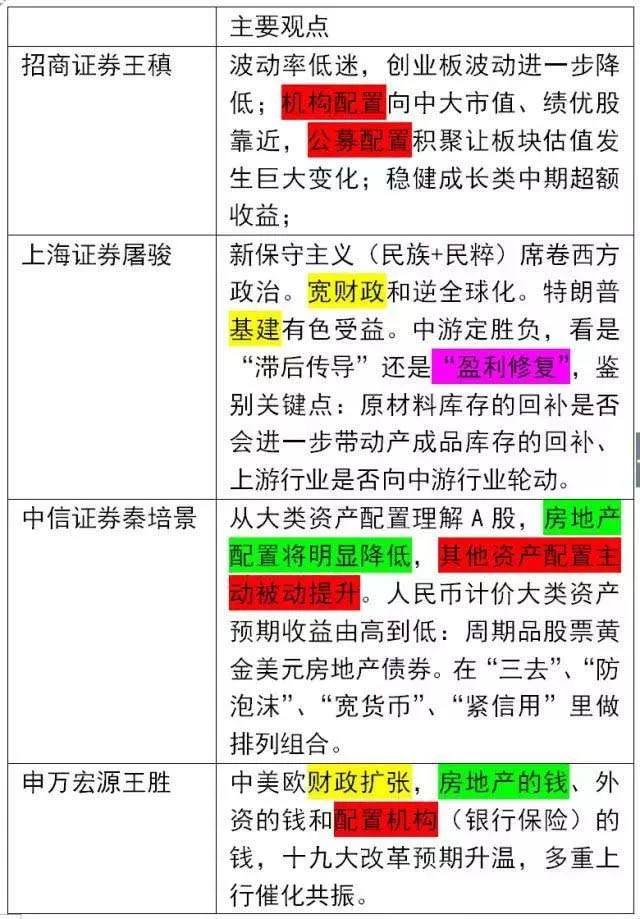

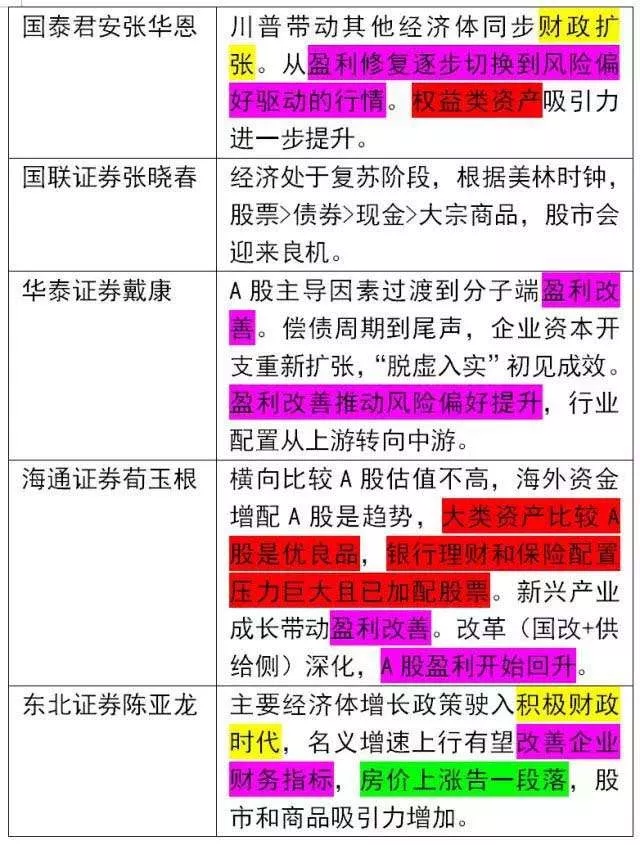

5、对八大首席分析师心目中大类资产配置排序,按看好加分(4分最高,依次降低分值)、看空减分(-3分最低,依次增加分值)的方式,统计出了八大首席分析师加总的各大类资产分值 图例,2017年度策略的脱水后内容(1)

图例,2017年度策略的脱水后内容(1) 图例,2017年度策略的脱水后内容(2)

图例,2017年度策略的脱水后内容(2) 统计八大首席分析师加总的各大类资产分值

统计八大首席分析师加总的各大类资产分值

二、宏观研报

-

宏观研报,用以挖掘投资主线。

-

把宏观研究的组成:实体、货币、海外、大宗、政策分析、宏观量化这六个角度。(广发郭磊)

-

即便从纯博弈的角度看,一个主线的崛起也事非偶然,股市投资中巨量的真金白银砸下去,才能启动一条线索的行情;而行情真的启动后,因动能庞大,要想止步也是极难的。

-

如果从策略研报入手框定行业,再用行业研报印证策略研报,就能充分享受由铅成金的快感。

-

宏观研报对于大类资产配置和择时是有实际作用的,尽管一开始,你很难在深邃悠远的宏观研报中感受到。

-

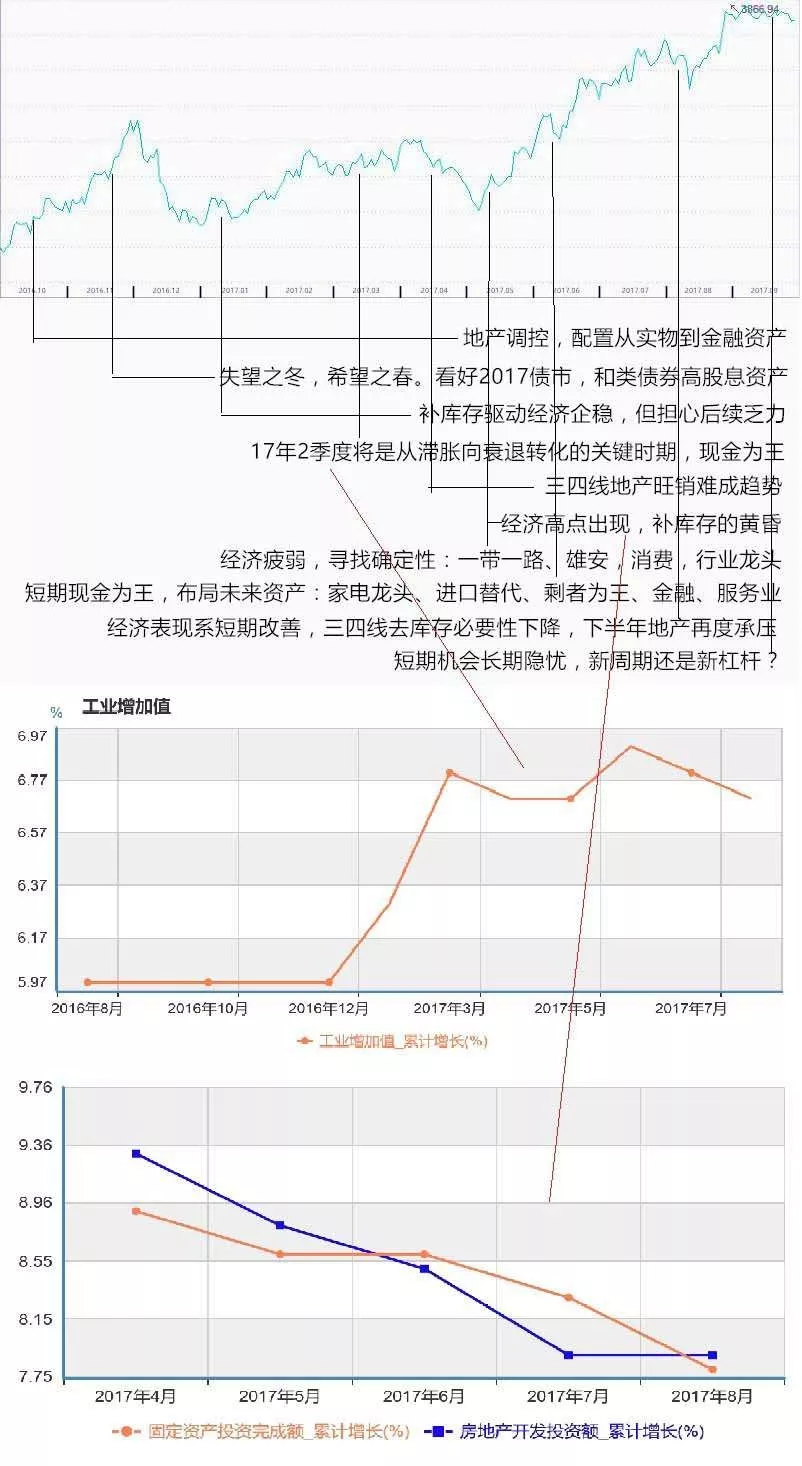

若每天都顺手跟踪一下三个数据,即发电耗煤、30城房地产成交面积、螺纹钢价格,如果能做到每天,基本上可以避免对中国经济做太过极端的判断。宏大叙事的习惯,往往都是因为低频关注。——来自郭磊**朋友圈

-

部分团队的专长:牛播坤团队关于财政问题的研究,赵伟团队关于结构转型的研究,李超团队关于货币政策的研究,也都是很好的。点评:除了文中提到的三人可供参考外,其他场合请教过郭磊,他认为有特点的研究至少还要包括谢亚轩团队关于外贸的研究。

如何把握这条投资主线

1、建立印象。如下图根据某分析师的系列研报生成词频图(主要选名词分词进行词频统计)

2、固化印象。当你在某个时间段(如几个月),频繁阅读到提示类似主线的报告时,你的印象就会越来越深刻。这时你自然地就会重新查阅最初的报告以及整个这段时间内的相关报告,你的印象就会固化起来。

3、打通印象。一条逻辑主线会有各种不同的表现形式,如果这条线真正立得住,那么它必然得到多角度的印证。每个分析师的专长或许都有不同,但如果一条主线立得住,他们都会从自己的专长出发来解释这条主线。就像供给侧主线,既可以从涨价的角度解释,也可以从产能周期的角度解释,还可以从行业格局(剩者为王)的角度解释,从博弈的确定性(龙头)的角度解释。这些解释都构成了一条主线的一个侧面,如果你发现很多因素都能解释一条主线,那么要恭喜你,你可能正走在确定性比较高的路径上。

根据戴康2016年9—11月的供给侧系列研报生成的词频图

宏观研报入门心法

找一个研究起来比较困难且充满争议的科研课题,先阅读一些普通的参考资料而不是详细的专论,大略地了解一下这个课题。

——圣地亚哥·拉蒙-卡哈尔《致青年学者》你或许可以做以下几件事:

1.如果你自己不能形成准确判断,千万不要试图引用宏观研报观点指导投资和资产配置。

2.对正反双方的观点和主要证据做总结,牢牢记住它们。

3.观察正反双方观点的边际变化[插图],并评价正反双方力量对比的变化。一般来说,力量加强的那方意见,最后往往被证明是对的。

4.对预测结果准确的研报和分析师,把他们的逻辑尝试总结一下。

5.对预测结果失误的研报和分析师,只分析他们谈到的逻辑哪些发生了,哪些没发生,记下经过验证的逻辑(逻辑正确但预测结果失误,是极为常见的情况)。

6.把4和5中留下的逻辑记下来,这些就是你的背景知识。

7.尝试用你掌握的背景知识,来解释、比较、预测下一阶段的经济运行。宏观分析师速览

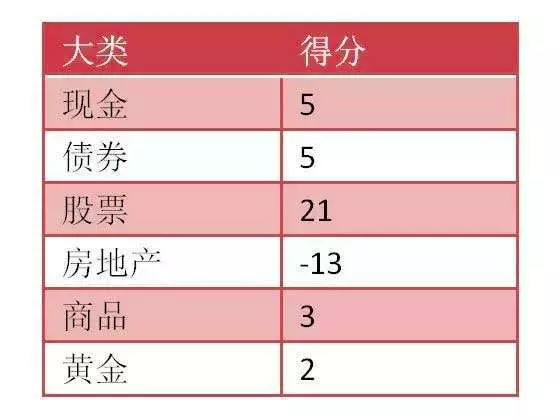

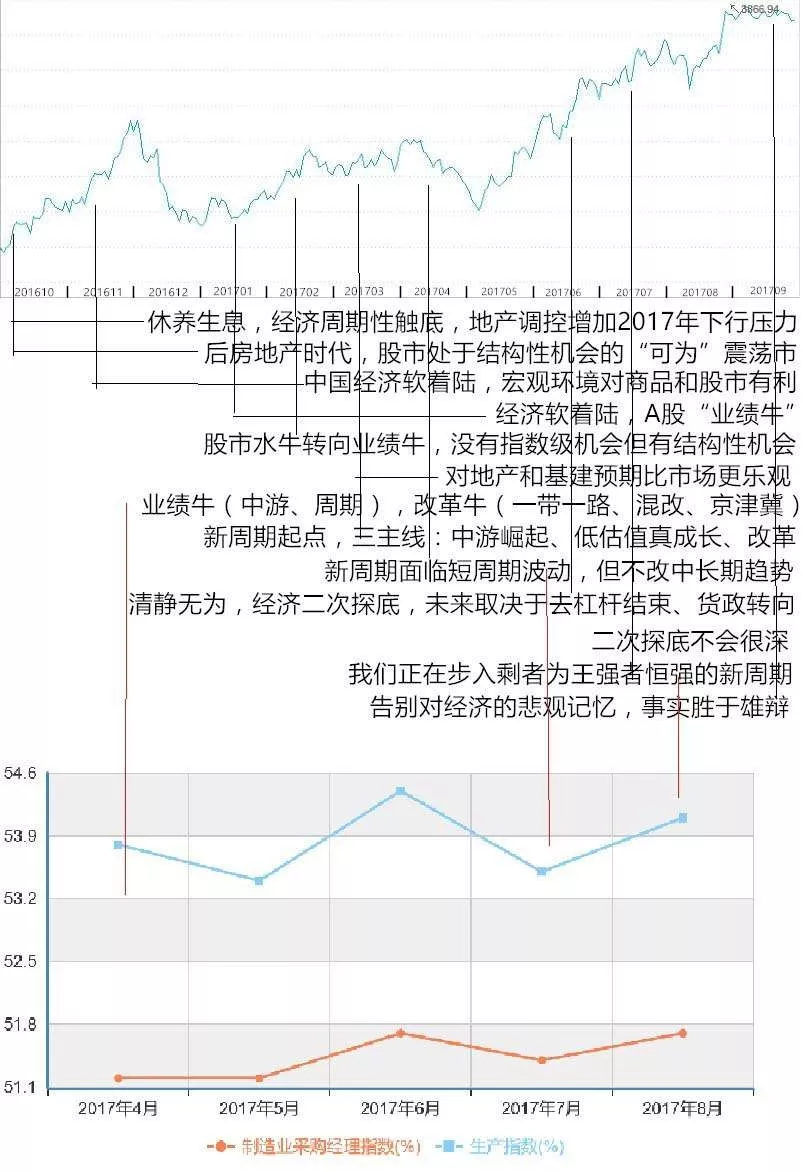

每隔一段时间,对分析师观点做一个全面梳理,有利于我们跟踪分析师的解释力。下面,齐齐鲁做个示范,给大家看看我自己是怎么梳理和总结分析师观点的。我使用了观点与行情、数据结合的导图模式,这当然是个苦活,大家可以只用文字模式,特别是设置好关键词,可以方便日后查询。希望大家不辞辛劳,终有所获。

【姜超】

【任泽平】

一道题目

如果您真的有志于通过研报助益投资,那么,从这一秒开始,从现在就开始,请您按照下面这张单子找到相关研报,并逐字阅读,提炼内容,比较它们的异同,最后以一篇800字的小结,总结出共性;有分歧的,请列出分歧。这个题目的阅读量应该在10万字左右,恭喜您,您的起点不低啊!

附:供给侧必读研报清单

1.《供给侧慢牛启动——供给侧慢牛系列之一》,戴康,2016年8月

2.《顺势而为,剩者为王——基于中报的供给侧改革行业影响及投资机会分析》,李慧勇,2016年9月

3.《供给侧改革的“阶段性、局部胜利”——从PMI与工业利润说起》,陈亚龙,2016年9月

4.《产业政策也可相机抉择——供给侧改革系列报告之二十四》,卢平,2016年9月

5.《供给侧春风吹,周期股寒冬已过》汪毅,2016年10月

6.《站在新周期的起点上》,任泽平,2017年3月

7.《这轮涨价不靠谱》,姜超,2017年2月

8.《繁荣的顶点》,姜超,2017年3月

9.《供给侧下的微观结构转变》,王涵,2017年3月

10.《供给侧改革:从行政化到市场化》,董德志,2017年4月

11.《旧瓶装新酒,涨价主题又有新故事》,代鹏举,2016年10月

12.《供给侧改革与规模效应双驱动力》,陈果,2017年7月

三、策略研报与行业研报的互相印证

-

投资中,不同的观点显然意义更大,因为它可能提示你一些你没看到的问题;而相同的观点,除了让你心情更好以外,其实对投资没有太大的增量意义。

-

从观察行业边际改善,或者就说是拐点的角度看,行业研报肯定是领先的。

-

哪些行业研报中提示的机会有望深化?如果这个行业的顶尖分析师突然形成一致预期(例如钴),而且关注度迅速提升,而且体现在行情走势中的话,你就可以加以注意了。

-

策略分析师加入以后,分析框架就会画风突变。策略分析师加入了流动性的考量,引入了美元指数和风险偏好这些分析因素,使得整个分析框架角度更多,更加丰满。

-

要看策略乃至宏观研报是否允许行业研究的结论登堂入室,而登堂入室又有两个效应:一个是从宏观层面的多角度验证,另一个是宏观策略带来的流量和关注度,从而加快一致预期的形成。

-

利用不同分析师推荐的行业主题寻找一致性预期(重点看第一推荐,第一推荐才是分析师心里的真命),可通过不同颜色标注便于了然。

分析师一致预期观点颜色表

分析师一致预期观点颜色表

应用和心得

1、利用预测指标进行选股

如果采用分析师预测的PB和ROE指标进行筛选,从测试结果来看,收益得到显著提高,年化收益率提高至20%以上,较Wind(万得)全A指数的年度胜率达到90.91%。2、对于分析师的言不由衷,要在文理之中有自己的判断,例如策略分析师说“交易性机会”、“青铜期”、“有望演绎但不宜预期过高”……这类评语的态度其实是很鲜明的,你千万不要认为“交易性机会”是机会,“青铜”起码比“黑铁”高级,“演绎”的结果是无限可能。

3、行业年度轮动的市场交易特征:“事不过三”原则:没有哪个行业可以连续3年涨幅排名前5,除了2001—2003年的汽车,和2004—2006年的白酒(白酒实际上是细化到三级行业,图中一级行业的“食品饮料”是无法充分体现的);打破的动力在于ROE的改善。

“前五后五”原则:如果该行业连续2年涨幅均为前5,第3年涨幅大概率是在后五名。当时的背景是:2016、2017年连续两年涨幅在前五的行业是家电和食品饮料,所以观察这两个行业的行情能否持续,主要看ROE改善的持续性。

“差可以再差”原则:历史30次经验连续2年及以上表现后10名的申万一级行业,只有8次下一年反转,涨幅在前5名;8次例外的根源仍在于ROE的改善。(摘自研报《A股还是很基本面,ROE是核心》)4、必须重视主流研报。当你发现越来越多的分析师开始切换概念的时候(如研报界已经完成“白马”到“龙头”的切换),一定要尤为注意,因为他们在市场上的话语权很大,他们的考虑可能会影响到后续的买方行为。可通过研报搜索引擎进行统计。

5、“龙头行情”意味着平庸时代对核心资产的锁定。这个判断取自兴业证券大佬张忆东的《核心资产的世界》,齐齐鲁认为这是当时质量较高的一篇报告,推荐精读。主要观点是:世界经济即将进入一个新的“平庸时代”,特点是低增长、低通胀、低货币扩张,这一时代的投资战略是“精选核心资产”;中国经济脱虚向实的过程中,“炒股”黄金时期已过,应聚焦“核心资产”,此时赢家通吃、强者恒强,龙头公司的竞争力将提升。

------------

-

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号