-

投资芯片股前,你要看懂存储芯片(芯片行业系列二)

平民投资者 / 2018-08-27 18:09 发布

上一篇文章中主要从宏观的角度梳理了集成电路(芯片)产业的投资逻辑,其中提到了集成电路(芯片)行业的风向标存储芯片,对于投资者来说,想分析芯片行业必须要对存储芯片有足够了解,为此,我专开一篇专栏,来细细分析一下这个芯片领域的中流砥柱。本文力争将高深的专业知识简单化、通俗化。

什么是存储芯片

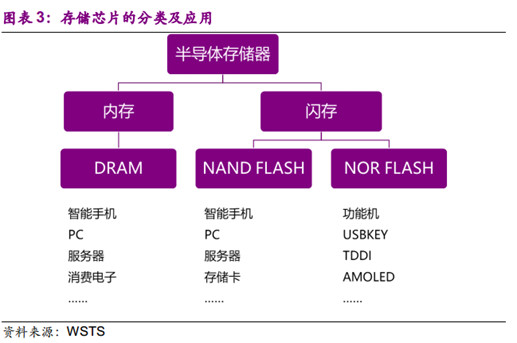

存储芯片,顾名思义就是应用在存储领域的芯片。存储芯片可简单分为闪存和内存,闪存包括 NAND FLASH 和 NOR FLASH。NAND FLASH最常见的就是手机的存储卡,电脑的固态硬盘和U盘。内存主要为 DRAM,服务器、手机和PC终端都要用。NOR FLASH主要用于一些低端设备和物联网领域。其中,DRAM 约占存储器市场 53%,NAND Flash 占42%,而 NOR Flash 仅占 3%左右。

为什么说存储芯片是芯片产业的风向标

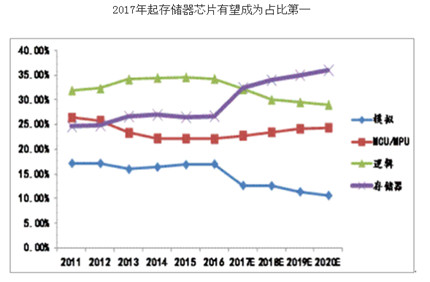

第一,从终端产品销售额看,2017年存储芯片占集成电路产品市场销售额的36.1%,占到全球半导体市场销售额的 30.1%,超越历年占比最大的逻辑电路,排名第一,且根据预测,前两名差距将逐步拉大。

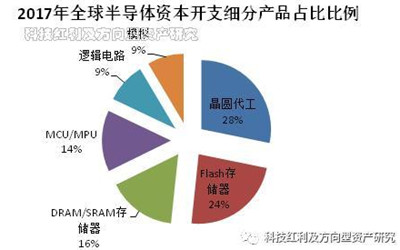

第二,从资本支出看,也就是为了制造出存储芯片所运用产业资源的多少。2017年的数据是,存储芯片的资本开支加在一起,占到整个产业的40%。不仅如此,集成电路整个产业资本支出800亿美元,同比增长20%,而存储芯片资本支出320亿美元,同比增长远超行业,达到40.5%。也就是说在存储芯片领域的资源占用还处在增长趋势中。

第三,从技术迭代角度看,随着存储芯片的更新换代,半导体制造设备如光刻机、腐蚀机和一些芯片制造技术也要顺应其要求不断技术迭代,存储芯片很大程度引导了半导体和集成电路领域的技术发展。

第四,从产业链角度看,集成电路整个行业是一个产业链,包括芯片设计、晶圆(芯片原材料)制造、芯片制造和芯片封测。存储芯片终端景气度提升,传导到整个集成电路行业的景气度都跟随提升。2010年-2017年的这八年集成电路的高景气就主要受存储芯片增长驱动。其实不仅如此,存储芯片的景气很大程度来源于下游终端需求的上升,其他类别的芯片需求同样来源于这些下游领域,从这点也可以看出存储芯片与产业链之间的关系。

正是上面这四点,奠定了存储芯片在集成电路领域的风向标地位,其地位越来越重要。所以如果想研究判断整个集成电路(芯片)行业的景气度,看存储芯片的景气度如何就好了。

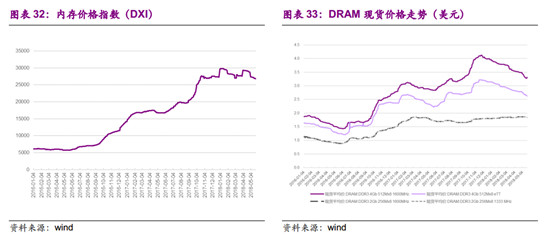

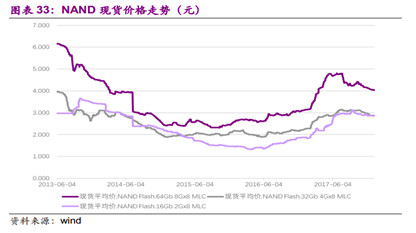

存储芯片仍将保持高景气度

2017年DRAM平均售价同比上涨 77%,销售总值达 720 亿美元,同比增长 74%,NAND Flash平均售价同比上涨 38%,销售总额达 498 亿美元,同比增长 44%,NOR Flash 为 43亿美元,三者共同导致全球存储器总体市场上扬增长 58%。从这个数字上看,存储器市场出现大规模增长很大程度上是由于DRAM和NAND Flash市场的快速增长。那我们来聚焦这两个市场,来看看他们未来的趋势走向。

DRAM市场:

需求端:

手机内存需求下滑趋势可能还要延续。据IDC统计数据,二季度全球智能手机出货来量同比下滑1.8%,中国市场智能手机出货量同比下滑7%,连续四个季度下滑,这种缓慢下降趋势未来可能会成为常态。

PC端需求量2018年第二季度虽出现六年来首次增长,但现在谈PC端的复苏还为时尚早。

最有亮点的是在DRAM领域占比24%的服务器,受益于大数据的发展,2018年第一季度全球服务器增长38.6%。根据数据预测,受此影响,服务器存储市场有望增长36%。这块的存储需求未来有望持续高增速发展。

还有一块潜在的巨大增长需求,随着新一代信息化浪潮的到来,物联网、区块链、汽车电子、5G和AI等新一代技术终端将爆发大量存储设备需求。

根据美光预计 2017-2021 年,DRAM 需求复合年增长率将达 20%。

供给端:

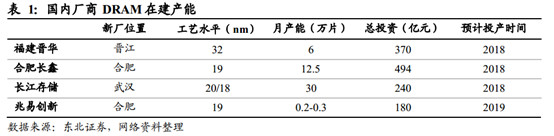

受益于2016年-2017年的DRAM涨价,DRAM 三大厂纷纷扩充产能,2018 年新增 5-7%的产能将于下半年开出。且随着我国厂商DRAM产能的不断投放,供给端压力将增大。

总体看,2018年,市场的DRAM价格出现高位盘整格局,未来供需偏紧局面改善,价格可能会出现下滑,但考虑到需求端的上升,DRAM整体市场规模增长可期。

NAND Flash市场:

需求端:

手机存储从16G到128G甚至256G的升级趋势不会改变,但手机出货量的悲观预期可能影响NAND Flash在移动端的需求。

PC端的固态硬盘出货量连续8年两位数增长,今年的SSD出货量预计将继续增长30%至1.582亿台,随着固态硬盘渗透率不断提升,这块的需求增长无虞。

再有就是之前说的新一代技术对闪存设备的需要将对NAND Flash的需求构成强劲支撑,我们一定不要质疑新技术对需求端带来的巨大影响。根据美光预测,2017-2021年,NAND 位需求复合年增长率将达 40-45%。

供给端:NAND Flash价格自2015年翻倍后,主要国外厂商都在2017年进行了扩产,现在市场产能不缺。同样未来两年中国的新增产能也将上线,供给端压力较大。

总体看,2017年中旬开始NAND Flash就开始下跌,市场供过于求局势短期难以改变,但降价有望带来终端需求的上升,加上新技术的巨量新增需求,短期NAND Flash市场虽然不太乐观,但长期看绝对值得期待。

刚才分析了存储芯片的两大主力DRAM和NAND Flash未来的供需、价格和市场规模,大概就可以看出存储芯片市场的情况。总体看,这块的市场规模未来几年一定不会出现像前两年大幅增长的情况,但保持可观的增速还是可以预期的。一叶知秋,作为芯片行业风向标,芯片领域的情况也大致可以勾勒出来,传统需求端保持平稳,未来几年受益于新技术终端需求的上升,芯片行业仍将保持高景气度。

中国存储芯片的国产替代可能性到底有多大?

其实大家一直都知道,存储芯片国产替代的空间到底有多大,之前也列出过数据,我们的存储芯片国产化率基本都在5%以内。要把国外这块的份额拿走,拿走一点就足以使一家企业赚得盆满钵满了。

但大家和市场一直对中国企业能否拿走存储器市场份额抱着怀疑,也就是能不能国产替代的问题。那么我们再来分析一下。

第一个是能不能造出来的问题,这个问题的答案现在是YES了。

首先是DRAM,上市公司$紫光国微(SZ002049)$ 已经量产出DDR、DDR2 和 DDR3,之前传的DDR4虽然是个乌龙,但公司称将于今年年底完成研发。

然后是NAND Flash,上市公司$兆易创新(SH603986)$ 的 NAND Flash 产品容量最高可到 32GB,自研 38nm 产品已实现量产,24nm 研发推进顺利。再有就是长江存储,公司2017 年 2月宣布与微电子所联合研发的 32 层 3D NAND Flash 芯片顺利通过测试,预计 2018 年底投产。最后说NOR Flash,兆易创新的 NOR Flash 高容量 256Mb 产品已经实现量产,55nm 和 45nm 技术正在研发。公司目前的NOR Flash已经完成进口替代,2016年在全球市场占有率已经达到7%。

很多人鼓吹说中国没有存储器技术,但其实在某些领域,我们的存储芯片已经在进口替代的过程中了,我们的技术实际上已经完成了突破。

第二个大家的疑问就是产品能不能卖出去,实打实的对上市公司的业绩带来影响。很多人说,一个产品卖得好不好,一看性能质量,二看价格。就算是国产存储器能够使用,由于工艺、良率、技术水平、议价能力等问题,性能质量和价格根本没法和国外巨头相比。但我认为,在国产存储芯片领域,这些不是卖不出去的理由。

在之前的文章中也提到,中国与国外在芯片领域的差距实际上不是技术的差距,而是市场化的差距。但中国这个国家,在市场化落后的领域,经常上演超车的戏码,其秘密武器就是政策支持和产业保护。

在今年5月的时候,政府新一轮的政府采购征求意见公告中,将龙芯、申威、飞腾等国产CPU都被列入了政府采购名录。可以想见,如果国产存储器实现量产,国家也必然会大力支持,未来买国产芯片的企业也会有补贴的,所以产品是不愁卖的。

总结

就像之前说的,很多人说的都对,中国存储芯片的技术工艺、产品的性能质量和价格,目前都和国外巨头有很大差距。但投资存储芯片股,看的是这些上市公司能不能有机会占领一定的市场,从而实现业绩增长,哪怕是从低端市场开始,这都不影响,只要前景是好的。这不光是投资存储芯片的逻辑,也同样是投资芯片产业的逻辑。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号