-

追踪优秀上市公司(医药生物行业)十年十倍 系列(2018.06.13)

元沙优投 / 2018-06-15 13:25 发布

起因:自古医药行业出牛股,我们希望建立追踪模型,方便找到十年十倍的长期牛股!

整体行情:经过上半年的整体上涨,指数上行明显,医药行业整体是处于偏高估的状态:

制作当期表格时,只有当动态PE和PB数据小于历史中位数并且小于细分行业的平均值的时候,我们才会标记上绿色。本期的净资产回报率(roe),投资资本回报率(roic)以及研发占比数据都是来自财务报表第一季度的数据。

选股标准是医药生物行业上市大于5年,5年连续ROE≥12%。(巴菲特老爷子把连续几年净资产收益率ROE≥15%的公司,称为优秀公司,考虑到我们国家现代医药生物行业起步晚,没有完全接轨国际,所以这个指标降低到12%以上。

本期追踪表格如下:

从这张追踪表格数据上我们是能得到很多有用的数据,以帮助我们筛选公司,前期我们已经说过落水的“凤凰”东阿阿胶了,这里就不赘述了,详情请点击:

追踪优秀上市公司(医药生物行业)十年十倍 系列(2018.03.13)

本期引起我们注意的是一家连续上榜的医疗检验类公司:迪安诊断。

可以看到它的动态PE和PB都是处于历史低位,那么它是否值得目前介入呢?

让我们看看它近三年来的财务数据(2015-2017):营业收入18.58亿,38.24亿,50.04亿,年复合增长率为:39%,净利润分别为:1.79亿,3.38亿,4.64亿,年复合增长率为:37%,净利润率在8.8%-9.6%波动.,经营现金流净额分别为:1.31亿,1.32亿,0.39亿。

经营现金流净额的年复合增长率为负数,这跟营业收入和净利润背道而驰,由此我们也可以看出,它的净利润的含金量很低。

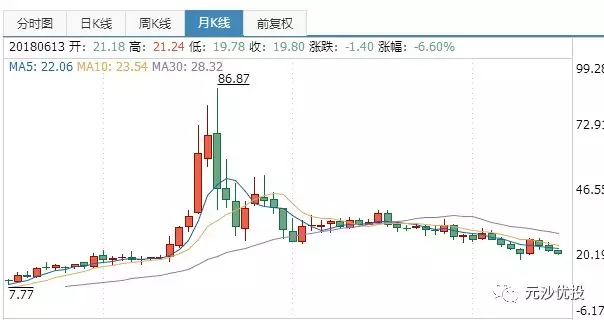

怪不得股价画风很难看了:

也许你会问,这么一家经营现金流缺血的公司有什么好研究的呢?

我们是想通过它看整个医疗检验诊断领域的投资逻辑和财务特征,毕竟这个赛道还是很值得我们研究的。

这家公司算是老牌医疗检验诊断类公司了,它的主营业务是面向各种综合医院与专科医院、社区卫生服务中心(站)、乡(镇)卫生院、体检中心、疾病预防控制中心等各级医疗卫生机构,以提供医学诊断服务外包为核心业务的医学诊断服务整体解决方案。

我们来看它的营收构成:

既卖诊断产品又提供诊断服务,其中诊断服务的毛利率最高为:43.63%,这是一个夹缝里求生存的行业,为什么这么说呢?

它的主要营收是靠诊断产品和诊断服务,你会觉得很奇怪,为什么又卖产品又卖服务,其实这是由目前的医疗发展现状所决定的。

首先诊断服务是提供给二甲医院,专科医院,社区卫生服务中心(站)、乡(镇)卫生院、体检中心、疾病预防控制中心等各级医疗卫生机构,这相当于组建一张服务网,覆盖到这些医疗机构。

这些医疗机构单体没有资金用来购买大型检测设备,比如大型基因检测机,CT机,血液分离检测机等,这些大型检测机单价都在上千万,而且绝大部分都是外资企业生产的设备,而这些小规模的医疗结构又有这方面的检测需求,所以迪安诊断公司就可以满足这些需求,构建一张服务网,提供标准化的检测服务。

这是很成熟的第三方诊断外包服务,在国外也是这样操作的,这样的服务对于小型医疗机构来说,不用投入巨资就可以享有这样的检测服务,对于迪安诊断公司来说,只要这张服务网覆盖到足够多的医疗机构,就能够挣到钱。

迪安诊断目前诊断服务已经覆盖到30个省,市,自治区,覆盖终端医疗机构超过300家。这个覆盖率远远不够,需要加入更多的医疗终端,行业的集中度还非常低,天花板还很高。

要实现广覆盖,有两种模式,第一:自建,第二种:收购

自建,它也确实在做很多自建区域检测中心,反应到财报上就是在建工程,2014-2017年的在建工程款为:0.4亿,1.14亿,0.14亿,0.02亿,其中在2015年在建的项目达到最高1.14亿元

收购,收购反应到财报上会产生商誉,我们看到2014-2017年商誉值为:0.32亿,2.66亿,15.03亿,15.08亿,其中2016年达到最高的15.03亿元,看来管理层觉得自建太慢,需要对外收购,发展的更快。

目前公司还是在快速扩张,全国跑马圈地,我们普通投资者最好是在它确定了覆盖率全国第一,市场整合完备的情况下介入会比较好。

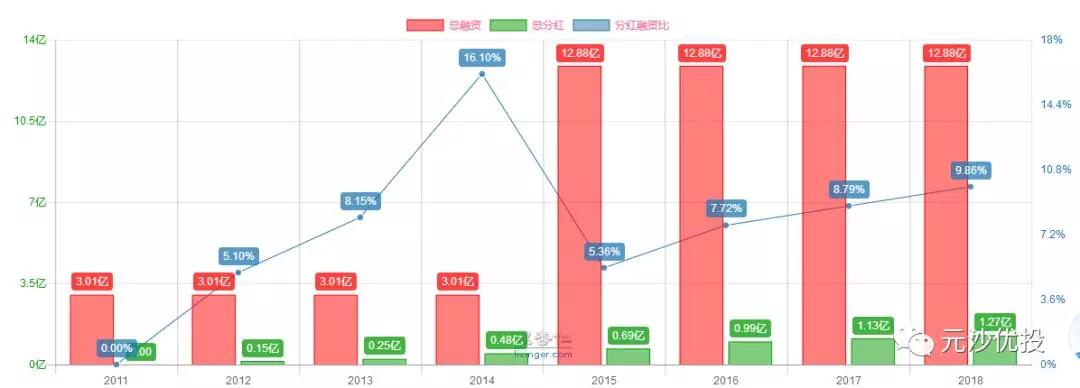

融资和分红示意图:

最后我们来看看它的诊断产品方向,诊断产品和设备主要就是卖给三甲医院或者大型的医疗机构,他们才有实力去购买,迪安诊断公司采取的是代理和少部分自有产品设备销售的模式。

迪安诊断的科研能力不是很强,研发投入占营业收入比也只有2%,这也不奇怪,公司的商业模式决定了他们的重头戏在营销推广上,目前阶段 代理国外企业高端的检测设备,自己可以用,也可以卖给大型医疗机构,这是现实的选择。

公司也开始研发一些检测设备进行进口替代,目前已经拿到一个二类设备医疗注册证,有2个三类医疗注册证正在申报中,这些都是公司在医疗诊断产品上面做的一些工作。

综上只有等公司的医疗检测区域中心覆盖到足够多的城市,沉到更多的基层医疗机构中,才能进一步提高话语权。

公司目前的模式不像爱尔眼科或者通策医疗那样直接面对消费者,所以品牌的重要性会大大折扣。渠道的建设也只有做到广覆盖,精准服务医疗机构才更有发展。

好了,这张表格上还可以挖掘到很多公司的一些基本面信息,比如:做牙科服务为主的通策医疗,其PEG竟然不到1,这是不是值得分析一下?,丽珠集团的数据这么好看,是否值得探究原因等,有好多信息可以分析和分享。

欢迎其它投资人将你的发现@小编,让我们一起学会金融理财投资,给生活多一种选择!

推荐阅读:

两票制下的医药流通业,厮杀与合作,这份财报里或许隐藏着整个医药商业流通领域的投资逻辑。

追踪优秀上市公司(医药生物行业)十年十倍 系列(2018.05.14)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号