-

欧普康视学习笔记

星夜独行 / 2018-06-15 09:02 发布

前阵子看了爱尔眼科,一鼓作气再把欧普康视看了。一个是近视做激光手术,一个是做OK镜预防近视加深的。对我而言OK镜并不像激光手术那么常听说,但是看完还是感觉还是很有市场的。本文是这几天对欧普康视学习笔记的汇总。

①主营业务

1. 主营业务

定位于非手术视力矫正领域,专业从事硬性角膜接触镜及护理产品的设计,研发,生产和销售。

2. 主要产品:梦戴维

2.1 产品图片

长得看起来像是隐形眼镜,不同之处在于隐形眼镜是软的,梦戴维产品是硬的

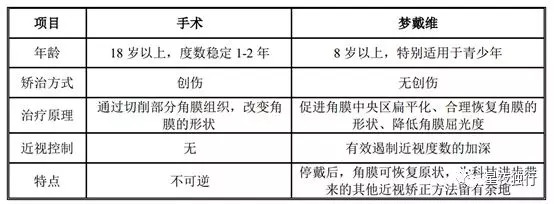

2.2产品效果

截图来自公司网站,主要效果是晚上睡觉戴着睡,白天可以降低近视度数,不用戴眼镜,并且预防近视度数的加深。

适用人群8岁以上,近视度数600以内,说明深度近视并不管用,并且看别人评论,好像对散光也没啥效果。

2.3 产品体验

没用过没感受,作为知乎重度用户,还是去知乎上看别人怎么评价。

https://www.zhihu.com/question/25468374?utm_medium=social&utm_source=wechat_session

知乎感受:

1.确实有控制近视度数的作用,晚上用了,白天一般都可以不用戴眼镜

2.但并非完全不增长,有的人眼睛度数还是会加深

3.对卫生要求很高,如果卫生没做好,容易产生炎症

4.公司说是唯一厂商,但是看评论并不是全都用的欧普康视。有医生推荐用进口OK镜,也有人提到一些非正规的OK镜国内厂家。竞争压力看起来并不小。

5.有回答说眼药水费用一年都要2000块,看起来持续费用并不低。

2.4 与激光手术对比

2.5 使用寿命

公司的描述是根据使用情况,一般能用1.5-3年。使用寿命不长,除了产品本身的使用寿命外,市场用户都是青少年,如果度数加深了,原有的OK镜应该也用不了吧。就和以前读书时,眼镜一两年就要换一个。

2.6 我的理解

近视谁都不想,但是现在儿童近视的明显非常多,在我家楼下就有一个小男孩还在幼儿园呢,眼镜都戴上了。小学,初中,高中的近视学生就更多了,但是他们发育还没完全,不能做激光手术,而且激光手术安全性也发虚。

扪心自问,如果我女儿近视了,我也会想着要不要给她弄个OK镜来控制近视度数的,对大人来说,近视度数已经固化,反而对这东西没什么需求。

所以市场定位很明显,就是针对小学,初中,高中的学生控制近视度数用的。大人反而没啥用。

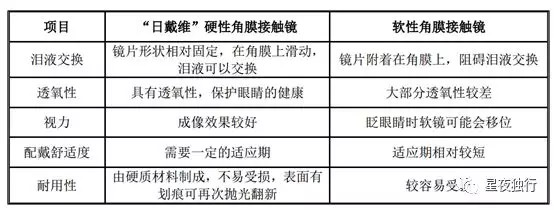

3. 主要产品:日戴维

3.1 适用人群

高度近视或远视,矫正范围可至2000度

角膜散光150度以上,300度以下

两眼度数相差200度以上的屈光参差

需要长时间使用隐形眼镜矫正视力

角膜屈光手术后残留度数或近视仍然加深梦戴维角膜塑形镜不适宜者

3.2 与隐形眼镜对比

3.3 我的理解

日戴维就是针对近视度数较高的,梦戴维用不了的人群的补充产品。但是一般的小朋友近视应该很少到600度以上,而对大人来说,就直接配隐形眼镜或者做激光手术了。日戴维的产品定位是梦戴维的补充,但是产品市场有多大有点理解不了。

②商业模式

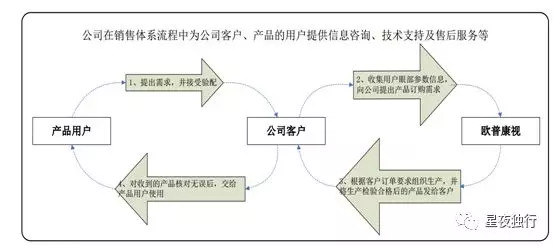

1. 销售模式

找合格经销商,由经销商向合格医疗机构进行渠道开发

公司并没有直接面对患者,我有个疑问,像爱尔眼科这种专注手术的,对不适合手术的人会推荐欧普康视的产品吗?

看了下公司主要客户,爱尔眼科并不是公司客户,那爱尔眼科遇到学生近视患者,会推荐什么治疗方案?就建议配个眼镜吗?

2. 直销经销占比

直销经销都有增长,在上市前经销的增长速度明显高于直销增长速度,但是上市后的2017年,直销突然小爆发,增长速度提高了不少。

2016年年报没披露直销经销金额,只有在招股说明书中找到2016年上半年数据。

3.销售价格

3.1 定价策略:公司统一规定销售零售价格,要求经销客户和直销客户按照统一价格对外销售。

所以同样的产品,公司直销价格肯定会比卖给经销商的高,因为需要把利润留给经销商,要不经销没钱赚肯定不干。

3.2 招股书中披露了产品平均单价,我粗暴的把经销与直销的单价差异理解为经销商的毛利。

3.3 经销商的毛利是在下降的,但是在收入增速上看,经销的增长速度是高于直销的,说明这个毛利水平经销商还是有利可图的。

4.销售占比

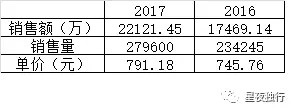

4.1 华东地区是公司的核心市场

4.2 公司的募投项目还是继续增强在华东地区的销售力量。比较不解的是公司在其他地区的销售安排不知道是怎么样的?

5. 医疗渠道

5.1 公司没有披露具体的医疗网店渠道数量,招股说明书时合作网点数量600多家。

5.2 到2017年年报又增加了 100 多家,数量描述变成了“公司设计和生产的硬性角膜接触镜产品已进入 700 多家医院验配点,累计验配超过 60 万例。”

5.3 网点的增长速度还可以,我个人经验好像去普通的眼镜店配镜好像没有卖OK镜的,是因为资质问题吗?

③产能情况及价格

1. 年报产能利用情况

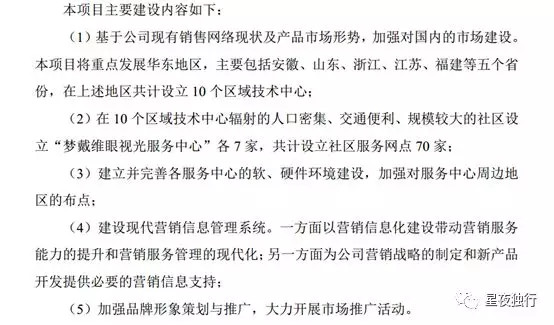

1.1 2016年,2017年产能22万片/年,产量利用率已经上100%了。产量增加很快,但是销量的增速比产量增速低一点,库存增加。

1.2 招股说明书中的数据显示,公司的产能主要是用在梦戴维的生产上,日戴维产量增速并不高。和营业收入的增速和占比结合来看,公司业绩的主要推动力量还是梦戴维。

1.3 产能变动

公司上市募投项目是新增40万片产能,2018 年将形成年产 25 万片的新增产能,加上现有的 22 万片产能,年总产能可达到 47 万片。加上2017年产量已经大于销量了,暂时应该不存在产能制约。

2. 产品价格

2.1 前面的经销直销价格每年上涨,已经体现了公司每年提价。

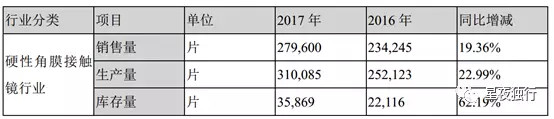

2.2 具体看整体销售价格的变动,梦戴维也是比较稳定的涨价,但是涨价趋势不明显,可能是因为上市前经销增长速度比较快,拉低了平均销售价格。

2.3 将梦戴维销售额除以产量进行售价的粗暴测算,2017年销售均价还是高手2016年。公司产品具备一定议价涨价能力。

④营收拆分

1.日戴维的增速连普通的框架眼镜都比不上,虽然比较悲催,但也符合我一开始的理解。1. 小孩子度数不高,直接用梦戴维了。2. 大人直接配隐形眼镜或激光了,用不上

2. 梦戴维是公司业绩推动的主力,并且毛利率高达88.33%。公司平均售价是700多块钱,那成本只有70多一片,确实暴利。

3. 普通的框架眼镜也是暴利,毛利率64%。

4. 护理产品收入增速甚至高于梦戴维,不起眼的小东西也不便宜。在知乎回答里有一个回答就是说一年的护理液费用就要2000块。

⑤业绩与估值

1.券商对公司的业绩预测还是挺高的,业绩预测比较稳定

2.估值不是很便宜,2019年2.67亿利润,现在的市值都88亿了。

3.对应2019年PE高达33倍。一看得得出的大白马真的都不便宜啊。

⑥小结

1.公司强调自己是大陆唯一有食药监总局注册证的厂商。

2.但在写招股书时进口厂家有6家,到2017年报时进口厂家已经变成7家了,说明还是有外来竞争的。

3.同时百度上看,OK镜好像还存在其他的国内厂家,可能他们并没有食药监总局颁发的注册证,但毕竟接近90%的毛利,我完全理解。

4. 公司梦戴维产品销售仍然强劲,目前看产能应该不是瓶颈,主要时渠道推广的问题。

5. 公司有议价能力,每年都涨价挺好的。

6. 啥都好,就是估值不低,先研究放着。

**:星夜独行

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号