-

4年浮盈80亿!全球私募巨头投资A股公司 三轮减持套现50亿!

万年青 / 2018-05-20 09:50 发布

坚守4年,33亿投资狂赚80亿,这就是全球私募巨头KKR在中国资本市场的传奇故事。

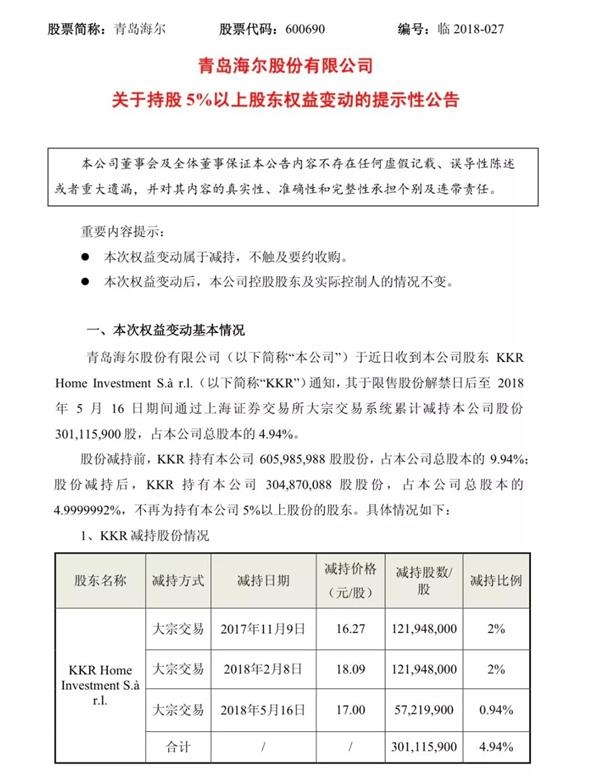

近日,上市公司青岛海尔(600690)发布公告称,5月16日,股东KKR通过大宗交易减持公司股份5722万股,占公司总股本的0.94%,减持价格为17元/股。这是KKR自2017年7月限售股份解禁以来对青岛海尔的第三次减持。

那么KKR到底是谁?你可能不知道KKR,但你一定听说过“门口的野蛮人”。上世纪80年代,因斥资250亿美元收购食品和烟草企业RJR Nabisco一战成名的主角,就是KKR。故事被写进畅销书《门口的野蛮人》,并被改编成电影,成为华尔街永远的传奇。

半年三次减持套现逾50亿元

2017年7月17日,KKR持有的6.06亿青岛海尔限售股份开始上市流通。这意味着,三年前KKR对青岛海尔的这笔投资,即将进入收获期,且回报不菲。

4个月后,KKR开始进行第一次退出。公告显示,2017年11月9日,KKR以16.27元/股的价格,通过大宗交易方式减持约1.22亿股,占总股本的2%。

2018年2月8日,KKR开启第二轮减持,同样是通过大宗交易方式,以18.09元/股再次减持2%股份。

第三次减持,便是最近的这一次。还是大宗交易,价格17元/股,减持0.94%股份。

半年内三次减持,KKR对青岛海尔的持股从9.94%降至4.99%,成功套现51.63亿元,32.81亿元的成本早已收回,而KKR还手握一半筹码。

三次折价抛售显示退出决心

KKR前两次减持的节奏,完全踩准了减持新规。根据减持新规,大股东在任意连续90个自然日内,通过大宗交易减持股份的数量不得超过总股本的2%。

而KKR这两次减持的股份比例恰好均为2%,且时间上正好间隔3个月。

同时,KKR三次减持均为折价交易。数据显示,三次交易当日,青岛海尔收盘价分别为18.96元、19.25元、18.79元,而KKR的转让价格分别为16.27元、18.09元、17元,各折价了14.19%、6.03%、9.53%,平均折价约10%。

三次减持均折价抛售,从中似可窥见KKR的退出决心。但在低成本面前,一成折价并未对其巨额收益造成太大影响。

值得注意的是,在完成第三次减持后,KKR对青岛海尔的持股比例降至4.9999992%,不再为持股5%以上的大股东。也就是说,这或许是KKR最后一次出现在青岛海尔的减持公告中。

这还没结束,KKR在公告中表示,未来12个月内,将根据市场情况和自身发展需求,减持所持股份。看来,KKR或许准备全身而退。

四年前低点定增入股

KKR对青岛海尔的这笔投资,完成于2014年7月17日。

公告显示,KKR以10.83元/股的价格,获得青岛海尔定向增发约3.03亿股,一跃成为其第三大股东,前两位均为为海尔集团控股。KKR当时的角色,是战略投资者。

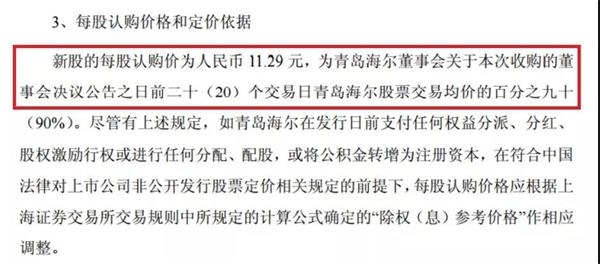

而在2013年9月首次公告此交易时,原定的认购价格为11.29元,即关于本次收购的董事会决议公告之日前20个交易日其股票交易均价的90%。

但最终增发价低于原定价格,一度导致合作引发争议。

至于KKR是否战略投资,当时有业内人士认为,KKR的定增仅为补充流动资金,能否真正有助于青岛海尔整体战略转型有待观望。

不过青岛海尔和KKR双方均认为,这是一次双赢的合作。青岛海尔方面表示,引入KKR是因为公司进入网络化战略阶段,希望找到能带来全球化资源的战略投资者;而KKR之所以投资青岛海尔,是因为其品牌在中国耳熟能详,公司产品质量和服务一流,且拥有覆盖全球的分销和物流体系等。

据路透社报道,投资原因也包括KKR认为青岛海尔的股票被低估了,同时看好中国家电市场增长空间。

4年回报2.4倍,浮盈80亿

不得不说,KKR的这次投资,从头到尾都踩准了节奏。

2013年KKR参与青岛海尔定增之时,正是中国A股市场比较冷淡的时候;而2017年A股迎来蓝筹白马行情,家电白马股在格力和美的的带领下,也出现一波大涨,此时KKR所持股份正好过三年限售期,迎来解禁。

2017年,作为家电白马股的青岛海尔股价一路扶摇直上,翻倍且屡创新高,市值突破千亿元大关。对于KKR来说,这笔投资从股价收益上就已十分可观。

更不用说还有三年的转增股票和分红收益。2014年,青岛海尔实施了10股转增10股派4.92元的分配方案,KKR以32.81亿元拿下的3.03亿股,直接翻倍为6.06亿股,投资成本降至5.42元,仅为三次减持均价17.72元的1/3。

此后两年,青岛海尔还进行了两次分红,分别为10股派2.12元和10股派2.48元。据此计算,KKR三年间分红所得为4.28亿元,目前套现及分红所得已近56亿元,扣出成本已锁定23亿元收益。

剩下的3.05亿股,以最新收盘价计算,浮盈超56亿元。也就是说,在目前价格下KKR的这笔投资将带来80亿元的丰厚回报,是其成本价的2.4倍。

十余年在中国投资超30亿美元

根据可查数据,KKR在中国的投资,始于2000年。

数据显示,2000年,KKR投资了一家名为“ChinaRen校友录”的互联网软件与服务公司,后通过并购退出。据媒体报道,收购方为搜狐,但此后产品逐渐衰落。

直到2005年,KKR才在中国香港建立了办公室,正式大举踏入亚洲市场。此后便开始设立多只美元基金,大手笔投资。可查基金情况如下:

十多年来,KKR在大中华地区十分活跃,累计完成了超30亿美元的股权投资,涵盖消费品及服务、环境科学、教育、金融服务、医疗健康、科技等多个领域。

投资的明星项目包括南孚电池、蒙牛乳业、百丽鞋业、恒安国际、现代牧业、亚洲牧业、中粮肉食、圣农发展、联合环境、青岛海尔、平安保险、优信集团、中国国际金融有限公司、中国脐带血库等行业巨头,其中多家企业已成功在中国和海外上市。

2017年6月,KKR宣布完成亚洲三期基金募集,募资总额达93亿美元,成为亚洲最大私募基金。随着该基金募集完成,KKR私募股权业务全球管理资产已超过680亿美元。据KKR透露,此前的两期亚洲基金,在中国地区的投资大概占3成-3.5成,即30亿到35亿美元。

去年8月11日,KKR上海办公室启幕,这是继北京和香港之后,KKR在大中华区开设的第三个办公室,也是其在亚太地区的第八个办公室。

KKR的最新动态,是在今年3月21日成立了中国首个一站式数字营销公司——开域集团。此平台系KKR联合四家高度互补的行业领先企业共同打造。彼时,KKR全球合伙人兼大中华区总裁杨文钧表示,非常看好中国市场正在发生的数字变革。

据报道,KKR将通过其93亿美元的亚洲三期基金,对该平台投资约3至5亿美元,投资条款尚未披露。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号