-

一、 公司简介

黑牛食品,值不值得赌一把?

可爱的时光 / 2015-08-24 09:07 发布

黑牛食品股份有限公司(以下简称公司),成立于1998年,是早期国内大型的豆奶粉生产商之一,其产品更多在三、四线城市,目前主营业务为从事大豆及谷物类营养饮品的研发、生产和销售,最近1年公司开始布局预调鸡尾酒行业。

二、 行业分析

公司归属于酒、饮料和精制茶制造业,未来发展方向主要有2个:目前的主业液态奶、豆奶粉、麦片,以及正在布局的预调鸡尾酒行业。由于这2个子行业差别较大,所以需要分开分析。

1):谷物营养饮品业

此类行业涉及饮品都是由各类农作物作为主要原材料生产而成,目的是为了满足不同消费者对健康和营养的不同需求。都是营养类饮品,有的爱喝杏仁露,有的爱喝核桃露,有的爱喝豆奶。随着大众对于健康诉求的提升,这几年营养类饮品的增幅也是惊人的,对碳酸饮料的替代率也在不断增加。

饮品市场,其实就3个需求,1解渴2喝的爽3健康。能够完美将3种需求结合很好的饮品目前还没有出现,但近几年市场对于健康的认知逐渐提升,单纯希望“喝的爽”的人群呈现下降的趋势。下图为含乳&植物蛋白饮料行业的收入、利润柱形及增速图。

从上图来看,行业2003-2011年整体处在高速成长期,到了2011年之后,营业收入增速较为缓慢,但依然保持高于GDP的增速,而在利润增速方面波动较大,也基本说明,这个行业尽管规模不断增加,市场需求不断增加,但行业竞争激烈程度高,产品生产工艺壁垒较低,导致行业利润增速低于营业收入增速。从营业收入增速来看,该行业未来重新出现高速增长的可能已不大,未来3年复合增速预计会在10%左右,但随着竞争激烈带来的行业整体毛利率下滑,整个行业的集中度会有一定程度的提升,不过这个行业产品细分较多,所以集中度能够提升的幅度相对有限。

整体看,该行业未来发展前景一般,但出现大幅下滑的可能较小。

2):预调鸡尾酒行业

其实我是一个不喜欢喝酒的人,我很讨厌别人明知道我酒量不行还要劝酒,尤其是白酒,3两就吐的我,已经被深深的伤害了N次,话扯远了,这次是预调鸡尾酒。

预调鸡尾酒,我的理解就是,在一种基酒(白兰地、伏特加、威士忌、朗姆酒、杜松子酒、龙舌兰)的基础上,添加果汁,然后兑水,最后就成为预调鸡尾酒了。

下图为该行业比较简单明了上下游关系图,自行脑补。 截至2013年底,国内预调鸡尾酒行业销售收入相当于啤酒销售收入的0.55%,白酒的0.20%,随着政府对三公消费的限制以及媒体对高度数酒类的舆论导向来看,白酒未来的行业空间已经较小,而我国啤酒的人均消费已经达到世界平均水平,未来提升幅度恐怕也已有限。在中国两大酒类成长空间不大的情况下,预调鸡尾酒的自身增长以及对其他酒类的替代就成为了可能。据不精确数据统计,2013年,预调鸡尾酒行业市场规模为10亿元,2014年达到30亿元,而2015年,目前市场预测将会达到80亿以上,近两年行业复合增速将超过180%。一般一个行业的发展阶段分为4个,孕育期、成长期、成熟期、衰退期,从预调鸡尾酒近两年的增速来看,目前应该是已经跨过了孕育期,处于成长期,但往往一个行业的告诉成长期持续的时间不会太久,超过3年的可能较小,个人认为,该行业最多还能有1年的增速在100%以上。

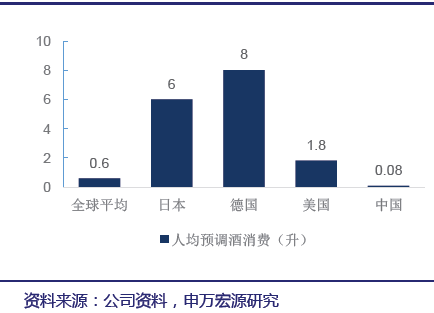

截至2013年底,国内预调鸡尾酒行业销售收入相当于啤酒销售收入的0.55%,白酒的0.20%,随着政府对三公消费的限制以及媒体对高度数酒类的舆论导向来看,白酒未来的行业空间已经较小,而我国啤酒的人均消费已经达到世界平均水平,未来提升幅度恐怕也已有限。在中国两大酒类成长空间不大的情况下,预调鸡尾酒的自身增长以及对其他酒类的替代就成为了可能。据不精确数据统计,2013年,预调鸡尾酒行业市场规模为10亿元,2014年达到30亿元,而2015年,目前市场预测将会达到80亿以上,近两年行业复合增速将超过180%。一般一个行业的发展阶段分为4个,孕育期、成长期、成熟期、衰退期,从预调鸡尾酒近两年的增速来看,目前应该是已经跨过了孕育期,处于成长期,但往往一个行业的告诉成长期持续的时间不会太久,超过3年的可能较小,个人认为,该行业最多还能有1年的增速在100%以上。 关于世界范围内的预调酒类消费,如上图,2014年,全球平均为0.6升每人每年,日本为6升/人/年,德国为8升/人/年,美国为1.8升/人/年,中国为0.08升/人/年,短期追赶日本和德国这种酒鬼国家难度比较大,但达到平均数,应该还是有希望的,下面我来YY一下,如果5年后,到2019年底,中国人均预调鸡尾酒消费达到当前世界平均水准,那么复合增速将达到接近50%。假定2014年我国预调鸡尾酒市场规模为30亿元的话,那么5年后,市场规模将达到225亿元左右。其实这已经是保守估计了,因为从百润股份半年报来看,只是rio一个品牌,在2015年似乎都可以做到35-40亿的销售收入(出厂价,非终端价),而rio目前的市占率约为40%,那么全年整个行业的市场规模是有可能达到100亿的。因为预调鸡尾酒对啤酒有着替代性,如果5年后,假设啤酒行业0增速,而预调鸡尾酒达到啤酒市场规模的5%,那么这个市场规模可能会超过500亿。

关于世界范围内的预调酒类消费,如上图,2014年,全球平均为0.6升每人每年,日本为6升/人/年,德国为8升/人/年,美国为1.8升/人/年,中国为0.08升/人/年,短期追赶日本和德国这种酒鬼国家难度比较大,但达到平均数,应该还是有希望的,下面我来YY一下,如果5年后,到2019年底,中国人均预调鸡尾酒消费达到当前世界平均水准,那么复合增速将达到接近50%。假定2014年我国预调鸡尾酒市场规模为30亿元的话,那么5年后,市场规模将达到225亿元左右。其实这已经是保守估计了,因为从百润股份半年报来看,只是rio一个品牌,在2015年似乎都可以做到35-40亿的销售收入(出厂价,非终端价),而rio目前的市占率约为40%,那么全年整个行业的市场规模是有可能达到100亿的。因为预调鸡尾酒对啤酒有着替代性,如果5年后,假设啤酒行业0增速,而预调鸡尾酒达到啤酒市场规模的5%,那么这个市场规模可能会超过500亿。

整体评判,预调鸡尾酒行业未来前景较好,5年后的行业规模会在225-500亿范围内的可能性较大。

三、 公司与其他同行业公司的比较

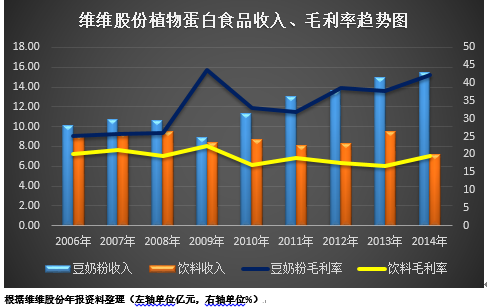

1):先来看看植物蛋白类固态和液态产品的情况,我从年报中统计出了维维股份上市以来相关产品的收入和毛利率情况,如下图: 维维股份这些年在豆奶行业中已经处于老大的位置,从一些资料来看,其豆奶制品行业占有率大约在20-30%之间。但该公司在发展的过程中也遇到了瓶颈,公司于2009年开始向制酒类行业布局,并且还涉及了其他和食品不相关的行业,想谋求新的增速亮点,可惜从之后的财务数据来看,似乎并不理想。从上图的数据来看,公司近几年的主业发展速度缓慢,豆奶粉收入从2006年的10.07亿到2014年的15.47亿,年复合增速5.51%,比GDP增速还低,植物蛋白饮料就不说了,直接负增长,而且毛利率也低,对利润贡献有限。下面来看看我们的大黑牛,如下图:

维维股份这些年在豆奶行业中已经处于老大的位置,从一些资料来看,其豆奶制品行业占有率大约在20-30%之间。但该公司在发展的过程中也遇到了瓶颈,公司于2009年开始向制酒类行业布局,并且还涉及了其他和食品不相关的行业,想谋求新的增速亮点,可惜从之后的财务数据来看,似乎并不理想。从上图的数据来看,公司近几年的主业发展速度缓慢,豆奶粉收入从2006年的10.07亿到2014年的15.47亿,年复合增速5.51%,比GDP增速还低,植物蛋白饮料就不说了,直接负增长,而且毛利率也低,对利润贡献有限。下面来看看我们的大黑牛,如下图: 公司于2010年上市,营业收入于2011年达到峰值,然后从2012年起就开始不断下滑,而能拿来和维维股份直接做对比的豆奶粉方面,维维股份近几年该业务缓慢增长,而黑牛从2012年起连年下滑。公司麦片产品作为公司早期第二大收入来源,一直很稳定,并在2011年彻底被公司的液态豆奶产品超越,而截至2014年底,公司的液态奶收入贡献幅度已经成为第一。但总体看,公司2012-2014,营收方面一直处于下滑趋势中。

公司于2010年上市,营业收入于2011年达到峰值,然后从2012年起就开始不断下滑,而能拿来和维维股份直接做对比的豆奶粉方面,维维股份近几年该业务缓慢增长,而黑牛从2012年起连年下滑。公司麦片产品作为公司早期第二大收入来源,一直很稳定,并在2011年彻底被公司的液态豆奶产品超越,而截至2014年底,公司的液态奶收入贡献幅度已经成为第一。但总体看,公司2012-2014,营收方面一直处于下滑趋势中。

通过简单的对比,得出以下结论:1豆奶制品业,作为谷物营养制品的子行业,在过去的几年中,明显景气度较弱;2维维股份依然是豆奶制品行业的老大,尽管增速缓慢;3老大遇到瓶颈的时候,老三似乎会更惨,不过他们的毛利率并没有什么太大差别,也说明这个行业的技术壁垒较低。

2):接下来看看预调鸡尾酒,上市公司中,已经布局或者规划进入预调鸡尾酒的公司有不少了,除了黑牛,还有百润股份、汇源果汁、水井坊、古井贡酒、五粮液等等。

下面主要说说百润吧。

说到百润,其实还是要说其并表不久的子公司巴克斯酒业,该公司成立于2003年,从孕育期开始就进入了预调鸡尾酒行业,然后挣扎了10来年,终于在2012年迎来了井喷.2013年该公司营业收入同比增长216.75%,2014年1-6月更是同比增幅达到524.38%。通过浏览巴克斯权益价值评估报告,资产评估公司是通过自由现金流贴现模型来对巴克斯酒业进行评估的,我不得不说,从2015年上半年的情况来看,资产评估公司给出50亿出头的结论似乎还是有些保守了。资产评估公司预计巴克斯2015年的净利润3.83亿元,可是根据百润股份的半年报财务数据,巴克斯应该就贡献了6亿左右的净利润,当然,目前市值达到450亿的百润股份,已经溢价50亿的巴克斯太多(应该不会有人认为百润之前的业务有什么价值吧,我觉得给20亿都上天了,所以目前450亿市值的百润,基本全是靠巴克斯来支撑的)。至于百润目前450亿的市值贵还是便宜,我只是大概说说,毕竟只是作为和黑牛的比较来简单的分析,如果按照乐观的估计,预调鸡尾酒市场5年后达到600亿,而rio市占率依然在40%,而且净利润率依然没有明显下降,那么5年后的净利润可以达到84亿元,如果届时给20倍PE,那么市值就是1680亿。当然,这是非常乐观的估计,要知道茅台作为国内第一酒,净利润也才150多亿。而目前总销售额仅占白酒0.20%的预调鸡尾酒,5年后其龙头净利润超过80亿,我认为是非常困难的。如果比较悲观的看,5年后预调鸡尾酒市场规模200亿,rio占有率30%,净利润率20%的话,那么净利润仅有12亿,给10倍PE的话,那么市值仅有120亿,这是在市场规模增速低,市场竞争非常激烈的假设。今年百润的净利润应该就会超过12亿,这种悲观假设发生的可能性并不大。对于百润,我想说,目前市值想象力已经不大,在非常乐观的情况下,未来可能会有3倍多的空间,这种参与机会没有太大意思。

接下来我简单的把目前参与预调鸡尾酒的上市公司的产品做个比较。

Rio,大部分渠道都有卖,包括线下的大型超市、便利店、娱乐场所等,线上的如天猫、京东、酒仙网等。

TAKI,部分渠道有卖,线下部分大型超市、便利店、娱乐场所有卖,线上天猫、京东(第三方)、酒仙网等有卖。

佰色(古井贡),少数渠道有卖,线下渠道不详,线上天猫有古井贡旗舰店,月销量12瓶,包装其实还挺好看。

德古拉(五粮液),没有天猫旗舰店,但有淘宝店,销量约等于0,基酒为白酒,包装比较黑暗系。

真炫(汇源),没有天猫旗舰店,有淘宝店,销量忽略不计,包装没什么特点。

DEW滴诱(洋河),没有查到天猫淘宝有卖。

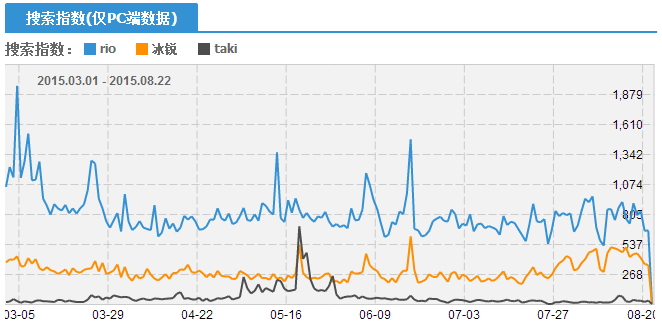

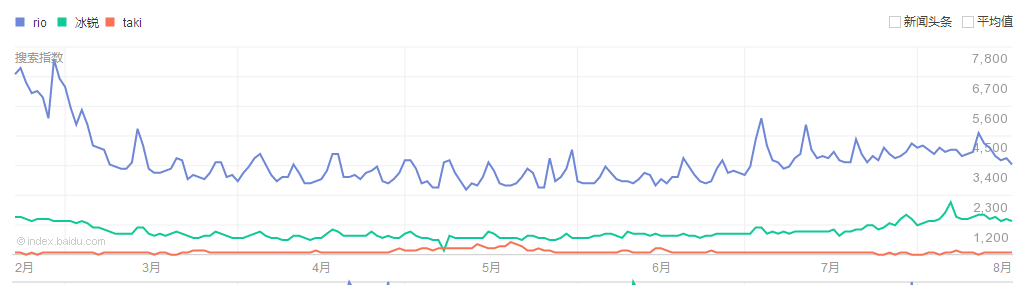

下图为淘宝和百度指数,供参考(rio、冰锐、taki,其余上市公司相关品牌搜索度极低,而市占率5%左右的品牌涉及公司并未上市,且搜索度也较低):

从上图可以看出,其实搜索指数和市占率还是有很大相关性的,在今年5月的时候,TAKI指数出现异动,很可能是因为当时韩剧《制作人》的上映带来的反应。

从上图可以看出,其实搜索指数和市占率还是有很大相关性的,在今年5月的时候,TAKI指数出现异动,很可能是因为当时韩剧《制作人》的上映带来的反应。

整体来看,目前预调鸡尾酒行业,老大和老二的格局基本已定,黑牛最乐观的结果,恐怕是未来冲击第三,达到10%-15%的市场份额。

四、 公司财务分析

其实对于一个主业转型中的公司,财务报表的可参考度是较低的,但还是要做一些分析,有助于排雷。

1):资产负债表

截至2014年底,公司资产总额21.75亿元,其中流动资产4.74亿元,占比21.79%,非流动资产17.01亿元,占比78.21%。从资产结构来看,公司为重资产型公司。

流动资产。公司流动资产构成较为简单,主要由货币资金、应收账款、预付款项、存货构成,而货币资金和存货占据的流动资产约60%的比例,其中货币资金1.52亿元,较2013年底的4.12亿元下降幅度较大,主要原因为公司2014年新购置了不少土地;存货1.32亿元,此科目未发生什么异动。

非流动资产。公司非流动资产主要由固定资产、在建工程、无形资产、其他非流动资产构成,各项资产占比如下图: 在建工程部分未来会转为固定资产,其他非流动资产大部分为预付土地款,未来会转到无形资产,所以公司非流动资的主要构成为固定资产和无形资产,基本各占一半。公司在2014年,无形资产及准无形资产的投入非常大,达到5亿以上,目前我并不了解公司的意图为什么,对比了维维股份,由于两家公司从成立年限类似,所以发展阶段应该不会差太多,但维维的非流动资产占总资产比例并不到一半,在当前业务构成类似的情况下,资产构成差异明显,让我有些困惑。

在建工程部分未来会转为固定资产,其他非流动资产大部分为预付土地款,未来会转到无形资产,所以公司非流动资的主要构成为固定资产和无形资产,基本各占一半。公司在2014年,无形资产及准无形资产的投入非常大,达到5亿以上,目前我并不了解公司的意图为什么,对比了维维股份,由于两家公司从成立年限类似,所以发展阶段应该不会差太多,但维维的非流动资产占总资产比例并不到一半,在当前业务构成类似的情况下,资产构成差异明显,让我有些困惑。

简单评价公司的资产,可变现能力弱,从公司加大对土地和设备购买力度来看,应该是想未来大干一场。

负债。2014年底,公司流动负债3.41亿元,非流动负债4.53亿元,负债总额8.04亿元。从偿债压力来看,公司2015年需要偿还的短期借款有1.46亿元,偿还时间应该集中在2015年7-9月份,总体看公司偿债压力小,不用为公司的资金链发愁。

权益。关于公司的权益,非常遗憾,自从公司募集资金上市以来,所有者权益的增长可以忽略不计,在公司每年现金分红也可以忽略不计的情况下,公司这些年确实没为投资者带来什么像样的回报(不指二级市场股价差价的回报)。

2):利润表

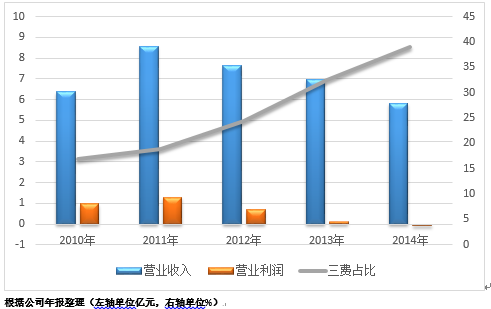

其实这里,在前面做同行业公司对比的时候,已经做了较多分析,这里就简化了。上面的分析已经得出了一些结论,公司业务这些年毛利率变动并不算大,尽管营业收入逐年下滑,但利润水平的下滑似乎更加明显,下图为公司营业收入、营业利润和三费占比趋势图: 从上图基本可以得出的结论是,在毛利率波动不大的情况下,公司营业收入的下滑和三费占比的不断上升,导致营业利润被不断侵蚀,直到2014年出现负数。一方面是豆奶粉制品行业景气度确实不高,一方面也和公司运作不利有关。

从上图基本可以得出的结论是,在毛利率波动不大的情况下,公司营业收入的下滑和三费占比的不断上升,导致营业利润被不断侵蚀,直到2014年出现负数。一方面是豆奶粉制品行业景气度确实不高,一方面也和公司运作不利有关。

总体看,公司的资产流动性低,偿债压力小,盈利水平不断下降,确实亮点有限。

五、 关于非公开发行股票

公司准备募集约5亿元,主要用于2部分的投资:1大豆多肽饮品2营销网络及品牌建设。从公司IPO时募集的资金投放后产生的效果来看,我对公司豆类制品的项目不太抱有期待,虽然我也知道这个多肽噱头挺多,但消费者会不会买账,还很难讲。关于营销网络及品牌建设,公司在可行性分析报告中并未并且提及鸡尾酒方面的内容,但这一块肯定会有投入。对于这5亿元最后会变成什么,一部分会成为固定资产,而另一部分会成为费用,但是固定资产是用来生产产品的,而费用的支出也是为了提高收入。可是这一切都需要一个过程,今年我们会看到的,应该是公司资产更重,盈利情况更差,就算预调鸡尾酒超预期,也很难扭转公司今年的亏损。

六、 关于估值(还是仅供参考)

对于公司豆制类产品业务方面,我不要求太高,乐观去看,5年后恢复其2011年的水平1亿左右,届时给15倍pe的话,那就是15亿;对于预调鸡尾酒行业,5年后公司成为市占率第三的公司,占有率达到10-15%,如果行业的市场规模在250-500亿之间,那么公司的销售额会在25亿-75亿之间,净利润区间在7.5亿-22.5亿,如果给20倍PE的话,那市值就是150亿-450亿区间,公司的市值区间就在165亿-465亿之间,简单的取一个中间值,是315亿元。这个市值有2个假设前提,1个是公司确实能成为预调鸡尾酒行业的老三,1个是预调鸡尾酒行业确实能依然在未来5年保持高速发展。上一篇在谈友邦吊顶的时候,由于公司主营业务未发生变化,所以在给估值的时候,我愿意给的更乐观一些。但对于黑牛,由于其预调鸡尾酒仅仅处在布局阶段,所以我无法给出过高的购买价,60亿左右市值的价格,我个人可以考虑进行配置,如果运气不好,亏个50%左右也差不多了,如果运气好,那搞不好就是5倍空间。60亿的市值是考虑增发成功的情况下,对应公司的股价约为11.43元。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号