-

大牛苏宁易购,业绩爆发,王者归来

时空复利 / 2018-04-21 17:56 发布

苏宁易购业绩反转,赢来了大爆发。

先看一下苏宁易购的质地。

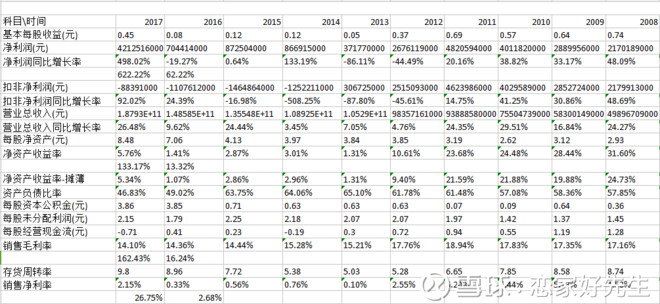

苏宁易购近十年平均净利润同比增长62.22%,17年爆炸式增长。

近十年平均净资产收益率13.32%。

近十年毛利率16.24%。

近十年净利率2.68%。

做零售的,净利率都不高,通过财报可以明显看出,2013年-2016年苏宁易购的净利率很低,很低。17年改善明显。

电商竞争激烈,原本和京东争夺行业老二,惜败,位居老三。

通过财报可以看出,苏宁易购2012年和2012年过的很不美妙,业绩是同比负增长的。

2013年来了一个小爆发,2015年和2016年过的同样不好。

不过,灭京之心不死,别人有的,我们也要有,别人没有的,我们还要有。

苏宁易购一些了的改革很成功。

苏宁易购有着强大的线下店铺,这是优势,是京东没有的。

17年:

苏宁易购线上线下销售规模突破双千亿,销售规模为2433.43亿,同比增长29.16%。

线上平台交易规模1266.96亿,同比增长57.37%。

自营销售规模974.60亿,同比增长57.52%。

线下的店铺面积是3799万平,销售规模1166.47亿,同比增长8.11%。

可见,增长最快的还是线上。

对于电商来说,最重要的是用户。

近几年苏宁易购对于APP等一系列改革还是非常好的。

截止到17年12月31日,苏宁易购注册用户为3.45亿,活跃用户较年初增长105%。

APP订单数量占据线上比例提高了89%。

物流方面很重要。

京东强大,有户粘性高,很大一部分程度是依赖于京东自营电子产品和京东快递,当日达,次日达,体验相当给力。

既然要对标京东,别人有的,我们当然也要有。

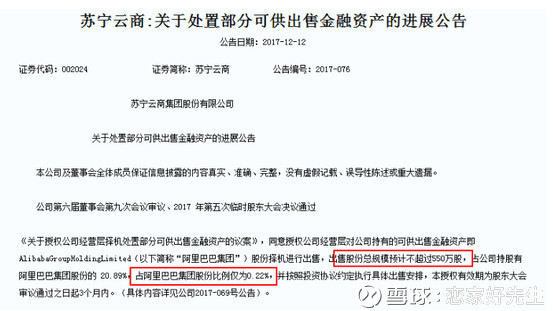

在17年分析过苏宁,与阿里战略合作,相互持有对方股份,

根据苏宁云商2017年12月12日发布的公告,出售阿里的股份大赚,投资收益直接超过公司4年净利润。

这是一笔不错的投资,可为什么要出售阿里的股份。

因为缺钱。

要对标京东,对抗京东物流,就要花钱建设自己的物流,提高服务,不能在坐以待毙了。

可见苏宁易购是非常有正确针对性的。

而物流的建设很成功。

17年物流方面营收同比增长136%,这是不含天天快递的数据。

目前,苏宁物流已经打造出了全国12个重点城市,物流极速达,半日达,服务质量全线提升,对标京东,用户量自然爆发式增长。

金融方面也做的非常出色,根据17年的年报数据,苏宁金融交易规模同比增长129%。

并且,苏宁云商利用强大的线下门店网络,创新的苏宁极物也是相当不错的。

再好的公司,重点还是要看估值。

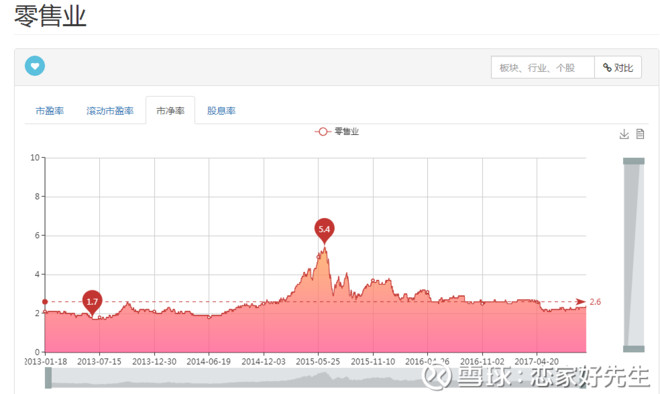

先看零售业的估值情况。

2013年至今,市场给与零售业最低市盈率16.6倍,最高65.5倍。

2013年至今,市场给出的零售业最低市净率1.7倍,最高市净率5.4倍。

2012年至今,市场对于百货商店行业给出的最低市盈率14倍,最高市盈率58倍。

2012年至今,市场对于百货商店给出的最低市净率1.7倍,最高市净率5.7倍。

再看苏宁易购。

苏宁易购2010年至今,市盈率最低点9.3倍,最高点263倍,当前27倍。

虽然最高263倍是失真的,不过当前苏宁云商当前27倍市盈率是低估值的。

苏宁易购2010年至今,市净率最低点1.2倍,最高点6.9倍,当前1.49倍,极其接近对低点1.2倍,极其的低估值。

综上所叙,苏宁易购改革转型很成功,业绩爆发,当前低估值状态明细,创新能力强,看好未来发展,极具投资价值。

@水晶球财经网

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号