-

凯莱英(002821):优质医药股,4年净利润30%以上增长速度

发现好股 / 2018-03-22 08:16 发布

基本面

一,近年来国内创新药逐渐崭露头角,进入临床后期甚至上市的品种明显增加。再加上 2016 年后 MAH制度试行、鼓励创新药研发等相关政策持续推出,激发了国内药品研发生产外包的需求。在海外+国内两大驱动因素叠加下,CMO 行业进入换挡提速期,以凯莱英为代表的相关企业迎来了前所未有的发展机遇。

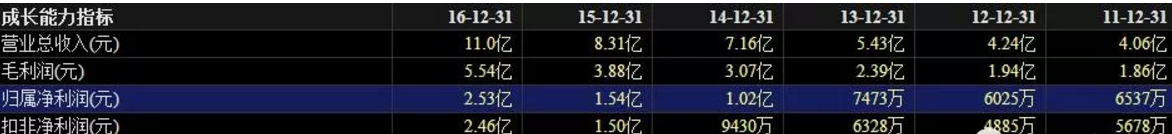

二,作为 CMO 的进阶模式,CDMO 的研发能力是其核心竞争力。公司自主研发的连续性反应和生物转化技术已能够在部分中试甚至商业化项目中应用,有效提升反应收率,降低生产成本并减少环境影响。公司在创新技术。2011-2016年公司营业收入复合增长率达到22.13%,净利润复合增长率达到27.19%,显示了快速稳健的成长趋势。

三,公司目前为世界排名前15的跨国制药企业中的11家客户提供服务(2家长期战略客户,5家客户首先供应商),全球高端医药客户认可度高。公司的产品结构非常多样,涉足抗病毒、抗感染、多种肿瘤治疗、心血管疾病治疗、糖尿病治疗等等众多领域。丰富的产品线印证了公司全方位的技术能力和丰富的信用记录。项目梯队合理,预计目前至少拥有Orkambi(Vertex),Xtandi(Medivation&Astellas),Zepatier(默克)、Entresto(诺华)和等多个近几年上市的全球重磅品种的相关订单服务,这些品种目前均处于专利药上市前期的高速增长期,将为未来几年公司业绩的快速增长提供强有力的支撑,我们预测公司2017-2019年CMO收入复合增速有望达到29.23%。

四,管理层对公司未来发展方向及对应客户群体的拓展有着清晰的战略规划,并持续进行部署。这些新方向、新客户会在接下来的数年中陆续成长为公司业务的重要组成部分,为公司保持快速增长添加动力。根据规划,在深耕现有海外大中型客户的同时,公司会将战略重心放在开发国内创新型药企和欧美 技术型药企(包括生物技术)上。另一方面,绿色化学技术催生的新需求也会成为重要驱动因素。

五,合全药业是药明康德旗下的CMO公司,目前就收入和利润来说都是国内龙头。背靠药明康德大平台,其未来在国内的获单能力不容小觑,未来将是凯莱英的强大竞争对手,需要紧密跟踪,CMO 订单主要涉及的是在研发期或专利销售期的创新药,保密要求非常高,外部投资人能够获取的信息有限,短期业绩预测较为困难。从长期来看,国内CMO行业拥有广大的发展空间和壁垒,是优质的投资领域,生物大分子药物作为药品新贵拥有超过2000亿美元的市场以及近两倍于化学药的增长速度。在全球销售靠前的创新药中生物药占据半壁江山,也是各大药企研发的热点。相较于化学药物,生物药的CMO服务尚不成熟,国内更是在萌芽状态。无论是药企的外包意愿还是CMO的研发生产能力都还有很大的提升空间。公司此时介入其中有望取得先发优势,为公司在中长期继续保持快速发展打下基础。

六,公司于3 月16 日和上海交通大学签署合作共建协议,与上海交通大学药学院/细胞工程及抗体药物教育部工程研究中心联手共建生物药物创新技术研发联合实验室,以发挥双方分别在基础学术研究和产业化技术及装备设施方面的优势,强强联合,资源共享。细胞工程及抗体工程中心是上海交大促进生物药物产业化工程研发的平台。此次联合实验室的共建标志着公司在大分子药物技术研发领域的布局迈出重要一步,同时公司也可借助交大细胞及抗体工程中心在生物药产业化方面的研究积淀,提高公司生物药技术研发水平, 更快切入大分子制药领域,助力公司完成在大分子药物领域的布局。

七,公司2018年获得首个国内商业化长期大合同落地里程碑意义重大公司国内业务爆发前景可期,本次的大订单交易对方为国内某新药公司,合同金额不低于3.5亿,合同期限为5年。这是凯莱英从去年战略性布局国内CDMO以来的第一个进入商业化的长期订单。除了里程碑意义以外,将对公司产生以下积极影响:第一,长期供货协议平均每年金额7000万,对收入和利润的稳定性进一步带来保障。总计3.5亿人民币以上的收入,按照凯莱英平均22%以上的净利润率计算,5年将为公司带来7000万以上净利润,每年约1400万的利润,虽然占比公司整体业绩不高,但依然有利于公司业绩的稳定性。

第二,彰显综合竞争优势,对国内业务拓展产生积极影响。我们推测交易对方为国内明星创新药企业,该企业在药品商业化阶段将订单交由凯莱英生产,体现了凯莱英自身的技术优势、背后的管理效率、以及客户维护能力。有这第一个商业化订单的珠玉在前,将提升凯莱英在国内创新药企业中的品牌和口碑,为后续国内业务的拓展和爆发产生积极影响,凯莱英有望承接更多高附加值项目。

综合看:凯莱英各方面素质都比较优秀。但因为合全药业背靠大树,占据龙头位置。凯莱英后续还有看点是向临床前CRO业务延伸,我们看公司历史数据得出管理层的优秀能力,维持4年净利润30%以上增长速度。

公司于2016年年底推出激励计划,激励对象包括公司董事、高管、中层管理人员、核心技术人员等108人,拟授予权益总计3090595股,占公司股本总额的2.74%,激励范围广。同时公司设立业绩考核目标,扣非后净利润以16年为基数,17-19年净利润增长率分别不低于25%、50%、75%,即17-19年公司扣非后净利润不低于3.08亿、3.69亿、4.31亿

目前2017年公司实现营业总收入142,303.34万元,比上年同期增长28.99%;实现归属于上市公司股东的净利润34,459.50万元,比上年同期增长36.35%;公司基本每股收益为1.52元,其中由于去年人民币持续高位造成汇兑损失约5000万,同时公司17 年进行股权激励产生约2300万摊销费用,获得政府补助约6000 万,若减去上述影响实际内生增长超过50%。受益产能转移和国内市场爆发式增长,行业正处于高成长期,公司作为行业领军企业充分享受行业景气度红利!

目前股价2017年市盈率是47倍,我们预计公司2017-2019 年归母净利润分别为3.45亿元、4.72亿元、6.63亿元,增长分别为36.35%、37.05%、40.58%。EPS 分别为1.52元、2.05元、2.88元,对应PE 分别为45x,33x,23x。我们认为公司是技术推动型的国内CMO 龙头企业,大客户已经逐步稳定,信任度逐渐提高,后续项目储备也已形成,受益于国内MAH制度的持续推进。未来几年公司有望随着商业化项目的增多业绩呈现高速增长,且股权激励充分调动员工积极性,后劲十足。基于公司日常重大合同落地,我们认为公司业绩确定性更高,

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号