-

今天全球市场钴矿公司都出现比较大的上涨,先是英国上市的全球矿业巨头嘉能可,然后全球储量第四的港股金川国际大涨25%,储量第二的洛阳钼业港股创历史新高,A股主要的公司也都是涨停板,这都无不说明资本市场对钴金属的热捧。

周期行业那些事儿——钴业股票分析

阿牛 / 2018-02-22 17:59 发布

目前看钴矿需求出现比较大的增量,一个是3C端的双电池智能手机的需求,另一个就是三元动力电池汽车的需求。而宝马 苹果等巨头开始考虑锁定上游钴矿,将直接开启全球钴矿的巨头竞争时代,本篇论文主要讨论钴矿的供给需求情况,以进一步分析钴矿的需求状况。

钴行业情况简介

钴主要为铜、镍矿产伴生资源,50%钴的来源于镍的副产品,44%的钴来自于铜及其他金属的副产品,只有 6%的钴来自于原生钴矿,其生产规模在很大程度受铜、镍矿产开发影响。目前世界精炼钴生产主要集中在刚果(金)、加拿大、赞比亚、澳大利亚、俄罗斯、中国等国家。

2016年全球金属钴产量约为12.3万吨。世界第一大钴产国刚果(金)钴产量6.6万吨,占全球总产量53.58%,中国钴生产量达0.77万吨,占比为6.25%,产量虽居世界第二位。

也就是说全球的钴矿主要集中在刚果(金)这个非洲国家,同时又是铜跟镍的伴生矿,如果全球的铜矿跟镍矿的价格上不去,没有新增的矿山,即使钴价格再高也不可能投放产能。再加上最重要的生产地刚果(金)占比最大,其国家长年处在战争以及动乱当中,导致即使矿产的储量相对丰富也无法得到产能快速释放。这个国家稍微有点影响,全球的钴矿价格都面临着暴涨,前几天的刚果(金)武装人员袭击联合股的相关工作人员,全球钴矿价格马上做出反应就是最好的证明。

我们从供给端的角度来看:全球的铜价跟镍价格从2010年一路的狂跌,镍价跌幅超过60%,铜价跌幅也将近50%,铜价跟镍价的猛跌导致主要的生产商资本开始急剧的减少,嘉能可就是代表。这也导致铜矿跟镍矿的矿山可开采的量呈现缓慢的减少的趋势,近期的铜价跟镍价开始抬头上涨就是证明,在未来的2-3年内这种情况还是会呈现下去,因此起码从2-3年甚至更长远的时间看,钴矿的供给不可能出现快速的增加,导致钴矿价格的快速回落。

目前钴矿行业的情况:寡头明显 垄断效应显著

目前全球已探明的钴资源储量共计500万吨,其中65%分布在非洲刚果,500万吨中,储量第一位的是全球综合性的矿业巨头嘉能可,它的钴储量为250万吨。第二位的是洛阳钼业,为铜、钼、钴等综合性大型资源供应商,其中钴资源储量为56万吨。第三位的是金川国际,钴资源储量为45万吨(权益储量37万吨)。欧亚资源在新建设的RTR项目为一尾矿项目,尾矿中拥有160万吨铜和36万吨钴资源量,铜和钴的品位分别为1.5%和0.3%。其中嘉能可跟洛阳钼业拥有对钴矿的定价权,其寡头效应非常明显。

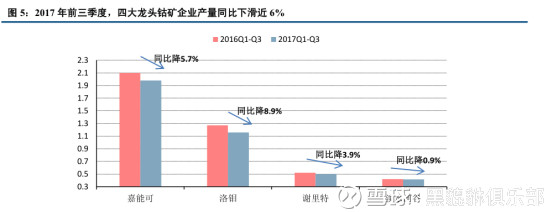

2017 年前三季度,全球代表性钴矿企业产量有所下滑。根据嘉能可、洛阳钼业、Vale 以及 Sherritt 公布的 2017 年三季报显示,这四家企业前三季度钴产量约为 4.05 万吨,同比下滑将近 6%。而根据 2016 年的产量数据,这四家公司的钴原料供给量占全球供给总量的 50%以上,因此大企业减产将对全球钴供给产生巨大冲击。

通过前面的叙述,我们简单了解钴矿行业的

整体格局,主要的生产地相对集中在刚果金,生产企业的寡头垄断效应相对明显,而且其伴生矿的属性导致其产能不可能短期内快速的释放。但从供给的角度来看,这种格局导致其未来的供给即使有增量,也相对有限。

钴需求端情况解析

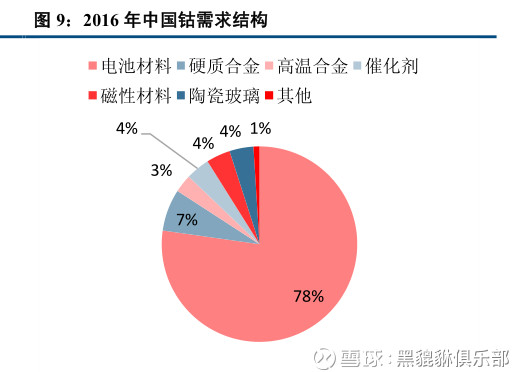

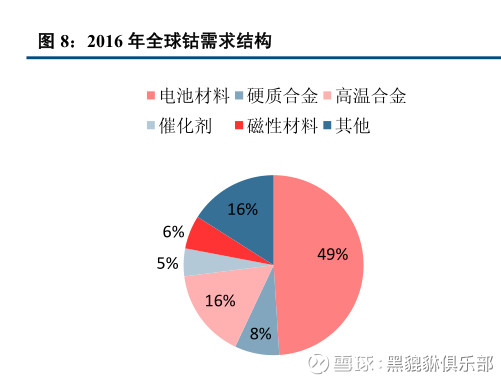

钴的需求主要包括电池材料、硬质合金、高温合金、催化剂等领域。

中国对钴金属的需求占了60%,因此中国的需求端的情况能够影响全球的格局。中国需求中最多的仍旧是新能源汽车的电池材料。

1. 新能源汽车端的需求

这一点不用怎么详细的说,全球都给出了燃油汽车的退出时间,而我们国家的新能源汽车更是走在全球的前列,产量也是快速释放。而高能量密度的三元正极材料目前正在受到政府政策的支撑,后面会持续的放量(三元正极材料必不可少的就是钴,有兴趣的去详细的了解),目前处在产业的快速的爆发期,这一阶段在18年后会加速。根据亚洲金属网的统计,预计到下半年中国三元材料年产能将新增 6.9 万吨至21.2 万吨。以此计算,半年内规模有望增长 48%。

2.3C产品(计算机 通信设备 消费电子设备)

3C 类产品主要采用钴酸锂电池,对应的钴盐需求为四氧化三钴。2016 年中国四氧化三钴产量达到 4.6万吨,钴酸锂产量约 4.59 万吨。预计 2017 年我国四氧化三钴产量将达到 5.1

万吨,同比增加 11.9%,钴酸锂产量将达到 5 万吨,同比增加 8.93%。

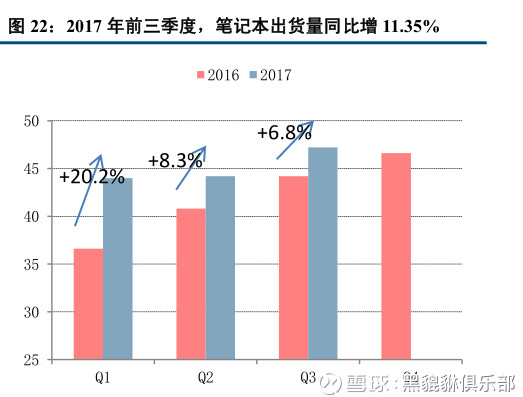

未来随着苹果等主流厂商的采取的双电芯容量电池的持续推广,未来手机等 3C 类产

品的单位电容量提升将会是长期趋势,将增加钴酸锂消费。而另一主要的用途,笔记本的需求也在持续的增加。

3.库存端

由于钴矿的可储存性较大,就会增加投机商的增加库存的需求(原因是价格快速上涨),从国家进出口相关数据看,因为价格的持续上涨,导致我国17年前3个季度的进口都出现比较快的下滑。随着国内需求的增长,钴盐消费将加快增长,国内钴原料库存或继续下降。同时不排除部分投机商有加大囤钴的需求,Colbat近期的高溢价购买就是例子。

需求端看的更加的明确,主要的三大需求:锂电池汽车端受益于三元高能量密度快速的放量(全球都在搞 特斯拉是代表)2020年,全球新能源汽车的产销量将超过 300万辆 ;3C端双芯电池的放量以及可穿戴设备的快速的渗透率提升都推升对钴的需求;部分的囤积钴的产业资本也在增加。我们看到需求端还是稳健,甚至有些需求是快速的增加,从这个层面上看,需求端的也不可能出现较大下滑导致价格的快速的下降。

供给端的情况是,寡头垄断显著,而且由于铜镍矿的矿山的投资减少导致可开采的量不够,供给端呈现相对的紧缩状态;需求端的情况是:目前动力电池汽车带来的增量需求持续的在增加,3C端的量仍旧在稳步的放大,需求持续的处在旺盛的状态。从供需方面看,由于目前全球的钴年需求在12万吨左右,而且是小众产品,数千吨的价格缺口就可能大幅度的拉升价格,目前看目前就是处在价格的快速上涨的状态。

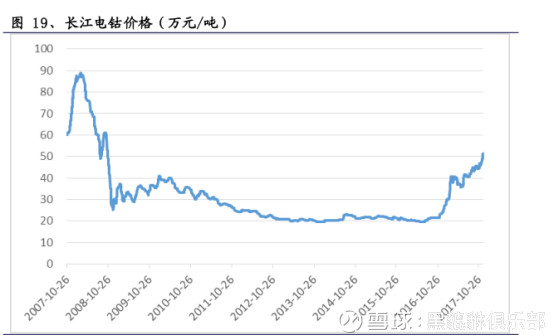

前面我专门的写过周期股投资的三个阶段:(1)商品价格上涨的预期阶段,(2)商品价格上涨的主升阶段,(3)公司盈利的主升阶段。目前我们看钴产品处在第二阶段到第三阶段,价格的快速主升到盈利的主升阶段。价格的快速上涨导致公司的利润开始释放,目前看,这一阶段还会持续一段相对长的时间,尤其是下游的需求快速的放量,价格目前仍没到顶。上轮高点钴的价格在80万一吨,距离上方还是要将近50%的空间,而且这次突破应该是大概率事件,还没有到达企业利润处在顶点的位置,因此相关的上市公司还是相对的看好。

目前最大的不确定性就是全球的铜矿复产,尤其是嘉能可的放量,虽然前面有新闻说嘉能可会在18年增加1.1万吨的,前面也做过解读(19年到3.4万吨),但是是是否能放量还是存在比较大的疑问。嘉能可是全球的老大,这轮钴涨价是最受益的。他应该是逐渐的控制价格慢涨然后逐步的放量实现利益最大化,因此不用担心快速的放量导致价格的快速的下跌。

下面就相关的上市公司做一下简单的梳理:

(1)$洛阳钼业(SH603993)$ 全球矿业矿巨头。从事铜、钴、钼、钨、铌、磷等矿业采选、冶炼、深加工业务,拥有一体化的完整产业链,是全球前五大钼生产商和最大的钨生产商之一,也是全球第二大钴、铌生产商和世界领先的铜生产商,同时是巴西境内第二大磷肥生产商。公司购买刚果(金)铜钴 TFM56%的权益并且锁定剩余 24%股权,预计未来将拥有 TFM80%权益,拥有配套阴极铜 27 万吨/年和钴初级产品 1.8 万吨/年的产能,是全球仅次于嘉能可的钴生产商。洛阳最大的看点就是他的国际化并购,后面应该还是有非常大的动作在的,尤其是在国家的一带一路的战略推动过程中,需要全球性的矿业集团完成对资源的控制,洛阳因为其企业属性(非国企),可以很好的借助这一机会,快速的壮大。

(2)$寒锐钴业(SZ300618)$ 国内钴粉龙头企业,高弹性。公司当前钴粉年产量 1500 吨,国内市场占有率达 30%,优势显著。目前在刚果金有子公司,主要生产钴精矿(6000吨左右产能含 氢氧化钴)以及铜(5000吨产能),目前处在业务的快速的扩张阶段,无论是刚果金的电解钴项目还是钴粉扩产都将使得公司在这轮涨价中受益。

(3)$华友钴业(SH603799)$ 钴矿产能也是主要集中在刚果金,公司设在刚果(金)的 CDM 冶炼厂当前拥有氢氧化钴冶炼产能 1.1 万吨,还有两处钴矿的供应项目(合计产能4000吨)。然后横向投资AVZ 锂矿,纵向收购巴莫完成正极材料布局(巴莫科技是锂电正极材料的领先企业,具备出色的技术以及产品优势,2016 年公司正极材料产能 1 万吨/年,出货量全球前六)。

最主要的还是这三个公司,我们看,其实这三家公司各有特点。洛阳毫无疑问的是矿业龙头,年开采量非常大不是寒锐跟华友可以比的上的,储量也惊人(50万吨以上);华友更加偏重冶炼,其冶炼的产能是比较高的,虽然是在刚果金有矿,但是太少了,但是冶炼的产能将近全球的10%,同时开始深耕产业链,布局三元产业跟锂矿产业;寒锐业务量最少,但是产品在国内的占有率很高,也在快速的放量。这三个公司是相对典型的,从钴矿 到冶炼再到下游的产品处在一个产业链上。

企业的公司也有格林美是国内钴回收的龙头企业,但是量不大;科恒股份(SZ300340) 也有部分的钴矿业务,包括电解钴也可以关注,这里就不自在重点论述。

两则消息解读

(一)嘉能可宣布准备18年重启澳洲以及刚果(金)的锌 铜矿,到18年的钴矿会增加1.1万吨的产能(2017 前三季度总产能1.7万吨),2019年产能在3.4万吨左右,增加一倍。市场对这条新闻的反应仍旧偏向正面,原因比较简单,全球钴矿嘉能可处在绝对的垄断地位,他不可能放任股价快速的上涨,这样会导致价格加速的赶顶,然后随后随着新增产能快速的投放,快速下跌。嘉能可的做法就市场维持钴矿的相对平衡,价格震荡的上行,而不是快速的上涨,这样自己才是收益最大化。

(二)钴(四)刚果(金)新采矿法草案影响几何?

日前,拥有全球三分之二钴矿的刚果(金)通过了新采矿法草案,将金属钴和钽归类为“战略资源”,使政府能够以更高的税率征税。根据现行的规定,钴作为基础金属和铜一样,要收取2%的专利税,根据修订后的法典,基础金属的专利税将提高到3.5%。还将对战略金属征收5 %的专利税。刚果(金)政府发言人表示,新的税收同时也提高了对铜和镍的征税,这将使该国的8000万人口“公平分享”其自然资源。

新采矿法草案如何影响全球钴矿市场以及主要的生产商?我们只需要考虑以下几个问题就好了。1.该法案会不会影响全球的供给?2.该法案能不能引起的钴矿上涨的预期?3.主要生产商能不能通过涨价转嫁成本上涨?

在回答上面的问题之前我们需要考虑这轮法案的背景,在过去的几年由于锂电池动力汽车的快速发展导致对钴的需求出现非常快的增长,而在全球制定的退出燃油车的计划中,都把锂电池动力汽车当成重头戏,这将大幅度的增加市场对钴的需求预期。作为刚果(金)最重要的战略资源,由于连年的战乱以及价格快速上涨,非法的采矿非常普遍,几乎是全民对资源疯狂追求,全球各个国家的资本在这里更是集中参与。

我们现在来回答上面的问题:

(1)目前刚果(金)的国内情况决定资源出口导向不会发生变化,澳大利亚等其他国家对钴矿仍旧是控制的非常严格,战略资源不会改变。也就是即使出台这样的法案仍旧不会改变刚果(金)作为最大的生产国的地位,战略资源的确定将决定该国对钴矿的管制有可能进一步的增加。同时,对铜镍金属的课税增加同时增加了开采的成本,由于钴是铜镍伴生矿,在这样的背景下,钴矿的全球供给可能进一步的减少。再加上该国对钴矿资源的战略重视,必然会打击现在的钴矿的滥采的局面,非法矿有可能面临打击。所以,目前看法案的推出不仅仅是增加了对资源的课税,还很有可能会进一步减少资源的供给,从而继续引发全球钴矿供给的紧张局面。

(2)上面的回答基本上已经给出答案,目前刚果(金)的产能占比太大,其他国家也几乎不愿意放弃对钴矿资源的管控,供需失衡可能进一步的加深。目前看铜镍价格都是在高位,也是说明供给端的相对紧张,尤其是铜在未来的2-3年机会增量非常少,这就决定按照现在的钴的需求价格再次大幅上涨是必然的。如果继续价税一方面可能减少供给,另一方面增加开采的成本,价格持续上涨的预期基本是确定的,而且上涨的幅度可能进一步增大。

(3)由于全球的钴矿是寡头垄断的 嘉能可跟洛阳钼业两家基本可以左右全球的钴矿价格走势,所以在需求相对稳定的情况下左右价格都相对容易,更别说是在需求还在持续扩张的情况下,所以向下传导的速度应该是非常快的,不存在什么障碍。至于下游的冶炼 以及成品端成本肯定也是会受到成本提升的影响,产成品涨价也较为顺畅。

我们发现这轮的新采矿法草案,对主要的生产企业的利空更多是投资者心理层面的,实质的利空并没有,只要价格能够往下游顺畅的传导不纯在产本大幅增加的问题,可以全部转嫁到下游企业。同时法案的课税增加,可能打击非法矿,加强该国对资源端的管控,导致供给减少以及非常开采的退出,正规企业,尤其是矿业巨头市场的占有率可能进一步提升,从而形成长期利好,也利于整个行业的持续稳健向上的发展。

短期来看大家的担心企业的税收增加,进而增加成本是比较正常的,但是成本端相对顺畅的传导机制跟持续的上涨的预期,影响又能有多少呢?

作者:黑貔貅俱乐部

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号