-

基金经理来信|不同市场风格下的选股技巧

分级掌柜 / 2018-01-06 11:19 发布

亲爱的持有人:

看到这封信的时候,2017年是真的过去了。这一年里,除了关心支付宝里财富的变化,不知你们是否观察或注意到,A股市场上出现了一些新的变化。这些变化,有些人觉得“史无前例”的奇葩,只是一个阶段的现象;有些人则视为未来发展的趋势,不可小觑。但不管如何,我想在这封信里和你们聊聊这些变化。毕竟,描述客观事实,有时候比尝试解释它,来得有趣多了。

✉变化1:A股市场,突然地“僵尸股”蔓延

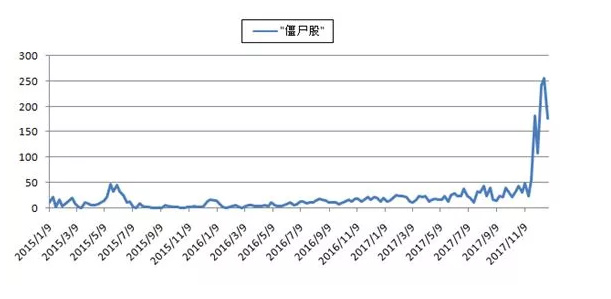

所谓“僵尸股”通常是指一些流动性差,成交量稀少,甚至长期横盘的股票。这样的股票在海外市场并不陌生,但对于A股这类散户交易活跃的市场,还真算得上是一个新鲜事!我们简单统计了上一轮牛市2015年以来,每周日均成交金额在1000万以下的股票数量(暂且把它们视为典型“僵尸股”吧)。发现了吗?2017年11月下半月开始,曲线突然有了一个急剧的拉升。从不足50只快速增加至200只以上。而这些股票又多以小市值股票为主。

点击此处添加图片说明文字

点击此处添加图片说明文字事实上,这类小市值“袖珍股”的增加也是2017年不同于往年的特征。以前市场喜欢追捧“小而美”,大家都忙着拾掇各类小市值股票,所以“袖珍股”还真可称得上稀缺资源。因为一不小心被投资者赏识了,股价蹭蹭往上涨,很快就脱离了“袖珍股”队伍。但现在,伴随着股价刷刷地往下跌,这些股票越来越无人问津。以前热闹的“掘金宝地”好像慢慢变成了寂静的“埋尸场”。截止2017年底日均市值低于30亿元的股票数量已高达440余只。而2016年这个数字还不足100只。与这个变化相伴的另一个变化就是:

✉变化2:波澜不惊,市场波动显著降低了!

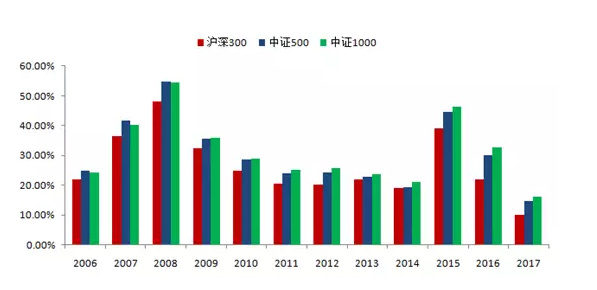

让我们粗略地围观下,过去12年三个代表性规模指数(沪深300 / 中证500 / 中证1000)的波动率水平。发现什么不同了吗? 以前指数涨跌剧烈的时候,波动率也随之升高(典型如2007,2008和2015年)除此以外,越是代表小市值规模的指数,波动率也越高。而2017年,不管是涨幅高达21%的沪深300还是跌幅高达-17%的中证1000,波动率都出现了明显的下降。沪深300波动率2006-2016年均值28%,而2017年仅10%;中证500历史均值32%,2017年仅15%;中证1000历史均值33%,2017年仅16%。

点击此处添加图片说明文字

点击此处添加图片说明文字波动率降低究竟对投资是好或是坏,那真是众说纷纭。但至少有一个事实不可否认,那就是波动率的降低本身就是市场交易结果的一种体现:投资者风险偏好的降低,投机氛围的降温,市场追逐龙头引致的股市投资活力的打压。这也在一定程度上反映了整个2017年A股的投资环境:

✉变化3:抱团又抱团,市场集中度提升!

2017年如果有一本投资字典,那么被提及最多的一定是“白马龙头”这四个字。茅台创新高了,美的格力你追我赶,只要抱住了这些绩优龙头股,2017年注定是大丰收的一年。其实,除了这些抢眼球的个股外,2017年随着整个宏观经济发展质量的转变,行业格局的变化也越发明晰与确定。无论是供给侧改革,还是消费升级对总需求的提振,行业龙头的地位都逐步得到巩固。我们看到的,不仅是龙头股市场市值的提升,而且从基本面,这些龙头股也贡献了越来越多的收入。

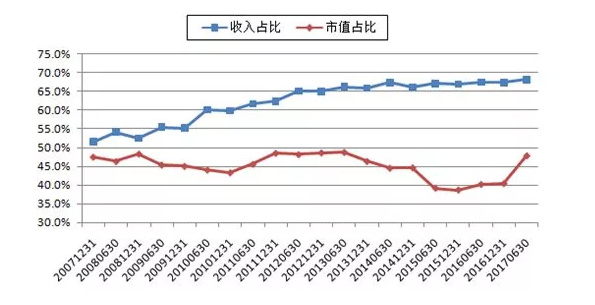

下图给出了大消费行业内,龙头股票(各细分行业前10%股票)总市值和收入占比的历史变化。看!这些股票不仅市场集中度重新回到高点,从2015年底的38%提高至47%,基本接近历史最高水平,而且收入贡献这10年基本是一路攀升,从2007年的51%增长至2017年的68%。这也难怪,不仅国内机构投资者今年纷纷抱团这类股票,境外投资者也是卯足了劲地各种加仓。

点击此处添加图片说明文字

点击此处添加图片说明文字这三个变化,如果你们没有炒股,可能并不会察觉,又或者听闻了也并不以为意。然而我想告诉你们的是,对2017年这些“变”背后逻辑的思考,其实也间接构成了市场对2018年投资判断的基础。一个最直接的问题:

✉2017年的这些“变”,2018年还存在吗?

如果僵尸股袖珍股成为A股扩容后的一种常态,那就意味着作为基金经理的我们在选股时,需要更加重视信息不对称下的龙头溢价,或是流动性溢价;也意味着作为投资者的你们,需要警惕自己炒股时的踩雷风险。

如果市场风险偏好依旧没有得到改善,那么对确定性的追逐大概率会强化市场对绩优个股的追逐。作为基金经理的我们在选股时,会增加对个股盈利质量、成长质量的评估权重;而作为投资者的你们,在选择基金产品时,也可多留意具备这类风格特征的基金,或是有确定性机会的行业指数等。

如果经济转型意味着龙头地位的进一步巩固,那么2017年你经常听到的这些股票名称依旧可能是2018年的热门词。作为基金经理的我们在选股时,会依据这类股票的未来成长性、市场地位、估值的相对高低水平而做出判断;而作为投资者的你们,如果对此深信不疑,自然也可配置以此类股票为主的基金。

✉倘若,2017年的这些“变”,2018年不复存在了呢?

那么我们又重新开启了新的充满“变数”的一年。而这,在大多数时候,也正是投资的魅力所在。我们总是在不确定性的道路上,寻找一些置信度高的事。是的,这只能是概率上的事情,而永不可能是100%的准确。

所以,无论我们,或是正在阅读此封信的你们,多一些对现象的观察,多一些对现象背后逻辑的思考,都能有助于提升对未来判断的置信度,你说呢?

富国基金蔡卡尔

2018 / 1/ 2

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号