-

股市最完整的交易计划,学好了,知买卖!

牡丹停 / 2017-10-19 13:39 发布

1、投资者自查问题

在2015年,部分投资者爆仓,5万中产阶层消失,很大原因是投入了过大的规模,部分投资者在倾其所有的基础上,还融资杠杆投入,最终不仅没有实现财务自由,反而一夜回到解放前。也有投资者牛市初期小打小闹,牛市末期全军杀入,最终赚钱的时候蝇头小利,尚不能抵消重仓之后的一个跌停板。

出现以上情况,归根结底是投资者资产配资失衡、风险承受能力的预估不足。那么,要想能够以更加合理、轻松、有效的方式投资股票市场,大家不妨先认真思考以下问题,并最终决定合理的投资规模、可承受的亏损极限、投资风格等。

1、家庭收入潜力、结构及支出结构? 收入部分考充分虑潜在增长速度、失业风险;支出部分考虑子女教育、养老、伤病等方面的日常支出和潜在支出。家庭现总的可投资规模以及未来5——10年潜在可投资规模?

2、资产配置结构,现金、储蓄、债券、地产、贵金属、股权投资,既不能过于保守全部存银行被通胀稀释,又不能盲目投资贵金属、P2P等高风险领域。确定合理的权益类投资规模,避免牛市初期轻仓,熊市重仓的局面。另外,如果股票投资占家庭总资产规模的比例大,那么股市资金可承受的亏损比例就小一些,反之则承受的亏损比例大些。一人拿家庭可支配收入的10%投资股市,一个拿家庭全部资产投资股市,两者可以承受的亏损是完全不一样的,前者可能一直满仓,后者必须有风控。

3、知识结构、投资经验:投资门槛可高可低,要么你具备较好的专业金融投资素养;要么你具备良好的投资悟性,操作纪律,计划性与执行力。如果你两者都不具备,那么基本可以确定应当像远离毒品一样远离股市这样一个充满诱惑和人性斗争的场所。将投入股市的精力投向其他领域,你一定能获得更大的成功。

4、Swot分析:自己投资的优势:金融、财务、数学、计算机、心理学术背景?劣势:执行力?领悟力?抗压力?机会:是否有正确得学习方向?能否能以交低代价获取投资经验?威胁:是否有充足的时间精力?是否有较大的财务压力?过往业绩是偶然性因素所致,还是由稳定盈利模式产生?

2、如何挑选品种、制定入场、离场计划

择时和择股目前都是一个争议比较大的问题,ETF基金号称择时和择股都是徒劳的,因此采取复制指数的策略交易。对此市场的分歧很大,我们求同存异。毕竟让大家和ETF基金一样随机买入是不太现实的,根据常规的经验,在一个市盈率在10倍——100倍波动的市场中,如果100倍PE入场,后面要想再取得理想的年化收益率,确实是很困难了。因此笔者赞成各种有利于战胜随机入市的策略计划。

在我们的投资中任何的操作都要基于某种投资信念,有人崇尚价值,有人尊重趋势,有人精于投机。而笔者尝试用“预测派”和“应对派”来进行更大范畴的分类。其中“预测派”又进一步细分为:价值投资、成长股投资、趋势投资、技术分析等等,目前市场上主流的研究机构、投资者以预测派为主。而“应对派”的方法主要是:将市场未来各种走势进行完全分类并制定相应的应对策略,通过截断亏损、放开盈利,小亏大盈实现盈利。应对派常规来说可以划分为“趋势”、“震荡”两种交易模式以及他们两者的组合。至于套利高频等交易的特殊性,暂不归类讨论。

对于老股民来说,应该大多数都选择了预测派中某个流派,或价值或技术,如果您之前已经能够稳定盈利(5年以上),不妨继续精进;而对于长期预测而稳定亏损的预测派投资者,不妨置之死地,考虑转变为“应对派”尝试一下。对于新股民来说,笔者强烈建议选择“应对派”,一开始先走向不亏、小亏的道路;避免出现大幅亏损,等度过了漫长的学费期,有了一定的交易经验,如有需要再选择部分具有概率优势的预测方法加入交易策略。

对于“预测派”的各种选股方法、入市策略、离场策略,雪球以及各类书籍均有详细介绍,笔者暂不妄论。本文笔者主要对“应对派”的品种选择、入场、离场进行整理介绍。 “应对派”中,关于品种选择,不管是震荡模式还是趋势模式,盈利均来自于价差,也就是说股票只要能够产生股价波动就有盈利可能,事实上,不管是期货、股票、外汇,任何交易品种只不过是价格变动的载体,任何一支股票都只不过是一个承载价格波动的载体!因此,笔者的看法是,在有严格的止损保护下,只要基本面没有明显的瑕疵(如退市风险),那么存在良好波动性并有良好流动性的品种就是好品种,反之不好的品种就是:缺乏流动以及股性不活跃的股票。

其实,在一个有上亿投资者参与的市场中,你要比别人更聪明地发现价值漏洞是非常困难的。如果是10个人参与的市场,挖掘牛股肯定是对收益有增进的,但是一个1亿人参与的市场,这种努力对总收益的贡献度,必定是微弱的,比如只能有1-5%的提高。但是当把所有交易品种当做是价格波动的载体之后,我们可以把大量寻找牛股的时间精力释放出来,用于更加全局的资产配资、风险管理,优化入场离场、止盈止损参数,提高领悟与执行力等方面,这些努力对总收益的贡献度是巨大的,至少是百分之几十的提高。

事实上,那段时间最妖的股票特力A、上海普天、洛阳玻璃等,大多找不到基本面上涨的理由,AB股、AH股走势相差极大。如果我们的盈利模式来自于股价波动中“截断亏损、放开盈利,整体小亏大盈”,那么我们的选择范围豁然开朗——全市场有价格波动的活跃品种,具体关注阶段涨跌幅、成交量、换手率等。至于入场、离场的时点我们需要借用一些技术指标,但这里的指标并非用于预测未来涨跌,更不是通过指标叠加来增加预测的概率。而在于我们入场、离场总需要某种触发条件,承载我们这些触发条件的工具我们选择最直观明了技术指标,例如K线、均线、BOLL线等。这个与技术派运用指标预测有本质区别。

3、一个日线级别的操作系统

一、资金管理

1)初始仓位: 假设单次仓位风险为本金2%风险、单笔交易止损幅度为8%;100万本金。 100万X 2%=2万 2万/ 8% =25万市值仓位,即初始四分之一仓位。如果只愿承担1%风险,仓位继续减半即可。

2)加减仓策略:盈利5—8%把止损价提高到成本价,此后可加仓本金2%风险的仓位;以此类推,只要之前仓位止损价上移动到成本以上,现有仓位不再亏损之后,可一直加仓直至满仓,乃至杠杆。

3)停仓计划:账户达到年度亏损上限,如年度达到10—15%亏损,停止开新仓;账户达到总亏损上限,如总亏损20—30%,停止开仓。

说明:盈利后并把止损上移到成本后加仓,可以确保某一个时刻总的风险维持在较低水平;加仓策略在遇到单边牛市时能够较快加到重仓、满仓;并不排斥杠杆,当所有仓位都是盈利,本金用足的情况下,自然可以使用低利率的杠杆资金,期货采用保证金交易,性质等于0利率融资杠杆交易,因此加仓策略在期货中效果是最佳的。

二、策略选择:根据K线收盘处在20日、60日均线的不同位置完全分为4类。

1、K线 < MA20 < MA60

不开新仓策略,如触发止盈止损离场。

例如2015年6月底、8月底。

2、MA20 < K线 < MA60

震荡策略—低吸高抛

3、MA60 < MA20

趋势策略—高买高卖

例如2014年11、12月、2015年3、4、5月。

4、MA60 < K线 < MA20

震荡策略—低吸高抛

例如15.12.9此时此刻。

说明:趋势策略适合单边牛市,即 MA60 < MA20

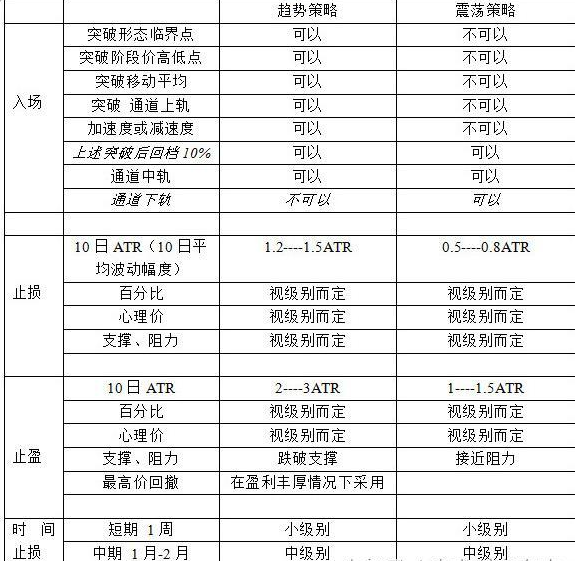

如图所示:

在直角边框的阶段,大盘指数同时在20、60日均线上方,属于逼空行情,肯定没有回调“低买”的机会,因此只能采用“趋势策略”,高买高卖;

而在钝角边框阶段,大盘指数同时在20、60日均线下方,属于熊市行情,即使“低买”也是大概率套牢,尽量采用休息,不开新仓的策略。特别提醒:此阶段现有仓位如果没有触及止盈、止损,可以继续持仓,出现持有局部热点躲过大熊市的运气阶段不要浪费。

其余阶段,即K线处于20、60日两条均线之间,不管20日在60日上还是60日在20日之上,大盘均可上可下阶段,采用震荡策略,低买高卖,降低盈利目标。

三、品种及止盈止损选择

品种:换手率10%—25% 的个股 + 有群体效应的板块

A震荡策略

1)入场:突破回踩 (突破回调8—10%或boll中轨)

2)止损:-8%或 0.5—0.8ATR;盈利5%以上后止损价上移到成本价

3)止盈:15%或1—1.5ATR

4)时间止损:5、10天不触及止损、止盈价格离场

B趋势策略

1)入场:站上5日、10日均线

2)止损:10—15%或1.2—1.5ATR;盈利8%以上止损价上移到成本价

3)止盈:20—30%或2—3ATR或跌破20、10、5日趋势线或最高价回撤15%。

4)时间止损:10、20天不触及止损、止盈价格离场

说明:

止损策略,不管是绝对值-8%还是0.5倍ATR,目的是控制最大亏损幅度;

止盈策略,趋势策略的止盈目标是尽量的放开盈利空间;震荡策略的止盈目标是实现大约2倍赔率(平均盈利/平均亏损》2)

时间止损:买入后既不止损也不止盈的概率也很大,要给出足够的时间让行情去发展;反之到了计划的时间果断出场。重新触发入场当做全新的一次交易。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号