在我们的股市中,庄家和散户是不平等的。庄家拥有资金优势、信息优势以及人才优势,庄家看散户的牌非常容易,而散户想知道庄家有多少筹码却极其困难。公众投资者获知主力行为的方法,历来是打探消息。殊不知股市上绝大多数的消息都是庄家炮制的,具有极大的虚假成分。事实上,中国股市呈现出的是个很不公平很不合理的格局:庄家炒股的目的是从散户身上挣钱,而散户却不断的从庄家手中获取信息和操作建议,这可以用得到一个成语——与虎谋皮。

这真是个恐怖的格局。

或许这就是我们研究筹码分布,并最终使它产生的内在动力和原因,因为筹码分布的出现彻底改变了这一状况。因为庄家无论多么强大,他终归属于投资者的范畴,既然是投资,就需要买和卖,而只要是发生过的买和卖的行为,就会在筹码分布的技术分析图表上留下痕迹,聪明的散户可以通过分析主力进出的迹象,从而获知主力的真实意图。这样一来,散户和主力就可以互为对手了,虽然主力有各种各样的优势,但是尺有所短,寸有所长。

“兵马未动粮草先行”

庄家要想操纵股票必须先获取足够数量的流通筹码,这同赌博中的庄家有所不同。赌博中的庄家本身就可以左右赌局的输赢方向,他们胜算的概率是非常大的,即使有时庄家是靠抽取提成,也可以获利丰厚。而股市中的庄家一定要操控大概一半以上的流通股票,才可以完全控制股价的走势。当然减少十个百分点的筹码也可以达到控盘的目的,并且可以在不断的拉升中取得比较好的收益,这要视具体情况而定。

坐庄融资就是第一步。

其实大部分庄家的自有资金有限,都是拆借融资而来,通过企业或者个人间接贷款来筹得资金,也有冒险者从地下钱庄借高利贷来坐庄,但这种大部分是短线坐庄。而对于上市公司来说,比较注重庄家筹集的资金量是否足够大,因为坐庄真金白银,实力雄厚也意味着坐庄安全,获利空间大,不会因为资金链的断裂而坐庄失败,也规避了上市公司违规的一些风险。所以中间人(这里所指的中间人是搭桥引线的谈判者)的个人信誉很重要,能不能在桌子上谈判成功是对中间人“能力”的肯定。而庄家最看中的是上市公司的流通股本和股权结构,上市公司老总要有自己的核心价值,一切都是为了避免被监管而到最后的“软着陆”。

常在经济活跃带的上市公司谈判门槛较高,因为他们有更多的选择。坐庄初期会对股本结构进行详细的调查。看看筹码有没有被集中分布情况,了解大股东是否有经常套现的举动,为了防止其他的大资金抢庄要每天看一看股东名册。如果有异动庄家会查出异动账号的开户账号和所在地,以及这个账号每一笔实时交易。到了庄家建仓的时候筹码成本都比较低,由于与上市公司进行了合作意向,所以一般来说不会有别的庄家贸然来抢庄,有可能是通过各种渠道提前知道消息的“老鼠仓”行为。毕竟这是一群人完成的一件事,所以庄家和上市公司两方面都有可能被人做好老鼠仓,通常是上市公司那边的较多,一般情况下只要不过分,庄家都是睁一只眼闭一只眼可以容忍的。如果太过于严重的低位吸筹,并且是有计划的进行抢庄,那多半是上市公司出尔反尔把庄家出卖了。毕竟资本市场是赤裸裸的利益关系,各种因素促成了最后这么一个结果。

一切都准备就绪后开始进行坐庄熟悉的四个过程:建仓、洗盘、拉升、出货。.

针对庄家坐庄的每一个步骤,通过分析其筹码分布,可以使投资者跟庄的效果成倍增加。这就是筹码分布的重要意义所在。投资者可以选择那些筹码密集区域对应的股价作为止盈和止损的价格,一旦股价在这些位置发出了转向信号,投资者可以提前采取应对措施,控制潜在的风险并且放大利润。

在市场进入牛市的初期,任何一只筹码呈现单峰密集分布形态的股票,一旦股价有力突破阻力位,其上升的空间都是非常巨大的。在庄家洗盘的阶段,只要底部的筹码还未消失,股价高位的筹码呈现出密集分布的形态,一旦股价突破筹码聚集区域,股价上涨的空间就被打开了。而在庄家出货的阶段,顶部完成单峰密集分布之前,下跌的幅度是不会很大的。只有筹码在股价的高位区密集分布,而股价有效跌破该筹码分布区域时,目标股票才真正地进入了熊市当中。

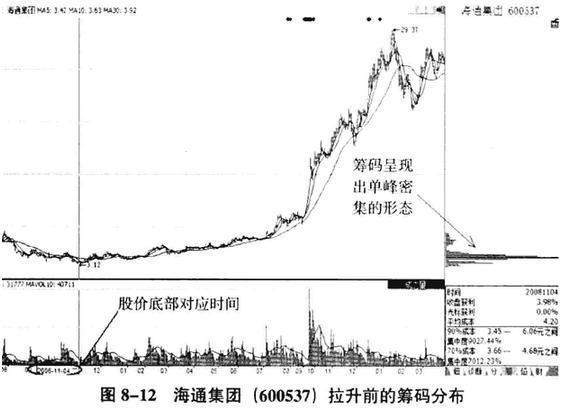

下面就以海通集团(600537)为例,诠释庄家坐庄时筹码变化的全过程:

海通集团(600537)股价位于低位区时,筹码呈现出了单峰密集形态。这说明随着股价长时间的阴跌,筹码已经逐渐地集中到了底部的价位。这样的股价一旦突破阻力大幅度上涨,那么上涨潜力是相当巨大的,股价可以在很长的一段时间内被大幅度拉升。试想一下,如果筹码呈现出这样密集分布的形态,庄家都没有大幅度地介入该股,那么巨大的单峰密集筹码又是如何出现的呢?如果仅仅是长时间的下跌,恐怕还难以将筹码大量地集中到庄家手中。庄家在底部控制了多数的流通筹码,那么在以后的拉升中就得心应手了。

如图8-13所示,海通集团(600537)被连续缓慢拉升了长达九个月的时间后,筹码分布呈现出了图中所示的状态。随着股价由3元/股附近大幅度上涨到了8元/股附近,筹码不断地向上移动,并且仍然表现为单峰密集分布状态。由此看来,这只股票随着股价的不断上涨,股票在投资者之间经过了很好的换手,充分换手的股票在庄家看来就是一只会“下金蛋”的“鸡”了。庄家可以短时间内动用大量资金,不费吹灰之力将股价拉升到目标价位,而不必担心不断涌现出来的抛盘压力。

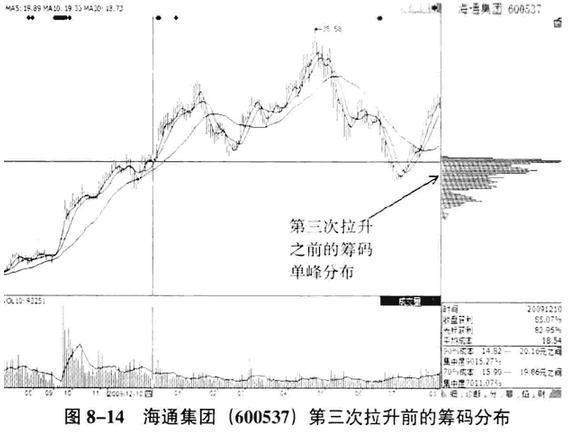

如图8-14所示,股价从2009年9月18日开始,以连续六个涨停板拉升的方式一口气上涨到了14元/股附近,股价达到了翻一倍的程度。在接下来的一段时间内,股价再次上涨到了20元/股附近的价位。到此为止,股价反弹以来最强的一次上涨告一段落,从筹码分布上看有些零散,但是仍然是相对集中地分布在了顶部的区域,下方有一些零星的筹码。可见筹码并没有全部转移到股价的顶部。庄家在拉升的时候必然会有一些抛售的压力,因此投资者对该股今后的上涨幅度要求不能过高。

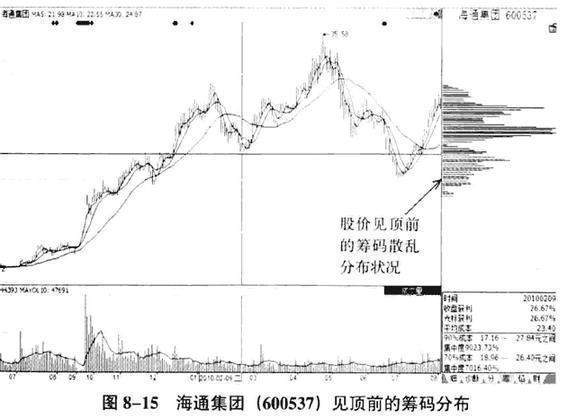

如图8-15所示,海通集团(600537)在上涨回落后下跌到了20元/股附近,从图中筹码分布来看,很显然已经出现了多峰状态的筹码。庄家经过了反复的、长时间的拉升股价,持股的投资者中很多已经被套牢了,当然还有一部分的盈利尚未出货。对于这种筹码分布状况,控盘庄家再想大幅度拉升股价就非常困难了。只要股价开始大幅度的飙涨,那么套牢盘抛售股票寻求解套就不可避免了。

至此,成交量放大的现象只是在股价被拉了六个涨停后才出现一次,从此以后成交量开始不断萎缩,并未有庄家出货的现象。但是,这并不能说明该股的持股风险就没有了,筹码的分散表明庄家很可能已经力不从心了。若再想拉升股价,势必要通过洗盘等手段使筹码不断得以集中,以便于今后的拉升。

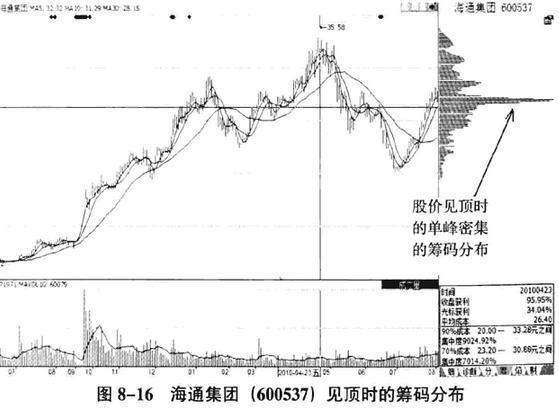

如图8-16所示,股价位于顶部时筹码呈现出了近似于单峰的分布形态。筹码多数位于20元/股价位附近,获利投资者的收益并不是很多。从筹码的分布特征来看,投资者追涨的意愿并不是很强烈。没有相应的上升的筹码是庄家拉升股价的最大阻力,庄家再次拉升股价将变得非常不容易了。

从以上海通集团的筹码分布中可以看出,股价上涨过程中庄家的身影无处不在,从筹码在底部的集中分布,到拉涨停后的分散分布。庄家利用集中筹码疯狂拉升股价,而在股价涨幅过大之后,又利用分散的筹码打压股价。其实像海通集团这样涨幅接近1000%的股票,庄家不论何时出货都是可以的。原因就是庄家经过长期的坐庄,获得了非常丰厚的利润,即使庄家利用跌停的方式出货,也可以获利出局。

用筹码分布选股——受伤庄股

受伤庄股是这样的一类股票:它首先是庄股,你能够从这只股票早期的 K线图上,明确的发现主力的入场 迹象,在主力控股这些股票之后,一般会作很有规模的向上拉升,但由于这些股票的生不逢时,在股价刚进入 上升过程不久,大盘开始下跌,连累了这些股票,使其呈现受伤状态,股价迅速回落。主力坐庄的完整过程通 常是“吸、拉、派、落”,但受伤庄股的运动轨迹只有“吸、拉、落”,而少了一个“派”,就是说主力经过 了吸筹和拉抬,没来得及派发股价就回落了,这种情形令主力相当难过——这就是受伤庄股。

形成受伤庄股的外部因素不仅仅是大盘的原因,应该说受伤庄股的主力也有自身的弱点。一个夭折的向上 拉抬将使主力损失大量的现金,没有哪一家的投资机构故意承受这样的损失。具体原因困难很复杂,但有一点 是肯定的,那就是这些主力还不具有在股市上随心所欲的实力。因此,对此类股票的未来上涨空间要有所保留。

大庄股深宝安 A 曾经在 2000 年 5 月英勇负伤一回,让我们看一看该股受伤的全过程。

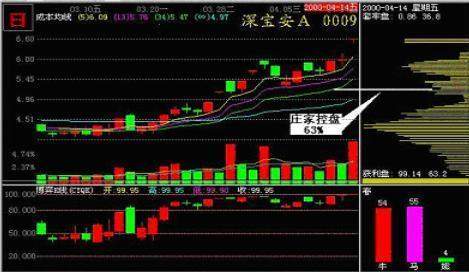

图 9—1:深宝安A(0009)2000/03/28,庄家来了

从图9-1中,大家可以看到主力入场和操作的轨迹:2000年1月27日至2月15日,K线无量上穿筹码密

集区;2月21日至3月27日,次低位窄幅横盘;而3月15日及3月20日,博弈K线低位无量长阳;3月28 日,获利盘 94.6%,换手1.37%,是典型的满盘获利无抛压。可以断言:庄家来了

到了2000年4月14日,该股已经有了较为可观的涨幅,此时可以用下移法测量一下主力的控盘量:下移 25%测得庄家的控盘量为流通盘的 63%,属于中高程度的控盘。正常状态下,主力如果拥有这个数量的低位筹 码,股价最保守的上涨空间也有6个涨停板。但是发生了意外。

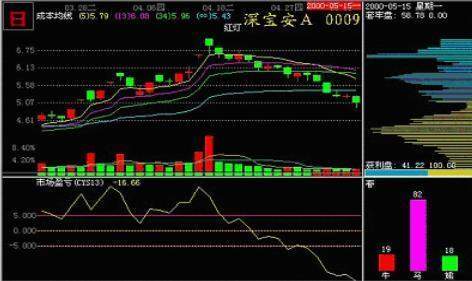

自2000年4月18日到5月15日,这只股票走得很难看。如果单从K线上看,有点像庄家出逃,但是如 果把这一段时间的总换手率累积来看,这期间的总换手率是 40%左右。我们曾经谈到,主力能利用的换手率很 难超过总换手的三分之一。这样,即便是出逃最多也就逃掉百分之十几。从筹码分布上看,尚有 41%的筹码从 未被换手过,可以肯定这几乎都是主力筹码。因为该股股价曾上涨过近四个涨停板,在这一上一下之间,绝大 多数低位进场的散户已经逃跑,图中筹码分布大双峰形态中,下峰几乎是清一色的主力仓位。所以如果股价进 一步的下跌,主力将面临大面积被套。

咱们不妨替主力算一下帐:主力的底仓成本可以确定为 4.36 元,这是筹码分布图上低位密集峰的峰顶位 置。该股流通盘为5.79亿股,主力原先有65%的筹码,估计一路下跌中主力已经出掉了占流通盘12%的筹码, 现在主力的仓位应该占流通盘的53%。而这些仓位是近13个亿的资金,一旦主力被套,那么每一个跌停板主力 都将蒙受 1个亿以上的损失,这绝非是一个小数字。

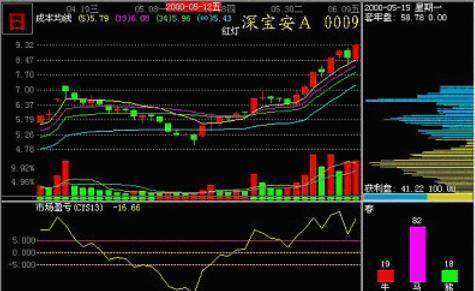

主力会坐以待毙吗? 在深宝安之前,也曾有过一些个股的主力面临类似的尴尬局面,其结果大多都是在自己的大本营前展开自

卫反击战。在大盘不太坏的情况下,主力的这种反击往往是奏效的,而且因为主力在前期的拉抬夭折中蒙受了 损失,只有向上再拓展空间,才能把本钱捞回来。

在图9—4上,我们终于看到了该股主力受伤后的报复性反弹。时间从2000年5月16日持续到2000年6月9日,历时18个交易日,股价从5.2元涨到了9.32元,涨幅达79%。以主力平均低位建仓成本来计算,上升空间的累计涨幅达到了 113%,对于一个中高控盘的庄股来说,这个空间已超额完成了拉抬的需求。

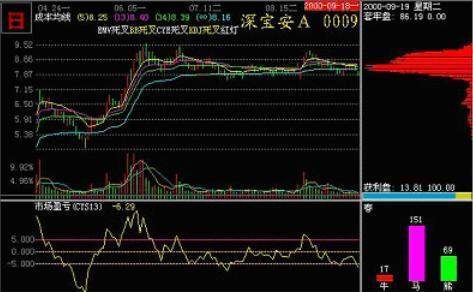

图 9—5 让我们感受到了庄家的本性。从筹码分布上可以明显看出,低位筹码已经大规模向上转移,庄家 仓位所剩无几,这是典型的高位横盘出货,受伤庄股在自救后一定会全线撤兵,该股后续走势自然是非常糟糕 了。到了 2001 年的 9 月,该股累计下跌了 6 个跌停板,又复位如初。

受伤庄股是一类非常好的投机品种,因为即使有大量的散户在庄家受伤的位置上买入, 主力很难选择与散户为敌的操作方向,因为这样做不划算。如果庄家还有股价之外的隐形成本,则主力弃庄就 意味着亏损。所以主力只好带着散户们一起发财了。

技术特征

A、 主力在前期呈中高控盘状态

受伤庄股首先必须是庄股,而且主力的控盘量越大越好,只有中控盘或高控盘才能保证在个股下跌中,主 力的损失大于市场公众的损失,也只有在这种状况下,主力才可能护盘。这叫“有娘的孩子是块宝”。而一轮大规模下跌中低控盘的个股是无人护盘的。判断主力高控盘并不困难,我们可以用下移法测量,或者寻找成本,均线的发散状态,便可一目了然。

B、 股价无量跌入双峰峡谷

双峰峡谷是我们已经介绍过的筹码分布形态。双峰峡谷对股价有很强烈的支撑作用,而且双峰很容易为肉 眼识别,对使用软件选股很方便。把所有股票看一遍仅用十分钟时间,就可以把当日陷于峡谷中的受伤庄股找 出来。还有一个不能忽略的特征是股价的快速下跌。之所以要求受伤庄股呈现快速下跌的趋势特征,是因为徐 缓下跌也许是主力出货的迹象。下跌越温和主力出货越充分。有些股票虽然也跌到了主力的成本之下,但由于 下跌时间过长,我们很难判断是主力受伤还是逃庄。无量快速下跌既考虑了不适合主力出货,又考虑了将来反 弹时不会有太大阻力。

C、 主力成本区在当前股价附近

这一条也很重要。有时候虽然股价跌入了双峰峡谷,但如果这个双峰的低位峰不是主力的筹码,那么这个 双峰峡谷就不一定有支撑作用。

什么样的低位峰是主力的成本区呢?如果我们看到大双峰的低位峰是当年的筹码低位密集,那它自然就是 主力成本。有些个股的低位峰在长线上看也是高位峰,但它是高位横盘一年以上的筹码堆积,所以即使不是主 力换庄,维系了这一年以上的高价位,主力的护盘成本也是非常可观的。因而也可以把堆积了一年多的筹码密 集区理解为主力成本区。

受伤庄股的反弹幅度与大盘有关,如果大盘配合,受伤庄股的上涨幅度便非常可观;如果大盘不配合,我们把操作受伤庄股的获利目标位定为 10%应该是比较现实的。

受伤庄股的操作

A、如何选择受伤庄股

受伤庄股常常是批量出现,于是就有一个选股问题。由于大家研究受伤庄股的时间并不长,目前尚没有非 常完整的理论体系。以下的内容是大家在实战中积累的一部分经验。

同样是受伤庄股,那么是伤得重一些好还是轻一些好呢?所谓伤得很重,是指股价跌穿了主力成本区,而轻伤是指股价跌到了主力成本区附近,仅对主力构成一定的威胁。实战中发现,轻伤的庄股要比重伤的庄股略可爱一些。最好的受伤庄股是在大盘出现短线超跌之时,庄股的股价略高于主力的成本区,因为如果庄家连自 己的成本都护不住的话,我们就有理由怀疑这个主力的实力有多大。所以同为受伤庄股,股价高一些的比股价 低一些的更有袭击价值。上面提到的深宝安 A和云南白药均属轻伤庄股,所以它们后来涨得不错。

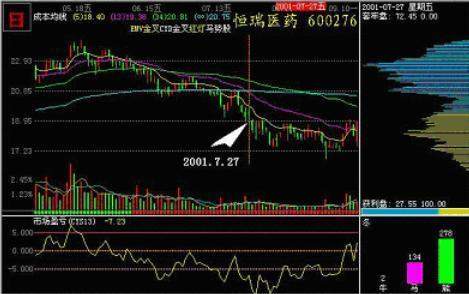

另一方面,显然主力重仓的受伤庄股要好于主力轻仓的。大家不妨比较一下图 9—7 的恒瑞医药与图 9—6 的云南白药,这两只股票很相像:都是卖药的,都是受伤庄股,筹码上都是大双峰形态,但仅是筹码分布的些 微差别,导致云南白药比恒瑞医药要好得多。云南白药的两个双峰大小比较接近,而恒瑞医药高位峰要比低位 峰大许多,这使得该股的套牢阻力要高于图 9—6 的云南白药;另一个区别是云南白药下跌的速度比较快,时 间比较短,主力没有太多的出货机会,这更符合袭击受伤庄股的技术要领。相比之下,恒瑞医药下跌持续时间 较长,因而主力减仓的机会大一些。因此选股应该选云南白药,至少应该给云南白药多分配一些仓位。

B、袭击受伤庄股的大盘环境

研究发现,中期底部是买进受伤庄股最佳的时机,就象1999年的5月中旬及2000年的元旦前后。这个时 候买受伤庄股,其未来收益仅次于随后行情中的龙头股。换言之,袭击受伤庄股的最佳时机是大盘熊牛市的交 界处,是“熊尾巴”或“牛头”。

我们知道,孕育一拨大牛市是需要主力先花些力气的。形象的说,大盘是一块土地,每个人都希望种下的 种子发芽长大,耕耘的庄稼颗粒归仓。而主力毫无疑问是一个地主,他期望得到好收成,总是预先把自己的种 子埋进土里,因为播种多可能就收获多。我们在大盘中会发现很多主力的底仓,这一点也不奇怪。

就象种子的成长依赖于天气,主力建仓后,如果大盘并未转暖,主力也只好在寒冷中默默等待。没有大盘 的配合,部分庄股的启动则很难延续。大气候的熊市常常使这些主力的拉抬夭折,从而形成了受伤庄股。

主力建仓的时间有早有晚,一般来说,早期进场的主力对行情的启动更急切一些。也难怪,主力建仓已经 许久了,如果行情真的来了,还等什么?

大家同时发现,牛市之中的短期回调也是袭击受伤庄股的绝好机会,这个时候的受伤庄股则是一些迟到的 主力。人家都收获了,他的种子才发芽,率先启动的龙头股主力已经开始出货,连累大盘进入短期调整,也使 得一部分补涨庄股承受了来自公众的抛压。但由于牛市尚没有结束,这些受伤庄股仍有再次拉抬的机会。

虽然熊市中的反弹也能使受伤庄股成为受益者,但熊市的中早期不是袭击受伤庄股的最好机会,这时受伤 庄股同一般的超跌股价值差不多,很难获得可观的赢利。只是由于这些股票有庄,在来年的牛市中,这些股 票多多少少会有表现自己的机会,因此一旦抢反弹失利则并不强调必须止损。当然,熊市的中早期还是什么股 都不做为好,因为那毕竟不是种庄稼的时候。

C、受伤庄股的分仓

实战中买进受伤庄股需要把资金至少分成三个仓位,分别买进三只以上的受伤庄股。这是因为并不是所有 的受伤庄股都像深宝安 A那样,在短期内给投资者一个惊喜,至少有三分之一数量的受伤庄股,由于庄家过于

虚弱,没有能力组织强大的反击。尤其是在熊市反弹行情中,最常见的情况则是一只获利,一只平盘,一只套牢。获利和平盘的那两只股票在反弹结束时全部卖出,收回三分之二的资金,而套牢的就地 转入中长线操作,等待大行情的到来。但后来发现这样做不划算,最好在三只股票总成绩为获利时,将它们都 卖掉。自然那只没卖的庄股在几个月后也有了一轮大行情,即使不卖,也能挣 30%以上,但它在巨幅上涨之前 先给你跌两、三个板,让人难免不舒服。

而当大行情展开之后,受伤庄股在几周的炒做后基本能达到理论目标位,将这些股票抛出后,不宜再找受 伤庄股,因为此时正处在行情的上升过程中,选股思路应该有一个变化,那时最佳的选股品种应该是低位高控 盘庄股。

总之,受伤庄股是相当不错的股票品种,不仅可以带来获利机会,而且还能让中小投资者获得与主力平等 博弈的快感。犯错误的并不总是散户,主力如果犯了错误,也需要付出一些钱和快乐,这叫天公地道。

炒股的确有十八般武艺。说学术点叫获利方法。抢反弹、低位跟庄、袭击受伤庄股、捕捉龙头股等等,而每种获利方法都有其特定的工具、特定的技巧和各自不同的出击时机,以及各自的后续手段。所以,要想成为一个真正的投资高手、真正的投资者,你还有很长的路要走!

公安备案号 51010802001128号

公安备案号 51010802001128号