-

优质基金周报20170526

似曾相识81 / 2017-05-28 09:35 发布

一、市场总况

备注:默认按照10日(近2周,取广发行业轮动的调仓周期)涨跌幅排序,下同。

国际方面(主要监测有指数基金跟踪的国家或地区),上证50、国企指数和纳斯达克本周表现靠前,近10日则是上证50、国企指数和恒生指数,国内大盘指数强势明显。

重点关注的行业中(长期业绩增长较快或弹性大的行业、指数),近5日保险主题、中证银行和证券公司靠前,近10日则是保险主题、中证白酒和中证银行领涨。金融休息一周后再次领涨强势,证券也随保险和银行开始启动,联动效应显著。前期领涨的中概互联、环境治理等走弱。

本周中证转债指数下跌0.34%,继续盘底。

二、量化选基

市场风格指数上,大盘价值本周再次领涨,并在统计的各时间段全面占优。近10日,领涨的市值排序是大盘、中盘和小盘,且均是价值强于成长,市场风格较为稳定。

典型的智慧贝塔因子系列指数中(除第2个质量因子指数外,其他均有对应的基金跟踪),近5日和近10日均是恒生A股龙头领涨,小市值指数未能延续上周的优势。今年以来,行情看似复杂,但基本都是行业龙头领涨,轮动也主要集中于龙头之间。

本周一大看点是,神雾集团(下属神雾环保和神雾节能两家上市公司)和三聚环保同时遭受质疑,其中神雾环保和三聚环保为环境治理的前两大重仓股,合计权重为6.4%。其实质疑主要集中在营收账款多、关联交易多,涉嫌造假等方面(类似的质疑一直存在),招商证券对神雾的质疑进行了专业的回复,三聚方面目前只有董秘做了简单回复。事实上,一般小散,甚至部分机构,都不具备识别真相的能力,所以指数投资或者指数化投资才会逐步成为主流。

市场面对这类非专业质疑的反应到很有趣——直接跌停,说明机构抱团不坚决,大伙都疑神疑鬼,一有风吹草动就是抛(跑)了再说。高成长类公司向来伴随很多质疑,完善信息披露+持续的高增长自会化解所有质疑,后期的纠正会带来可观的收益。个人倾向于企业没问题,同一行业的两家大企业被质疑类似的老问题,质疑犯错的概率远大于正确的概率,那么多重仓机构傻了这么久的可能性也比较低,历史上也多次出现类似情况。

个人曾从康美药业和金螳螂两只当年被质疑走低的公司取得不错的收益(有坑才有超额收益),高风险偏好者可以适当关注。

参照“八仙过海”和“广发行业”选指规则,近期强势且未来延续概率较大的基金及具备反转潜力的基金如下(仅在**刊发):

前6个为指数基金,其中1-2为近期活跃指数,3-4为聚焦大盘蓝筹的指数基金,5-6分别为国内外优质低估的行业指数基金, 7-9为分级B类基金,分别跟踪港股、医药股和证券指数,中短期不存在下折风险。大家可以根据自己的风险偏好选择。

上周推荐的基金走势如下,其中保险基金领涨所有股票型基金,对金融走强的预判无误,正收益基金占比67%,仅1只落后中证500。

后期港股、金融、食品和环保仍是关注的重点。

三、轮动信号

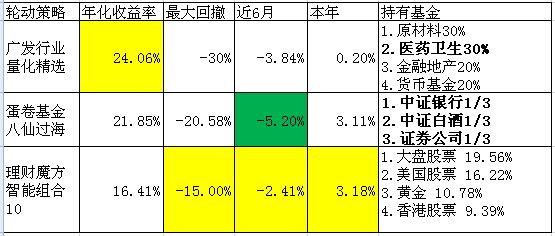

备注:年化收益率和最大回撤为2009年以来的可查数据。

跟踪的3只进取型“机器狗”中,近6月及本年表现最佳的仍为最稳健的“理财魔方智能组合10”,目前重仓A股大盘基金、美股基金和黄金,63%的非现金类仓位(股票型基金及黄金)。本周“八仙过海”发出买入信号,重仓的三大行业均取得不错的收益,本周净值暴涨3.09%,目前持有中证银行、中证白酒和中证券商。广发行业量化精选配置80%的股票仓位,下周将养老指数换成医药卫生。

四类相关性较弱的指数(适合做中短期波段)本周涨跌各半,证券公司领涨。

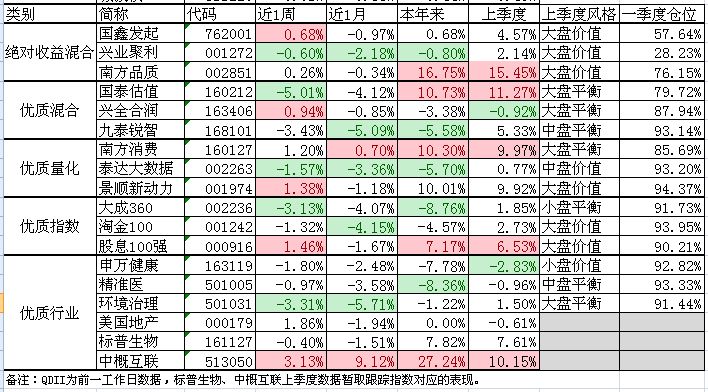

四、优质基金

优质基金(适合长期持有、大波段操作或定投)中,各组表现靠前的分别为国鑫发起、兴全合润、景顺新动力、股息率100强和中概互联。QDII中,低估高增长的标普生物仍值得期待,中概互联依旧强势,均值的期待;国内兴全合润连续三周在分组内表现靠前,后期依旧值得期待。重仓园林和环保等高成长股的国泰估值本周净值出现显著回撤,该基金前两周前已经初现疲态。

对回撤较为敏感的网友可关注绝对收益型基金、优质混合基金和理财魔方智能组合。希望未来获取较高收益的投资者,可逐步加仓跌幅大、估值低的行业指数基金、优质量化基金和行业轮动基金。

尊重原创,转发请注明来源和出处。

**“基少成多”宗旨是:用更少的基金、更好的策略,获取更高的持续收益。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号