-

基于银行间同业拆放利率Shibor择时策略

万能量化 / 2016-12-14 15:45 发布

Shibor的择时能力

在传统的金融意义上,由于流动性的总量是一定的,而且风险偏好有着巨大的差异,一般认为股票市场和债券市场存在着跷跷板效应,股市和债市可以参考着看,有一定的借鉴意义。不过对于中国市场而言,股市和其他市场的关系一般没有那么紧密,所以利用Shibor来进行择时也只是姑且一试。

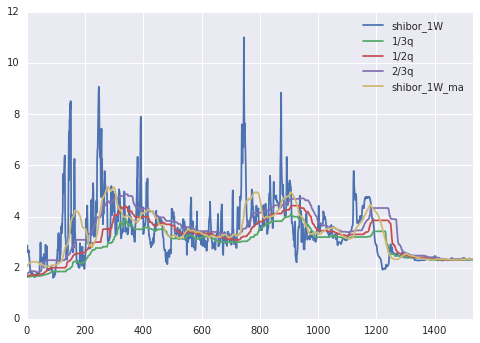

利用Shibor对股市进行择时的逻辑即如同上述所说的,当利率处于高位继而下行时,流动性逐渐从货币市场和债券市场释放出来进入股市,会推高股指;反之,则意味着整个资本市场流动性降低,投资者逐渐转向低风险资产,策略细节方面,首先是Shibor期限的选取,作为择时信号显然要对市场变化敏感,故我选择了7天的Shibor作为信号源,因为其每天的波动过于剧烈,所以对其进行了三个月的平滑。

其次是对于Shibor高低位的判断,尝试了分位点,即以过去120个交易日的Shibor作为经验分布,求出其一定的分位点作为阈值来和调仓日进行比较,我尝试了多种不同的分位点。

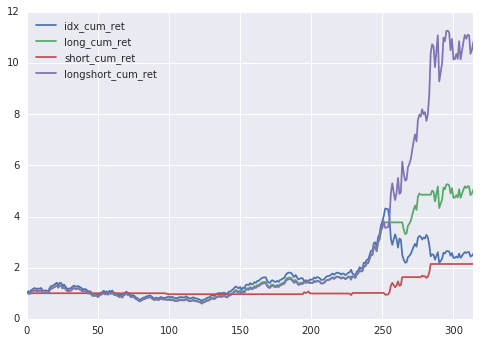

再然后是标的的选择,尝试了沪深300、中证500和创业板指,最后采用的是创业板指,因为表现实在是太抢眼了,反复检查了三四遍确定了没有未来数据。

最后是多空的控制,虽然目标是高位看多低位看空,但还存在着中间情况的可能,对于这种情况,我选择直接看多,因为总是持有指数,即使表现不好,那么也是持仓与标的表现一样不好,在择时的意义上并没有额外的损失。

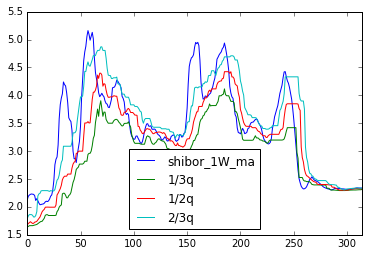

三个不同分位点择时的表现如图所示:

通过1/3分位点择时信号分别做多、做空、既做空又做多的表现

通过3个分位既做多又做空的表现

源码地址:Shibor择时策略(网页链接)

源码地址:Shibor择时策略(网页链接)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号