-

年末了,公募基金会保重仓股吗?

万能量化 / 2016-11-18 15:09 发布

都说每年年末,公募基金会保明星基金经理的重仓股,要么是不是年末时大盘股的表现会比小盘股表现要好?

作者:alpha_cat 原文链接:市值异象的岁末效应(网页链接)

1. A股的市值异象

所谓市值异象,是指小市值股票相对大市值股票具有显著溢价。然而在靠近年底的12月份,市值因子的选股效果大打折扣。小市值因子会在年底的时候失效,这与市场风险偏好变化,投资者行为等因素息息相关。投资者基于流动性配置需求的投资行为,是引起该效应的潜在原因之一。 本文主要参考海通证券的《市值异象的岁末效应》研报。

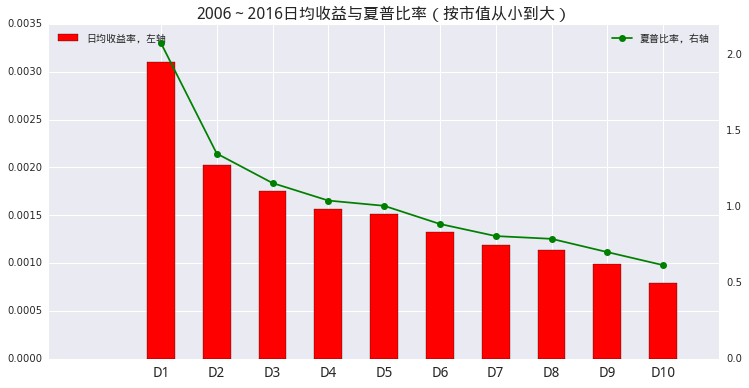

下面通过简单的统计来验证这种情况是否存在: 以2006年1月4号至2016年11月11号的时间窗口为例,按照前一日总市值由低到高,将A股分为10组,分别记作D1至D10(D即Decile,代表十分之一),这里面要剔除两种股票:

停牌的股票

上市不足3个月的新股

小市值效应的原因:

从资产定价角度看,小市值股票具有高波动,低流动性等特征,需要更高的收益补偿

从市场机制角度看,A 股市场严格的IPO审批制度,使得小市值公司具有壳价值

从经济转型角度看,部分小市值公司具有题材新颖,高成长空间的特点

个人觉得这个跟A股散户居多,风险偏好较大也有关系

基于以上的原因,小市值的股票具有高风险高回报的特性

2. 市值异象的岁末效应

上一节中可以看到小市值股票对于大市值股票的很明显的超额收益,然而这个结论并不总是成立的,在每年的12月,会有一个反转。

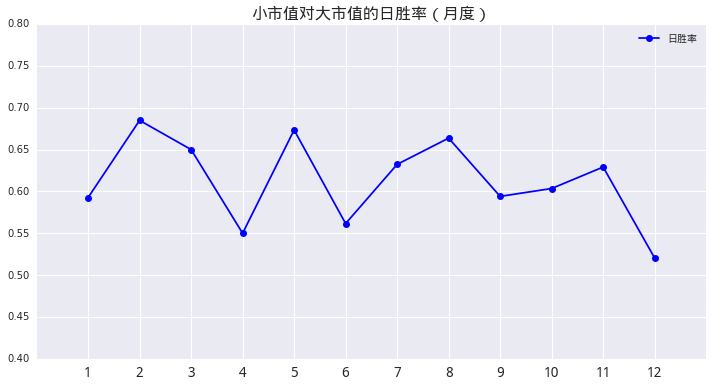

2.1 首先可以统计一下每个月的小市值相对大市值的胜率:

上面图可以很明显的看到,在12月份,小市值对大市值的胜率并没有小于50%,这就有点尴尬了,与研报中的略有差异。但是的确是所有月份中的最低值。

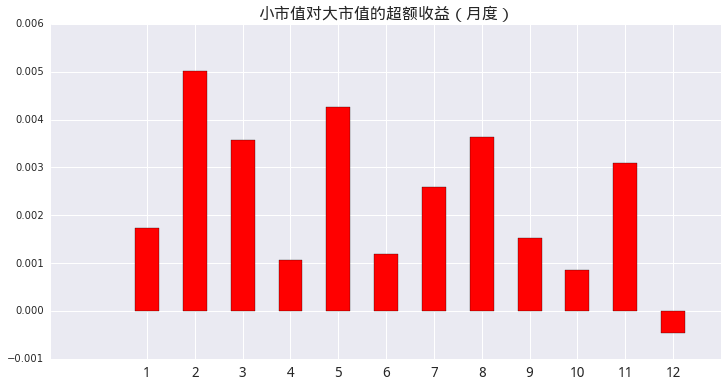

2.2 下面来统计小市值相对大市值组合日均超额收益:

2.3 虚拟变量回归方程

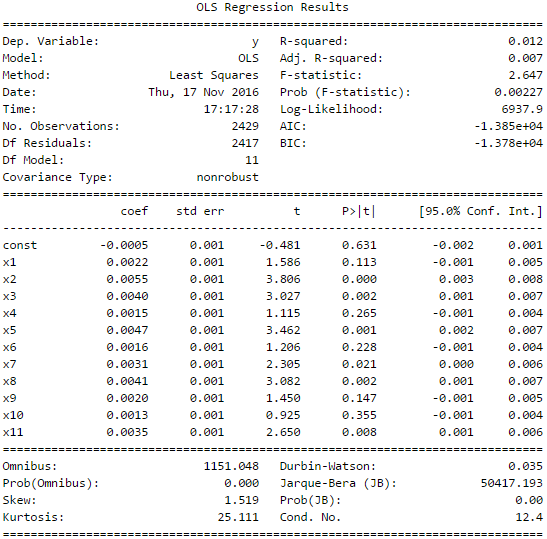

为了更好的判断市值异象岁末效应的显著性,研报中参考了Donald B.Keim的《Size-Related Anomalies and Stock Return Seasonality》论中构建虚拟虚拟变量回归方程。

Rt=α12+α1D1t+α2D2t+⋯+α11D11t+ϵt

其中Rt是小市值相对大市值组合的日收益率时间序列;Dit为代表各月份的虚拟变量。例如,当D1t=1时,其余Dit=0时,表示当前交易日为1月,以此类推。若各虚拟变量均为零,则代表当前交易日为12月。

对于上述回归方程,主要关心两个问题:

回归系数是否联合显著,表明大小市值组合的超额收益是否与自然月相关;

截距项α12是否显著小于零,表明12月份大市值组合相对小市值组合是否具有显著的超额收益。

回归的时间范围从20060104—20161111

回归结果:

3. 总结

从上面的回归结果可以看到,回归分析的结果并不严格支持以上的结论,不知道是不是回归方法有问题,也就是说12月份大市值战胜小市值并非严格显著。

虽然显著性不够强,但是在上面的分析中可以看到,年底大市值的股票的确更值得关注。研报中认为出现这种情况的原因主要是流动性需求。临近年底,投资者对于流动性配置的需求上升,而大市值的股票可以提供充足的流动性。流动性的确会带来溢价,研报中最后使用了非流动性指标,也就是illiquidity这个因子来筛选出流动性比较好的股票,这个因子在社区上已经有其他矿友详细分析过非流动性因子ILLIQ - 寻找市场对弱流动性的收益补偿。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号