-

2015年报百大股票池深度研报之六二:海大集团

价值at风险 / 2016-06-27 09:28 发布

下文所有数据均以2016年5月9日为准,本文较原始研报有大量删减,逻辑可能有不严谨的地方,本文不提供任何买卖建议,仅供参考。

下文所有数据均以2016年5月9日为准,本文较原始研报有大量删减,逻辑可能有不严谨的地方,本文不提供任何买卖建议,仅供参考。

【公司简介】

广东海大集团股份有限公司是一家主要从事水产预混料、水产配合饲料和畜禽配合饲料的研发、生产和销售,并逐步向动物保健产品、规模养殖和优质苗种领域拓展业务的高科技型公司。公司成立于1998年,经过十八年的高速发展,现已成长为一个营收超过250亿,员工逾10000人的大型集团公司。2009年,海大成功登陆深圳A股市场。

【核心看多逻辑】

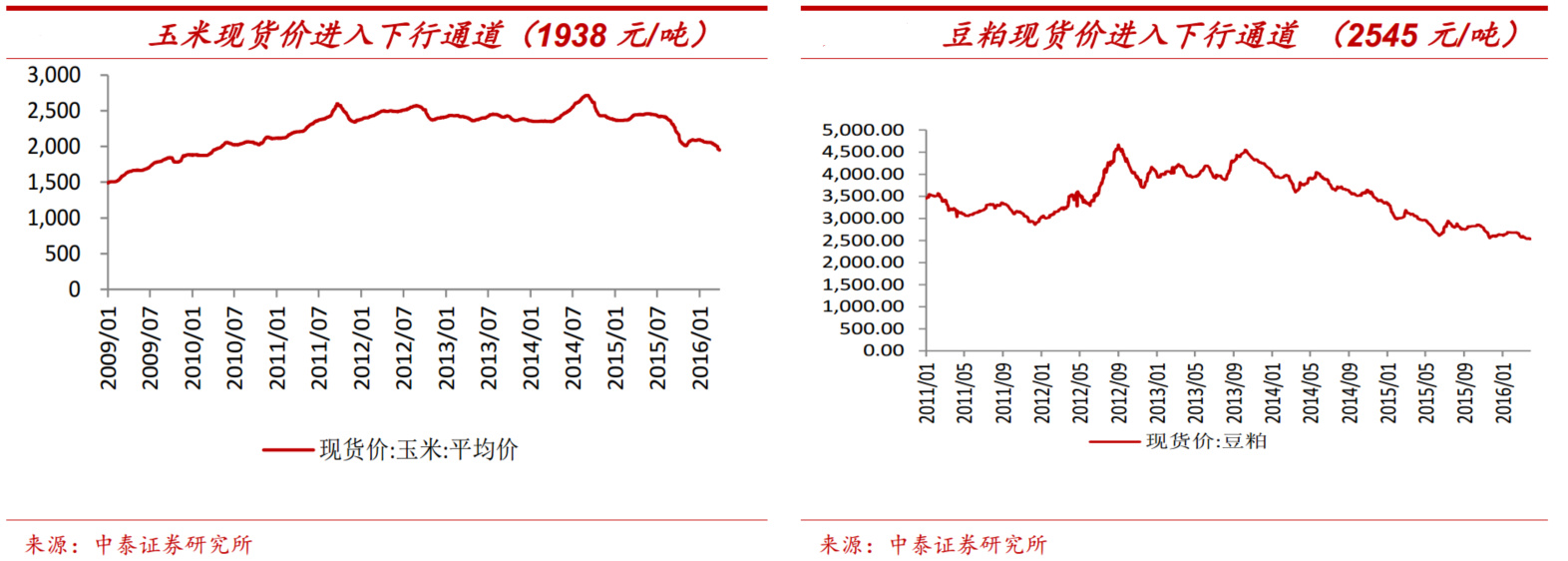

1.玉米、豆粕等原材料价格的持续下跌使得公司成本降低,毛利率和净利率将得以提升。

2.生猪存栏量见底回升,猪肉价格维持高位,猪饲料及生猪养殖将保持高景气度。

3.行业集中度不断提升,公司凭借成本优势和产品力优势将会不断提高市场占有率。

【行业信息】

2015年我国饲料总产量突破2亿吨,已连续5年位居全球第一。我国是肉类消费大国,随着近年来国内养殖规模不断扩大,以及工业饲料的覆盖范围逐步延伸,我国饲料总产量从2000年的7429万吨快速增加至了2012年的1.94亿吨。2013年受宏观经济低迷和终端消费不旺的影响,出现有史以来的首次负增长,全国饲料产量1.93亿吨,同比下降1.8%。2014年全国产量稳定在1.95亿吨左右。

2015年饲料行业增长缓慢,饲料总产量突破2亿吨,同比略有增长,其中猪饲料产量8350万吨,水产饲料产量5500万吨,同比分别下滑3%和5%,而蛋禽饲料产量2560万吨,肉禽饲料产量5400万吨,同比分别增长7%及2%。原因是我国生猪市场产能持续淘汰,猪存栏在2015年达历史低点,导致猪饲料产量下滑。而水产饲料行业则受到恶劣天气影响,行业不景气,产量同样下滑。其次,禽料产量增长主要得益于2014上半年H7N9退去,养殖户加大补栏力度,带动禽用饲料需求量提升。

行业竞争情况

饲料行业整体毛利较低,主要通过提升周转率、控制成本来实现盈利。这就造成企业规模优势明显,推动行业利润向少数企业聚集。2012年全国饲料加工企业共有15300多家,平均每家企业产量仅为1.3万吨。至2015年末,预计全国仅余6000多家企业,较2012年减少9000多家,平均每家企业产量为3.3万吨,行业仍有较大的集中空间。

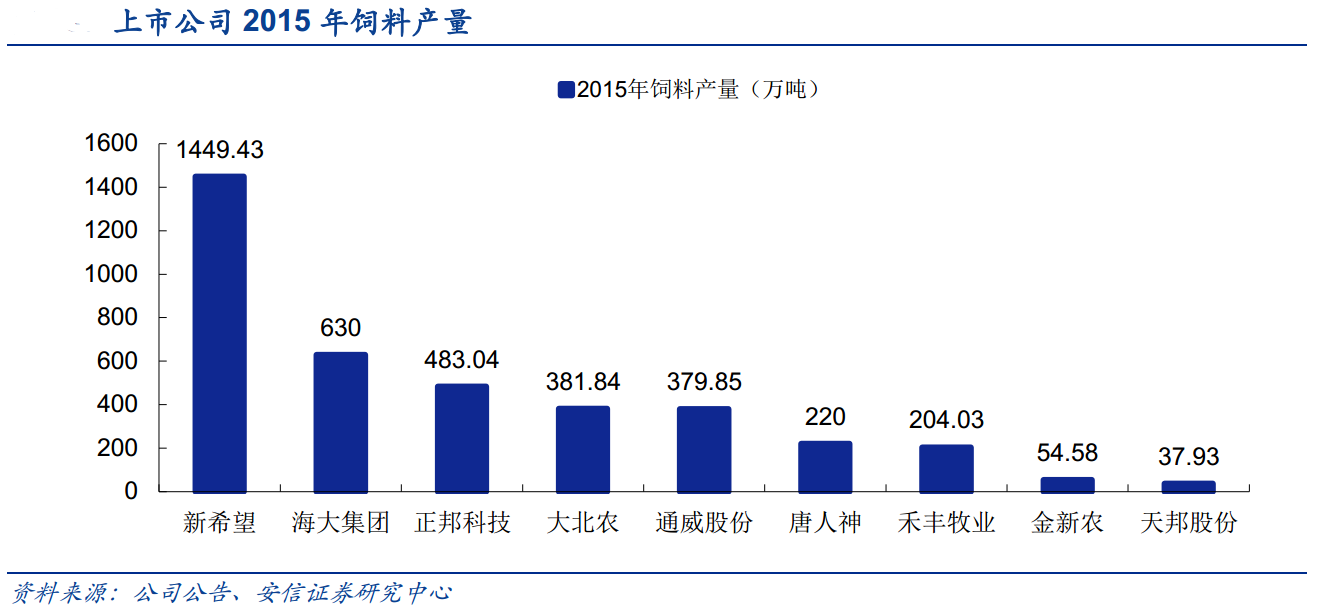

行业内上市公司主营概述

新希望2015年公司饲料总销量下滑10%至1413万吨,其中禽料、猪料和水产料占比分别为71%、22%和7%,目前饲料产能达到2000万吨。

海大集团15年饲料总销量增加14%至630万吨,其中禽料占比52%,猪料占比16%,水产料占比32%,目前公司饲料产能为1200-1300万吨。

大北农2015年的饲料销量为380万吨,同比下降11%,其中猪饲料312万吨,同比下降16%,反刍饲料26万吨,同比下降9.7%,水产饲料29.05万吨,同比增长70.29%,禽用饲料13.54万吨,同比增长13.62%。

通威股份2015年实现饲料销售380万吨,与去年相比略有下降,其中水产料占比58%,猪料占比25%,目前公司饲料产能达到900万吨。

唐人神2015年公司饲料总销量预计增长20%至300万吨,其中前端料占比20%,目前饲料产能约为600万吨。

原材料价格变化

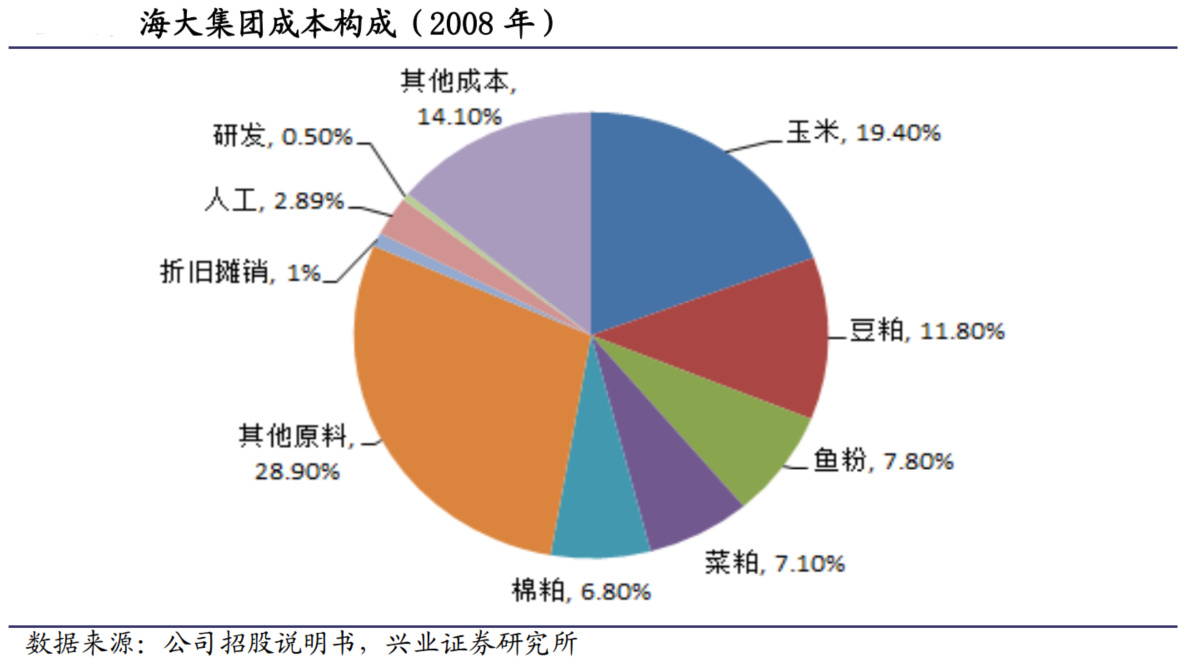

饲料加工属于传统行业,生产设备、研发投入均不高,成本主要集中在原材料上。以海大集团为例,原材料占其总成本80%以上,其中最主要的是玉米、豆粕、鱼粉以及棉粕等杂粕。

近年来由于全球经济疲软,农产品的消费增长速度缓慢,导致农产品普遍供给过剩,全球大宗农产品价格均明显走低。以进口为主的品种,如豆粕,从13年起就开始进入下降通道。作为豆粕的替代品种,菜粕和棉粕也出现跟跌。虽然此前玉米价格在政策支撑下一直坚挺,但随着15年9月收储价格被首次下调,玉米价格也应声下落。

【公司介绍】

公司主要从事饲料的生产和销售,并向客户提供苗种、动保、技术、服务等养殖过程的整体解决方案,以保证客户全程健康养殖。具体产品主要包括鸡、鸭、猪、鱼、虾等饲料,虾苗、鱼苗,及养殖过程中所需的保健品、疫苗等。

2015年公司饲料销量为630万吨,在全国饲料行业中位于前五名。与其他饲料公司只侧重生产销售单一动物饲料不同,公司饲料产品包括鸡、鸭、猪、鱼、虾,畜禽饲料和水产饲料全面发展,且各产品均具有核心竞争优势,所以公司在众多细分行业及地区中均处于行业领先地位。公司水产饲料在全国位于行业前二名,其中对虾、高档膨化料等产品在多个地区都处于行业绝对领导地位;畜禽饲料在广东、湖北、湖南等地也处于行业领先地位。

1.畜禽饲料量利齐升

禽饲料销量保持高速增长。2014年公司禽饲料增长超过20%,15年公司禽饲料销量同比增长28.82%。支持禽饲料逆势增长的基础是公司的产品力竞争优势。近年公司集中资源扩大产品力优势,使公司产品得到市场广泛认可。15年禽饲料销量、渠道、养殖户都得到大幅增长,而且公司目前禽饲料只聚焦开发了广东、湖南、湖北、山东、河南省份,可复制开拓的空白市场非常巨大。猪饲料受存栏持续减少的影响,全年销量同比持平,但产品盈利能力增强。

2.水产饲料持续优化

公司水产饲料结构优化明显,高档膨化饲料保持高速增长。15年公司水产饲料销售约200万吨,同比增长1%,其中虾料35万吨,高端膨化料25万吨,在14年增长45%的基础上再增长了50%,普通膨化料40万吨,其他鱼料100万吨。整体增速放缓的原因为消费低迷、疫病暴发、出口受阻等,草鱼、鲫鱼、罗非等大众颗粒饲料销量有所下降;经过两年多的资源投入,公司产品已得到养殖户的高度认可,销量保持高速增长,产品市场占有率已进入市场前列。

3.动保产品

动保产品分为水产动保和畜禽动保,水产动保的作用是改善水产品养殖的水环境及优化水产品体内消化系统,通过有益菌产品达到水产品养殖过程中防病、健康、高效益养殖的目的。

4.农产品

15年公司生猪出栏量大约在10万头左右。通过自建母猪场、收购扩繁场,积极加大母猪储备,预计公司16年基本能实现4万头母猪储备,出栏量可以达到50万头,17年生猪出栏规模将突破100万大关,且未来有望实现翻倍增长至200万头。

5.贸易业务

公司15年贸易业务实现销售收入48.45亿元,同比增长301.96%,毛利率为-0.89%。贸易业务主要为玉米、高粱等大宗农产品的采购及销售。贸易业务收入增幅较大并出现亏损,主要是报告期内豆粕、玉米等大宗原材料价格持续下跌,公司通过加快贸易节奏控制原材料库存,有效减少库存,加快资产周转;虽然贸易业务出现亏损,但综合贸易业务和工业生产原材料成本总体考核,报告期内公司原材料采购优势明显。

核心竞争力

公司拥有近千人的研发团队,每年投入约2亿资金进行研发,专注于动物营养需求、饲料配置技术、物种家系选育、健康养殖模式等研发。通过十多年连续不断的研发积累,已经建立庞大的动物营养需求数据库,储备多种原材料配方技术、每年有1000多组对比实验结果积累,所以能在原材料价格波动时具备快速调整配方、将技术转化为生产力的能力。

公司现有近4000人的服务营销团队,深入到塘口、养殖场了解养殖情况,所以公司对当地终端消费习惯、饲料养殖效果、养殖模式和养殖需求等都有详尽的数据来源;公司通过对数据进行系统分析,能精确把握养殖户的需求,设计出符合当地市场所需的产品。产品定位精准能对饲料配方提出明确的技术要求,使配方技术可以充分聚集,从而有效扩大配方的调整空间。

公司共有研发人员985人,其中博士及硕士研究生以上学历的201人。截至15年底,公司共143个专利,其中发明专利103个、实用新型专利36个、外观设计专利4个。当前公司有1个研究中心、一个研究院和6个中试基地。14年集团获得“国家科学技术进步二等奖”。

海大集团的研发投入占营收比不高,绝对数额与同行上市公司比较接近。新希望15年研发投入7880万,营收占比为0.13%;大北农研发投入5亿,营收占比约3.1%;通威股份的研发投入为1.89亿,营收占比为1.3%。正邦科技的研发投入为1.93亿,营收占比为1.3%。

管理团队

公司拥有一支理念一致、勤奋敬业、专业精湛的经营管理团队。团队中大部分人员都毕业于农业类高等院校,具有较强的专业背景,管理层对饲料行业具有深刻且全面的认识并积累了丰富的实践经验。

实际控制人持股情况:

公司前十大股东当中,有6名为国内基金,3名为国外机构投资者。

公司前十大股东当中,有6名为国内基金,3名为国外机构投资者。

【财务分析】

1.营收和利润

2015年公司的营收为256亿,同比增长21.2%。营收的增量部分主要来自原料贸易,扣除原料贸易业务,营收同比增长4.4%,2011-2015年扣除贸易业务收入后的营收复合增速为16.3%,显著高于饲料行业的整体增速。15年公司的归属净利润为7.8亿,同比增长44.9%;扣非后的净利润为7.3亿,同比增长41.6%。2011-2015年公司归属净利润的复合增速为22.7%。

分产品来看,禽饲料在14年增速超过20%的基础上,15年同比增长28.8%,同时禽饲料的盈利能力也得到大幅提升,毛利率超过6%,对净利润的贡献不断扩大。猪饲料销量同比持平,但盈利能力在加强。水产饲料同比仅增长1%,但因高毛利率产品占比增大,水产饲料毛利率创出历史新高。动保产品销售收入1.76亿元,同比增长31.1%,实现毛利率为50.1%,保持良好的盈利水平。农产品销售收入3.35亿元,同比增长42.4%,实现毛利率为28.2%,毛利率同比增长10.55个百分比。贸易业务实现销售收入48.45亿元,同比增长302%,毛利率为-0.89%。

公司的利润增速显著高于扣贸(饲料贸易)后的营收增速,主要系公司主营毛利率的提升带动净利率提升所致。

2.毛利率和净利率

15年公司的整体毛利率为9.42%,较14年下降了0.4个百分点,主要原因是营收增加较多的饲料贸易业务出现微亏,拉低了整体的毛利率。15年饲料业务的毛利率为11.14%,较14年提高了1.4个百分点;农产品的毛利率为28.2%,同比增加了10个百分点。饲料毛利率的提升,主要跟原料价格下降和高毛利产品占比提升有关,农产品毛利的提高则由猪肉价格上涨所致。

15年销售费用为6.74亿,同比增长18.6%;管理费用为6.77亿,同比增长-3.77%;财务费用为1.02亿,同比增长3.41%。整体期间费用同比增长5.9%,显著低于21.2%的整体营收增速,使得公司的净利率从14年的2.61%提升至3.10%。

3.资产质量

截至15年底公司的净资产为50.46亿,总资产为90.2亿,资产负债率为37.7%。从12-15年公司的负债率呈现逐年下降的趋势,主要原因为近4年公司的短期借款在不断减少,12年的短期借款高达11.6亿,到15年只有1.6亿了。公司没有长期负债。

2015年公司的ROE为16.72%,同比提高了近4个百分点,ROE的提升主要系公司净利润大幅增长所致。15年公司的ROIC为11.64%,较14年提高了近3.5个百分点。

从13年起,饲料行业整体基本为零增速,竞争加剧。公司业绩在13年出现下滑,但很快摆脱困境,在营收增速、利润增速、ROE、ROIC方面的表现均优于同行上市公司。

4.应收账款、存货、现金流及货币资金

15年公司的应收账款为5.56亿,较14年增长了12.1%,增速较低且与总营收的比值很小。同行公司的应收账款都不多,行业属性决定了优异的汇款的能力。公司的存货为16.35亿,较14年减少了3.3亿。

15年公司的经营现金流为14.14亿,同比增长32.0%。现金流增幅较大,主要原因为公司的存货有所减少,同时公司的预收款项增加较多。公司的货币资金为11.67亿,较15年增长了约2亿

总体来讲,公司的现金流状况是非常不错的。

分红情况

【2016年一季报】

2016年一季度公司的营收为40.0亿,同比增长13.6%;归属净利润为3900万,同比增长212%;扣非后的净利润为3600万,同比增长257%。

报告期内公司的营收实现了一定程度的增长,主要系饲料销量增长所致。利润的增速较高,但没有太大的参考价值,一是上年的基数太低,而是公司的利润主要来自投资收益。一季度公司购进了大量的原料(玉米、豆粕等),并在期货市场做了套期保值。报告期内原料的价格出现下降,公司实现了4559万的投资收益。

报告里关于业绩变动的原因说明:1. 报告期内公司饲料销量同比增长24.30%,上半年销量应该能保持稳定增长;2.饲料主要原材料玉米等大宗农产品价格持续下降和养殖行业收益的高涨,对饲料产品的综合毛利率有较大提升最用;3.生猪养殖出栏量的增加,是公司养殖业务盈利能力大幅增长。券商研报分析的生猪出栏量为6万头,实现利润2000万,全年出栏量预计在50万头左右。

报告期内公司的经营活动现金流为4.26亿,较上年同期增长了1580%,主要原因为报告期内预付款项和存货较期初的增加值显著小于上年同期值。报告期内公司的货币资金为11.35亿,与期初基本相当。

业绩展望:公司预计2016年上半年的净利润为3.46亿-4.61亿,对应的增幅为20%-60%。

【估值分析】

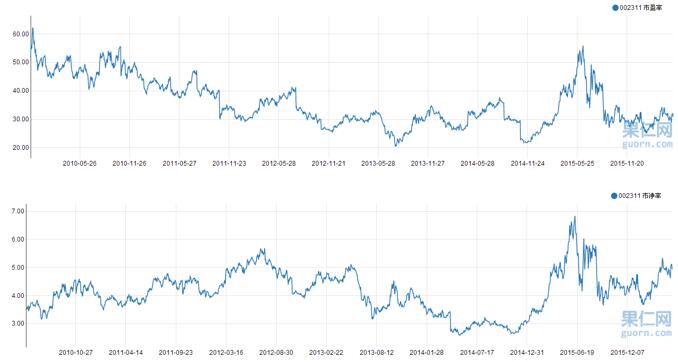

公司的当前股价为15.9,对应的PE/PB分别为30.4和4.9,总市值为245亿。观察公司的历史PE变化情况,PE低于30的时间很短,以此来看当前的买入价格有一定的安全边际。公司在一季报预计上半年的业绩增速为20%-60%:同比增长20%,动态PE将变为25;同比增长30%,PE将降落到23,非常接近历史最低值;同比增长40%,PE将变为21.4,差不多达到历史最低。

【结论】

海大集团毫无疑问是一家优秀的企业,有着出色的管理团队,高效的执行效率,在逆势当中也能保持稳定增长。2016-2017年,随着原材料价格的下滑以及饲料市场需求的提升,行业将保持较高景气度,整体业绩有望取得较大程度的增长,作为行业里的优质白马股,海大集团的业绩和估值兴许能够双双提升。即便不考虑估值的提升,海大当前的股价也有较大的安全边际,值得买入,值得警惕的是市场整体的下行将在短期内拉低公司的估值。

一季度饲料行业的整体利润增速较高,新希望同比增长28%,大北农同比增长35%。一季度内玉米和豆粕价格同比下滑了约15%,未来一到两年仍将保持下滑趋势。猪肉价格的上涨以及公司养殖规模的扩大,使得养殖业务对公司业绩的贡献将进一步增加。保守来看,公司未来两年业绩实现20%的复合增长是大概率的,仅考虑业绩驱动,现价买入预期能够实现20%的年化收益率。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号